这个春节回归的不只有繁忙的春运、绚丽的烟花、神仙打架的春节档,还有火爆的旅游和购物。

根据文化和旅游部数据,截止1月27日,春节期间实现国内旅游出游3.08亿人次,同比增长23.1%,恢复至2019年同期的88.6%;贡献收入3758.43亿元,同比增长30%,恢复至2019年同期的73.1%。

热门旅游城市都出现了线上线下消费两旺的情况。比如重庆市主要商圈和重点商贸企业在春节期间实现零售额156.67亿元,同比增长13%;重点监测的120家景区累计接待游客417.5万人次,同比增长37.9%,市场复苏强劲。

深圳和香港之间恢复通关,为两地的假期经济注入活力,深港陆路口岸日均出入境旅客量在7万人次左右,福田口岸附近酒店入住率约95%,创下三年来的新高,香港多家名牌店外也排起了长队。

海南作为传统的冬季旅游热门地点,春节期间旅游市场也是持续升温,海口市全市接待游客总数121.99万人次,同比增长26.2%,携程上三亚租车、游艇相关旅游产品的预订量同比均增长超200%。

同时,作为跨境旅行放开后的*长假,中国游客出境游玩的需求旺盛。春节期间出境游整体订单同比去年增长640%,泰国等东南亚国家也拿出*的热情接待中国游客,成为春节出境游的大赢家。

透过这些火热的旅游市场数据,不难发现,春节前后中国旅游行业的复苏是超预期的。而作为整个行业、板块吸金能力最强的一个领域,以中国中免为代表的免税购物行业的表现值得关注。

01

吸金能力仍然强悍

离岛免税购物的吸金能力依旧强悍。

这个春节期间,海南的12家离岛免税店总销售16.85亿元,比2022年春节前五天增长20.03%,比2019年春节前五天增长325%,再一次证明了离岛免税购物强悍的吸金能力。

为了迎接这波购物热潮,中免集团海南区域六店联动品牌积极布局,推出了组合优惠力度大、品种多的线上线下联动的新春促销活动。配套服务方面,cdf海口国际免税城更是推出了13条免费穿梭巴士路线,可以精准覆盖海口市内各大景区、酒店以及商业中心。

在政府与商户的共同努力下,离岛免税购物正在成为沙滩、海鲜之外的又一大旅游热门元素。自2011年4月以来,海南离岛旅客免税购物额度由5000元提高到10万元,免税商品种类由18类增加到45类。随着优惠政策不断升级,海南离岛免税购物的吸引力正变得越来越高。

如今,离岛免税已成为海南国际旅游消费中心建设的‘金字招牌’,销售额也成功突破600亿元大关。

虽然海南的离岛免税市场整体保持着增长态势,但受困于疫情影响,2022年前三季度的表现较差——每客单价同比增长了9.9%,购物总金额同比却下降了45.1%。海南离岛免税店的销售情况,会直接影响到中国中免的公司业绩与股价表现。

在其发布的22Q3业绩报告中,中国中免表8-9月海南疫情影响了线下销售,毛利率环比下滑9个百分点,前三季度公司实现营业收入393.64亿元,同比-20.47%。

与此同步,中国中免的股价在第三季度也出现了持续下滑,累计跌幅达到14.33%,同2021年的高峰相比,股价更是跌去了一半以上。

但是反过来,海南离岛免税购物市场的火爆也能带来中国中免股价的提振,1月26日其港股涨幅就超过了7%,股价再次创下上市以来的新高。

中国中免股价表现(上市至今)

事实上,作为旅游购物板块的龙头,中国中免一直是不少押注政策放开后消费会大规模反弹的机构资金*。

截止1月20日,北向资金增持个股中,中国中免以217721万元位列第7名,在消费板块中仅次于贵州茅台和五粮液,展现了作为龙头企业在资本市场上同样强悍的吸金能力。

结合港股表现和海南省旅游市场的实际情况,中国中免过去一段时间的下跌趋势将很有可能将告一段落。

02

机场加深绑定

机场客流量明显增长但并未完全恢复,需要免税业务带来业绩利好。

防疫政策放松、出行限制明显减少后,国内头部机场旅客吞吐量迎来环比大增,但是比起2019年的同期数据还有很大差距。

一方面,民航局表示2023年春运,预计民航将运输旅客7300万人次,同比增长12%,增速为近五年最高。另一方面,去哪儿网等平台表示,春运期间国内航班供应量只有疫情前的85%的水平,国际航班运力则只有疫情前的10%。

几大机场中,首都机场、浦东机场、白云机场、深圳机场去年12月的旅客吞吐量环比上月分别变化+79.3%、+8.5%、+222.8%、-1.1%,彼此间差别较大。

即便是旅游热门城市,机场旅客吞吐量的全面恢复也不会一蹴而就,比如海南机场旗下三亚凤凰国际机场,春运期间预计运输航班1.6万架次,运送旅客273.8万人次,但同比增长分别只有-1.5%、7.7%。

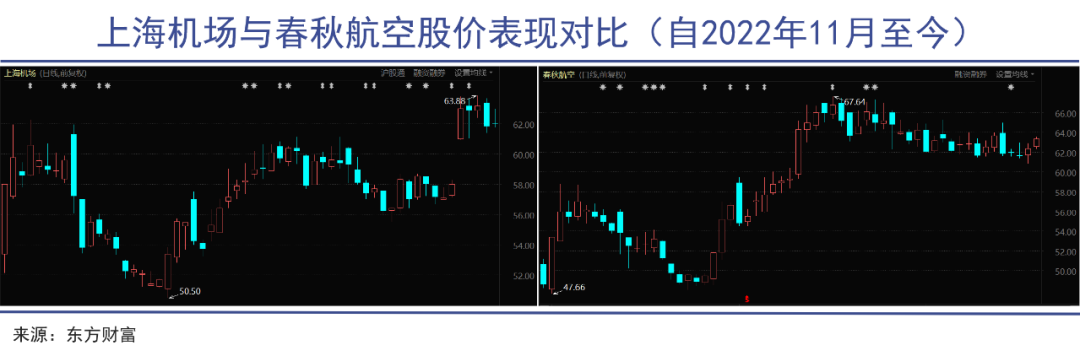

在旅客吞吐量恢复和增长速度较慢的情况下,机场因为比航空公司有更多不可减免的固定成本,拖累了股价的修复。对比两个板块中*代表性的企业,上海机场的股价上升趋势明显比春秋航空的平缓,进入短期内股价高点的时间也更慢。

此时,免税业务的重要性就愈发凸显出来。

因为机场的收入几乎有一半来源于非航空业务——包括了免税、有税零售、餐饮、广告等等,均为特许经营形式的收入。这些收入弹性较大,毛利率较高且能支撑住机场利润,但也取决于客流量和客流量变现。

近期,上海机场出资16.98亿元收购日上互联12.48%股权,以及Uni-Champion 32.00%的已发行股份,意图进一步加深与中免的合作关系,发挥与免税业态的协同效应,巩固现有口岸免税业务,增强抗风险能力。

上海机场从单纯的收免税店租金到参与实际运营,本身就体现了业内对免税业务的看重和看好。与日上等免税店的深度绑定,可以大大减少两者因为租金等因素进行的博弈,从而让利于消费者并做大做好国内免税市场的蛋糕。

资本市场也认为,上海机场与中国中免更深入的联合,将加快实现机场、市内、线上渠道全覆盖,为未来的业绩上行带来更多更多想象空间。收购消息公布第二天,上海机场A股的股价就从58元上涨到了63.88元。

海南机场因为可以充分享受自贸港的政策红利,未来表现也值得关注。

目前海南机场已经形成了以机场+免税为主,商业地产和物业、酒店等多业态协同发展的格局。2025年三亚凤凰机场旅客吞吐量有望提升至2700-3000万人次/年,并带动免税业务全面受益。

海南机场合计持有约8万平方米的免税商业面积,占海南全岛免税经营面积35%。中国银河等券商预测,通过将核心物业与免税业务深度绑定,并落实与免税运营商之间的扣点谈判。海南机场将有可能从中获得10亿级别的利润增量。

03

市占率是关键

出入境客流量与购物消费复苏仍有不确定性。

从政府、机构的表态中都不难看出,2023年中国要想真正恢复经济增长,离不开消费复苏和扩大内需。三驾马车中,消费被寄予的希望*,但其不确定性也很大。

美日韩等国家在中国宣布放开出入境防疫政策不久,就开始以防疫要求限制中国旅客入境。韩国更是采取了具有侮辱、歧视意味的措施,比如要求中国游客将标记特殊检查的黄牌挂在脖子上,并支付6000元左右的强制隔离费用。

随后中国就本着对等原则进行了反制,决定暂停签发韩国人赴华短期签证,并强调该政策将视韩国对华歧视性入境限制措施取消情况再作调整。

这番交锋也让大家意识到,国际间的人流往来仍有许多限制和不确定性因素,很多甚至都在国际政治博弈的范畴里。而国际航班对免税业务的重要性不言而喻。

虽然春节期间的国内、国际旅游市场增长迅猛,开了个好头,但现在就说2023年全年的旅游购物消费复苏强劲还为时过早,至少需要再观察五一长假期间的市场表现再做审慎评估。

即便国际出行限制完全解除、客流量恢复到疫情前水平,免税店的经营也并非全无对手。比如疫情前十分活跃的代购和逐渐成熟起来的海淘,都会随着国际航线和物流恢复而分流免税店的营业收入。

被电商行业寄予厚望的直播带货也会分流免税店的客户,毕竟*的直播间不仅能买到日上所有品牌的商品,某些热销单品的价格可能还更便宜。

说到底,免税店的核心竞争力就是价格优惠和品类丰富,进入壁垒确实高,但大块的肥肉总会吸引到强大的竞争对手切入进来。

像海南的离岛免税店市场,就有中免、中服、深免、海控、海旅、王府井六大行业巨头在竞争,万象城、华联SKP等顶奢商场也有意进驻。而2023年海南省的目标是实现旅游收入增长25%,离岛免税购物销售额突破800 亿元。

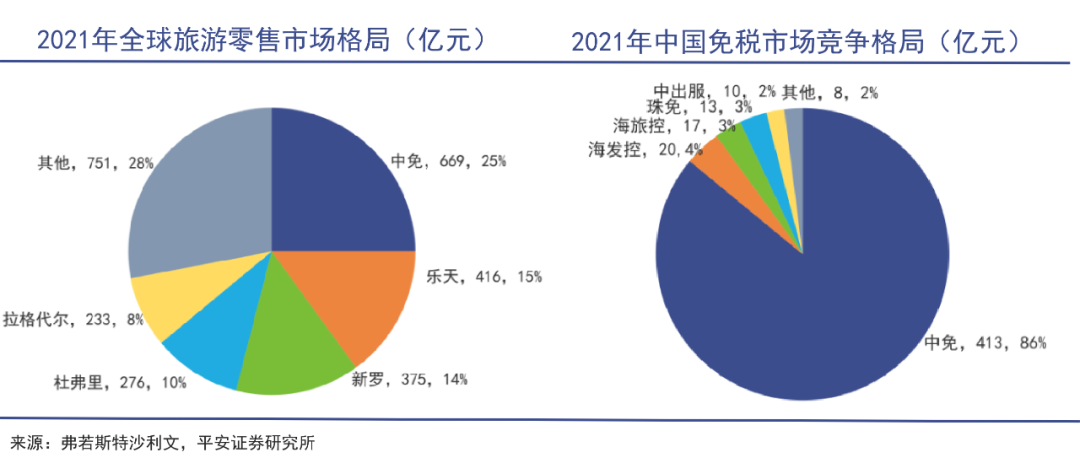

在这种竞争对手不断涌入而规模增长又有限的情况下,如何保持较高的市占率就成为了胜出的关键。中国中免之所以被视作龙头,也是因为其在国内外的免税购物市场都占据了*名,并且是中国*一个拥有免税品全渠道经营资质的玩家。

为了维持市占率的*,除了加强机场店、离岛店的布局,中国中免还带头走上了建设市内店的道路,销售渠道北京、上海、青岛、厦门、大连、 香港、澳门等地的市内免税店,并打算在武汉等地扩店。

市内店对丰富免税经济业态、扩大消费群体具有重要意义,是业内企业必须争夺的下一个增长点。以韩国作参考,作为市内免税店发展最成熟的国家之一,其行业八成的销售额就来自于市内店。

中国中免近期加强了与上海机场、首都机场的绑定,同时引入上海、海南等重点地区的国资力量,有利于自身在市内店的竞争中继续保持较高的市占率。

但随着免税消费行业的第二春来临,中国中免要开始面对更加激烈的竞争。对于股东和投资者们来说这显然算不上是个好消息。