在“工业元宇宙”、“虚拟电厂”、“智慧矿山”等热词背后,2022年的中国工业正在发生什么?

在硬件端,工业机器人销量预计达到30.3万台,AR头显从安防行业转战能源行业;软件端,工业软件国产替代加速,以EDA、CAD为代表的设计软件站在C位;随着5G专网部署,虚拟电厂、数字孪生工厂、AR巡检、AI质检等解决方案在不同行业复制。

蓝驰创投投资合伙人石建平认为,人工智能和数字孪生已经在赋能整个工业界的每一个环节,我们看到非常大的趋势:工业会转向实时协同,跨部门、跨岗位、甚至跨产业链,最终产生平台级机会。

亿邦动力董事长郑敏认为:产业互联网在交易流通环节成效显著,接下来能够进行降本增效的主要环节是工厂,产业的深处是工厂。

这背后,既有国产替代、“双碳”转型的驱动,又有产业链整体上云带来的系统性机遇,智能制造长坡厚雪,国产替代空间广阔,我国工业领域将迎来一轮平台级机会。

01

智能制造2022:

长坡厚雪,持续升温

2022年,尽管资本市场整体下行,但智能制造仍然是资本“宠儿”。

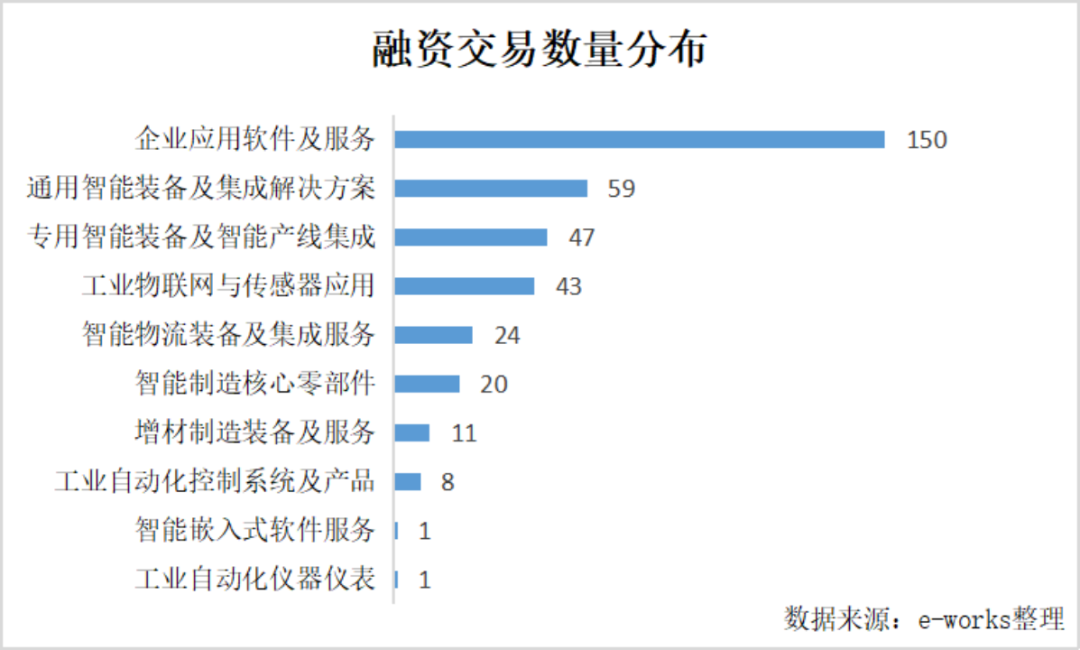

据e-works不完全统计,2022年中国智能制造产业投融资交易数量高达531起,其中融资事件364起,并购事件41起,成功上市和已进入上市流程事件126起(32家企业已成功上市,94家企业已经进入上市流程)。

32家上市企业中,除从事公有云客户联络中心的天润云在港股上市,其余31家企业均在科创板上市。

在融资金额方面,IPO融资约达352.18亿元,战略融资约为21.29亿元,股权融资约为2.2亿元,定向增发融资约为2.15亿元;其中企业应用软件及服务、通用智能装备及集成解决方案、专用智能装备及智能产线集成领域的融资金额较多,分别占总体的34%、21%和12%。

智能制造产业链涉及的主要细分行业包括工业软件、通用/专用智能装备及集成服务、工业互联网等,分别占总体的36%、17.3%、14.3%。

02

智慧工厂:

告别菜鸟互啄,加速国产替代

智能制造,以智慧工厂为中心。

在最新一批全球灯塔工厂名单中,全球“灯塔工厂”增至132座,我国“灯塔工厂”增至50座,持续排名全球*。

“灯塔工厂”由世界经济论坛(WEF)和麦肯锡咨询公司共同遴选,旨在选出具有榜样意义的 “全球工业4.0”示范者,在业内有较高认可度和美誉度,入选工厂通常被认为是“世界上*进的工厂”,代表全球制造业智能制造和数字化的最高水平。

2022,在政策导向、疫情隔离、央国企投入的背景下,我国工业领域的软硬件企业都有了高速发展。

丨国产机器人硬核突围

在硬件端,2022年机器人投融资一骑绝尘——全年融资项目数达275起。其中工业机器人相关领域发生融资事件企业数量最多,其次是医疗机器人领域,再而是服务机器人领域。

工业机器人主要包括焊接机器人、真空(洁净)机器人、民爆物品生产机器人、物流机器人、协作机器人、移动操作机器人等。据IFR综合调研数据测算,2022年我国工业机器人市场规模将达87亿美元,到2024年这一数字有望超过110亿美元。高工机器人董事长张小飞估算2022年中国工业机器人整体销量将达30.3万台,其中,国产工业机器人销量13.2万台,国产工业机器人市场占有率约在40%左右。

同时,人形机器人也在2022年10月面世。特斯拉推出*人形机器人Optimus原型机,*批产品计划主要用来填补劳动力缺口,执行危险、无聊、重复和人们不愿意做的工作。而在特斯拉之前,国产厂商科大讯飞、优必选科技等已开始在此领域布局。

相较于人形机器人还处于探索期,四足机器人已经进入商业化场景中发挥作用。2022年7月,云深处科技与宝钢股份达成合作,四足机器人绝影X20机器狗在皮带机通廊巡检中登场。宇树科技的四足机器人也将目光瞄准工厂巡检、园区安防、勘探救援、快递物流等B端场景。

丨国产AR头显加速落地

传感器、机器人搜集的是工业场景中的设备信息,AR头显则补足了工业场景中的员工信息。

在工业端,AR落地处于加速过程,主要聚焦于石油、煤炭、电力以及高端制造业。杭州灵伴科技联合创始人向文杰表示,当行业渗透到30%时,工业级AR将迎来行业拐点。

2022年消费级AR集中爆发,工业级AR也在新品不断。杭州灵伴科技打造X-Craft防爆头盔;瑞欧威尔打造轻量级工业AR头戴计算机moziware cimo;谷东科技发布5G防爆头显C2000S;亮亮视野也计划在2023年发布升级版AR头显。

2022年我国AR/VR产业共有158家企业融资,已披露金额高达21.58亿美元。其中的AR硬件主要融资如下:

丨工业软件继续聚焦国产替代

2022年,工业软件领域投资活跃。据大东时代智库(TD)不完全统计,1月到12月,共有近200家机构和个人投资者在该领域开展布局,共发生投融资事件70起,同比增长25%。其中,EDA、CAD等设计软件工具方面的投资较为频繁,内控与安全软件具备刚性需求,也备受关注。

1 设计软件,站在C位

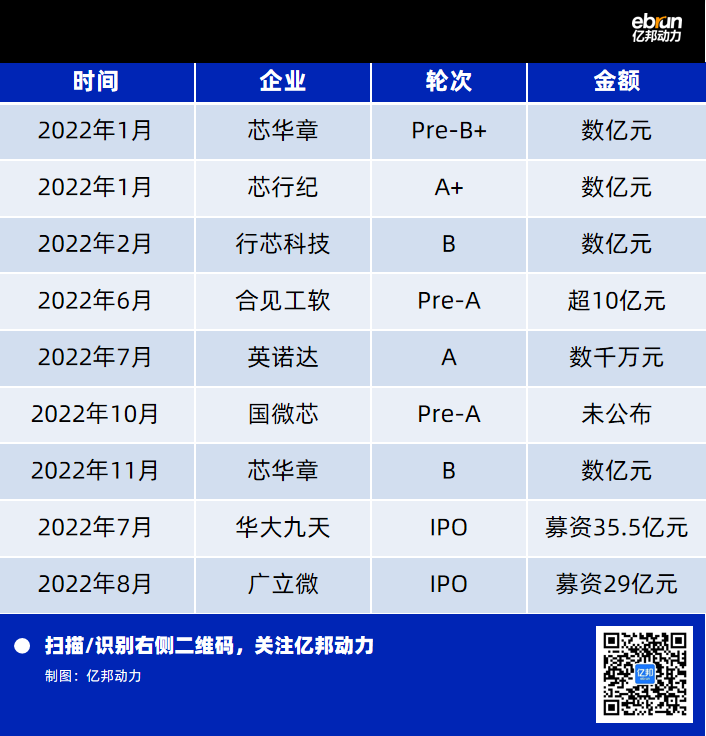

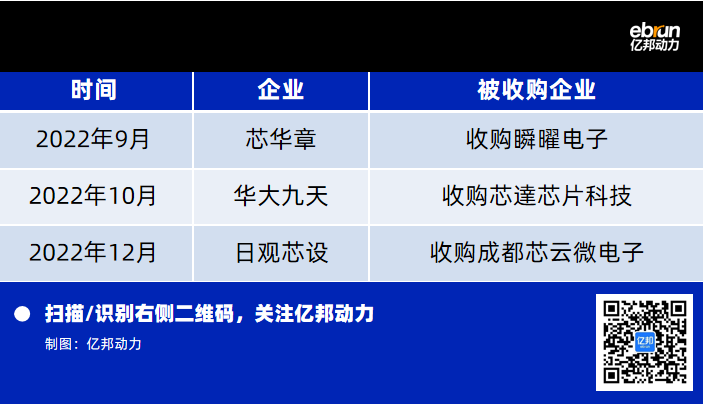

EDA 作为芯片设计软件,是芯片产业链的战略基础支柱之一。2022年中国内地EDA赛道继续爆发,华大九天和广立微在一周内先后在深圳创业板上市;同时2022年有24家公司完成28次融资,融资金额超过20亿元,融资次数比2021年的43次减少了15次。

2020—2021年间,我国EDA公司数量从20多家增长到50多家,EDA领域亦开始进行并购。

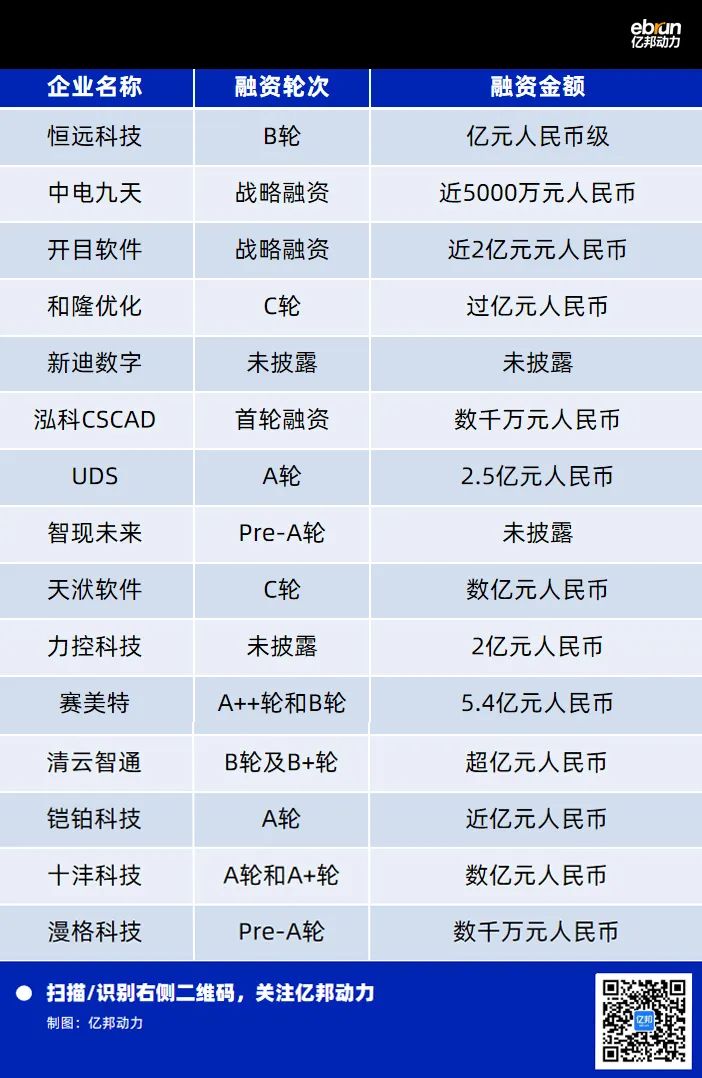

在设计软件方向,CAD也备受重视。据亿邦动力不完全统计,2022年共有15款工业设计软件获得融资,融资总额超22亿元人民币。

2 安全软件,刚性需求

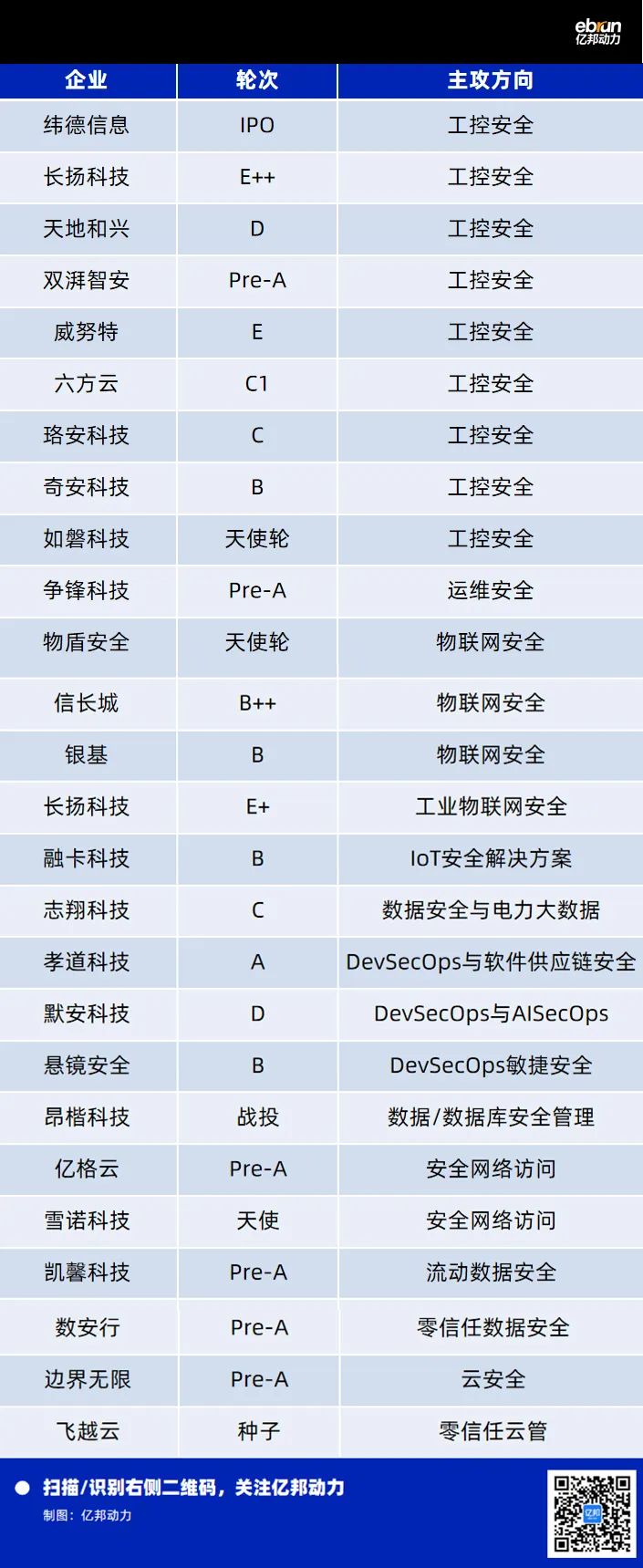

据亿邦动力不完全统计,2022年国内网络安全相关企业融资事件约110起,涉及约100家网络安全企业,其中,工控安全和零信任分别融资11起和7起;随着自主可控的进一步深化,开发安全备受瞩目,共融资9起。

3 虚拟电厂大火,数字孪生找到新场景

数字孪生的发展基础是底层数据的统一,以历史数据、实时数据为基础,通过多种模型,实现对物理世界的数字化表达。以前,算力有限只能做一些小小的仿真。现在,算力大幅提升和云计算繁荣发展,可以提供覆盖全生命周期的实时互动协作工具。

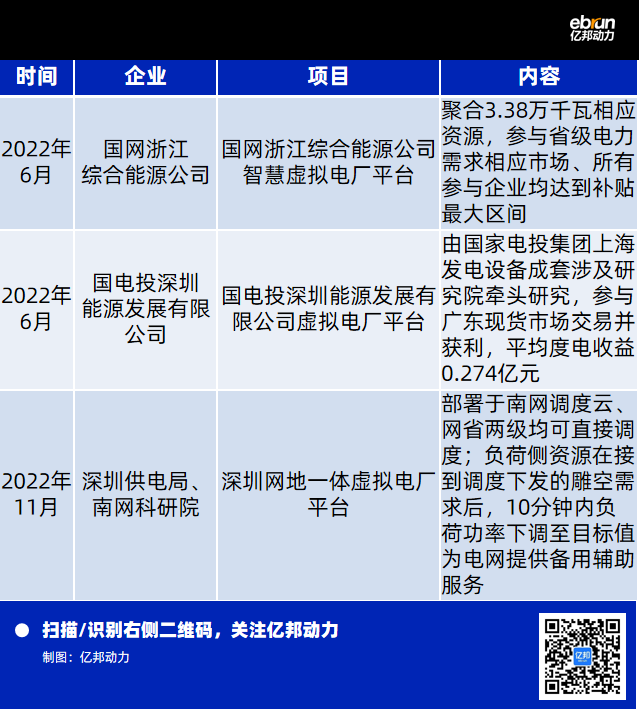

比如2022年大火的虚拟电厂,通过聚合海量分布式资源,参与电力系统运行与电力市场交易,对外表现为一个可控电源,起到提供电能、调峰调频等电厂所具有的作用。

虚拟电厂总体处于试点示范阶段,仍在探索商业模式,更多通过价格补偿或政策引导来参与市场。代表案例有国网冀北泛在电力物联网虚拟电厂示范工程、广东深圳自动化虚拟电厂等。

根据国家电网的数据测算得到,虚拟电厂可调负荷资源库的投资成本约为914元/千瓦,由此预计2025年、2030年虚拟电厂投资规模将分别达到718、998亿元

03

智能制造2023:

投资密集,水大鱼大

2022年,智能制造享受着市场的热度,也毫不避讳地向外界展示它的难度。

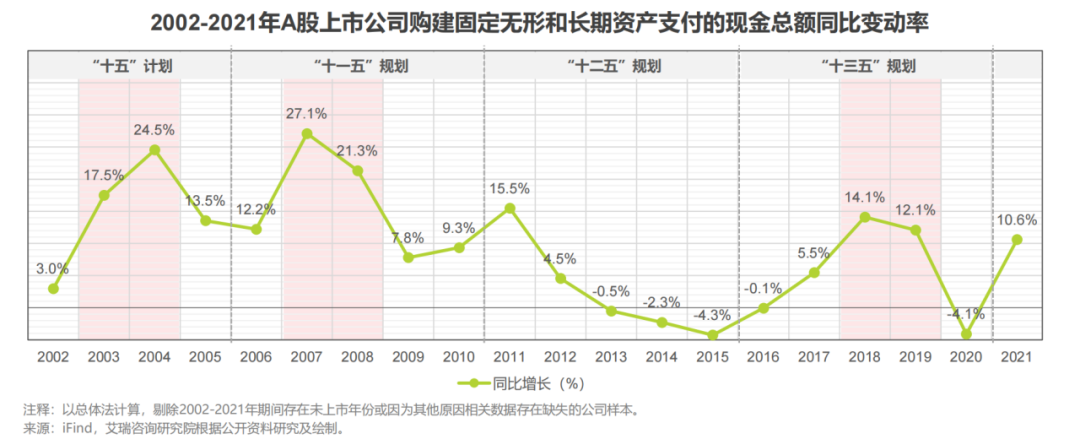

智能制造的热度与强政策导向有关,也与疫情催化、技术成熟有关。大型企业——尤其是国资企业对政策风向较为敏感,典型行业包括金融、重工业、科技等,回顾其数字化进程,都存在政策引导下的周期性资产投资。

艾瑞咨询测算A股大型企业财务报表中的“购建固定无形和长期资产支付的现金”一项,如下图,大型企业的投资周期与五年规划为代表的政策周期存在一定关联。

图片来源:艾瑞咨询

2022年是我国十四五规划开局之年,我国首次发布聚焦数字经济领域的五年规划。2023年有望成为“十四五”期间大型企业在智能制造方向的密集投资期。

智能制造的难度,则与基础薄弱有关,也与“双碳”目标、市场需求有关。对于流程制造来说,如水泥、钢铁,表现比较明显的是能源利用率的提升问题——特别是进入双碳时代后,制造业的环保需求逐步加大。对于离散制造来说,突出问题是需求侧市场变化太快,工厂的投入和产能存在巨大不确定性。

阿里云行业线产品解决方案部总经理曾震宇分析过流程制造、离散制造等一系列的问题,提炼出六大痛点:设备的能耗优化/预测性维护、生产线的自动控制/工艺优化/调度优化、产品的质量检测、供应链管理、营销与销售预测、产销协同。

痛点同样意味着机会。天鹰资本创始合伙人迟景朝分指出,IT和OT在制造业的融合、信息流和工业大数据、新型工业数字技术、自动化和生产优化、算法和人工智能、反哺数字消费的数字制造,以及工控安全等都成为智能制造方向主要的投资机会。

21224起

融资事件

4358.73亿元

融资总金额

11657家

企业

3214家

涉及机构

510起

上市事件

6.48万亿元

A股总市值