经过疫情爆发初期的飞速增长后,美国生鲜电商Instacart开始直面估值泡沫的破裂。

据外媒报道,Instacart近日主动将其估值下调至100亿美元,这已经是该公司年内第四次自降估值。与此同时,Instacart内部也经历了一系列人事动荡,各项新业务的开展状况并不顺利。

10月底,Instacart负责广告业务的副总裁Ryan Mayward透过社交媒体宣布离职,这是距离其接替前首席营收官Seth Dallaire掌管Instacart的广告部门不过短短1年左右。而且就在Ryan Mayward离职之后不久,Instacart再次叫停IPO计划,原因是对市场前景感到悲观。

虽然Instacart将搁置IPO的锅甩给了市场大环境,但一众媒体、分析师都能看出,自身业务面临的瓶颈,才是Instacart*的麻烦。不断下调的估值,就是*的证据。

从中国的每日优鲜、叮咚买菜,到美国的Instacart,生鲜电商平台在过去一年遭遇了诸多挑战。这不禁令人发出疑问:究竟还有谁能做好生鲜电商这盘生意?

四度自降估值

Instacart撞上天花板

2012年6月,Instacart在美国加州正式成立。从名字就能看出,这家公司要做的是生意及其卖点——instant表示即时,cart及购物车,主打“一小时达”的生鲜即时配送服务就是Instacart的看家本领。

Instacart的商业模式并不复杂,平台采取的是轻资产运营,为用户、商家提供撮合交易的桥梁,用户线上下单,商家准备商品,众包骑手负责配送到家。目前,Instacart的业务辐射北美5500多个城市,85%以上的美国家庭和70%的加拿大家庭都使用过该平台的服务。

快,是Instacart的王牌。在外卖软件尚未普及,亚马逊都没法实现及时达的年代,Instacart做到了“一小时达”。大幅缩短的配送时间,让易损耗的生鲜消费线上化成为现实。国内的一众生鲜电商、即时零售平台——包括美团、达达、叮咚买菜等,都从Instacart的身上吸取了不少灵感。

和国内一样,在疫情爆发之后,北美消费者的生鲜线上购物需求暴涨,Instacart也迎来了红利期。为了满足高速增长的配送需求,Instacart一度启动多项临时招聘计划,在2020年上半年扩招了近30万名跑腿员工。

然而,回顾其的发展历程能发现,Instacart作为美国生鲜电商、即时零售的开荒者,确实成功建立了先发优势,在一级市场融资不断、估值一路飙升,但也过早承担了资本的无限欲望。估值和企业自身价值的错位,早已为日后的泡沫破裂埋下伏笔。

2015年完成2.2亿美元C轮融资时,Instacart的估值暴涨至20亿美元,正式迈进独角兽行列。2017年和2018年分别完成D、E轮融资之后,随着另一家日杂百货配送服务商Webvan的破产,Instacart一家独大的趋势愈发明显,估值也整整翻了一倍,达到47亿美元。

接下来就来到Instacart的高光时刻——2020年。这一年疫情席卷北美,Instacart则逆势而上,一年内连续完成了三轮融资,共筹集了4.35亿美元资金,估值达到177亿美元。2021年首次传出IPO传闻时,其估值已高达近500亿美元。

500亿美元是什么概念?在当时,这是美国估值第二高的独角兽,仅次于马斯克的SpaceX,超过了英特尔旗下的Mobileye。

不过疫情红利总有消退的时候。来到2022年,下调估值对于Instacart来说变成了家常便饭。

今年3月、7月和10月,Instacart已三次主动下调员工购买公司股票的行使价,对应的股票公允价值一路从去年底的390亿美元下调至130亿美元。第四度自降身价将估值下调至100亿美元之后,Instacart的估值就只剩*时期的20%左右。

在价值研究所(ID:jiazhiyanjiusuo)看来,如今估值泡沫破裂,更像是资本市场和Instacart的一次自我修正。去年从Meta跳槽而来的CEO Fidji Simo则在近期接受采访时承认,Instacart不得不“面对现实”,并强调降低估值不会损害员工在股权奖励方面的收益。

不过在Instacart内部,Fidji Simo这番话并没有完全稳定军心。据外媒爆料,不少高层和员工都对Instacart的前景感到悲观,近期已在私募市场大幅抛售所持有的公司期权。

自家员工都失掉了信心,Instacart遭遇瓶颈是不争的事实。毕竟国内一众生鲜电商平台的日子也不好过,行业大环境急转直下也是业内共识。

但最令人担忧的是,Instacart和每日优鲜们,采取的是截然不同的运营模式。如今两种模式都遭遇困境,难道真的没人能做好生鲜电商生意?

众包、前置仓均告失利

谁能解生鲜电商成本之困?

正如前文所说,Instacart一直坚持轻资产运营,没有自建仓库,配送团队都采取众包模式,可以说是想尽一切办法经营压缩成本。

在成立初期,Instacart甚至没有组建自己的配送团队。仅仅为商家和用户提供软件服务,商品分拣、配送都有商家承担,更像一家SaaS服务商。至于Instacart的工作重心,都放在开拓商家资源和提高用户留存率上。

从一开始,Instacart就和全食超市连锁店、西夫韦、好市多等零售巨头达成合作。在当时,Instacart提出了许多开创性玩法:比如允许用户在不同超市挑选商品合并下单,还保证商品价格与线下店一致。开放性的系统能*限度满足用户的不同需求、订单迅速增长,和各大商超自然也是合作无间。

然而,在用户和进驻的商家越来越多,平台的影响力也越来越大之后,利益分配不均、对配送团队缺乏掌控力等问题也愈发突出。这些新挑战,迫使Instacart作出改变。

Instacart的早期运费一直固定在5.99美元,配送半径也有一定局限。为了吸引零售商进驻,平台还免除了提供自营配送服务的商家佣金,以营收分成的形式开展合作。但问题在于,不同商家的配送团队质量参差不齐且流动性大,甚至对系统的接单、导航功能都缺乏足够认识。

价值研究所(ID:jiazhiyanjiusuo)认为,Instacart在资本市场的节节败退,最终还得归因于生鲜电商平台的无解难题——成本。

Instacart在后期逐渐意识到,自建配送团队的重要性。然而,为了维持低价优势、提高用户留存率,Instacart不敢贸然提高配送费;配送团队虽然采取众包模式,省却了正式员工的各种福利开销,但仍显著加重了平台的运营成本,导致毛利被压缩。

政策的压力,也客观上推高了Instacart的成本。在创始之初,Instacart通过软件向分散于各地的超市配送员、兼职员工派发订单,双方没有形成真正意义上的雇佣关系,有关部门的监管也相当宽松。但随着外包配送团队的出现,要求Instacart为派遣员工提供社会保障服务的呼声也变得越来越强烈。

和Instacart相似,国内的生鲜电商平台也饱受成本之困。但和Instacart主要受制于人力成本不同,国内的平台压力更分散:前置仓等固定资产的运营成本,还有营销、获客成本,都带来了异常沉重的压力。

早在2019年每日优鲜、叮咚买菜大肆扩张的时期,就有分析师为它们算过这本账。以北京为例,一个前置仓的日常运营成本接近5万/月,包括租金、摊销的建设成本、人力成本、水电等基础费用。前面两项成本相对固定,而且越是发达的城市、地区成本越高,基本没有压缩的空间。

这就意味着,平台必须维持高频订单量,才能覆盖各项支出,走的一直是薄利多销路线。但用户是有限的,为了争抢用户资源,平台的营销支出必然会上升,这还没计算各类补贴。

二季度财报显示,叮咚买菜净利润录得2060万净利润,实现阶段性盈利,主要就得益于销售和营销支出同比下降64%。但在营销支出下降和阶段性盈利的背后,叮咚买菜业务收缩、DAU停滞不前等问题也被摆上桌面。

在前段时间接受媒体采访时,盒马鲜生CEO侯毅就表达过对前置仓模式的质疑。

“前置仓是不合理的,除非能大规模收回物流成本,才有机会实现盈利。通过补贴抢市场、抢用户的行为,也被证实是不健康。”

如果众包模式和前置仓模式都无法征服生鲜电商这块硬骨头,那么还有哪种模式可以一战呢?

生鲜电商的未来:

持续压缩成本,发力“最后一公里”

客观地说,生鲜电商这盘生意依旧很诱人。

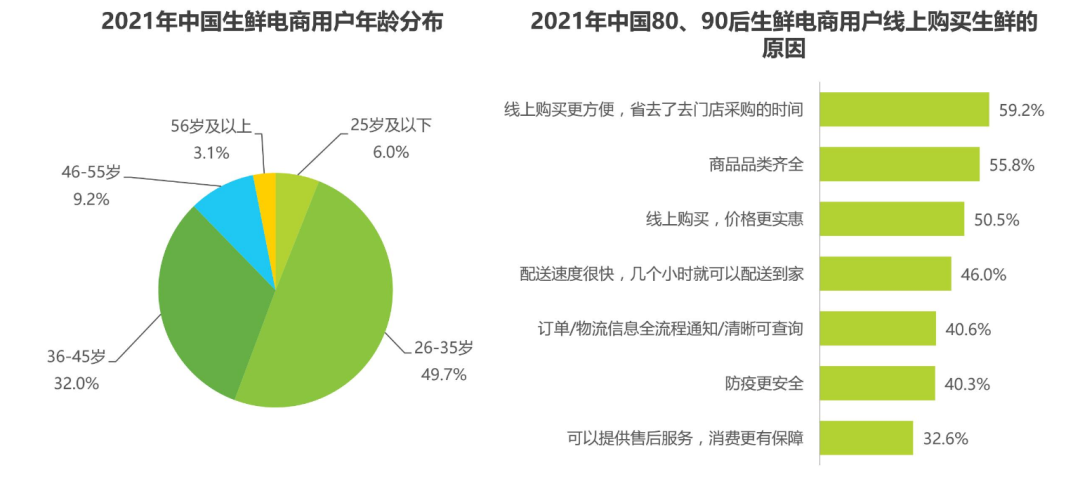

艾瑞咨询的报告指出,国内生鲜零售规模在2017年之后一直处于增长状态,2021和2022年同比增速分别达到8.5%和7.4%,处于近年来的*水平。从用户组成来看,26-35岁年龄段的消费者占比最高,达到49.7%,其次是36-45岁年龄段的32%。

谈及选择生鲜电商平台的原因时,高达59.2%的用户提到“线上购买更方便”,价格实惠、配送速度快也是重要因素。上述数据表明,中国的生鲜电商消费群还十分年轻。而且对这批年轻消费者来说,生鲜电商已经日渐成为日常生活的一部分,复购频率显著提升。

换句话说,国内的生鲜电商市场潜力满满,未来仍有很大增长空间。面对这样一块宝地,各大平台当然不会轻易放弃。

(图片来自艾瑞咨询)

生鲜电商行业的成本难题,很大程度上要归因于市场门槛低,各平台缺乏差异化和护城河。

Instacart就是*的例子,在早期可以靠软件系统提高订单分配效率,并为骑手规划路线节省配送时间,但这些技术并不具备壁垒。在亚马逊、Uber等竞争对手入局之后,Instacart的优势就消失于无形。

这样一来,Instacart就变得进退维谷:这一边为了留住客户不敢提高配送费,那一边又要为维护配送团队不断花钱,成本失控在所难免。

对症下药,生鲜电商平台的当务之急,无疑是处理成本难题。尤其是在获客、用户留存和履约能力上下功夫,建立自己的差异化优势。

在北美,Instacart尝试过很多方式压缩成本、提高利润。比如大力开发广告业务,并效仿亚马逊Prime会员推出付费业务,但对公司业绩的帮助始终有限。

在国内,各大平台还在探索压缩成本、提高人员效率的方法。以盒马、京东七鲜超市为首的新零售玩家,在全力推广仓店一体化模式,希望通过线下渠道触达用户,节省线上引流、营销开支;聚焦垂直领域的花果山和走B2B路线的好鲜生等平台,则通过压缩SKU的方式降低运营成本。

除此之外,也有不少平台将重心放在末端配送环节,在社区团购风口陨落之后,另一种倡导用户自提的生鲜“到柜”模式悄然兴起。

诸如好鲜家、食行生鲜等平台就在社区、商务中心投放大量生鲜自提柜,用户线上下单、骑手配送到指定位置再由用户自行提取,提升了配送效率并降低了履约成本。

一直以来,生鲜电商平台的最后一公里争夺战都在比拼配送效率和覆盖范围,给自己增加负担,同时不断提高用户的满足阈值。如今换一种思路,让用户来参与最后一公里配送,或许真的会带来不同的效果。

当然,生鲜电商的成本难题不是那么容易解决,围绕最后一公里的创新能否取得成功,也还需时间检验。

写在最后

网友们可能并不清楚,Instacart的印度裔创始人Apoorva Mehta是一个标准的“创业达人”,但创业经历一直充满波折。据外媒统计,诞生于2012年的Instacart,已经是Apoorva Mehta的第20个创业项目,也是延续时间最长、最为成功的一个。

在*时期,Instacart的估值逼近500亿美元,被誉为“送餐界的Uber”,同时也是美团等一众中国企业的偷师对象。对于Instacart的发展前景,Apoorva Mehta也一直充满信心。

在他看来,Instacart不是想成为“送餐界的Uber”,更不想成为任何公司的影子——Instacart的存在,是为了重新定义一个行业,满足用户的切身需求。

“当你创立一家公司的时候,不应该只是把它当做一家公司。创立一家公司,意味着你要为社会解决一个真正的问题”,在Instacart大红大紫的时候,Apoorva Mehta曾如此阐述自己的创业理念。

不幸的是,和过往那些失败的创业项目一样,Instacart如今也撞上了天花板,前方面临重重迷雾。但幸运的是,生鲜电商配送这条赛道依旧充满活力,Instacart不会轻易被击垮,Apoorva Mehta仍有时间力挽狂澜。