在任何组织里,人事都是高度敏感的信息。就像兰小欢在《置身事内》中所写,“同样的制度在不同的人手中,效果可能完全不同,所以无论是国家还是公司,人事制度都是组织机构的核心。”

而对于基金公司来说,当业绩、规模、品牌都与基金经理们高度挂钩时,人的因素更是牵一发而动全身的关键变量。因此,基金经理的人事变动也常常成为基金公司对外沟通中讳莫如深的一环。

就像袁芳离任的消息在纷纷扬扬一年后,才终于在公告中落地一样。

事实上,作为工银瑞信中生代中的顶流,围绕着袁芳的传闻在过去的一年中几乎不曾停歇,不论是逐渐低调的对外身影,还是缺席了中生代群像的海报,「袁芳要走」的消息,从来没有被证实,也从来没有停下来。

直到11月19日,工银文体产业、工银新生代消费、工银科技创新等所有袁芳管理的基金发布公告,宣告原基金经理袁芳离任。或许是为了降低突如其来的变动造成的影响,工银瑞信基金指派了旗下知名度较高的杜洋、鄢耀和研究部总经理修世宇分别接任袁芳三只规模较大的产品。

但就在公告发布的三天后,许多人仍在讨论基金经理变更会带来哪些影响时,财新的一篇文章将人们的注意力拉回到「离任原因」这一点上。针对袁芳离职,「奔私」的说法以外,还揭露出了另一种令人扼腕的可能性:

袁芳可能由于涉嫌向私募机构透露任职的非公开信息,存在趋同交易、联手操纵市场或老鼠仓之嫌,已被监管部门调查超过一年。并且此前一长段时间中,袁芳挂名的几只基金的投资权限已经受到严格限制[1]。

直到现在,置身公司之外的人们仍然没有看到来自官方的任何定论。而这其中的信息不对称也引发了更深层的焦虑——如果我们在「一长段时间中」都无从得知基金的实际投资已经受限,那长期持有的信任又从何而来?

与此同时,不仅仅是在袁芳的去留上,整个基金行业的发展仍然有相当多的时刻让我们不得不承认,对于一只基金产品的真实运作状况,普通投资者即使竭力追踪,获取到的信息依然不过是冰山一角。

01

错位的生涯

在对基金和基金经理的跟踪和理解上,大量的投资者其实是滞后的。最常见的一种情况是,当人们开始注意到基金经理的名字时,他们往往刚刚走完职业生涯的一个小高潮,也许也有了一些新想法。

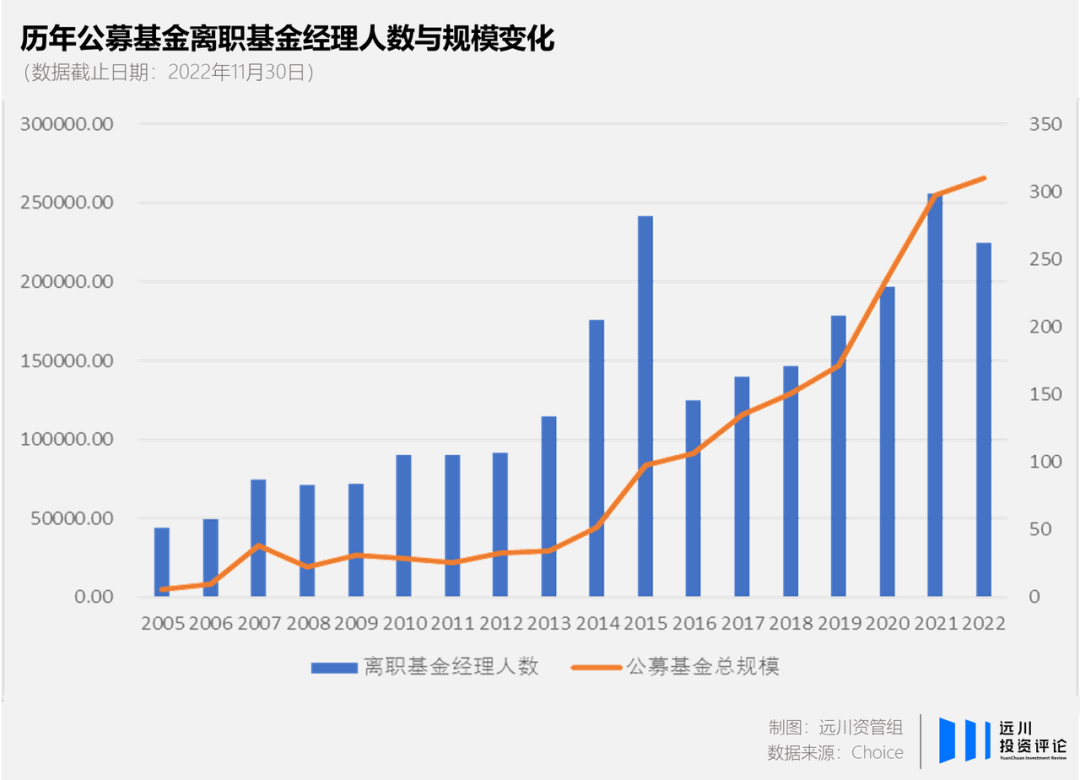

从历史数据上看,牛市高点和基金经理的离职潮总是接踵而至。这一历史的韵脚,往往都落在普通投资者大量申购基金,公募规模暴涨之后。

2007年末,上证指数冲破6000点高位。随之而来的是公募基金规模达到3.28万亿元的*,同比2006年增长282%。同时,公募基金户数也达到了2599.75万户,相比2006年增长近6倍。

那一年银行门口排队买基金的队伍络绎不绝,一日售罄的百亿基金比比皆是。北京兴业银行门口出现凌晨四点携一拉杆箱现金(约百万元)排队抢购基金的大爷大妈;福建某银行为了给买基金的队伍长龙办完手续,一直营业到晚上10点。

超2万亿的增量资金,实打实地流入当时全市场总计358位基金经理的管理规模中。但与之相对的却是陡增的基金经理离职人数:

2007年公募基金经理共有87人离职,其中包括时任上投摩根副总经理吕俊、工银瑞信投资总监江晖、博时基金投资总监肖华等一众明星基金经理,离职基金经理占市场公募基金经理总数比为24.3%,将近四分之一。

这些在2007年离任的明星基金们,不仅在公募的履历中留下了漂亮的历史业绩,后来也大多都自己创办了私募基金。个中缘由,吕俊有一年回母校,在演讲中就讲得很直白:“公募基金缺乏激励机制,分享不到利润,大锅饭不可能产生价值的。”

而在2007年后,另一次几乎达到同水准离职率的是2015年:离职基金经理共282人,占总数比23.84%。这一年,同样在创业板牛市的带动下,公募基金的规模也近乎翻倍。这一年后,市场上同样又出现了一批驰名至今的私募基金。

所以普通投资者,尤其是受牛市赚钱效应所吸引入市的投资者,他们有时与自己申购的历史业绩排名靠前的明星基金经理,蜜月期并不会太久,基金经理们便会对自己职业生涯做出一个新的选择。

同时,基民本身还不具备机构投资者拥有的「贴身视角」。

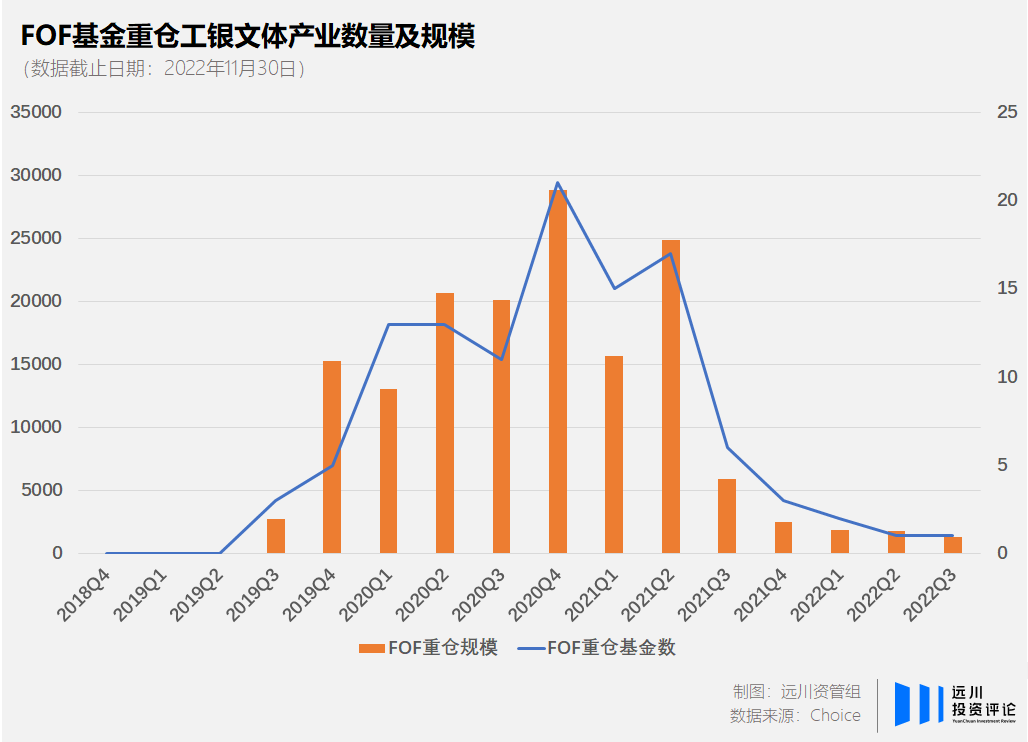

比如袁芳原本是机构投资者非常喜欢配置的一位基金经理,尤其在2020年四季度,重仓工银文体产业的FOF基金数量达到了21只,成为所有FOF重仓基金中*的选择,FOF的持有规模也在众多基金中名列前茅。

但到了2021年下半年,袁芳的基金产品就遭遇众多FOF基金清仓式的减持,重仓工银文体产业的FOF基金数量下跌到个位数。机构投资者的占比也同样锐减,至今年年中只剩下约5%。

对比工银文体产业从2022年初才开始大幅回撤的净值以及11月中旬才姗姗来迟的官方离任公告来说,机构投资者相比个人投资者而言,离去的时间提前了许多。

这番操作其实在行业内也并不少见,基金公司的欲说还休也有客观原因。

大多数公募基金都是每日开放申赎,在这种流动性的压力下,明星基金经理庞大的管理规模一旦「硬着陆」往往会成为放大器,赎回数据如果大幅抖动,很难不连锁反应到市场上。因此,但凡公司旗下的「顶流」基金经理要动,基金公司往往都会采用缓冲的方式,平稳过渡和交接后,等到最后一刻才官宣。

但是对于许多真金白银投入其中的普通基民来说,当实质的变化早在公告之前就已经出现时,作为信息不对称的「弱势方」,再客观的原因都会让他们手里的基金成为盲盒。

02

变味的基金

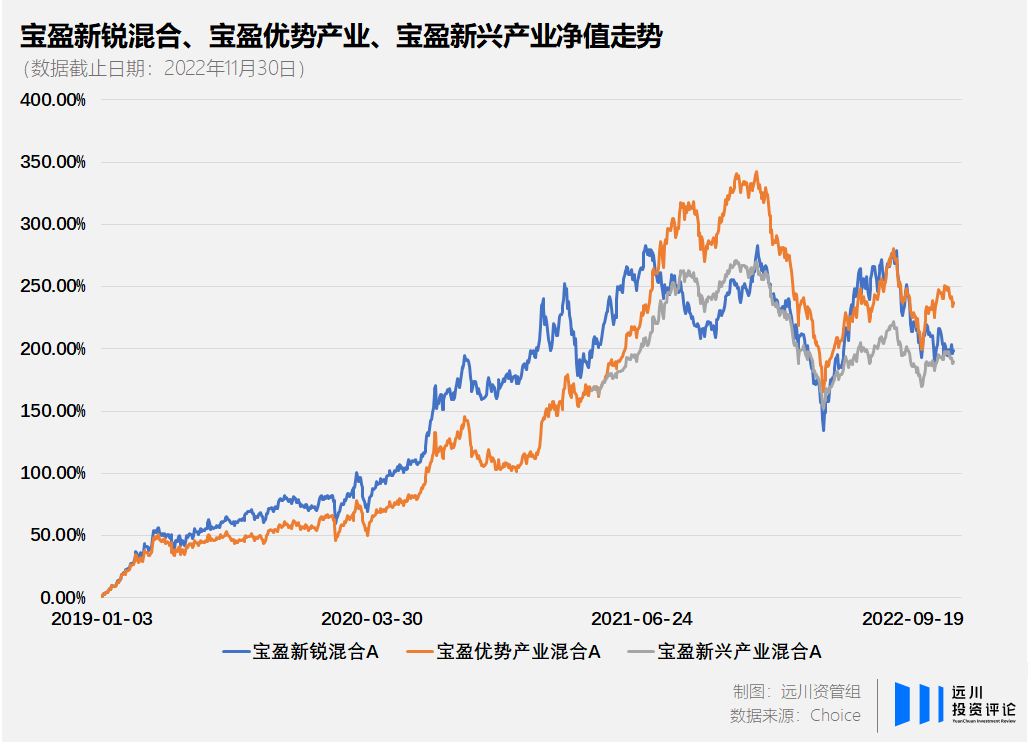

宝盈基金的明星基金经理肖肖,在今年2月离任,之后宣布自己创立私募基金。但在他离任的一年前,2021年1月6日,其管理时间最久,并且在当时规模*的基金宝盈优势产业就增聘了陈金伟共同管理。

几个月后,宝盈优势产业发布一季报。仅从前十大重仓股的变动就可以看出,这只基金变味了。

肖肖是一名偏重消费的基金经理,在投资风格上个股与行业都非常集中,前十大重仓股的集中度经常维持在80%以上,并且重仓白酒。而早在2021年一季报时,宝盈优势产业不仅前十大重仓股全部更换,而且行业配置变得均衡,前三大重仓行业转变为化工、机械、电力设备等制造业,个股集中度也降至50%左右。

这种从消费转向制造业的变化,从持仓上更偏向陈金伟的风格。而事实上,在今年初肖肖离任后,也正是陈金伟接过这只基金独立管理。

净值走势上,宝盈优势产业自2021年一季度后与陈金伟独立管理的基金走势更趋同

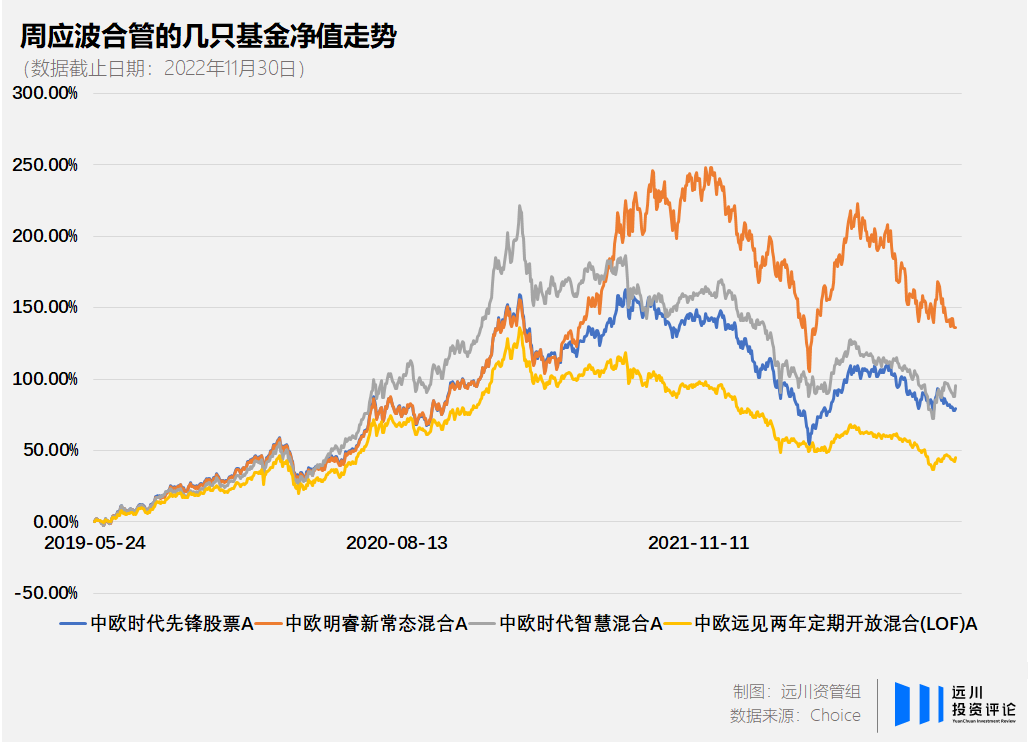

这类原先由明星基金经理管理的基金产品,在赠聘新基金经理后便逐渐「变味」的情况并不少见。比较典型且复杂的就是原中欧基金经理周应波离职前一年的几只基金表现。

周应波管理时间较长的几只基金中,可以明显看到从2021年一季度开始,业绩便出现了分化。其中中欧时代先锋在周应波离职前始终由自己管理,而中欧明睿新常态则在2021年2月增聘刘伟伟共同管理。

于是,自2021年中报开始,中欧明睿新常态的前十大重仓股一改之前行业与个股均衡分散的风格,开始向新能源做集中。电力设备的行业行业配置从原本的11%提升到中报的52%,并在三季报达到80%。

而他与另一位基金经理成雨轩共管的中欧远见两年定开,则在其离职前都比较符合周应波自己的投资风格。成雨轩作为一名消费基金经理,在其2020年开始独立管理的中欧时代智慧上偏好投资消费股,而在中欧远见定开中却鲜有消费股出现,业绩分化主要是由于中欧远见定开有港股仓位。

总结来说,在周应波离职前的一年,中欧时代先锋是由周应波独立管理但不投资港股的产品;中欧远见定开是周应波与成雨轩共同管理,投资风格更偏向周应波,不过有港股仓位的产品;中欧明睿新常态则是由周应波与刘伟伟共同管理,但投资风格已经偏向刘伟伟的产品。

所以有时,即使买入心仪基金经理的产品时,产品的投资风格也可能分化或逐渐变味。这对许多投资者来说,也是一件不可控,且只能自己承担后果的变量。

03

尾声

喜马拉雅资本创始人、芒格家族资产的主要管理者李录,在他的著作《文明、现代化、价值投资与中国》里,花了相当长的篇幅讲述中国的现代化之路,直到后半部分才开始阐述他对价值投资的理解。而在这后半部分,李录并没有一上来就对自己的投资业绩、成功案例着墨,而是强调了进入资管行业两条牢不可破的道德底线:

1)把对真知、智慧的追求当作是自己的道德责任,要有意识地杜绝一切屁股决定脑袋的理论;

2)要真正建立起受托人责任的意识,把客户的每一分钱都当作自己的父母节俭一生省下来的钱。

对于后者,李录认为多少有先天的基因在其中。他对于这一点非常看中,甚至说得非常直接,如果没有这个基因、没有这种责任感,“我劝大家一定不要进入这个行业。因为你进入这个行业一定会成为无数家庭财富的破坏者、终结者[2]。”

而随着基金产品逐渐成为中国家庭财富、个人养老资金的标准配置,这种责任意识在今天也变得格外重要。

因为无论基金行业建立起怎样的信息披露机制,世上唯有两样事物不可直视,一是太阳,二是人心。而基金行业就是一个关乎人的行业,人心也永远是那个无法穷尽的*变量。

职业变动也好、人事任免也罢,能够精准追踪到个中变化的终究只是少数。对于大多数基民来说,最终能够仰仗的,只有基金经理们为产品负责到最后一刻的责任感。

当然,在走到这一步之前,如何在基金经理的变动上保护广大基民的知情权,信息披露制度的细节也还有很多可以更完善的地方。

参考资料

[1]工银瑞信袁芳离任 事出何因,财新WeNews我闻

[2]文明、现代化、价值投资与中国,李录