lululemon 市值高涨,名创优品价值重估的过程中,兴趣消费居功至伟——当产品和服务成为信仰,击中兴趣,戳中情感,企业的业绩持续增长、市值持续上行,就变成大概率事件。

面对汹汹而来的lululemon,耐克创始人菲尔·奈特可能分外怀念1998年的夏天——那是他阻击lululemon诞生的*时机。

时年42岁的Chip Wilson,人到中年,创业失败,兜里没钱,*的梦想,就是去耐克当CEO。

不过,菲尔·奈特并没有赏脸。

梦碎之后,Chip决定再次创业——lululemon就此诞生。

如今,在全球运动服饰赛道里,lululemon的市值已经超过了阿迪达斯,仅次于耐克,位居全球第二,且定价和毛利率都比耐克高。

疫情三年,也没能阻挡lululemon业绩大涨——2022财年(2021.11-2022.10)第二财季的营收,比2019年同期翻了一番。

不止于它。

刚刚公布2023财年*财季(截至9月30日)业绩的名创优品,同样逆势增长——海外收入同比大涨近五成,整体营业利润同比增长139%。

此前,名创优品市值一直处于低估状态,财报发布后,市值得到强势修复,美港两地股价连日来持续大涨40%左右。

逆势增长的还有乐高,2022年上半年收入同比大涨17%。

不妨再对比上述公司的对手。

在lululemon所处的运动服饰赛道:同期,耐克净利润下滑两成,阿迪达斯更为拉垮,净利润同比下跌六成有余;

一直被拿来和名创优品比较的无印良品,在截至今年8月的2022财年里,营业利润同比下跌了27.8%。

值得一提的是,乐高、lululemon以及名创优品今年的增长,并非依靠大幅打折优惠所得,相反,它们要么维持高价(lululemon),要么全线涨价(乐高),要么产品升级(名创优品)。

疫情期间,零售行业正在畏手畏脚,营收利润双增长极为罕见。这些逆势上行、赶超对手、量价齐增的品牌背后,到底有何共性的秘密?

一

“刚需”做大基本盘

“兴趣”提升毛利率

lululemon、乐高,以及名创优品的崛起,有着诸多相似之处。

它们都起家于看似不起眼的细分赛道:瑜伽、积木、时尚生活家居。

在细分赛道里寻找大机会,共性路径是从0到1深扎,而后多元化扩展,做到*头部——这一路径的达成,就必须成为目标群体的*刚需。

lululemon在瑜伽女性中,建立了如同宗教一般的信仰,成为她们生活方式的标配产品,稳居头部。

在细分品类站稳脚跟之后,lululemon并没有止步不前,仅仅2022年,就涉足了四大新品类:鞋履系列、网球系列、男士高尔夫系列和徒步系列等。

疫中三年的高增长中,lululemon男装居功至伟。2022财年上半年,男装营收贡献比为24.55%,同比增长了61.13%,是整体营收增速的两倍有余。

越发多元的品类,已让lululemon成为中产家庭的刚需*。

再来看名创优品。

目前,名创优品产品线极其多元,有超过13000个SKU。

单看某一单品,也许销量和受众有限。但集合了万余SKU之后,就可以通过“一站式买齐、高性价比”的集合效应,积沙成塔,积水成海,提升消费频次,成为满足大众生活时尚家居消费的刚需,乃至*品牌。

疫情期间,可有可无的可选性消费也许会被削减,但刚需消费不会降低。

这也支撑了名创优品的业绩增长。尤其从疫中抽身,恢复常态的海外市场,收入连续两个季度实现了同比近50%的高增长。

此外,三者都踩中了“兴趣消费”的红利。

这一概念,由名创优品创始人叶国富于2020年在业内首倡,两年过去,“兴趣消费”成了零售业的金字诀,连抖音也举起了“兴趣电商”的大旗。

lululemon、乐高等,也是兴趣消费的拥趸。

在国内,兴趣消费已经大行其道——盲盒、潮玩、汉服,露营、陆冲、滑板等,本质上都是超越了吃喝拉撒等基本生存需求的精神追求、审美满足、兴趣消费。

为心中所爱买单,年轻人一点不吝啬。艾媒咨询发布的《2022 年中国兴趣消费趋势洞察白皮书》(以下简称《白皮书》)显示,当代新青年兴趣消费的每月支出,占据收入的平均比例高达 27.6%。

青睐兴趣消费的新青年,也习惯了溢价消费。艾媒咨询报告透露,对于百元以下物品,六成新青年,愿意接受70%以上的溢价。

因此,拿捏了兴趣消费的品牌,通常也能保有较高毛利率,lululemon、乐高、名创优品,无不受益于此。

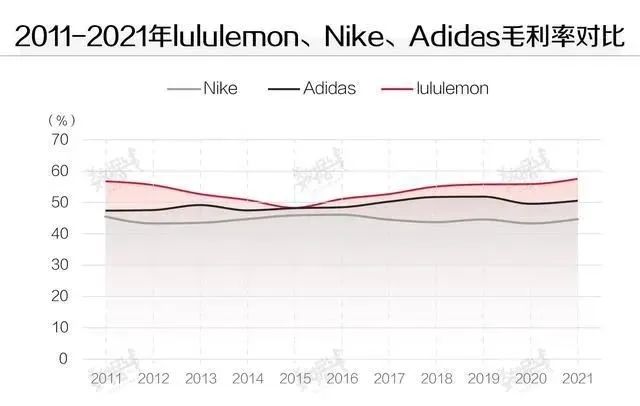

以lululemon为例,其瑜伽裤单价过千元,几乎是耐克的两倍左右;过去十年,lululemon毛利率始终高于耐克、阿迪达斯;2021年财年,lululemon毛利率为57.7%,分别比耐克和阿迪达斯高出12.9个百分点、7个百分点。

回看名创优品,在扛起兴趣消费大旗后,其终端毛利率,已从升级前的50%左右,提升到56%。

香薰、饰品、美妆工具、国潮玩具等主打兴趣消费的升级品类,毛利率已经接近或超过60%,部分重点SKU终端毛利率甚至接近70%。

此外,名创优品IP产品的毛利率也显著高于非IP产品,进而推动整体毛利率提升。

除了高毛利之外,兴趣消费,还带来额外馈赠——兴趣驱动的消费群体,热衷分享种草。

艾媒咨询报告显示,52%的新青年兴趣消费是由圈层社交驱动。而lululemon、名创优品占比更高的女性用户,有着更强烈的分享欲。

lululemon深谙此道,不用大咖明星代言,通过KOL、社区、集体活动等进行精神渗透,低成本驱动高粘性用户持续增长。

名创优品也是如此。

此前,其联手皮克斯三眼仔推出的一款宠物头套,将IP、颜值与功能结合,击中养宠圈层的兴趣点,上线24小时便“一仔难求”,刷屏各大社交平台,引爆“铲屎官”种草。

而其孵化的潮玩梦工厂TOP TOY,更是兴趣消费的集大成者,在小红书上有超过8万条种草笔记,话题浏览超6000万。

“头部刚需效应+多品类布局”,让lululemon、名创优品,实现营收大盘的可持续增长,而长尾的兴趣消费,又让其保有了较高毛利率,最终实现高增长、高毛利的正向增长。

二

品牌渠道一肩挑:

贯通供应链,延长价值链

名创优品以及lululemon逆势增长的另一启示,就是品牌渠道一肩挑。

早些年间,零售商和品牌商泾渭分明,但最近几年,二者的边界正在混沌化。

连京东这样的电商平台,都下场介入上游的生产设计环节。

刘强东曾把消费品的价值链分为“创意、设计、研发、制造、定价,以及营销、交易、仓储、配送、售后”——在传统模式下,前5个环节归品牌商,后5个环节归零售商。

但如今京东开始往上走——吃下更多节“甘蔗”,公司就可以借此提升营收和利润。

而名创优品、lululemon从诞生就是如此,在整个供应链中,通过介入更多环节,发挥价值零售的优势。

以名创优品为例,在国内,其独有的名创合伙人模式,保持了公司对门店的深度运营和管理,实现终端产品和服务高度一致化。正是基于这种深度介入的经历,名创优品在美国、加拿大等单一大消费市场拓荒时,也显得游刃有余。

最新财季中,名创优品在海外直营市场的销售额GMV同比增长64%;北美销售额同比增长近50%;欧洲销售额同比增长20%,同比2019年同期翻倍。

当然,品牌渠道一肩挑,对供应链管理能力是*考验——拿捏十节甘蔗,比拿捏五节复杂度更高。

目前,名创优品手握1000多家前端供应商,两者关系极为紧密,一是采购量比较大,实现“以量定价”,二是名创优品打款速度极快,三是需求稳定,由此,供应商愿意给出*让利,名创优品的成本得以*压缩。

名创优品布局全球,本质上也是利用中国冠绝全球的供应链优势——成本*,品类最全,去实现地理套利。

而lululemon的高毛利,也不仅仅靠着高定价达成,也从供应链里要效益。

财报显示,目前,lululemon越南、柬埔寨和斯里兰卡等东南亚及南亚等地区的产能,贡献已达80%以上,其优势就是供应链成本位居全球洼地。

与此形成鲜明对比的是,加拿大鹅虽然也坚持高端定价,但因其坚持在加拿大本土生产,成本高居不下,导致其毛利率甚至低于国内羽绒服品牌波司登。

与lululemon不同,名创优品产品线的定价整体不高,但靠着从供应链里抠钱,终端毛利率已经提升到60%,部分产品毛利率甚至达到65%以上,远超国内友商50%的水平。

而且,这套供应链体系,还可以供其孵化的新品牌TOP TOY复用。财报显示,本季度,TOP TOY商品毛利率约为42%,环比继续上升,自有产品收入贡献全渠道稳定在20%。

三

全球化与下沉结合

形成市场复合势能

名创优品、lululemon的逆势增长,还赖于其全球化的渠道布局。

在常态情况下,全球化布局的显性优势在于,提高营收天花板,带来规模优势。

目前,名创优品全球近5300家门店中,海外门店2027家,占比接近四成,季度净增191家。

与此对应,海外收入占总收入比重连续两个季度超过33%。

同样,lululemon的高增长,也离不开海外助攻。

如今,中国市场,深得lululemon高看。截至2022年1月,lululemon在中国的门店已达86家,比6年前涨了13倍多,数量仅次于美国本土市场。

中国市场对其回报也颇为丰厚——过去三年,lululemon中国市场营收年复合增长率高达70%。

但无论是名创优品还是lululemon,纵观它们的全球化布局,其实都才刚刚出港。两者的营收构成中,本土和海外的收入比都为七三开。

未来,海外营收占比超过本土,也是大概率事件——完全有机会再造新名创优品、新lululemon。

对于名创优品来说,海外市场还能带来更高的毛利率。

其一,名创优品手握全球最高性价比的中国供应链优势,在海外市场,与本土品牌竞争时,可以形成降维打击。

比如,在美国市场,名创优品的毛利率,高于美国同类零售商——FIVE Below毛利率36%左右,Dollar tree和Dollar General毛利率则在30%左右。

其二,中东、欧洲、北美等地可支配收入水平更高,消费者也愿意支付更高溢价。

以不差钱的中东市场为例,名创优品中东门店数量占比海外门店的7%,但销售额占比海外营收的14%,平均门店销售额冠绝全球;拉美门店数占比22%,但销售额贡献为35%。

而在在海外门店的布局上,名创优品选址策略则与lululemon、SEPHORA等品牌一致,在购物中心里面开店,陆续进驻了多个全球知名的商圈——世界经济中心曼哈顿、伦敦*商圈Westfield购物中心、法国里昂*购物中心Saint-Genis 2商场等。

门店,是品牌的门面,展示调性与定位,可以快速在大众群体间“混个脸熟”,加之品牌空间特色设计、服务体验等,得以建立起高端、流行、*体验等用户认知。

在疫情期间,全球化布局还有额外馈赠——实现风险对冲。

疫中三年,海内海外疫情兴衰周期,存在明显时间差。

今年第三季度,虽然名创优品国内业务遭受疫情波及,但海外业务高增长对冲,拉动营收大盘,同比增长5%,毛利率更是同比大涨近36%。

海内海外双线并进,是名创优品提前从“恢复”切换到“增长”的重要原因。

全球化布局,一招通杀并不可取,品牌靠什么敲开全球大门?

在生产制造端,寻找全球洼地搭建*的高性价比供应链,而在文化属性上——既要接轨全球流行趋势,又要适配本地文化特色。

lululemon瑜伽裤风靡全球,其实是借势了瑜伽大流行——目前,全球瑜伽用户已经超过20亿人。

而名创优品敲开全球化大门,除了依靠中国供应链之外,还赖于全球知名IP的加持,战略性布局兴趣品类,由此催生了消费新风口。

目前,名创优品已与全球75个*IP达成合作,比如迪士尼、漫威、NBA、可口可乐等,后者在全球都是熟脸,易被海外市场接受和认知。

在越南市场,名创优品的草莓熊IP系列新品火爆,上市三日越南市场整体业绩环比提升2倍;

在泰国,名创优品玩具总动员、迪士尼反派、史努比积木等IP联名系列盲盒,上架两周内一抢而空;

在阳光猛烈的东南亚国家,名创优品推出需求量大的袖套、阳伞等防晒品;

针对欧洲消费者的消费习惯,名创优品发力香氛产品;

而在印度市场,留香时间长的浓味香水上市即遭热捧......

除了产品,在区域化样本的打造上,名创优品也有本土化创新。

今年10月1日,加拿大4店开业时,就主打本地人认可的“$2 Plus”概念。

这种以高度适配本地化消费风潮,达成全球化布局的思路,也是跨境快时尚电商平台SHEIN的基本路线。

其服饰设计风格,非常迁就欧美用户口味——波西米亚风、性感风、Y2K风、少女风、法式风、都市通勤、美式休闲等风为主。

当然,也有品牌,因为一招吃全球,拒绝本土化,而遭遇挫折,比如无印良品。

十多年坚持全球风格统一的无印良品,最近两年,日子并不好过,9年降价11次,高冷范儿不再。

为了挽回颓势,无印良品也启动本土化救场。将在2023年年底之前,把本土化商品占比提升至50%。

与此同时,也开始联手本地化伙伴救场,比如联手京东开、深圳地产公司,开设多功能复合店等等。成效如何,还不明朗。

除了全球化布局之外,lululemon、名创优品等玩家,也集体布局中国潜力可观的下沉市场。

今年上半年,lululemon开始陆续进入二、三线城市,包括福州、海口、青岛、西安。这些市场房贷、车贷压力小,消费能力和欲望双强。

而在疫情之下,中国各地封控政策宽严不一。因此,名创优品也审时度势,将另一增长重心切换到封控较为缓和的三四线市场。本财季,三线城市及以下门店已经达到1400家,在两年前仅有800多家。

要知道,中国下沉市场共有1700多个县和300个城市,名创优品目前仅仅覆盖400多个城市和县城,下沉市场门店,起码还有三四倍的增长空间。

总之,全球化布局,上下线通吃,上限是提高营收,下限是抵御风险。

结语

能穿越逆周期的品牌,不仅俘获了消费者,也俘获了资本市场的好感。

疫情三年,lululemon市值上涨了5倍左右,仅用22年时间,就把市值做到超过400亿美元,实现这个目标,耐克和阿迪达斯都用了40年以上。

而考虑到耐克、阿迪达斯营收增长已近停滞,lululemon还在呈现两位数高增长,未来其市值还有很大的想象空间。

名创优品在发布季报后,美股、港股股价也连番大涨四成以上。

市值修复,看似冲动,其实理性:全球化+下沉扩张、品类扩充、孵化新品牌,以及外部疫情缓解,可以保证名创优品营收持续上升;海外市场增势凶猛、兴趣消费升级、品牌渠道一肩挑,又保障了名创优品毛利率维持高位。

连投资机构也开始高看名创优品,美国银行、摩根士丹利等相继给出“买入”、“跑赢大盘”的指引,陆续有11位分析师给出的平均目标价为13.1美元,对应约25.6港币,较如今的美股、港股收盘价,还有三四成的上行空间。

在lululemon 市值高涨,名创优品价值重估的过程中,兴趣消费居功至伟——当产品和服务成为信仰,击中兴趣,戳中情感,企业的业绩持续增长,市值持续上行,就变成大概率事件。

lululemon、名创优品、乐高等品牌,在艰难的疫情周期里依然“支棱”,到了疫情消散,恢复常态的未来,他们也将持续拿捏增长。