北方寒潮来了,加拿大鹅却不“香”了。

五年前,一度作为高端羽绒服扛鼎者的加拿大鹅,三里屯首店开业时,鹅粉们在寒风中,苦等数小时的一幕,还历历在目。

然而,最新财报显示,在中国市场,加拿大鹅渐失人心。

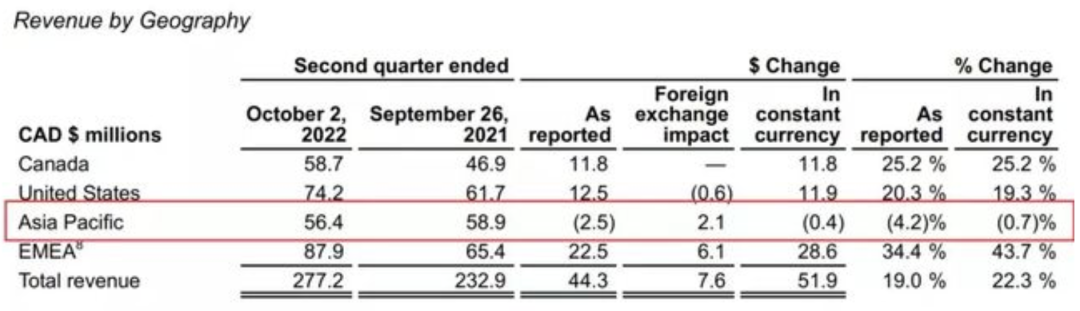

截止10月2日的最新财季里,加拿大鹅中国所在的亚太地区营收同比下降4.2%,而在上一财季,同比下跌幅度甚至高达28.1%。

比业绩下滑提前来到的是,是一系列“作死”操作,导致的口碑下行——鸭绒冒充鹅绒、拒绝退换货等。

在进口品牌掉头向下之后,中高端羽绒服市场,进入了国货主导的时代。

其中,位居头部的波司登,看似一直在躺赢。

但双11当天,波司登却惹了一场乌龙,意外上了热搜。

根据澎湃报道,一位上海女士发现,波司登一款吊牌价1499元的羽绒服,涉嫌先涨价再降价,双11预售价仅比9月券后价,便宜了区区0.28元。

对于李女士的投诉,波司登客服很刚,“价格不超过吊牌价都是合理的”。

针对这一争议,12日中午左右,常熟市监管局通报称,波司登不存在欺诈,且双11券后*价为904.6元。

这场乌龙,也展示了波司登面对市场的强势——过去五年,波司登“持续抬价,鲜少优惠”。

而其坚挺的底气在于——在中高端市场,波司登一家独大,鲜有对手,导致竞争缺失,所以敢于硬刚。

不过,一些新的变量,已经悄然而至。

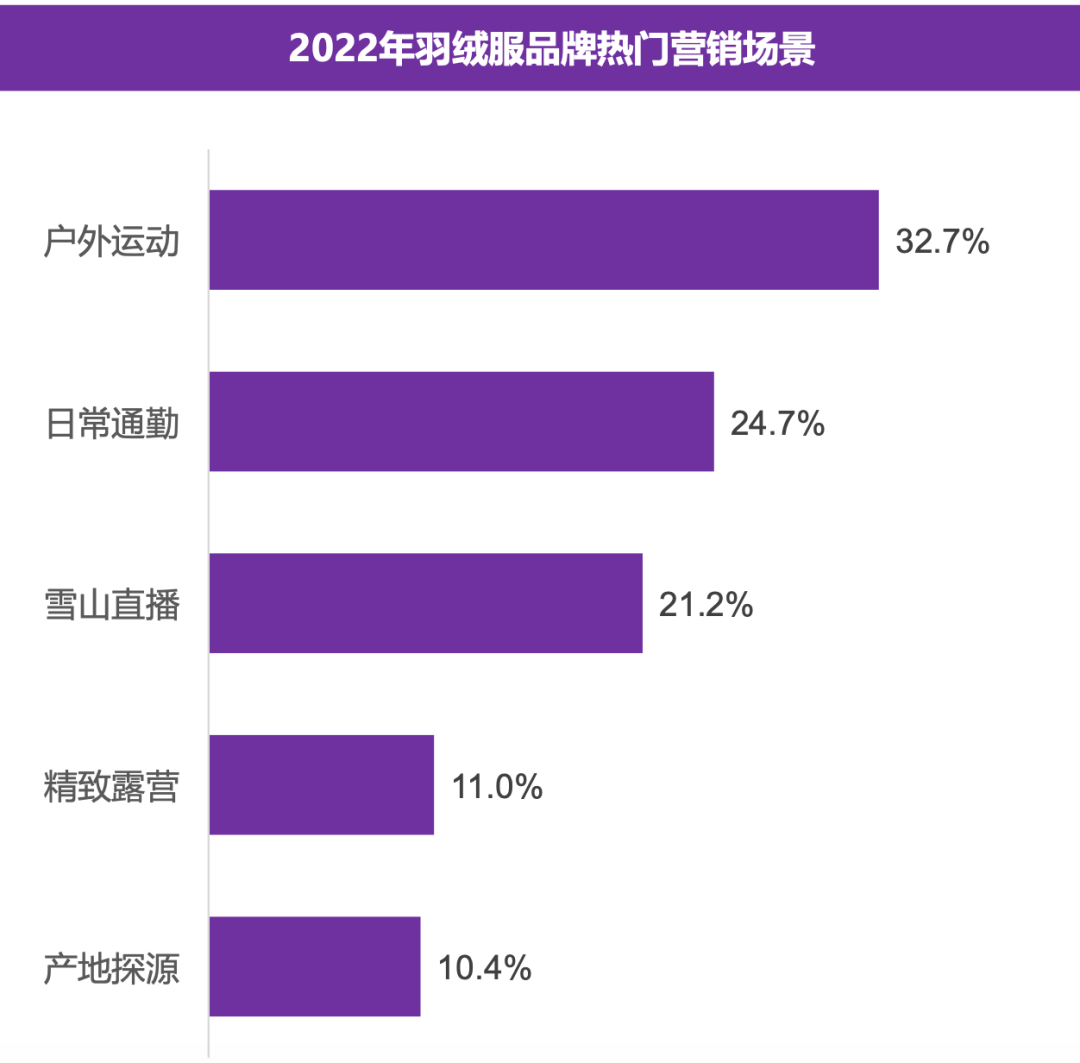

随着全民运动大潮汹涌而至,根据艺恩发布的《羽绒服赛道趋势洞察 》,户外运动已成为羽绒服品牌种草发力的*大场景,占比高达32.7%;而且,最高定价达到万元的户外、运动羽绒服,也占据中高端市场的至高点。

新变局之下,运动服饰等品牌也趁势入场,踢馆者是安踏、lululemon、李宁等运动品牌。

羽绒服品类的结构性变革,以及运动服饰入场踢馆,国货主场硬碰硬,波司登还能继续躺赢吗?

一

“大鹅”客场失利,国货主导高端

对于中高端羽绒服市场来说,2018年是个埋伏了草蛇灰线的关键年份。

那是加拿大鹅高开低走的起点,也是波司登高端转型的开始。

2018年底,加拿大鹅中国大陆首店,在北京三里屯高调开张。

狂热的鹅粉们,很是捧场,在刺骨寒风中排起长队,等待入店抢购。

彼时,最畅销的基础款售价也高达9000元左右。

而这一年,过半中国人月入不到2000元,苦干一月,也就够买大鹅一个袖子。

狂热的追捧不止来自中产,还有周冬雨、井柏然等明星主动带货。

首秀惊艳,加拿大鹅开始放马由僵。

截止2021年底,加拿大鹅在中国开设了20家门店——不妨对比一下,加拿大本不过9家门店,美国仅有5家门店。

但高光并没有持续很久,打脸接踵而至。

上海黄浦区市场监督管理局去年的调查显示,加拿大鹅某款羽绒服,鸭绒含绒量高达69%,却对外宣称采用Hutterite鹅绒。最终,加拿大鹅认缴45万元罚款。

此后不久,一位用户耗费万元购入大鹅羽绒服,却发现Logo绣错、线头乱飞、面料刺鼻,傲慢的大鹅却拒不退货。

一系列翻车事故之后,加拿大鹅中国区营收下行,也就不足为怪了。

其实,从市场份额来看,加拿大鹅,以及有着羽皇之称的Moncler,虽然名头很响,但占比始终不高。

根据九霄创投的估算,2021年,Moncler、加拿大鹅在中国市场份额分别为2%、0.9%左右。

纵观当下的中国羽绒服市场,大概可以分为四个档位:

Moncler、加拿大鹅定位万元以上,站在塔尖,主攻超高端;

2000-8000元价格段竞争相对空白,也是波司登过去五年奋力冲刺的市场;

1000-2000元档位,少数户外品牌、运动品牌竞技;

国产品牌定价大多在千元以下,锚定中低端市场。

其实,如今意气风发的波司登,戴上“高端”帽子,也不过五年时间。

其高端化转型的起点,是在2018年。

此前,波司登营收一度下行数年,直到2018年,才获得了喘息之机。

在产品上,波司登与设计师联名,在营销上大肆投放广告——2018年,波司登销售费用高达34亿元,同比增长40%,占到总营收的33%。

这一策略看似冒进,其实颇为理性——过去五年间,羽绒服大盘的增长,主要来自于单价提升。

对此,华创证券有过复盘,从2014年-2020年,单价提升对羽绒服市场增长的贡献高达60%,而销量提升贡献仅为40%。

最早摸透这一规律的波司登,吃到了*红利——2017年转型前,波司登吊牌价均价约为1000~1100元左右,2021年达到1800元左右,未来将会提升到2000元以上。

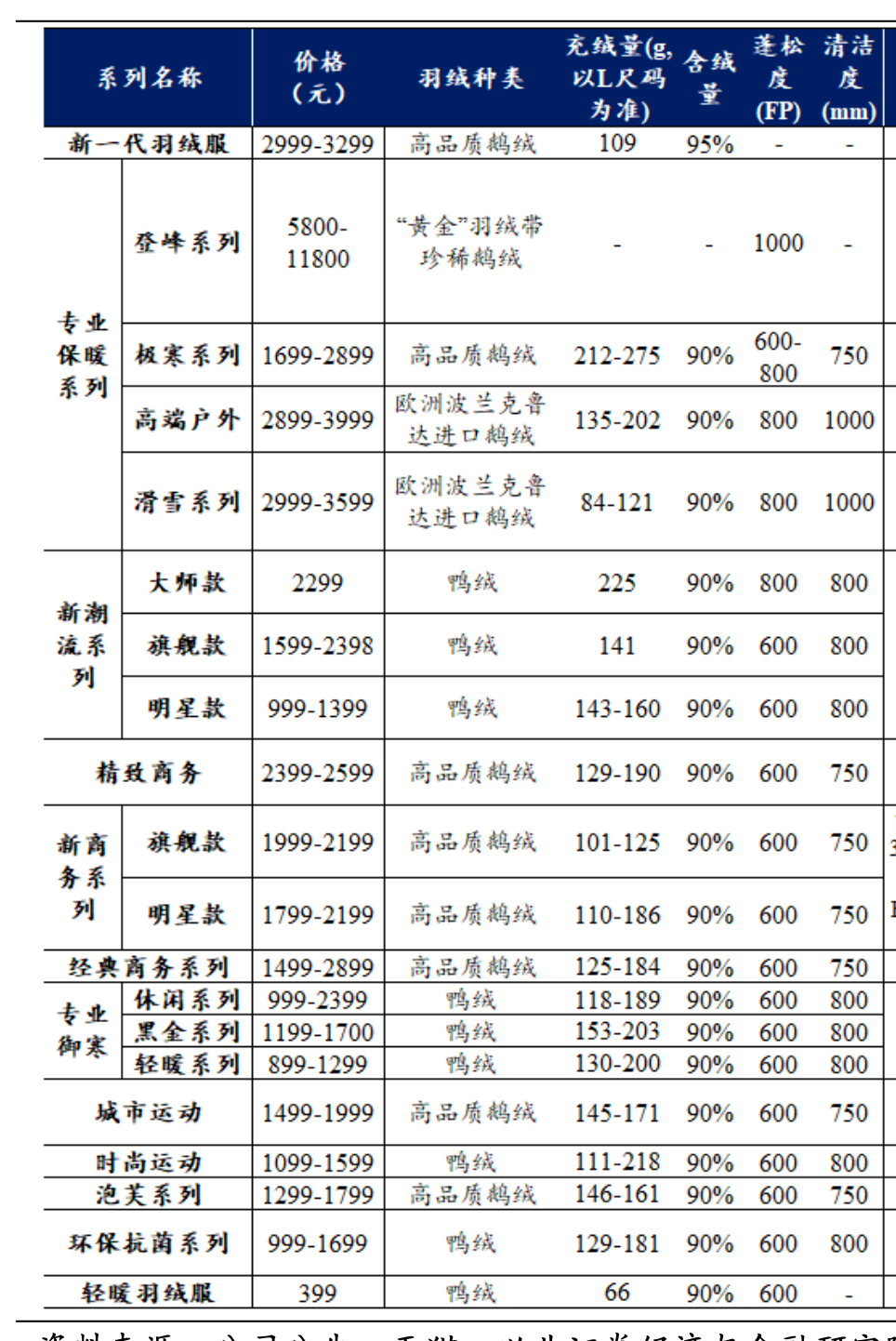

在波司登的天猫旗舰店里,最贵的一款羽绒服,定价高达13900元,一脚跨入了加拿大鹅与Moncler的超高端地盘。

高端化,也让波司登轻松赚大钱。

21/22财年,波司登毛利率高达69.4%,是同期中国服装服饰行业毛利率14.36%的四五倍,也高于加拿大鹅的59.8%。

当然,看上中高端市场的不止波司登,今年双11前夕,一向高傲的羽皇Moncler放下身段,正式入驻天猫。

运动服饰品牌,也开始跨界加码入场。

北京冬奥开幕式上,lululemon赞助加拿大国家队的羽绒服刷屏出圈。

而安踏最近也放了大招,联手国家体育总局,首创了运动羽绒服这一新品类,并联合发布了专业标准。

就连一些新品牌,也大胆瞄准高端。据《市界》报道,猿辅导创始人李勇投资的天空人SKYPEOPLE,定价也高居3000-7000元的高位。

以往定位中低端的国货们,也在上攻高端,比如靠着直播出圈的鸭鸭,推出了两三千元的新品。

上攻者集结入场,波司登还能继续笑傲中高端吗?

二

户外走俏,运动品牌趁势入场

在一众波司登的挑战者中,实力最强的,当属安踏、FILA、lululemon等运动品牌,以及始祖鸟等户外品牌,原因如下。

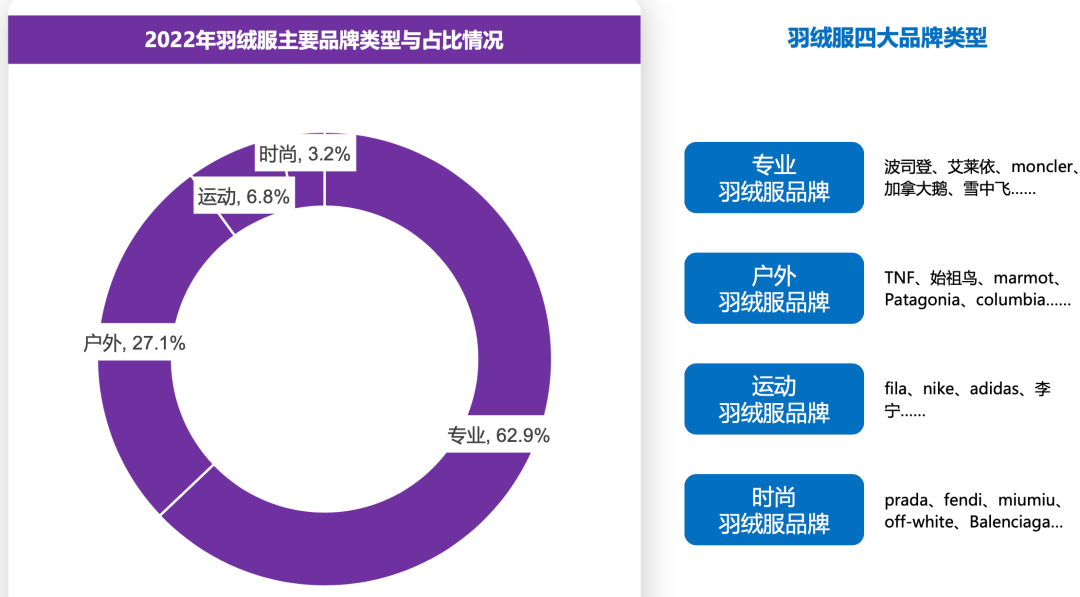

其一,根据艺恩发布的报告,2022年羽绒服主要品牌占比中,户外羽绒服、运动羽绒服品类分别占比27.1%、6.8%,仅次于专业羽绒服品牌,位居第二、第三。

而户外、运动羽绒服这一增速更猛的新兴赛道,堪称运动品牌的主场品类,强攻更为得心应手。

其次,在高端市场里,户外、运动羽绒服品类也占据了主场。

比如,波司登售价万元以上的登峰系列,瞄准的就是户外登山赛道,定价5000元以上的高端羽绒服,则瞄准了滑雪等场景。

可以说,拿下户外、运动羽绒服品类,就敲开了中高端羽绒服市场的大门,基于这个逻辑,户外品牌、运动服饰品牌,必然也要入场,和传统羽绒服玩家一决胜负。

其三,更为关键的是,在波司登,户外羽绒服品类动辄过万的定价,导致大众群体对其望而生畏,销量寥寥。

在波司登天猫旗舰店中,最贵的一款登峰羽绒服,月销量只有区区7件,有产品,无市场。

而安踏等新玩家,以1000-2500元、性价比更高的定位,探身入场,有望真正让运动、户外羽绒服走进大众市场,成为刚需品类。

结构型红利诱惑之下,气势汹汹的挑战者入场打擂,*项要摸清的就是,波司登的核心优势到底是什么?

答案是“设计”。

过去,羽绒服与其他服饰品类的*区别,就是功能属性强,正是基于这一认知,早期的羽绒服品牌,忽略了审美特性,对设计不够重视。

但如果仅把“保暖功能”作为*卖点,就会导致消费者只为基本刚需买单,不愿支付溢价——唯有为了审美需求,女士们才愿意剁手不停。

因此,让羽绒服成为时尚品,正是加拿大鹅、羽皇、波司登能先后走上*的共同秘密。

加拿大鹅的腾飞,始于第三代家族加班人丹尼·赖斯掌舵之后。

他的成功路数,几乎与后来的波司登如出一辙。

先是提价——把定价抬到1000美元以上,仅次于羽皇Moncler。

而后开始在设计、营销上大做文章——当探险家们,以及电影《后天》《国家宝藏》的演员们,好莱坞明星们,都套上加拿大鹅时,后者开始起飞。

再看波司登。

在2018年之前,波司登给人的感觉是“土气”、“老气”。

为了改变形象,波司登启动时尚转型,联手设计师改善设计,陆续登陆米兰时装周、伦敦时装周等T台,先后邀约肖战、谷爱凌、易烊千玺等明显代言,与此同时,一路涨价,上攻高端。

根据兴业证劵统计,在设计上卷到天际的波司登,早在2020年,旗下羽绒服产品线,就覆盖了多达19个子品类。

波司登卷在设计,户外运动品牌等玩家,必然要错位竞争,以安踏为例,其路数就是卷“科技”,试图拿下专业运动羽绒服的定义权。

11月7日,安踏联手国家体育总局冬季运动管理中心,共同发布了《国家队羽绒服新标准》,这也是运动行业*国家队羽绒服标准。

在这份标准里,安踏用一系列“专业术语”,来证实其科技含量。

比如,基于90%的绒子含量,满足冰雪运动员长时间身处极寒环境的持续保暖需求,实现零下36度*保暖性能。可以作为对比的是,波司登定价逼近14000元的登峰系列,其抗低温的下限是零下30度。

除了在保暖性能上PK,安踏的运动羽绒服,还有专业羽绒服过去并未涉足的两大特性。

在运动场景中,大量出汗不可避免。因此,必须考虑防水透湿性能。安踏的标准是24小时内每平方米的可挥发汗水量4000g,透湿率最高可达2.3倍,确保高强度运动后身体保持干爽,同时防止雨雪入侵;

在耐磨抗撕裂标准方面,面料可承受20KG强度的张力不会撕裂跑绒,以支持运动员完成大幅度技术动作。

安踏“卷科技”,既是为了与“强设计”的波司登错位竞争,也是基于自身禀赋资源所为。

今年冬奥会期间,22个比赛大项中,15支中国国家队身穿安踏,任子威穿着安踏“鲨鱼皮”,抗住了冰刀直插成功夺金,谷爱凌身披安踏“中国龙”,完成了“1620”超高难度,一跳夺金,等等,安踏的“黑科技”形象,已经深入人心。

而安踏主导的国家队羽绒服标准,也源于安踏多年来为中国冰雪健儿提供训练、比赛装备用品,倒逼自家炽热科技平台持续精进。

不止安踏,Lululemon等同样虎视眈眈,截止2021年底,在中国市场开店71家,而到2026财年,这一数字有望升至220家。

羽绒服是其主打品类之一——天猫旗舰店显示,Lululemon的羽绒服,定价位居1400-3000元区间,同样锚定中高端市场。

因此,羽绒服新老玩家对垒,本质就是“设计”、“科技”之争。

三

主场之争,鹿死谁手?

无论是专业羽绒服如波司登,还是运动服饰品牌,为何都对户外、运动等羽绒服品类,抱有势在必得的执念?

对于波司登来说,户外羽绒服如登峰系列,在天猫旗舰店的单品月销量低至个位数,营收贡献几乎可以忽略不计。

因此,与其说登峰系列,意味着高价高利润的暴富机会,不如说其13900元的高价作为标尺,有助于加强波司登高端化的调性。

而对于安踏等运动品牌来说,运动羽绒服被其视为主场刚需品类之一,波司登等品牌以羽绒服入侵户外、运动场景,必然让其警铃大响。

在这场争锋中,到底双方的胜负手是什么?

其一,先看品牌层面。

毫无疑问,作为守擂老玩家,波司登在羽绒服赛道有着长期的品牌积累。

颇为有趣的是,在代言人上,双方也是贴身相争,先后签下谷爱凌代言。

不过,安踏的赢面同样不小。

一方面,今年上半年,安踏在中国市场,首次实现了对耐克、阿迪达斯的双逆袭,在运动服饰领域,成为赛道一哥。

在此基础上,安踏高举高打、首提运动羽绒服新概念,也有先发之势——过去,并没有羽绒服品牌,对此有过清晰专业的定义。

因此,安踏在运动羽绒服赛道,博弈波司登,未来看点不少。

其二,再看用户心智层面。

运动、户外羽绒服,瞄准的主要目标群体,普遍青睐户外、运动、健身等等,相比追捧明星代言人,这部分群体更喜欢追星运动员,也更看重羽绒服在运动相关场景的专业表现。

因此,尽管波司登在羽绒服用户群体中,地位难以撼动,但在运动羽绒服这一细分品类里,谁的号召力更强,还真得不好说。

与波司登走“明星”路线不同,为了拿下泛运动人群,安踏在策略上强调其“专业运动属性”。

自2010年温哥华奥运会以来,算上刚刚续约的第9届2026年冬奥会,安踏连续9届,成为中国奥委会和中国体育代表团的合作伙伴。

具体到运动羽绒服这一品类,北京冬奥会期间,安踏打出了“国家队同款”的理念。

两者策略不同,从对谷爱凌的签约时机上也可见一斑。

基于对谷爱凌技术能力和夺冠潜力的预判,安踏早在2020年1月就接洽了谷爱凌。

而波司登则在谷爱凌大火之后,今年9月才与其签约,更为看重的是后者作为时尚新星的带货力。

其三,功能科技大比拼。

运动羽绒服是针对特定场景的典型功能服饰,在技术要求上更为多元,某些技术能力,传统羽绒服也有积累,但有些技术能力,则是运动品牌更为擅长。

传统的羽绒服玩家,大多聚焦在羽绒服的保暖性上,无需考虑羽绒服的透湿性,但透湿性,却是所有运动服饰品必须上攻的技术高地。

北京冬奥会上,安踏为12支中国国家队打造训练和比赛装备,并将国家队同款的炽热科技应用到大众冬季产品中。除了零下36度*保暖外,针对冬季运动场景加入防水透湿、耐磨抗撕等新功能,牢牢占据专业运动属性。

因此,在运动羽绒服的科技能力大比拼上,双方各有长短,安踏也有看家本领。

其四,运动品牌强攻羽绒服,早有先例。

鲜为人知的是,加拿大鹅、Moncler,起家之路,都始于户外运动。

Moncler最早出品户外登山产品,随后切入了登山滑雪羽绒服品类,并在1968年成为第十届冬奥会法国滑雪队官方赞助商,逐渐曝得大名。

加拿大鹅的故事,也有点类似。

1957年,现任加拿大鹅CEO的外祖父,创办了加拿大鹅的前身“大都会体育服装”,最早为户外运动品牌做代加工,而后才逐渐切入羽绒服领域。

因为户外运动与羽绒服,无论是产业链,还是技术积累上都能复用,所以加拿大鹅转型之后,很是得心应手。

先例在前,在羽绒服的中高端大战中,安踏等运动服饰品牌,胜算同样不小。

归根结底,在户外运动羽绒服,以及中高端羽绒服领域,尽管谁的长期胜算更高,还难预料,但参考在运动服饰等领域,国货对进口品牌的逆袭与赶超,不难想见的是,未来羽绒服的*主场,同样属于国货。

无论新势力们能不能实现对老玩家的反杀,更多竞争者入场,对于市场而言,必然是好事,一枝独秀不够健康。品牌越内卷,用户越受益。