亚洲又一家超级PE横空出世。

瑞典私募股权公司EQT(殷拓集团,下称:EQT)宣布已完成对霸菱亚洲投资基金(Baring Private Equity Asia,下称:BPEA/霸菱亚洲)的100%收购。至此,总部位于中国香港的霸菱亚洲与EQT亚洲区的私募股权投资团队组成了新的投资平台——BPEA EQT。

EQT,对于国内VC/PE而言可能还有些陌生。这是一家来自欧洲的PE豪门,背靠财力雄厚的瑞典瓦伦堡家族,由瑞典银瑞达集团于1994年创立,至今已管理着920亿欧元的资产。而霸菱亚洲,曾是“风投女王”徐新的老东家,目前跻身亚洲前三大私募基金公司之一,管理规模超220亿欧元。

此次缔造私募股权行业史上最大并购案,他们号召力惊人——2022年至今,EQT和BPEA累计共募集了290亿欧元(约合人民币超2000亿元)。这一次,BPEA EQT将大手笔投向亚洲。在眼下大动荡的背景下,此举极具风向标意味。

一笔史诗级合并

新平台诞生,团队成员曝光

历时7个月,终于尘埃落定。

时间来到今年3月,一则来自EQT的协议披露显示,EQT将以68亿欧元的交易总值对霸菱亚洲实施合并。其中,约53亿欧元将以1.912亿股新增发行的EQT普通股形式支付,即对应着16%的股权稀释;剩下的15亿欧元则以现金支付。

今年3月宣布交易至今,EQT的股价已下跌约35%,一定程度上直接影响了此次并购的交易对价。在最新的官宣稿中提到,除了不变的1.912亿股上市平台普通股对价,EQT的现金支付提升到了16亿欧元。

交易完成后,EQT将并购控制霸菱亚洲旗下部分基金的普通合伙人实体霸菱亚洲管理公司的100%股权,并拥有该基金的超额收益,包括BPEA Fund VI 25%的超额收益,以及BPEA Fund VII 35%的超额收益。且从BPEA Fund VIII开始,EQT将投资并有权拥有BPEA EQT未来新募集基金之35%的超额收益。

经此一并,两家PE的组织将如何兼容并蓄?投资界了解到,至此之后,霸菱亚洲与EQT的亚洲Private Equity团队将合并组成BPEA EQT。另一边,霸菱亚洲的房地产投资业务BPEA Real Estate将并入EQT Exeter,并继续以单一平台进行全球运营,并将加大对物流地产、办公室、多户住宅、生命科技地产等领域的投资。同时,EQT Infrastructure将继续在全球运营,并受惠于霸菱亚洲广泛的区域业务布局与行业网络。

组织架构上,EQT Private Capital将分为两部:其一,BPEA Private Equity 将与EQT亚太团队合并成立新的——BPEA EQT,另一分支则为EQT Private Capital欧洲和北美团队。日后,BPEA EQT 将提供类似目前EQT Private Capital 欧洲和北美所提供的全方位投资策略服务,范围涵盖风投至长青业务。

原霸菱亚洲创始人及首席执行官庄佳诚(Jean Eric Salata)将担任EQT亚洲区主席、BPEA EQT主管及EQT全球执委会成员,管理EQT在亚洲的私募股权业务并直接向EQT首席执行官兼管理合伙人Christian Sinding汇报。

此前,在庄佳诚的掌舵下,霸菱亚洲从一家首只基金规模只有大约3亿美元的小型私募股权公司发展到今天的业务规模。在此期间,他也在总部位于中国香港的办公室见证了中国数十年来的改革与开放。

这一次联手欧洲PE豪门重仓亚洲,庄佳诚表示,要在亚洲这个多元化的地区取得成功,强健的本地关系网络与全球化的行业及运营能力缺一不可。“合并后的BPEA EQT投资平台正为我们提供了这些优势:当中包括亚洲区内八个城市的本地团队,全球专注不同行业的团队所采取的趋势性投资策略,以及建立于深厚的全球行业顾问网络与数字化专长基础上的积极持有策略。我深信,此次与EQT联手将进一步提升我们的竞争力,帮助我们为客户持续带来优异的投资回报。”

最新募集800亿

今年合计一共募了2000亿

身为欧洲最大的财团之一,EQT为何看上霸菱亚洲?

追溯霸菱亚洲过往踪迹,这家PE已经在亚洲乃至于中国留下了不少精彩的投资故事。最为人津津乐道的莫过于“风投女王”徐新当年孤注一掷投向网易为霸菱带去8倍收益的故事。

除了徐福记、巨人网络等公司之外,霸菱亚洲在中国耳熟能详的最近一笔投资出自于京东健康。2019年,霸菱亚洲参与了京东健康的10亿美元A轮融资,这笔投资使其在IPO前持有京东健康3.16%的股份,是仅次于高瓴的第二大外部机构投资方。

浸淫私募投资江湖25年,霸菱亚洲已经逐渐形成了自己独道的打法,涉足医疗、科技、商业服务和软件、教育、金融服务和零售等多个领域,同时其在规模增长、跨境扩张与补强型收购上也总是把控有度。自成立以来,霸菱亚洲投出上百个项目,部分或完全实现总投资收益倍数(MOIC)达2.4倍。

最新官宣募资出炉了——就在这次并购交易落地之前,霸菱亚洲旗下私募股权基金Baring Asia Private Equity Fund VIII成功结束募资,募资额达到112亿美元,约合人民币800亿元,这也是BPEA EQT成立通稿中官宣的一笔最新募资。截至三季度末旗下可产生收益的管理资产总值为221亿欧元,并有225名员工,是亚太地区规模最大的私募投资机构之一。

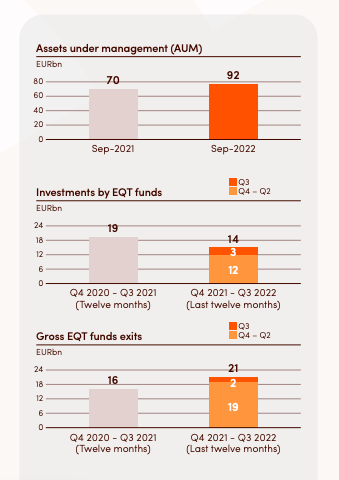

另一边,即将成立30年的EQT更是来头不小。EQT在三季度财报中披露,即便受到市场不确定性及融资市场制约的影响,集团在本季度仍然投出了30亿欧元,并实现20亿欧元的退出。

同时在募资环境并不明朗的情形下,EQT依然在这一季度为其EQT X基金募集了150亿欧元,以及完成欧洲最大规模的成长型股权基金EQT Growth超20亿欧元的募集。至此,这只PE囊中规模已飙升至920亿欧元。

起源于瑞典名门望族,EQT背靠着瑞典工业、银行业等领域的瓦伦堡家族。成立以来,在PE、VC、生命科学、成长型控股等私募投资领域出手频频,同时在基建、房地产为核心的实物资产方面同样表现亮眼。2019年,EQT顺利登陆斯德哥尔摩证券交易所,并立下了扩展亚洲市场布局的重要战略目标。

2000年成立了首只亚洲基金正式进军亚洲,2006年EQT又募集了一支大中华基金瞄准中国。十余年来,这只北欧PE巨头早已在中国留下诸多痕迹。我们通过梳理过往信息发现,EQT在中国市场仍在管的项目包括墙尚壁纸(Artwall)、中国正歆、随行付(VBill)、BBS Automation等,于近几年已经完成了老百姓大药房、长水教育集团、CFB集团、ELEVATE和GPA Global 等项目的退出。

而老百姓大药房堪称EQT在中国的经典一役。2008年,EQT通过控股泽星投资间接向这家连锁药房投资数亿元人民币,成为老百姓重要大股东。2015年,老百姓大药房成功在上交所挂牌上市。2018年至2019年间,泽星投资一步步实现清仓式离场,累计收回约55亿元人民币,获得了超过12倍的回报。

今年3月,EQT又完成了中国市场的最新一笔交易——对上海佳得安的多数股权投资。这是中国本土的一家虫害防治运营商,在华东和华南地区拥有强大的市场地位。

强强联手,这两只PE彰显了惊人的号召力。2022年至今,EQT和BPEA两家机构逆势共募集了290亿欧元,折合超2000亿人民币。或许很快,我们就能看到这只巨无霸在亚洲市场大刀阔斧“买买买”的忙碌身影。

欧洲财团用脚投票,去亚洲

眼前俄乌战争继续,全球一级市场情绪低落,美国金融市场在加息周期之下哀鸿遍野,裁员阴影笼罩着整个华尔街与硅谷。

此时极具影响力的欧洲财团EQT正在寻找安全的避险地,但目的地并非美国,而是用脚投票——去亚洲。

“亚洲拥有全球超过一半人口,对全球GDP的贡献预计将在十年内超过40%。由此,我们预测直至2025年,亚洲私募基金市场将以全球平均增速接近两倍的速度发展。”EQT首席执行官兼管理合伙人Christian Sinding如是表示,“此次与霸菱亚洲联手为EQT实现了具规模的泛亚洲布局,是我们达到覆盖全球市场的关键的一步,对此我们感到非常振奋。”

EQT重仓亚洲并非孤例。这两年来,即便全球波动不断,但以KKR、黑石等为首的PE巨头都在毫不犹豫地押注亚洲,纷纷募集了投资亚洲的巨额私募股权基金——

2021年4月,KKR亚洲四期基金募资150亿美元,一举成为投资于亚太地区规模最大的私募股权基金。并且在这只基金中,KKR的自有资金和员工跟投即高达13亿美元。不止LP愿意豪赌,机构内部同样愿意豪赌。

今年年初,KKR再次宣布预计将于2022年在亚洲募集一支成长型基金,后来的年中又官宣了首支亚洲直接贷款基金11亿美元的募集。在中国,KKR也是来势汹汹,旗下开德私募基金管理(海南)有限公司于中国基金业协会完成登记,这意味着这家外资私募巨头正式进军中国私募股权行业。

而今年2月,黑石也正式关闭了第二只亚洲基金,规模为110亿美元。和其2017年底成立的第一只规模23亿美元的亚洲基金相比,规模足足翻了近5倍。同时,黑石也将亚洲信贷策略基金的规模,提升到数十亿美元的量级,还计划将亚洲财富管理团队扩大一倍,希望“为符合条件的亚洲个人投资者提供创新的财富管理方案”。

具体到中国VC/PE身上,如今美元LP在面向中国GP时逐渐缩紧口袋,大家却越发看到欧洲LP们的踊跃。去欧洲找钱,已经成为国内不少GP募资时的必要路径。过去几个月,红杉中国、凯辉基金、祥峰投资等在华活跃的投资机构陆陆续续官宣了新基金募集,身后都不约而同地浮现了欧洲LP的身影。

其中,最新标志性的一幕是不久前,德国大众汽车宣布,集团旗下软件公司CARIAD宣布投资24 亿欧元(约合人民币168亿元),与国内自动驾驶芯片明星创企地平线共同成立合资企业,一举创下大众入华40年来的最大单笔投资纪录。

“这一幕幕无疑是世界看多中国最好的注脚。”上海一位资深投资人感叹,即便是在这个时代,热烈拥抱亚洲、下注中国依然是不可阻挡的时代主题。