1984年,时任德国大众公司董事会成员的马丁·波斯特来了一趟上海。这趟行程前几周,大众集团刚刚与上海拖汽总公司签订了一份合资合同,双方将共同在上海组建一家合资车企,马丁的到访,就是合同签署后的随团考察。

当时的中国,还处在改革开放的初期,汽车工业几乎一穷二白,平均1000个人中只有8辆汽车。

在这样的背景下,上海大众成了*家中德合资的车企,并在接下来的三年里拔地而起。

但是当马丁*次踏上安亭——合资公司建厂所在地时,他*感受到的并不是兴奋。

“大量的金属废料散乱地堆放在厂区地面上,那些房屋,与我们想象中的生产厂房风马牛不相及,窗户漏风......这根本无法想象,某日如何从这样衰败的厂房,生产出来哪怕只有那么一辆我们可以勉强认可的轿车。”多年以后,在《上海1000天:德国大众结缘中国传奇》中,马丁如此回忆。

近40年过去了,如今的中国汽车工业早已旧貌换新颜,在新能源化的产业变革下,中国走在了世界前列,越来越多的中国车企,正在把汽车卖向全球,将影响力带到全世界。

新的时代浪潮已经开启,身处中国汽车工业迈向全球化征程中的中国车企中,谁是领航者?谁面临着*的挑战?这个征程的终点又是什么?

01

从欧洲打到印度

走出去,成了车企们的统一共识。

2020年、2021年,中国整车出口量中,新能源车的占比分别为7%、15%,出口量分别是7万辆、31万辆。再到今年1-9月,中国新能源汽车的出口达到38.9万辆,同比增长超过了1倍。

这让中国成了全球*大新能源汽车出口国,国务院发展研究中心产业经济研究部部长王金照此前公开称,2021年中国新能源汽车出口占全球的1/3。

在已经取得的这些成绩背后,我们不能忽略特斯拉,从出海品牌的分布来看,各方的统计口径中都包括了特斯拉上海工厂,其贡献了一半的出口量,另外的一半,大多数被上汽、吉利瓜分。

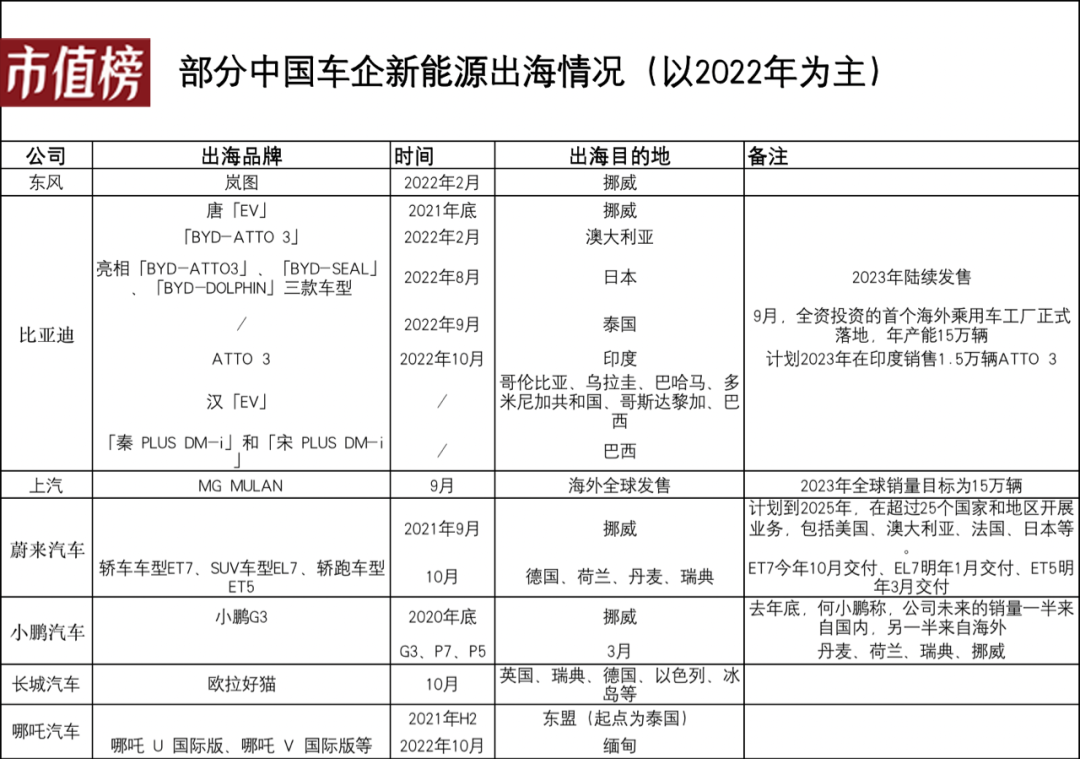

但我们同样不能忽视本土车企的努力,今年以来,多家车企都加快了海外市场的布局节奏,出海目的地更加多元、出海车型也越来越多,如下图所示(市值榜不完全统计)。

2021年以前,中国新能源汽车主要的目的地是欧洲市场,乘联会秘书长崔东树此前表示,中国新能源汽车出口增长的主要原因是欧洲市场快速崛起,并迅速占据了相对主力的位置。“目前来看,欧洲市场已占据50%左右的比例,从2021年开始,欧洲市场就超越亚洲市场,成为*大新能源汽车出口市场。”

考虑到2021年以前,中国新能源汽车出口量还没迈过10万大关,我们可以说,中国车企的出海,正是从欧洲市场开始突破的。

比如2021年,包括蔚来、小鹏、比亚迪、东风岚图等车企,都选择了挪威作为出海的*站。

但今年,我们看到,除了欧洲市场之外,车企出海的目的地中,又多了日本、泰国、印度,甚至缅甸等地,网越来越大。

02

自主品牌加速放量,新势力小步快跑

积极布局是一方面,产销规模是另外一方面,毕竟,在国外市场一年卖100辆和一年卖1万辆,都是出海,但意义大有不同。

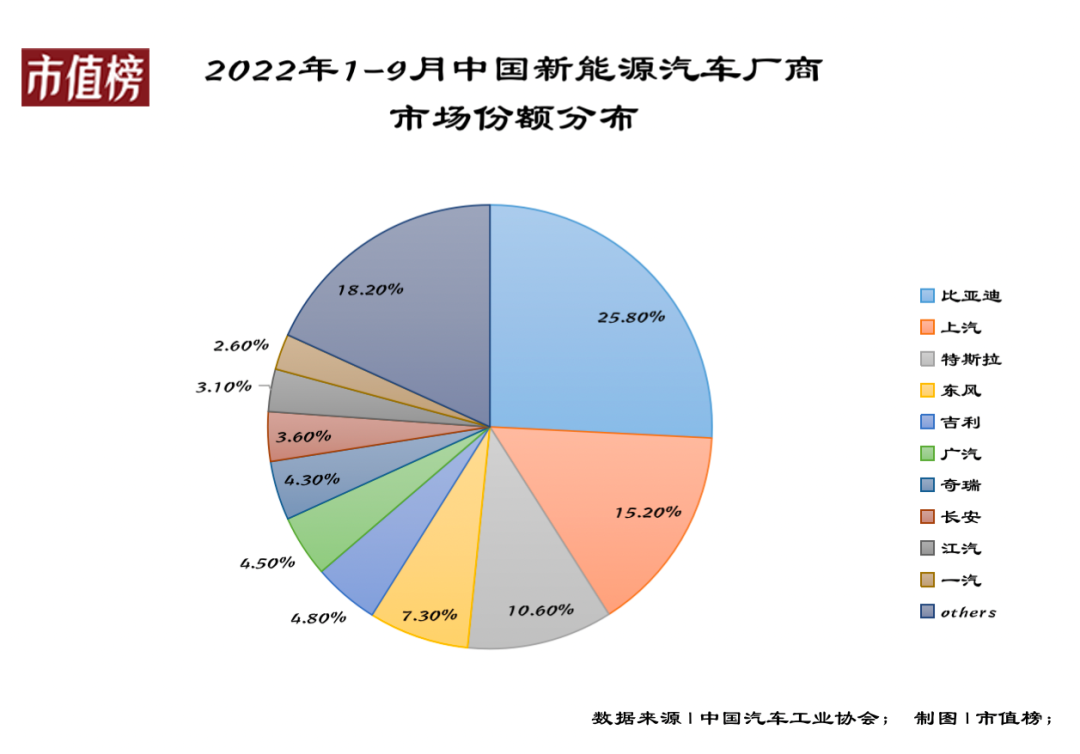

从今年的数据看,1-9月,新能源汽车销量排名前十位的企业集团销量合计为373.1万辆,同比增长1.2倍,占新能源汽车销售总量的81.7%。

如上图所示,新能源车企销量前十中,没有一家是造车新势力,除了特斯拉以外,都是自主品牌。

在出海战略上最激进的比亚迪,今年1-9月卖出了最多的车,高达117.85万辆(统计口径略有偏差),市场份额占比达到25.8%。

短期来看,现在产销规模较大的主机厂,有更大的可能率先在海外市场扎下根来,尽快建立起规模优势。

不同车企间的规模差异,会推动他们选择不同的出海策略,这点在自主品牌与造车新势力这两大阵营上表现的尤为明显。

1.传统车企:出海目的地更广泛、车型更多元、目标更激进

比亚迪去年底开始进入海外市场,首站是挪威,交付的「唐EV」车型。不过今年以来,截至目前,比亚迪的出海目的地已经包括了以下:

欧洲的挪威、荷兰、瑞典、德国;大洋洲的澳大利亚;南美洲的巴西、乌拉圭、哥伦比亚;北美洲的多米尼加共和国、巴哈马、哥斯达黎加;亚洲的印度、泰国、日本;

出海的车型,也从去年的「唐EV」,增加了「BYD-ATTO3」、「BYD-SEAL」、「BYD-DOLPHIN」、「秦 PLUS DM-i」、「宋 PLUS DM-i」等。

上半年,上汽在海外销售的新能源汽车接近4万辆,占中国新能源汽车出口的1/5。从其在燃油车时代积累下来的优势来看,出海的目的地也足够多元。

上汽拥有超1800多个海外营销服务网点,开通了东南亚、墨西哥、南美西、欧洲等6条自营国际航线,公司产品和服务进入全球90多个国家和地区。

2.造车新势力:聚焦某个市场、推单一爆款车型

规模尚小的新势力车企,尽管也在推进出海战略,但能贡献的出口量有限。毕竟,中国市场的竞争远比海外市场激烈,出海扩张的前提,是保证自己在国内不掉队。

比如2021年财报发布后的电话会上,李想就强调,理想汽车在短期内仍然聚焦中国市场,虽然透露公司组建了专业的全球化策略团队,但对海外市场还是“持谨慎态度”。

再比如,晚点 Auto在5月份的一则报道中指出,小鹏汽车负责出海业务的副总裁何利扬已经离职,何的下属,负责出海业务的营销副总经理张一博、原北区总经理、销售高级总监张传金也在当时离职。

这导致新势力们在出海时,会优先进入少量市场,通过小步快跑的方式,在市场验证与新市场开辟中寻找平衡点。

如我们上文所述,新势力中出海规划较为激进的蔚来,至今明确进入的市场也只有挪威、德国、丹麦、荷兰、瑞典,都是欧洲区域市场规模较小的国家。

03

比产品出海更重要的是价值链出海

讨论中国新能源汽车出海前景的同时,还需要考虑的一点是,出口30万台车与300万台车,难度有天壤之别。

过去两年,中国车企在欧洲市场打下出海基础,重要的原因有两个:

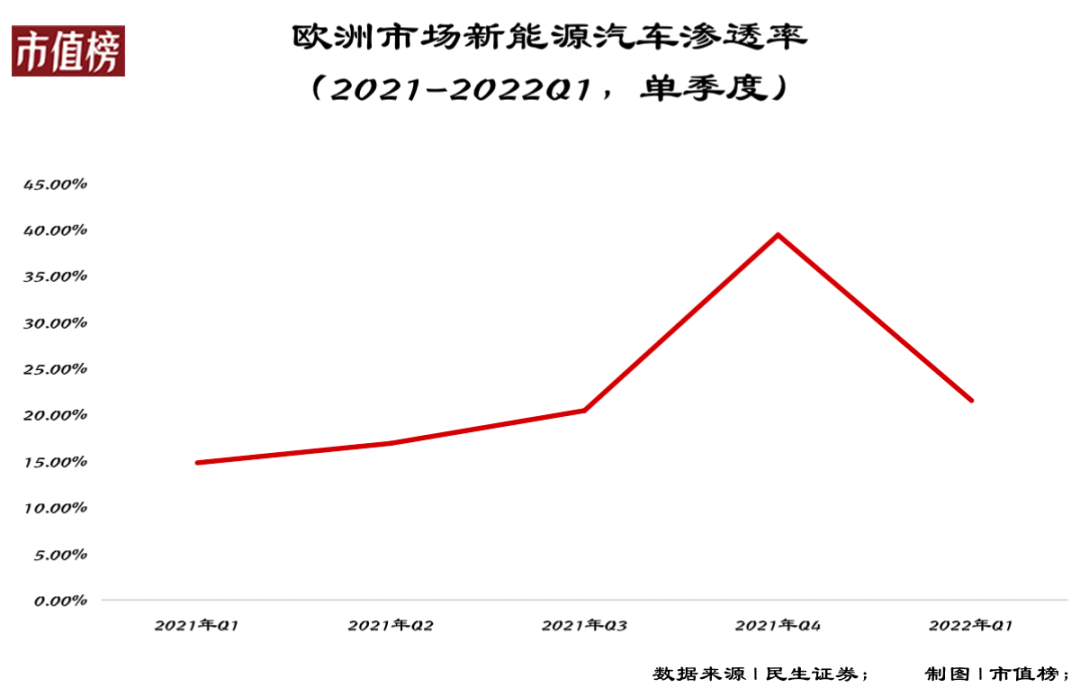

*,欧洲是新能源汽车鼓励政策最激进的市场,市场对电动汽车的接受程度较高,电动汽车生态系统也较为完善,新能源汽车渗透率持续走高。

第二,中国在新能源汽车上有先发优势,众多车企几乎是组团入欧洲,面临的当地竞争压力并不大。

而中国新能源车2021年在欧洲市场的出海分布中,比利时占了*的比例,接近1/3,其次才是英国和德国,规模不算大。

在欧洲,除了德、英、法三个国家之外,其他国家的新能源汽车年销量目前都在15万辆以下。

可以说,过去两年,中国新能源汽车出海取得的成绩,是多个小规模市场叠加产生的结果。

今年以来,车企们加速在东南亚、拉美等国家布局,这些市场的优势在于,产品匹配度高、政治、贸易等进入壁垒较低。

这样自然容易起量,但也有一个潜在的隐患:如果长此以往,中国新能源汽车的出口很可能会遇到跟燃油车出口一样的局面——缺乏稳定的汽车出口目的国。

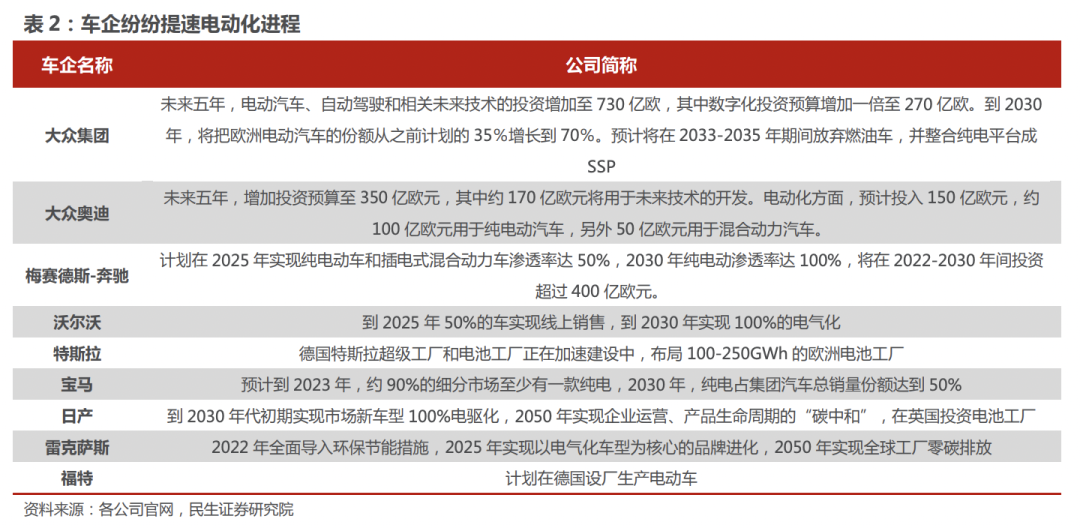

再有就是海外市场的竞争会越来越激烈,一旦燃油车时代的全球性巨头加速转型,中国车企出海面临的局面会更复杂。

比如上图中所显示的,全球范围内新能源汽车的竞争是一场长跑,未来五年、十年的时间里,中国车企要想在全球市场站得住、站得稳,需要做到的不仅仅是产品出海,而是基于产品的新能源汽车产业价值链的出海。

而产业价值链关键在两点:

*,本地生态的构建。新出海时代的车企更需要重视用车新服务和新体验中的本地合作,在车联网、充电、自动驾驶等方面,带来适应当地标准与需求的高品质服务。

第二,价值链的形成。比如,怎样的销售模式更适合当地?要不要在当地建设研发中心、整车及零部件工厂、物流公司?零部件能否实现当地化?

这也是为什么,上汽已在印度、泰国、印尼三个海外基地投产新能源汽车、比亚迪会在泰国建立*海外乘用车工厂、蔚来今年在海外市场的布局,会把销售模式改为“订阅式”。

以上这些,长远来看都会是决定一家车企出海上限的重要因素,特斯拉就是这么做的。

参考文献

[1]《以挪威为起点,绘制出海欧洲市场广阔蓝图》,中信证券;

[2]《电动智能助推中国车杨帆出海》,中信证券;

[3]《5月欧洲新能车销量迎来拐点,渗透率稳步推进》,民生证券;

[4]《麦肯锡中国汽车行业CEO特刊:“速”造未来,创领转型先机》,麦肯锡;

[5]《从出海向全球化飞跃,中国车企的第二增长曲线》,德勤;

[6]《论道“渗透率”:发轫之始,何须担忧?》,民生证券;

[7]《从挪威到德国,中国新能源汽车出海路线图浮出水面》,中证报;

[8]《上海1000天:德国大众结缘中国传奇》,马丁·波斯特;

[9]《晚点* | 理想全年扩张目标减少15%;小鹏多部门调整,VP何利扬离职》;晚点AUTO;