巴菲特曾言:在别人贪婪时恐惧,在别人恐惧时贪婪!

2006年,一个名叫fast is slow的ID以六十二万美元拍下和股神巴菲特的午餐,而这个ID背后的主人就是段永平。

两年后,当2008年美国爆发次贷危机,股票市场几乎全面崩盘的时候,段永平却认为这可能是这辈子难得一遇的*机会,于是重押了美国通用电气公司……

而今年,当风险投资人纷纷“逃离”TMT和消费行业的时候,段永平却多次抄底,持续加仓贵州茅台和腾讯。

投资应该“顺势而为”还是“逆风翻盘”?顺周期还是应该逆周期?

当下市场环境下,很多风险投资人选择“躺平”,捂紧自己口袋;

而有的投资机构却在这个时候异常活跃,不仅投到了之前很难投到的项目,而且获得了更高的议价能力。

不同选择背后,其实体现的是不同投资人的底层投资逻辑。

“找到一个商业模式好的公司不容易”!这句话可以说是段永平为何选择持续抄底腾讯*的诠释和注解。

虽然2021年以来,腾讯股价持续走低,但不可否认的是,腾讯仍然是目前吸金能力最强的互联网公司之一。

近日,移动应用数据分析公司 Sensor Tower,公布了 2022 年 9 月中国手游发行商在全球 App Store 和 Google Play 的收入排名。

中国厂商入围全球手游发行商合计吸金 18.8 亿美元(约合 135 亿元人民币),占全球 TOP100 手游发行商收入 38.3%。

榜单显示,腾讯依然稳坐*的席位。

除了腾讯游戏外,腾讯视频、微信、腾讯云等业务等都是有很强的营收能力。

金十数据对今年第二季度APP付费会员的统计结果显示,腾讯视频付费用户数量达到了1.22亿人次,超过爱奇艺的9830万人次。

与此同时,腾讯音乐的付费用户数量也超过了8000万人次。

2022年第二季度APP付费用户数量统计,数据来源:金十数据

由于自己也是实业出身,也曾做过游戏,因此深知互联网公司商业模式价值的段永平近两年对腾讯频频出手。

去年8月段永平曾发帖称:“今天买了点腾讯控股,再跌再多买些”。

虽然股价从当时的400港元以上跌到现在的250港元左右,但段永平从未中断过对于腾讯的出手。

今年8月6日段永平就通过其雪球账号“大道无形我有型”发布看法:

“腾讯对我来说确定性确实比苹果小不少,这也是现阶段已知下不了大决心多买的原因。苹果下来的时候我完全不用下决心就能下买单哈。不过腾讯对我而言依然是非卖品,找到一个商业模式好的公司不容易。我猜未来几年内我还会有机会进一步加仓腾讯,目前确实是还有些事情没想清楚”。

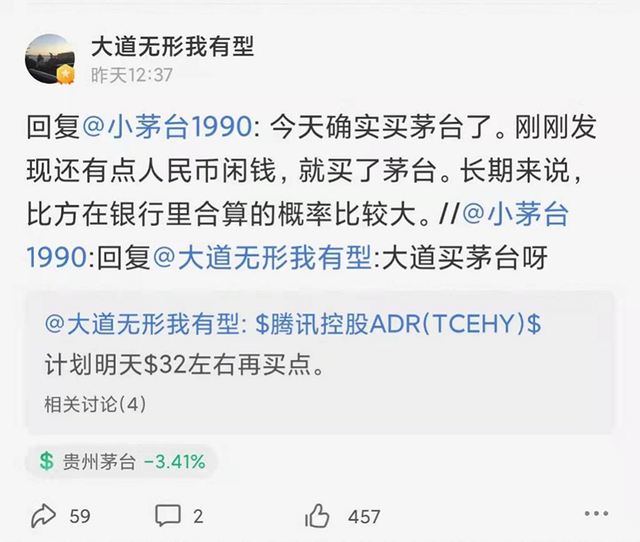

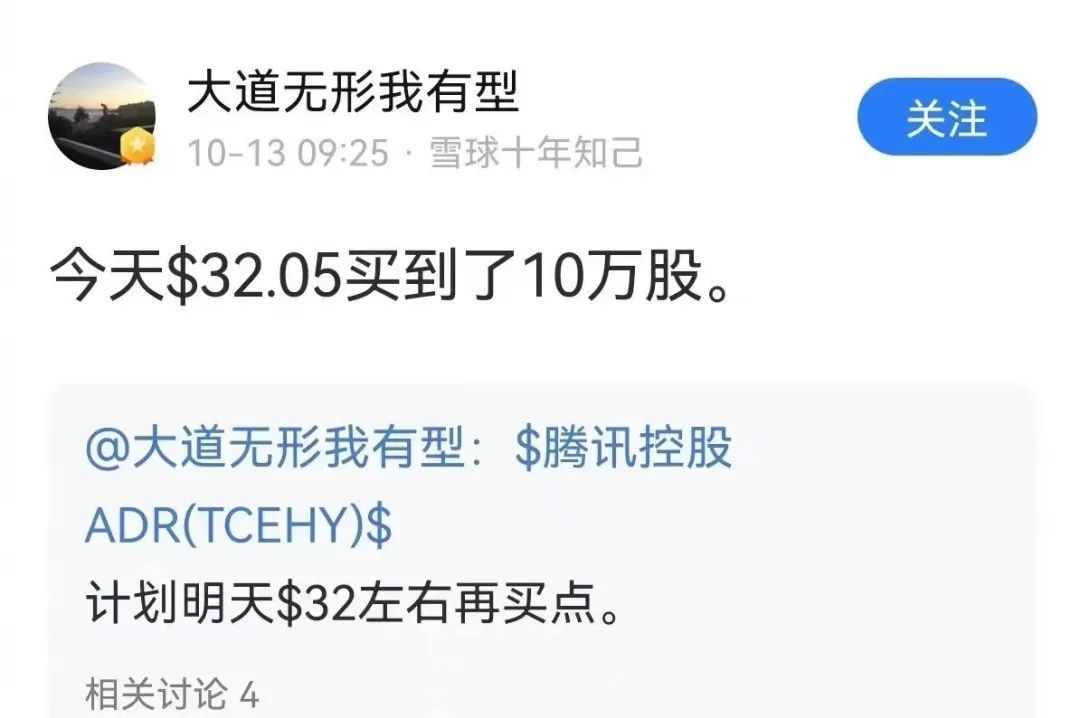

近日,10月12日和13日,段永平两次表示再买点腾讯。

虽然段永平看到了投资腾讯的价值和时机,但在投资过程中却又始终比较慎重。

从2018年到现在已经长达6年时间,段永平至少8次公开购买腾讯的记录,但据他透露直到目前为止腾讯合计的仓位还不到1%,并不能算上实质性投入。

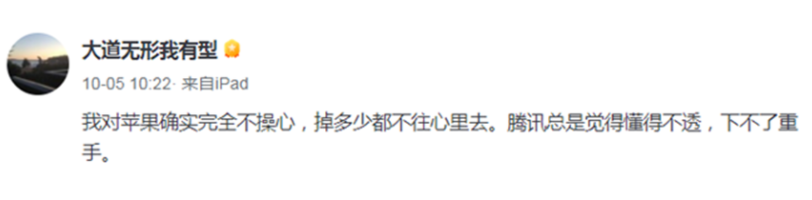

究其原因,在于段永平对于自己不懂和看不明白的事情,通常选择“不懂不做”。

10月5日,段永平曾发声表示:“我对苹果确实完全不操心,掉多少都不往心里去。腾讯总是觉得懂得不透,下不了重手。”

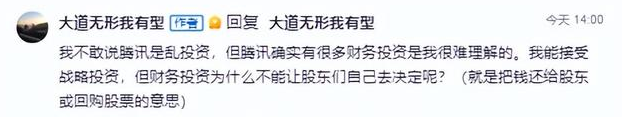

10月11日,段永平决定继续购买腾讯股票前一天,发布动态称:“我不敢说腾讯是乱投资,但腾讯确实有很多财务投资是我很难理解的。我能接受战略投资,但财务投资为什么不能让股东们自己去决定呢” ?

除了近期两次抄底腾讯之外,段永平还曾在2月、3月、4月、8月四次购买腾讯股票,平均成本高于40美元,目前已经处于浮亏状态。

无论做实业还是做投资人,段永平都有令人羡慕的神来之作,并被人们所津津乐道,但段永平在谈及自己投资逻辑时,又好像非常浅显易懂。

1、Fast is slow(不要走捷径)

段永平的网名是“fast is slow”,而这个网名体现了价值投资的精髓,那就是:“不要走捷径”。

段永平曾在斯坦福和华人学子们进行了主题为《基业长青的秘密:Stoping List》的交流分享。

演讲中,段永平强调:“其实价值投资是所谓投资的*一条路,不然你投的是什么?不要走捷径,不要相信弯道超车。弯道超车是不开车和不坐车的人说的,总会被反超的”。

条条道路都可能通罗马, 这里是一条未必*但肯定能到的路。

丘吉尔也曾说过类似的话,但可惜很多人都是非要试过别的路才会醒悟过来的,当然,大部分人会一直寻找捷径的。

段永平深信:“不存在什么捷径。不存在什么窍门。如果你想走轻松的路,我保证:它比艰难的路更长更痛苦”。

2、Less is more(不频繁决策)

“有人说这件事我不指望赚钱,就当消费玩玩,一次一次这样就不聚焦了。常在河边走,难免会湿鞋,湿一回鞋子就会湿一辈子”。

“不要一年做20个决策。1年做20个决策,肯定会出错,那不是价值投资。一辈子做 20 个投资决策就够了”。

段永平所强调的Less is more不仅适合股票投资,在风险投资投资领域同样适用。

从移动互联网到O2O,再到当下的区块链、数字币、Web3.0,很多投资人并不在乎一个行业到底是什么样的,重要的是这个行业是否存在自己从中获利的机会。

只要这个风口出现了,不管有没有人能想清楚企业到底怎么发展下去,到底能不能赚钱,只要有投资人愿意往里投钱就够了,这一心态无疑十分危险。

人们很容易看到段永平及其门 徒通过极兔切入快递行业所取得的成功,但是很少有人注意到在投资极兔之前,段永平曾长期看好顺丰的股票,在研究顺丰的同时,慢慢将整个快递行业看的越来越清楚。

3、不做空好公司

“不做空。这方面我曾经犯过错误,尤其是不要做空长期的好公司,比如早年的百度”。

早年,段永平曾因做空百度亏了两亿美元左右。

投资很多时候投的是企业创始人,只要创始人具备真正的企业家精神,哪怕当下业务受阻,仍能几年之后带给投资人足够可观的回报。

2000年,受美国金融危机等多重因素影响,网易的股价从15.5美元一路下跌,*时只有0.48美元。

网易收到退市警告,限期90天内将股价拉升至1美元以上,否则将被被停牌。

经今日资本徐新介绍,丁磊找到了段永平。

听完丁磊对于网易业务的介绍后,段永平对丁磊说:“我建议你试试PC端游戏这条路”。

听了段永平的建议,2001年,网易收购了《天下》游戏的整个班底,以此为基础正式成立在线游戏事业部,并通过大话西游Online2,网易的股票全线飙升,2003年从不足1美元,飙升至70美元,后来突破过100美元大关。

网易的这笔风险投资,也给段永平带来了10亿元的收益。

如果说“网易”是段永平杀入投资界的*“板斧”,那么对于苹果的果断投资,则是段永平最不平凡的一“板斧”。

乔布斯去世的2011年,苹果一度因为库克的上位而备受争论,甚至股价也在极速下滑。

就在众人纷纷不看好的时候,段永平出手了。

不为其他,只因为苹果对于产品的专一性。

事实证明,苹果对于产品的投入精力专一度确实难以想象。

从苹果4一直到目前的苹果14,苹果尽管产品线丰富,但依旧专注于自身的数字化赛道,这也是苹果为什么能够持续有着不俗表现的原因,而这其中段永平趁此再次“爆火”,成功赢取10倍的收益。

除了逆向投资网易、苹果之外,段永平还按照这一逻辑投资了茅台和创维。

2012年12月,由于一位网友送检茅台检出塑化剂,加之反对公款吃喝系列政策的出台,茅台当时股价暴跌70%。

在人们恐慌抛售茅台的时候,段永平果断在120-180元价格区间出手。

塑化剂事件后,茅台股价一路上扬,最高涨到了2600多元,相比当时的低点,涨了21倍。

段永平能够成功顺利抄底,赌的绝不是自己的运气,而是对企业核心商业价值的判断。

对于有好的商业模式、优秀企业文化和*企业家精神的企业,股价很少长期处于底部。

在段永平看来:“市场有时挺明白的。便宜货不是随时都有,更不是看完巴菲特的书就能马上找到的。便宜的股票当然是很难买到的,但早晚都会出现在市场上”。

此外,在段永平看来,对于没有太多核心商业价值的企业,即便估值掉的再多,也不值得投资:

“如果一个企业是不好的企业,它目前的价格虽然掉了很多,但商业价值依然是远高于它的价值的,那你就应该卖,这跟亏了多少钱是没有关系的。所以重点还是你要了解这个企业”。

对于投资时机的判断,首先在于投资人对于企业的了解以及价值判断。

另外需要做的就是能够反人性,对抗自己内心的贪婪以及恐惧,而这恐怕才是一个成熟投资人的奥义所在。