如果说当下有什么词可以和元宇宙平分秋色,那无疑非储能莫属。

当下储能的火爆可见一斑。相关统计显示,2021年国家与地方政府相继出台了300多项储能相关政策,产业链投资计划已经超过了1.2万亿元。截至今年初,共有25个省份将发展储能写入了政府工作报告。

根据全球*的能源顾问公司之一的Wood Mackenzie公司预计,到2025年,全球储能部署量将增长13倍,达到230GWh,全球储能投资总额预计将从2019年的180亿美元增加到2025年的1000亿美元。

储能出现在打破能源时空限制的同时,提升了对能源的利用效率。放眼世界,能源之争已经上升到国家层面竞争。各国科技巨头们也都加速对储能赛道进行布局,一场储能技术之战已经不可避免。

如今储能行业已是多元化形态,这里既有宁德时代、比亚迪、华为等巨头争夺,也有零探智能等创业公司深扎细分场景。本篇文章中我们试图回答以下三个主要问题:储能爆火原因?国内目前储能行业现状?储能玩家会面临哪些难题?

01.

风口刮向储能,电化学储能备受关注

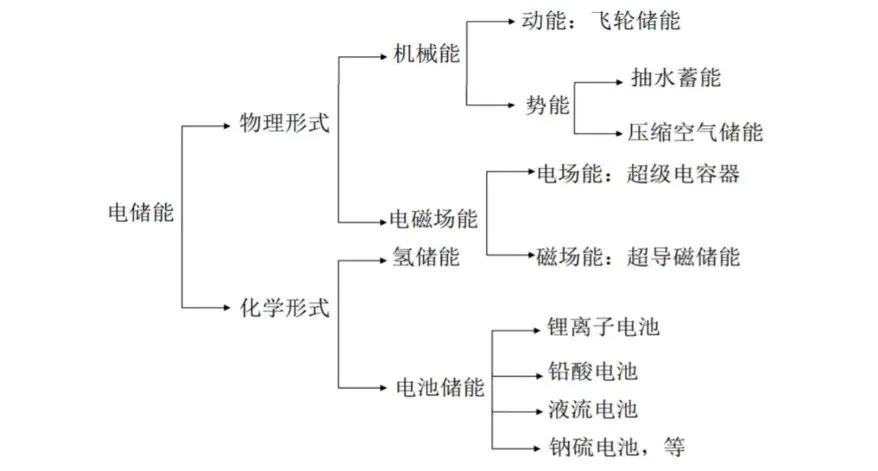

储能并非新鲜事物,储能系统主要分为化学储能和物理储能两大类。

化学储能通过将电能转化为化学能,主流的技术路径包括电池储能和氢储能。物理储能包括抽水蓄能、压缩空气储能、飞轮储能等形态。

其中抽水蓄能是最早储能技术,已有100多年历史。由于成熟技术、最经济、*大规模开发条件等优势,应用最为广泛。

据数据显示,2000~2020年,全球储能累计装机类别中,抽水蓄能占比超过九成。但抽水蓄能自身也有限制性因素,由于抽水蓄能是利用山上山下两个水库的高度差,因此受地理环境制约,并且投资高、周期长,如今发展也渐趋缓慢。

如今全球抽水蓄能累计装机规模有所下滑,但在未来较长时间内,依然是主要的储能方式之一。

另外氢储能也成为市场关注重点。但目前氢储能技术成本过高,难以实现大规模商业化推广应用阶段,产业链发展也处于早期。

和前面两者相比,电化学储能安装灵活、建设周期短,应用范围等优势,被认为是*商业化前景的技术方向。据数据显示,截至2020年底,电化学储能的累计装机占比提升2.3%至7.5%。未来电化学储能仍有很大的提升空间。

02.

储能为什么火?

而当下储能赛道大火,主要离不开政策的“东风”和能源结构的改变。

首先是政策直接推动了储能市场的发展,如今中国已明确2030碳达峰、2060碳中和的战略目标。

2022年3月21日,国家发改委、国家能源局印发《“十四五”新型储能发展实施方案》,明确提出,到2025年新型储能由商业化初期步入规模化发展阶段、具备大规模商业化应用条件;到2030年,新型储能全面市场化发展。

6月1日,国家发改委等九部门印发《“十四五”可再生能源发展规划》,提出加快建设可再生能源存储调节设施,强化多元化智能化电网基础设施支撑,提升新型电力系统对高比例可再生能源的适应能力。

其次能源结构的改变。当前我国仍以火电为主,未来风力发电、光伏发电的占比将大比例提升。根据发改委预测,到2050年,仅光伏发电就将占到全社会用电量的约39%。

但风电、光伏发电系统,受环境条件影响巨大,很容易产生发了电但没有使用的结局,继而产生‘弃风弃光’问题。而储能可以将电力在输电终端储存起来,用电端不再单纯依赖电网供给,因此储能成为未来电网重要的一环。

储能在电网系统中的作用(图中金研究院)

另外,当发电端的输出与用电端的负载不匹配时,电力系统的稳定性将面临挑战,储能系统可以为电网运行提供调峰、需求响应等多种服务,有效实现电网削峰填谷,缓解高峰供电压力,为电网安全稳定运行提供了新的途径。

在政策和能源结构的双重作用下,直接刺激了储能产业。尤其电池技术发展,电化学储能驶上了“快车道”,带动了整个储能市场的发展。

03.

储能背后的巨头

根据中国化学与物理电源行业协会储能数据,2022 年上半年并网、投运的储能项目共66个,其中51个电化学储能项目、12个抽水蓄能项目等,项目个数同比增长 37.5%。

储能需求旺盛 ,应用前景广泛。而储能已经成为科技巨头们争相布局的重点业务之一,其代表企业宁德时代、比亚迪。

在2011年成立之初,宁德时代就布局储能电池业务。原宁德时代二号人物黄世霖在接受采访时曾表示,宁德时代成立之初就定下两个业务目标,一个是动力电池,另一个是储能电池。

数十年来,宁德时代不断通过成立合资公司、入股等方式布局储能赛道,如今储能系统营收也实现连年增长。

根据宁德时代2021年财报,其总营收为1303.56亿元,同比增长159.06%;归属于上市公司股东的净利润为159.31亿元,同比增长185.34%,其中,储能系统业务营收为136.24亿元,同比暴增601.01%,占总营收的比例为10.45%。

相比于宁德时代,比亚迪则在更早的开始探索储能。2008年,比亚迪电力科学研究院正式成立,开始重点布局储能领域。如今其储能产品已经实现全方位覆盖。

根据比亚迪发布的2020年业绩数据,分产品来看,二次充电电池及光伏业务收入约为120.88亿元,净利润为24亿元,占总利润的8%,同比增长24%。而储能业务正包含在其中。其新能源车动力电池及储能电池装机总量约12.598GWh。

当然储能掘金的巨头远不止宁德时代、比亚迪等,华为、阳关能源、亿纬锂能、国轩高科等相继“大手笔”入局储能。可以预见,储能领域的竞争也将愈发激烈。

04.

另辟蹊径的创业公司

巨头们在储能领域领走在了前列,但是储能毕竟是个大赛道,仍有一些创业公司在细分赛道找到新的场景。

我国电力系统主要由发电侧、电网侧、用户侧三个部分组成。各类电站首先将电力出售给国家电网,再由国家电网再将电力输送、配送给终端的各类用户。

正如前文所述电能有一个非常明显的特点,即无法被直接储存,因此储能在这三端出现是必然的。

对于创业公司来说,相比发电侧、电网侧的高壁垒,用电侧的储能需求便成为这场大机会中的突破口。具体到用户侧的话,可以分为工商业储能和家庭户用储能,其中工商业方向储能是个巨大市场。

在我国,70%的用电在于工商业。随着电网峰谷价差拉大,利用峰谷价差来降低企业的用电成本成为趋势,这直接拉动工商业企业的储能装机积极性;另外“双碳”目标促使越来越多的企业自建光伏等清洁能源,储能则可以百分百消纳绿电,防止倒送电网,*化提升新能源利用率。

创业的方向已经确定,但选择哪一种方式成为新的难题。一般来说,储能方式可分为集中式和分布式两大类。

所谓集中式储能,是一个集装箱箱体中设有若干电池柜,在电池柜里塞满电池,以达到储能的目的。不过集中式储能适用于大型电站、电网等场景。对于大部分工商业场景,缺少足够的空间来支撑。相反分布式储能可以把储能设备被分割为若干模块,部署更加灵活,成本也更低、效率更高。

在零探智能创始人&CEO陈烨然看来,对于工厂、产业园区、充电站、商业楼宇、数据中心等来说,分布式储能是刚需。带着这样的决心,陈烨然选择再次创业。

2021年10月零探智能成立,通过开发分布式储能产品和服务,聚焦储能系统硬件、软件和虚拟电厂交易平台的研发,为工厂、商业楼宇等工商业市场提供储能解决方案。

在整机性能方面,*款量产产品 Tensorpack T 200kWh/100kW 分布式储能系统整机循环寿命超8000次,最高效率超91%,占地小于2平米,模块化设计,灵活扩容,适应多样化的客户需求,在现场即连即用,将分布式储能理念和灵活部署等特性高效发挥。

如何保证安全以及高效利用储能也是关键。零探智能分布式储能系统采用高度集成的设计理念,将传统的电池管理、能量管理、热管理和PCS等控制系统集成于一个边缘计算平台,结合基于深度学习算法的端边融合控制技术,极大地提升了控制的实时性和可靠性。

虽然储能市场的走红,越来越多竞争者出现。但整个储能行业都还在起步阶段,所以还有很多机会。

陈烨然曾在采访中表示,能源行业的产业链不像互联网那样能够快速扩张,它有自己的发展规律,并不是资本进去之后就一定会产生很大助力。

05.

储能行业的困境

招商证券对2025年国内用户侧、发电侧、电网侧等储能需求进行了估算,对应的储能需求大约为110GWh,市场也是非常广阔。虽然储能市场已经爆发,但仍面临着很多难题。

盈利模式没有走通

据了解,国内储能产品营收大概可以分为三个方面:

一是直接售卖集中储能/独立储能产品;

二是通过提供运维服务;

三是提供调频调峰等辅助服务。

虽然储能厂商主要盈利模式比较清晰,但储能获利之路(储能投资建设获利之路)还没走通。比如在工商业侧,主要通过在低价将电力存储起来,在电价高峰时为企业提供电力,低买高卖,赚市场价差。

而在价差套利上,峰谷价差要到0.7元/Wh以上才能稳定运营。在一些经济发达地区收入会相对可观,浙江的峰谷价差*,可以做到3年多回本。但在大部分地方很难有这样的差价,储能企业甚至需要补贴得以生存。

成本价格上涨

在储能系统的产业链中,电池是储能系统最重要的组成部分,成本超过50%。随着储能产业的爆火,当下电池原材料价格也是一路走高。

据上海有色网数据显示,2022年6月,电池级碳酸锂价格为每吨47.10万元,同比增长高达420.94%。成本的大幅上涨也让企业利润下降,“增收不增利”成为行业普遍现象,储能企业承受了巨大的压力。

电池技术

储能的储能系统的核心部件包括电池组、电池管理系统和储能逆变器。其中电池在不同时间、不同温度、不同倍率的充放电循环,对于电池寿命都有不同程度的影响。

在工信部发布标准中,要求储能型电池循环寿命≥5000次且容量保持率≥80%。但实际上行业中所用电池循环次数大多在3000~6000次。项目运行一段时间后,储能企业必然面临着电池更换的成本支出,这延长了收回成本的周期。

当然任何产业发展的早期,都会有阵痛期。未来谁能最早解决商业化难题,提高电池寿命降低成本,谁就能占据储能市场的先机。

06.

储能的“长征”刚开始

中国提出二氧化碳排放力争2030年前达到峰值,力争2060年前实现碳中和。在政策、资本和技术合力“攻关”下,储能产业必将快速崛起。

在储能这个领域,科技巨头尤其是新能源巨头们想找到新的增长曲线,而创业公司试图通过创新寻找新的细分场景,成为行业的黑马。这注定将会出现前所未有的的竞争的局面。

但对储能赛道来说,万亿长征的*步才开始,鹿死谁手犹未定。