9月27日,国家组织骨科脊柱类耗材集中带量采购开标,这是骨科领域继人工关节全国集采后第二次开展全国性骨科集采。

国内的骨科市场分为脊柱类耗材、人工关节类、创伤类、运动医学四大类,人工关节和脊柱已经完成国家集采,创伤类耗材集采已由十二省联盟集采覆盖,运动医学带线锚钉新近被纳入北京省集采计划中。骨科已成为集采覆盖最全的领域。

根据脊柱集采现场厂家透露,脊柱领域是威高的优势领域,此次威高又是*赢家,17个A组中标,一个B组中标,多家实体中标。在此前的人工关节集采中,威高骨科就凭借较好的中标价格和较大的中标量,在集采后人工关节市场份额大大增加。

本次脊柱集采对于骨科市场来说有什么样的影响?除了骨科全覆盖外,近年来快速推进的集采已经完成了对血管介入、骨科、微创外科、眼科、低值耗材、口腔等多个赛道的覆盖。在集采成为整个医疗器械大背景下,医疗器械领域还有哪些板块处于“集采避风港”中?动脉网进行了梳理。

01

最复杂集采下的最温和集采

脊柱集采被称为史上最复杂集采,光是集采规则文件就超过1800页。

本次骨科脊柱类医用耗材集中带量采购,根据手术类型、手术部位、入路方式等,分为14个产品系统类别,29个竞价单元,872套系统。根据国家医保局消息,全国6426家医疗机构填报采购需求达到120.84万套,集采产品共涉及173家申报企业。

此次集采产品用于颈椎、腰椎疾病,脊柱压缩性骨折、椎间盘突出等疾病治疗,可满足95%的脊柱类手术所需。集采的脊柱类植入物器械市场占到整个骨科市场30%左右,2015-2019 年,脊柱类植入器械市场的销售收入由 47 亿元增长至 87 亿元,复合增长率为 16.58%。

此前的人工关节集采降幅幅度超过80%,而此次脊柱集采降价幅度预期低于人工关节集采。官方并未公布降幅,简单测算来看。本次集采降幅大约在60%-70%。

在集采前,一个椎间融合器价格就达到6000—12000元。而此次颈椎前路钉板固定融合系统集采文件中给定的最高有效报价为11360元,融合器最高有效报价为3500元。而中标结果大多在4000—4500元,*中标价为威高骨科的3972元。

颈椎后路钉棒固定系统,此前的“官方指导价”为10000元,中标价格区间为3690-4000元之间。*中标价为三友医疗的3696元,最高中标价为威高的4000元。

本次脊柱集采中标企业较多,但也有中小企业表示,虽然自家企业低价中标,但总体利润微薄,很难继续生存。

本次降价预期较低,主要是在规则设置上给企业入选中标留下更多空间。

在集采规则设置上,本次脊柱集采首先在分组上按照供应能力和医疗机构意向采购量分为A、B、C三组,医疗机构意向采购量大的企业进入A组竞价,主要部件齐全但不能供应全国的企业进入B组。同时,脊柱集采还设置了“复活”规则,即有效申报企业的竞价比价价格,不高于本产品系统类别最高有效申报价40%,就可以获得拟中选资格。规则设置一方面保护了供应能力更强的龙头企业,另一方面也给了更多中小企业中标机会。

所以本次脊柱集采被誉为最温和集采,同时,本次集采也被誉为是最复杂集采,比起人工关节,脊柱类植入物的特点在于产品多元。

光是产品系统类别分为颈椎前路钉板固定融合系统、颈椎后路钉棒固定系统、胸腰椎前路钉棒固定融合系统、胸腰椎后路开放钉棒固定融合系统、脊柱用骨水泥等14类产品。

02

在众多产品中,哪些产品是核心产品?

脊柱类植入物主流产品主要为两大类,一类为由接骨板、固定棒、螺钉等单独或组合而成的脊柱内固定系统,另一类为椎间融合器。主要用于治疗退变性脊柱疾病(如颈椎病、腰椎间盘突出症、颈腰综合征、慢性腰背痛等)、脊柱创伤和肿瘤和脊柱畸形三大类疾病。

整个脊柱作为人体的中轴骨,包含颈椎、胸椎、腰椎、骶椎及尾椎,脊柱植入物可以分为颈椎后路内固定系统、颈椎前路钢板系统、脊柱后路内固定系统、椎间融合器、脊柱后路微创内固定系统、椎体成形系统。

在众多产品中,采用椎弓根螺钉和棒的脊柱后路内固定系统是目前脊柱外科使用最多的内固定系统,约占国内脊柱外科手术的 70%。

随着老龄化、生活方式的改变长期伏案工作的人增多,近年来颈椎病、腰椎间盘突出等的患病率不断上升,且发病年龄有年轻化的趋势。患病率基础决定了脊柱类植入物市场的快速增长。

生理结构的复杂决定了脊柱类植入物的复杂,同时也为集采设置了难度,这是为什么脊柱集采被称为最复杂集采。

03

威高骨科再次成为骨科*赢家

和心脏支架不同,骨科脊柱植入物的国产率较低,国产与进口的价格差距较大,温和的集采方案对于国产企业来说是一种利好和保护。

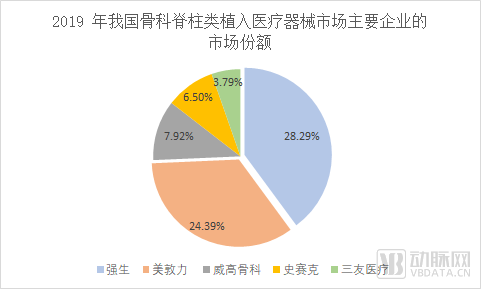

国内脊柱植入物市场由进口主导,在脊柱市场,以强生、美敦力、史赛克为代表的外资医疗器械企业占有国内 60%以上市场份额。骨科脊柱植入物国产化低于创伤植入物,高于关节植入物领域。

根据威高骨科招股书,强生、美敦力、史赛克分别占据了脊柱植入物28.29%、24.39%、6.50%的市场份额,国产厂家中,威高骨科占据7.92%的市场份额,三友医疗占据3.79%的市场份额。

集采往往能够推动加速国产替代,在本次脊柱集采中,进口与国产相比谁是更大的赢家?

一位集采现场的厂家表示:“本次脊柱集采,进口的降幅更大,国产厂家中,威高骨科或许是*的赢家。”

在脊柱集采开标首日的A股收盘价格中,相关骨科企业的股价上涨,威高骨科也是其中涨幅最高的企业。

04

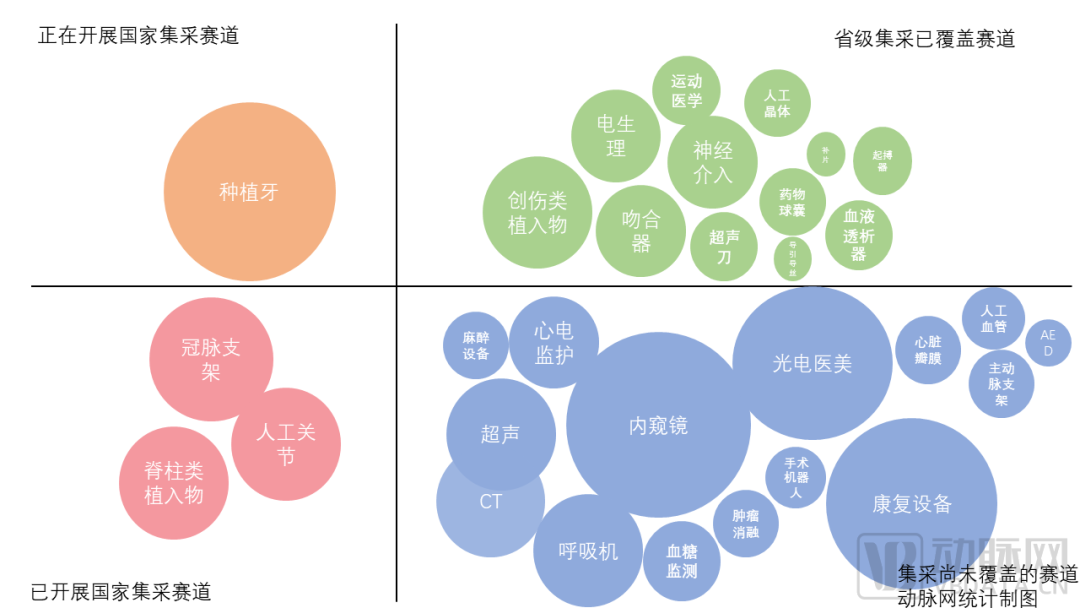

哪些赛道仍然是集采避风港?

根据智研咨询报告,2019年我国的高值医用耗材市场规模达到1292亿元,其中,2019年骨科植入耗材规模345亿元;血管介入耗材461亿元;神经外科耗材42亿元;眼科耗材90亿元;口腔科耗材85亿元;血液净化耗材82亿元;非血管介入耗材48亿元;电生理与起搏器85亿元;其他52亿元。国内高值医用耗材细分领域中的血管介入和骨科植入类市场最高,分别占比为35.74%和26.74%。血管介入、口腔和血液净化增速居前,超20%。

上诉主要细分市场中,大部分都已被集采覆盖,集采不可避免将降低产品毛利率,提高行业集中度,行业迎来大洗牌。此前的冠脉支架和人工关节集采也展示了,集采也并非中标者皆是赢家,低价中标容易导致量价双失。

在新的时代背景下,还有哪些赛道未被集采覆盖?什么样的赛道能够抵御集采冲击?

从现有的带量采购统计来看,目前国家级集采关注的赛道市场规模都接近百亿,临床使用成熟,临床用量大,单品价格过万,国产参与者较多。省级集采关注的赛道细分市场规模在50亿元及以下,省级集采覆盖的赛道更多,覆盖的范围更广,涵盖了低值耗材与高值耗材。

从主要高值医疗器械集采分布来看,目前集采最偏好的领域是高值耗材类,而在高值耗材中,血管介入和骨科领域被集采的程度最深,其次是微创外科领域。

也有赛道虽然同样价格较高,临床术式成熟,国产产品较多,但没有被集采。在整个医疗器械版图还有众多没有被集采的赛道,尚未被集采的赛道主要分为两大类。

一类是手术量并不大的高值耗材。以主动脉支架为例,主动脉支架的市场价格较高,国产支架2万元左右,进口支架3万元左右。

但是主动脉支架全国手术量并不大,2017 年,我国主动脉支架型腔内介入手术量为25621 台。根据《2021年中国心外科手术及体外循环数据白皮书》,大血管手术数37179例,较2020年增加7370例(24.7%),大血管手术占总心脏手术数量的13.4%,与2020年占比持平,大血管手术量连续多年呈现快速增长趋势。其中并非所有手术都会用到腔内介入主动脉我支架,2017 年,我国主动脉支架型腔内介入手术量为25621 台,不到三万台。

同时,这个赛道的国产企业也并不多。主要参与者心脉医疗在国内中增速较快,在心脉医疗2022半年报中,Castor®分支型主动脉覆膜支架及输送系统上市超过五年,已累计植入超 12000 例,2022年上半年实现销售收入 1.83 亿元,同比增长 37.82%;Minos®腹主动脉覆膜支架及输送系统报告期内实现销售收入0.75 亿元,同比增长 78.95%。

第二类是医疗设备类,设备类由于每年采购量并不明确,无法实现以量换价,所以设备类产品一直处于集采避风港中。

以内窥镜为例,对于内窥镜来讲,由于其技术门槛较高,目前还没开展大规模集采。内窥镜一直处于集采避风港中,内窥镜领域上市企业海泰新光、澳华内镜都未受到集采影响。

在内窥镜赛道,国产企业也并不占优势,缺乏竞争力。在硬镜市场,全球硬镜市场中卡尔史托斯、史赛克、奥林巴斯等企业主导。在软镜市场中,奥林巴斯、富士胶片和宾得几乎占据了软镜市场所有的市场份额。

没有集采压力,国内内窥镜企业还可以享受较长时间的业绩高速增长。2022 年上半年,海泰新光实现营业收入 1.9亿元,比上年同期增长 44.74%;实现归属于上市公司股东的净利润 7986.94 万元,较上年同期增长 35.80%。

外部环境处于不断变化中,未来集采还将继续上演,什么样的企业能够抵御集采风险,在集采前表现得更加从容?

首先是掌握底层技术的能力。掌握底层核心技术,差异化创新能够让企业避免同质化竞争,在集采前拥有更强的成本控制能力,创新是企业最深护城河。在整个高值耗材和医疗设备产业链中,多个细分领域核心原材料和零部件依然依赖境外单一供应商,国内企业需要努力的空间依然还很大。

以骨科材料为例,医用陶瓷、PEEK、钴铬钼、超高分子量聚乙烯等材料都尚没有合格的境内供应商。脊柱集采产品中需要用到核心原料PEEK,国内几大企业几乎都向英国一家公司采购。

此前,国家医疗保障局对外发布《国家医疗保障局对十三届全国人大五次会议第4955号建议的答复》中也明确创新医疗器械不纳入集采。

其中提到,集中带量采购过程中,医疗机构根据历史使用量,结合临床使用情况和医疗技术进步确定采购量。由于创新医疗器械临床使用尚未成熟、使用量暂时难以预估,尚难以实施带量方式。在集中带量采购过程中,国家医保局会根据临床使用特征、市场竞争格局和中选企业数量等因素合理确定带量比例,在集中带量采购之外留出一定市场为创新产品开拓市场提供空间。

医保局明确创新医疗器械不纳入带量采购。此前,医疗器械审批中定义的创新医疗器械标准是具有我国发明专利,技术上属于国内首创、国际*,具有显著临床应用价值的医疗器械。

医保局所定义的创新器械标准中包含使用量尚未成熟,这一点可以看出医保局所要求的创新器械更多属于原创性器械,而非对已有成熟进口产品的模仿,更加凸显了原创性创新的竞争力。

其次是产品线的多元化,拥有整体解决方案的能力。无论是血管介入、骨科还是微创外科,每一个细分领域下都拥有多个单品。布局大单品大市场是一种路线,但整体解决方案能够让企业有能力缓解集采冲击。

集采挑战中也孕育着机遇,当暴风雨来临,出港的队伍总会有掉队的船只,应时而变的船只也能穿越风雨,迎来风雨后的阳光。