日前,由于核酸检测事件处于风口浪尖的东软医疗系统股份有限公司向港交所主板再次递交上市申请,这已是公司第四次谋求上市。

虽然饱受舆论争议,但背靠东软集团旗下的东软医疗确实“很挣钱”,根据最新递交的招股书,2020年及2021年,东软医疗的收入分别为24.59亿元及28.03亿元,2022年上半年营收15.02亿元,同比增长13.79%。

以IT起家的东软集团是是怎么做医疗的呢?

除了核酸检测的服务外,东软医疗做的生意是不折不扣的“80后”,发展历程得从40年前说起,也就是我们今天探讨的行业——智慧医疗。

中国医疗信息化建设始于上世纪80年代,至今经历了四个发展阶段,中国医疗信息化建设的*目标是智慧医疗,由智慧医院、区域医疗和家庭健康构成的全方位、全覆盖且应用场景广泛的医疗系统。

智慧医疗行业正处于高速发展期,据头豹研究院统计,中国智慧医疗行业应用市场规模将于2024年突破千亿元,2020至2024年的复合年增长率为20.0%。

那么,在智慧医疗进程中,什么才是关键部分呢?答案是应用层的医疗信息系统。

中国智慧医疗发展前期,各医院的初级IT系统技术门槛低,据统计中国医疗信息化产品供应商超过600家,经过多年的发展和优胜劣汰,并购重整,中国A股的上市公司已经有12家,其中,卫宁健康、万达信息、东软集团、思创医惠等企业就是市场的代表者。

本文,将由头豹研究院分析师与头豹「知识代言官」童姐姐一起,从智慧医疗系统定义、发展历程、投融资规模、发展趋势等角度为您分析2022年中国智慧医疗行业。

01、中国的智慧医疗系统的三大组成部分

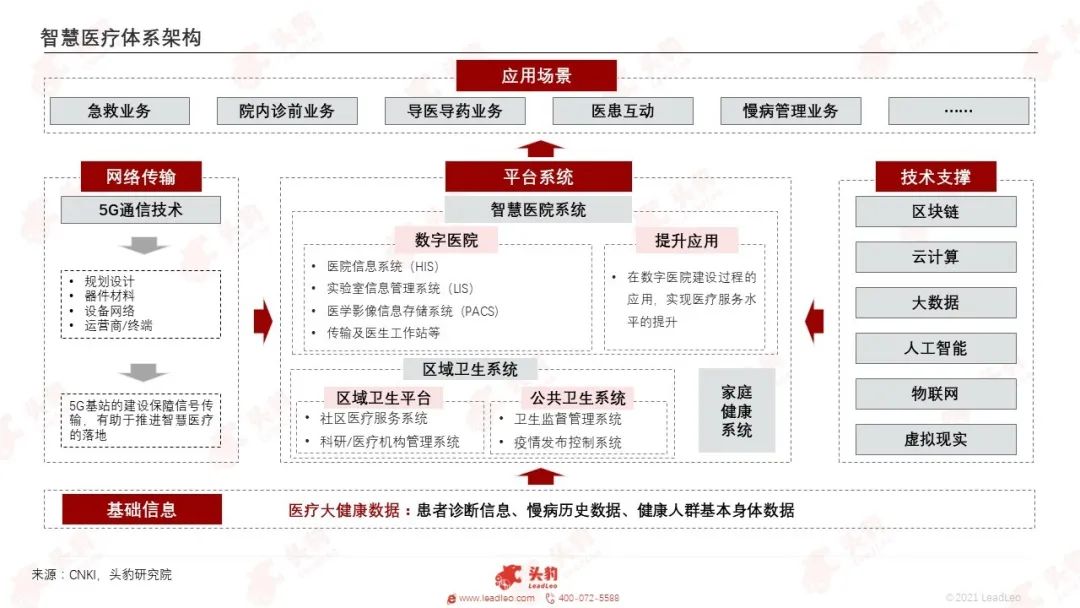

智慧医疗旨在通过区域医疗信息平台打造健康档案,利用区块链、医疗信息化、大数据人工智能、物联网、虚拟现实等技术,实现诊断、治疗、康复、支付、卫生管理等各环节术,建设医疗信息完整、跨服务部门、以病人为中心的医疗信息管理和服务体系互联、共享协作、临床创新、诊断科学等功能互联、共享协作、临床创新、诊断科学等功能;实现患者与医务人员、医疗机构、医疗设备之间的治疗或健康管理互动。

02、智慧医疗体系:医疗信息化建设的*目标

传HIS、CIS等聚焦医院管理、诊疗等环节信息化需求,同时5G通信技术、互联网、物联网、大数据及AI等新兴技术在医疗领域落地,形成院内信息打通,构建智慧医疗系统。区域卫生系统聚焦医疗机构间的信息共享与交换,通过连接医疗机构、疾控、医保、药品等信息实现医疗卫生数据打通,形成院内外信息交互。

家庭健康系统也是民众健康数据和患者流量的重要入口接口,未来随着互联网问诊、慢病管理、可穿戴设备等形式普及,家庭健康系统数据越发重要,是构建智慧医疗的重要底层数据之一。

随着互联网、5G通讯技术等发展及政策推动,中国医疗信息化产业经过近30年的成长积累,目前处于向医疗信息化的*目标智慧医疗阶段发展过程中。

欲查看完整高清版图表,请前往文末获取

03、中国医疗信息化建设经历了四个发展阶段

中国医疗信息化建设始于上世纪80年代,至今经历了四个发展阶段,即医院管理信息化(HIS)阶段、以电子病历系统为核心的临床信息化建设阶段、区域医疗信息化建设阶段、临床诊疗数据的智慧医疗、智慧应用阶段。

2018年以来,在临床诊疗数据的智慧医疗、智慧应用阶段,新一代信息技术激发电子病历数据应用价值的创新发展阶段。

该阶段以大数据及AI技术的发展及海量临床电子病历数据的积累为前提,建设智慧诊疗应用体系,包含管理决策、健康管理、智慧养老、医药研发、慢病管理、诊疗决策、科研分析等多种应用场景,逐步构建服务于医生、患者的智能健康、智慧医疗生态系统。

04、智慧医疗投融资数量和规模逐年增加,投资者关注度也逐渐提升

从一级市场来看,2006到2013年整体融资比较平缓;2014到2019年,迎来加速期;2020年以来,整体投资金额过百亿且增长迅速。从IPO方面来看,2021年IPO金额近70亿,融资能力迅速提升。

互联网公司、运营商承建“智慧医院”和医共体项目也日益增多,进一步增加了资金来源;新冠肺炎疫情爆发以后,利用信息化手段防控疫情和改善医疗服务,促使投资者关注度也逐渐提升,智慧医疗投融资情况良好。

05、分级诊疗和医联体建设助推智慧医疗升级发展

在分级诊疗体系建设的医联体中,各级医疗卫生机构必须接入统一的信息平台,各机构之间的信息系统需实现互联互通,分级诊疗的推进过程,为智慧医疗的信息互联互通、深度整合发展提供了客观助力。

06、行业深度见解:头部中游厂商向上游单家厂商采购的比例、集中程度相对较低

行业上游一般提供软、硬件产品设备等、分包和技术服务;对应业务所使用的软、硬件产品设备的原厂商海康威视、H3C、大华等,但头部中游厂商向上游单家厂商采购的比例,普遍不超过10%,集中程度相对较低。

智慧医疗行业上游一般提供软、硬件产品设备等、分包和技术服务;其中,软、硬件具体细分项包括集成电路及元器件、网络、安防设备、软件类(应用软件、开发工具类软件等)、综合管路类及相关技术模块等。

供应商:对应业务所使用的软、硬件产品设备的原厂商海康威视、H3C、大华等,但头部中游厂商向上游单家厂商采购的比例,普遍不超过10%,集中程度相对较低。

销售模式:上游企业主要通过经销商(代理商)销售中游公司信息化综合解决方案所需的软、硬件产品设备等,而中游公司网络信息安全产品所需的软、硬件产品等主要通过向上游原厂商进行采购,主要原因是产品较为定制化,原厂商较难采用经销模式进行批量销售所致。

原材料成本:信息化综合解决方案和技术服务业务原材料主要为摄像头、主机、线缆等市场供给量较大的产品,市场竞争较为充分,售价较为透明,不存在大幅上涨的情形。信息化综合解决方案和技术服务业务为项目制,而非标准化产品,因此各个项目之间原材料需求存在较大差异。此外,各个项目根据客户招标文件要求,各种类原材料使用数量差异较大,且原材料种类较多,因此单一原材料价格变动对公司业务开展和财务数据影响较小。