上周,OPEC+意外决定在10月将减产10万桶/日,全然不顾欧美各方的诉求与压力。

而此前8月刚刚同意将9月产量增加10万桶/日,创下1982年引入配额制以来最小的增幅,远低于市场预期的30-40万桶。这还是拜登亲自下场,远赴沙特苛求增产的大背景发生的。OPEC+在压力VS利益面前,坚定选择了后者,根本就不把美国放在眼里。

沙特“专注、先发制人和主动”的努力背后是石油输出国们意识原油市场已经处在一个危险脆弱的局面。WTI原油从今年3月8日的130.5美元一度跌至近日的85美元,跌幅已经高达35%,抹去俄乌冲突以来所有的涨幅。

俄乌战争从2月24日开始至今,已经超过半年之久。目前,战况胶着,对石油供给扰动的影响力边际大幅锐减。原油从6月以来的持续大跌,其实是在交易全球经济衰退的逻辑,即需求侧出现的大问题。

接下来,国际油价会如何演绎?会重演2008年的崩溃式行情吗?

01

油价暴跌史

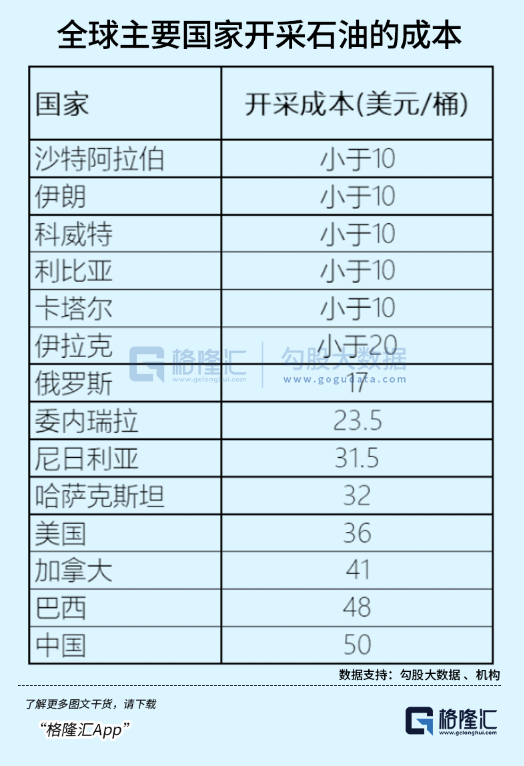

OPEC组织成立于1960年,有5位创始成员国,分别为沙特、伊朗、伊拉克、科威特、委内瑞拉,后陆陆续续发展壮大成13个成员国。OPEC国家拥有世界已经探明石油储量的80.4%,而沙特是世界*大石油出口国,石油产量以及储量世界第三,且石油开采成本几乎*,拥有OPEC*的话语权。

非OPEC成员国一共有11个,主要由俄罗斯领导,且后者是世界第三大石油和其他液体生产国,仅次于美国和沙特。2016年,OPCE和非OPEC最终艰难达成协议,组建OPEC+。但产油国之间的相爱相杀重来就没有断过。

在一些重大事件驱动下,国际油价的脆弱性会非常明显。

历史上,全球高油价之后,至少有超过5次的回撤幅度超过50%,包括2020年、2014-2015年、2008年、1997-1998年、1985-1986年等。

2020年短短5个月,原油高点回撤超过80%,是石油历史上最动荡、最混乱的时期。在当年3月5日之前,受新冠疫情逐步蔓延的冲击,原油市场已经从高位下跌了26.6%。3月6日,沙特力推的进一步减产提议遭到俄罗斯抵制,OPEC与非OPEC产油国谈判宣告破裂,沙特迅速通过降价增产打响原油价格战。6日当天WTI油价大跌10%,9日迎来史诗级暴跌,跌幅高达27%。

2014-2016初,WTI原油从107美元一路狂泻至26美元,*跌幅超过74%。

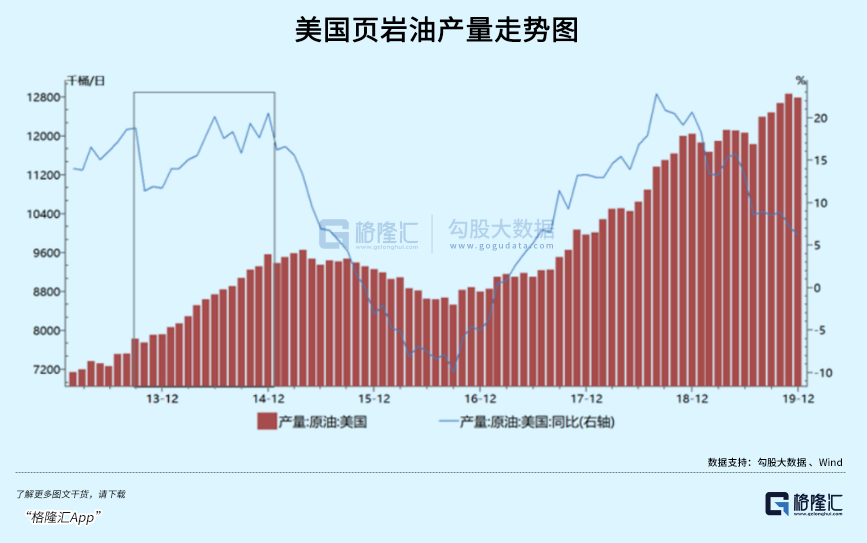

从2014年开始,全球经济复苏的势头明显放缓,油价承压持续下行。而在此背景下,美国的水平钻井和水力压裂技术有所革命性突破,页岩油产量出现井喷。2014年,美国原油日均产量达到870万桶,同比增长120万桶,为1900年统计该数据以来最高值。按百分比计算,当年同比增长16.2%,为1940年以来增长最快的一年。

面对2014年油价的大跌,沙特为首的OPEC不为所动,并没有减产应对。因为美国、俄罗斯为首的产油大国纷纷增产,会抢占OPEC减产的市场份额。2015年,沙特不再忍耐,依仗着自己成本*,开启“发汗疗法”——油价下跌时采取报复式增产措施,追杀美国页岩油,逼迫其原油减产。

最终,原油市场同样经历需求和供给的双杀,价格狂泻至26美元,后来OPEC、非OPCE、美国纷纷减产,叠加全球经济复苏,油价才企稳回升。

1997-1998年,WTI原油从26.8美元狂泻至10.35美元,跌幅高达61%。

1997年,索LS大战泰国央行,但后者败北,于7月2日放弃固定汇率制。至此,泰国的汇市、股市、债市、楼市遭遇史无前例的暴跌。泰国的危机蔓延至整个东南亚,引爆亚洲金融危机,进而影响到全球经济的增长。

当年11月,在雅加达召开的OPCE会议上,沙特反对成员国减产倡议,反而宣布增产,回击OPEC内部的委内瑞拉、尼日利亚等国,后者在前几年通过超限增产抢走了沙特的市场份额。原油市场再度遭遇双杀。其实,1985-1986年亦是如此。

以上油价崩溃惨案中,沙特能够把握全球经济下行需求预期减少的时期下,通过“增产保额”的策略打压油价使其崩溃,逼迫对手回到谈判桌上,且要维持自己的强势出口地位和份额。只不过,每次大暴跌对手不一样,有时候是俄罗斯,有时候是美国,有时候是OPEC内部的成员国。

但原油历史上的超级大暴跌,唯独2008年有些不一样。那一次沙特为首的OPEC没有增产,也没有打价格战,而是由于全球性的金融危机导致需求崩溃式下滑导致的。

02

重现2008?

2008年原油市场暴跌之前,曾于当年7月拿下147美元/桶的历史最高水平,相较于2001年底上涨超过700%,是一段妥妥的超级牛市行情。

2001年底至2006年8月,WTI原油从16.7美元一路飙升至78美元,涨幅高达360%以上。这是原油30年上涨持续时间最长、涨幅*的阶段。而这一波大涨,最主要的逻辑是中国经济的腾飞拉动全球经济快速增长。

2001年-2007年,全球经济增速从2.45%一路上涨至5.56%,其02-07期间平均增速高达4.5%。其中,中国在2002-2007年经济同比增速分别为9.13%、10.04%、10.11%、11.39%、12.72%、14.23%。中国经济的快速崛起,对原油的消耗量从2001年的480万桶/日飙升至2006年的740万桶/日,原油依存度从18.37%飙升至43.05%。

全球原油需求连续6年增长,而供给端保持相对紧平衡,让油价一飞冲天。

2007年初到2008年7月,WTI从50美元左右一路飞冲至147美元,涨幅将近200%。

一方面,原油需求依旧火热,尤其是2007年全球经济增速高达5.6%,创下过去50年全球增速最快的一年。另一方面,伊朗核问题在2007年持续恶化,伊朗方面拒接执行联合国方面的制裁决议。还有货币层面,美联储于2007年8月开始持续降息,从5.25%降至2008年7月的2%,短短一年降息325个基点,助推了全球大宗商品市场的投机炒作之风。

后来,美国爆发了次贷危机,引爆全球金融危机。几乎所有国家都不能幸免于难,经济持续放缓,原油需求持续下降,油价崩溃,短短5个月跌幅超过76%。

今年原油市场,会不会重复2008年式的悲剧?

从2020年5月至今,原油市场扎扎实实走出了一波超级牛市,从6.5美元一路冲高至130.5美元,期间*涨幅1900%。这是供需层面的戴维斯双击。供给端,OPEC+在原油崩溃之后果断行动,采取大幅的减产行动。另外,俄乌战争扰乱全球原油供给市场,给予油价上涨强心剂。需求端,在全球央行持续大规模的财政赤字以及货币放水之下,经济得以快速修复与复苏。

当然,供需两端只是原油市场暴涨的阿尔法。而货币层面的超级天量放水,才是原油大涨的贝塔。

从6月至今,原油市场上涨的底层逻辑可以说反转了。一方面,原油供给端相对稳定,虽然OPEC已经开始小幅减产稳油价的尝试。另一方面,现在主导油价的需求端出了问题,且可能越来越差。

先看高通胀。欧元区8月通胀持续攀升至9.1%,再创有记录以来历史最高。其中,爱沙尼亚25.2%,立陶宛21.1%,拉脱维亚20.8%,荷兰13.6%,斯洛伐克13.3%,斯洛文尼亚11.5%,希腊11.1%,比利时10.5%,西班牙10.3%,葡萄牙9.4%,奥地利9.2%,意大利9%,爱尔兰8.9%……

美国方面,7月通胀8.5%,小幅低于6月的9.1%,仍然处于40年非常之高的水平。

为了抗击通胀,美联储采取40年来最为激进的货币转弯。今年以来,已经连续4次大幅加息,加息幅度高达225个基点。接下来的9月,加息75个基点的概率已经超过80%。欧央行也一样,被迫大幅降息,7月已经加息50个基点,9月再度加息75个基点,后者创下20余年来*单次加息。另外,美联储从9月开始正式缩表950亿美元,欧央行的缩表计划传言也会在年底讨论。

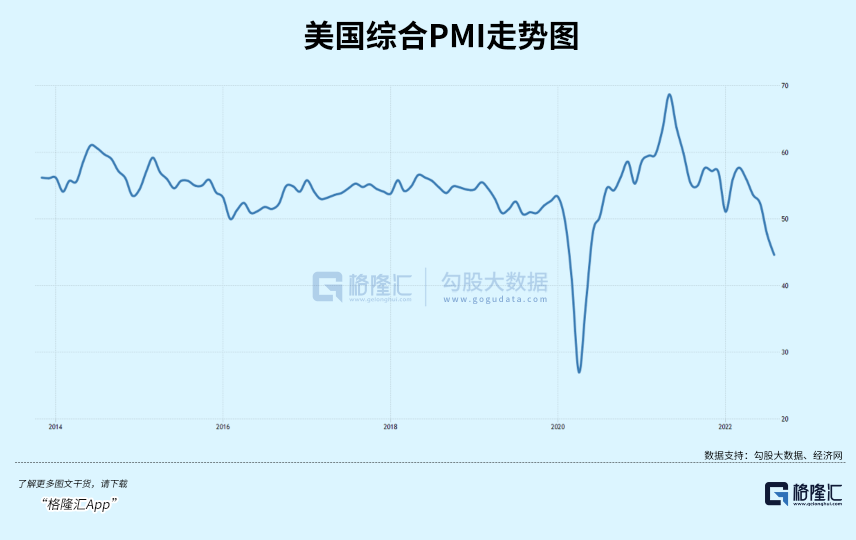

如此之高的通胀,叠加如此激进的货币的转弯,对欧美经济的冲击无疑是巨大的。从今年7月开始,欧美制造业PMI、非制造业PMI、服务业PMI等多项前瞻性指标均呈现大幅下滑状态,多数指标已经滑向50荣枯线以下。比如,美国8月综合PMI为44.6,而6月还有52.7。

在我看来,在创40年高通胀+大幅度加息缩表+新冠疫情持续肆虐+俄乌地缘政治危机等大背景下,海外经济下半年大概率将持续衰退,且可能是严重衰退。

这并不是我一个人的观点。曾准确预测2008年金融危机而被称为“末日博士”的努里尔·鲁比尼在7月25日接受采访时表示,美国面临上世纪70年代式滞胀和2008年式债务危机的结合体,即滞胀性债务危机,所以最终可能比70年代和全球金融危机情况还要糟糕。而认为衰退将是短暂而轻微的完全是“纯粹的妄想”。

春江水暖鸭先知,企业和企业家对经济环境的变化最为敏感。6月21日,特斯拉创始人马斯克称,“美国经济衰退可能很快到来,虽然这不是确定会发生的事情,但我认为短期发生的可能性非常大。”7月1日,Facebook创始人扎克伯格警告员工:如果我不得不打赌,我会说这可能是我们最近历史上见过的最严重的经济衰退之一。

无独有偶,中国科技巨擘华为创始人任正非在8月22日称,对于全球经济而言,未来十年应该是一个非常痛苦的历史时期,全球经济会持续衰退。华为要追求活下去,将改变思路和经营方针,从追求规模转向追求利润和现金流,保证渡过未来三年的危机。

当然,全球主流央行,尤其是欧美为了遏制通胀,开启超大规模的加息,让全球货币流动性持续紧张,美元指数已经攀升110大关,创下20年新高,拉开了金融风暴的警笛。这对于原油市场也会有货币层面的利空。

03

尾声

综合原油需求以及货币的角度看,如果不利的形势还没有得到有效改观,未来油价还是有一定概率重演2008年式的崩溃行情的。当然,前提条件之一还包括原油的供给端,如果OPEC前瞻性预判为了稳油价,提前出手大大减产,自然也会减轻油价向下的牵引与压力。

此外,俄乌冲突如果接下来扩大化,诸如扎波罗热核电站出事,也都会加剧油价的变数。油价具体会怎么演绎,还需要密切跟踪供给、需求、库存、货币、全球其他金融市场等相关指标。

但现在从大需求的逻辑上看,油价确实是不乐观。这亦是OPEC+10月开始小幅减产的逻辑,沙特们或许已经看到了油价的危险与脆弱。