关于运动健身,海内外一向无法共凉热。

国内买个瑜伽垫,就算得上为健身投入颇丰;国外几千刀买个跑步机放在家里,只算有了基础健身条件。

截然不同的用户习惯,跑出来的企业故事,自然也是不同的。

但互联网行业跟在别人后面跑了二十多年下来,形成了一条惯性:有新的商业模式出现,老喜欢和海外对标。

冲击国内健身*股的Keep,也不例外。在媒体以及资本语境下,凡提及Keep,必是以Peloton模式来解释。

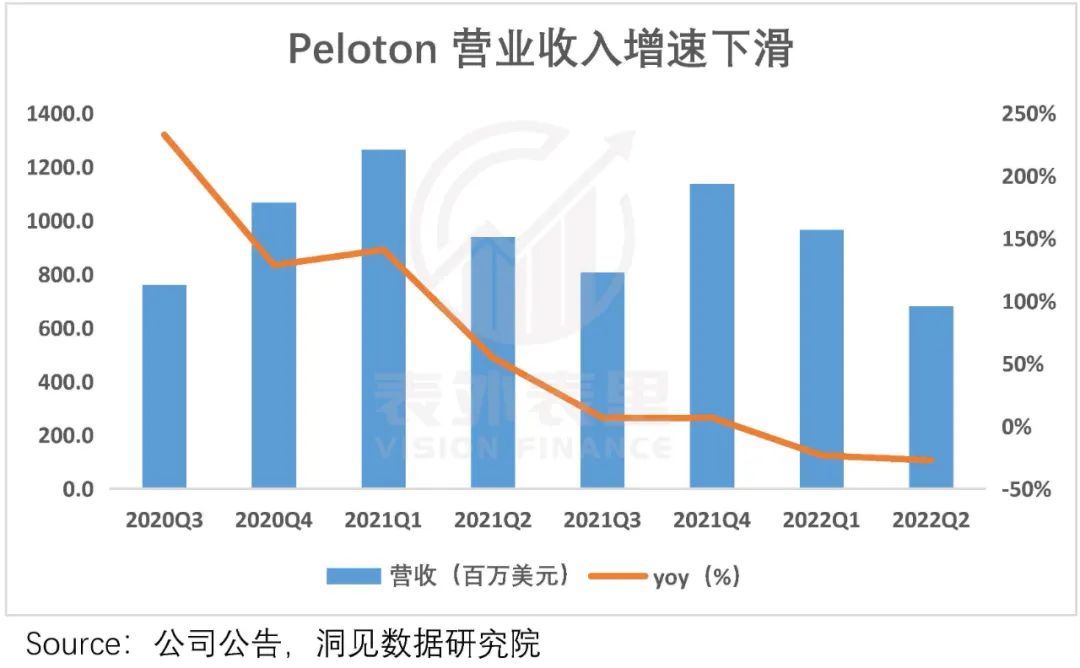

而这家健身股标杆目前的日子并不好过。Peloton 2022Q2收入增速,同比负增长28%,净亏损4.39亿美元。近一年股价下跌了90%左右,正在被投资人逼着“卖身”。

基于此,市场线性外推下,自Keep递交招股书以来,对其上市时机以及商业故事的质疑,就没断过。

那么,这种悲观情绪是否有道理呢?至少有几个逻辑是经不起推敲的,具体来说:

对标用户:Peloton锚定的是“忠实玩家”,Keep聚焦大众用户;

商业模式:Peloton硬件+内容,玩的是规模效应,Keep社区+内容+硬件,靠的是双边网络效应。

也就是说,虽处在同一赛道,但两者的商业内核截然不同,简单的对标套模式并不适合。

养成VS服务模式,哪种能解决健身老大难?

上述说过,海外比国内更流行健身的生活方式。可以看到,近年来,除了Peloton,还涌现出lululemon等健身明星股。

然而在用户规模呈现上,截止2022Q2 Peloton的MAU仅有690万。与之相比,Keep 2022Q2的用户数超过4100万,是Peloton的6倍。

究其原因在于:想在Peloton上健身课,需要先买个2000多刀的自行车,然后每个月再掏39刀订阅,才能上课。

而打开Keep,免费注册即可使用,且很多健身大V如帕梅拉、周六野等,有不少免费课程可以跟练。

一个门槛很高,一个入门简单,用户数自然悬殊。

当然,两者的流量入口设置都和自己的商业模式是相匹配的:

Peloton在2022Q2电话会议提到:Peloton的目标是成为一个拥有1亿会员的全球互联健身平台,这大约相当于一半全球健身房会员。

也就是说,其用户对标的是“健身发烧友”,本身就对专业器材忠实。

Keep写在招股书里的未来首要战略是:持续扩大我们的可触达市场和用户基础。意味着其目标用户是大众用户。

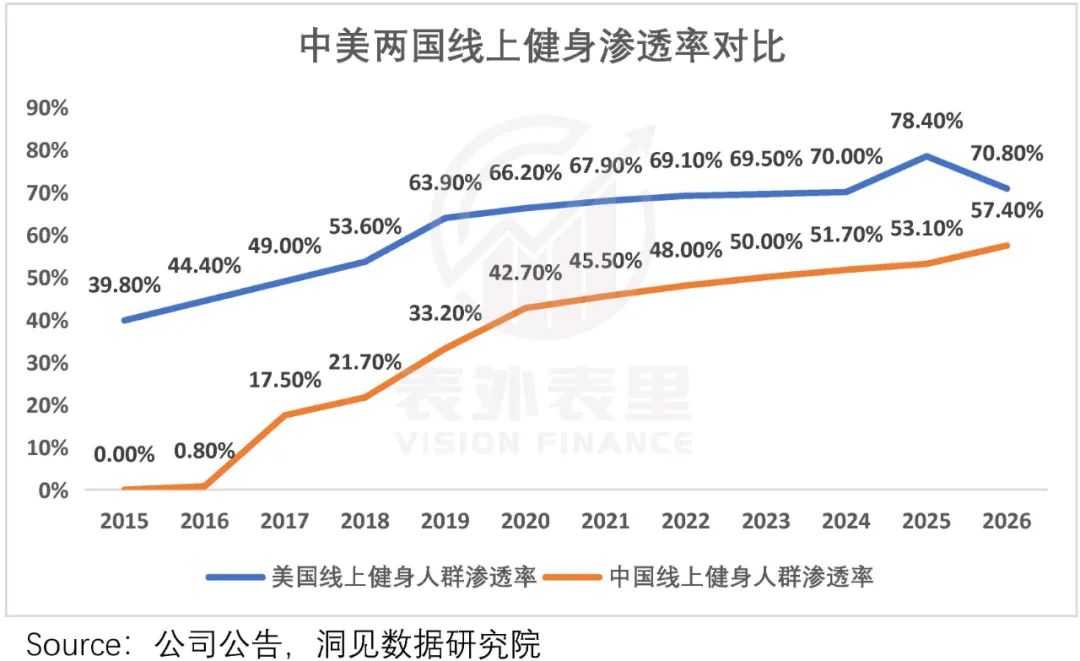

复盘Peloton的战略线可以发现,其不惜牺牲用户规模高增长,也要聚焦相对小众的健身发烧友,一方面在于海外市场已经进入饱和渗透期,需要精细化运营。

另一方面,图的是用户粘性,毕竟留住用户是健身行业的老大难。

女孩子可以看看千挑万选买回来的瑜伽垫,在角落里躺了多久;男生们数数一付就是一年的健身卡,去了几次,就明白了。

健身和学习差不多,本身都需要对抗惰性。但回想一下,受到老师表扬,或者每每被别人家的孩子刺激时,你会格外上进。健身也一样,需要充分的正反馈。

就具体举措看,Peloton的激励偏向于“表扬”。

Peloton的线上直播课程,教练基本都是*级的,甚至在学员眼中是偶像级的。

他们会在课上给学员惊喜。比如,某个会员上直播课满一百次或者在排行榜名列前茅时,会突然收到教练的点名表扬,并让这位用户带着全体成员骑行一段。

这种感觉形容起来就像,在北大的数学课上,韦神突然夸你题解得好,很难不上头。

一位Peloton忠粉就说过,她每天都盯着排行榜,“我喜欢这种打败别人的感觉”。

与之相比,Keep的激励更全面,这是因为国内正处于线上运动的高速渗透期,比起健身忠实用户,大众用户数量的高增长才是行业红利所在。

为匹配不同人群的需求,可以看到,Keep课程不仅有来自国内*健身教练的,也不乏普通健身爱好者的分享。

这样就好比,在互动中,不仅有老师激励你,还有小伙伴的分享。对学霸来说,老师的赞许或许更有价值;而对小白来说,小伙伴的陪伴则更为关键。

积极的互动交流下,平台形成了活跃的社区氛围。招股书提到:2021年,我们社区的互动(包括帖子、点赞和评论)总数达到17亿次。

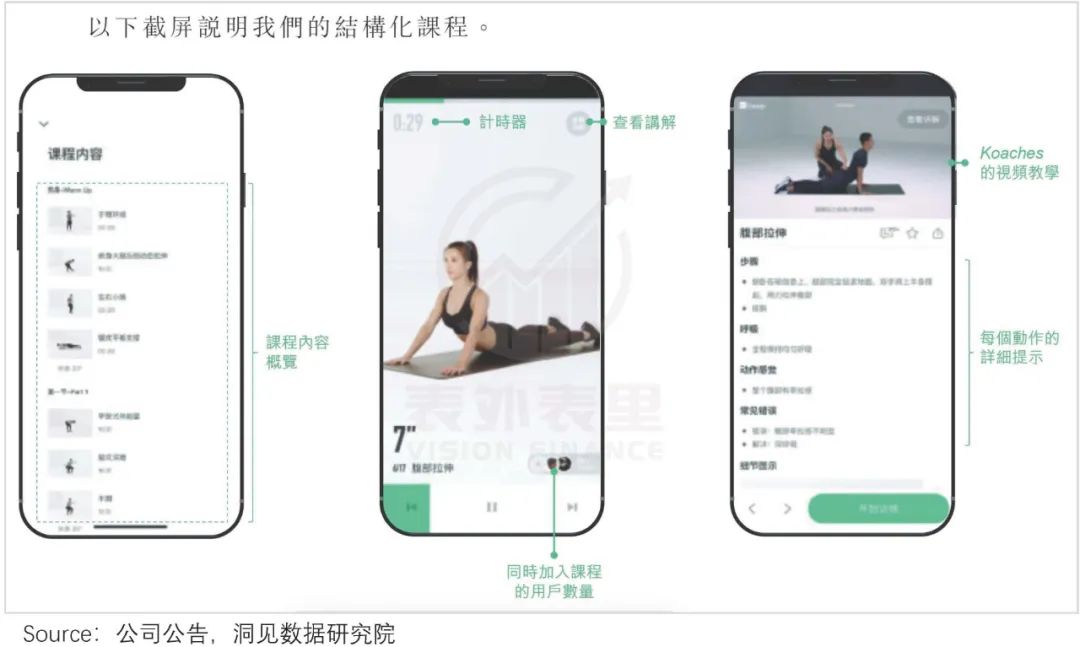

另一方面,Keep还有个性化的课程可选,通过AI,对各种健身模组排列组合,形成匹配个人的健身计划。比如,专门的消除富贵包或者减掉小肚子等计划。

总的来说,Keep更偏于养成系,先免费吸引用户,再将其培养为忠实粉丝。而Peloton则更聚焦服务,以硬件为入口,只套发烧友。

形象比喻就是,Keep致力于把普通班,带成火箭班;Peloton属于给火箭班拼命发《五三》。

而两者的平台属性不同,也就意味着其盈利模式必然会出现分化。

一轻一重,利润如何腾挪?

“资产负债表的挑战一直是管理库存,库存消耗了大量的现金,超出了我们的预期,这促使我们重新考虑我们的资本结构。”

这是2022Q2电话会议上,Peloton高管对业绩隐忧的解释。

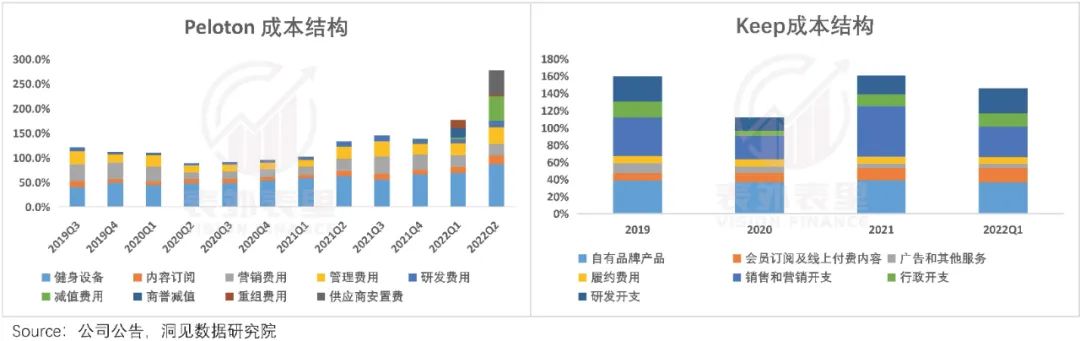

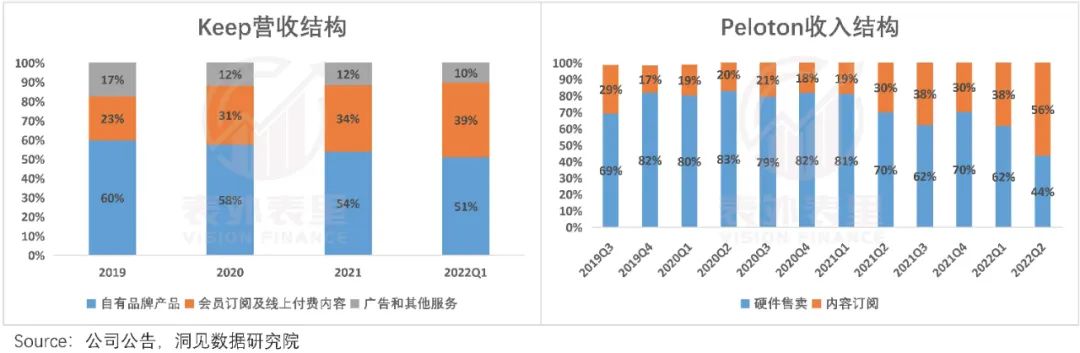

这在成本结构上也有反馈,如下图,Peloton的成本大头为硬件设备,如2022Q1占收入比为69%。其整体成本占营收比为81%,重资产结构明显。

与之相比,Keep的支出大头是销售费用和内容成本,2022Q1占收入比分别为35%和17%。整体成本占营收为58%,成本结构相对较轻。

换言之,Peloton是硬件产品驱动商业模式,Keep是内容营销支撑平台运转。

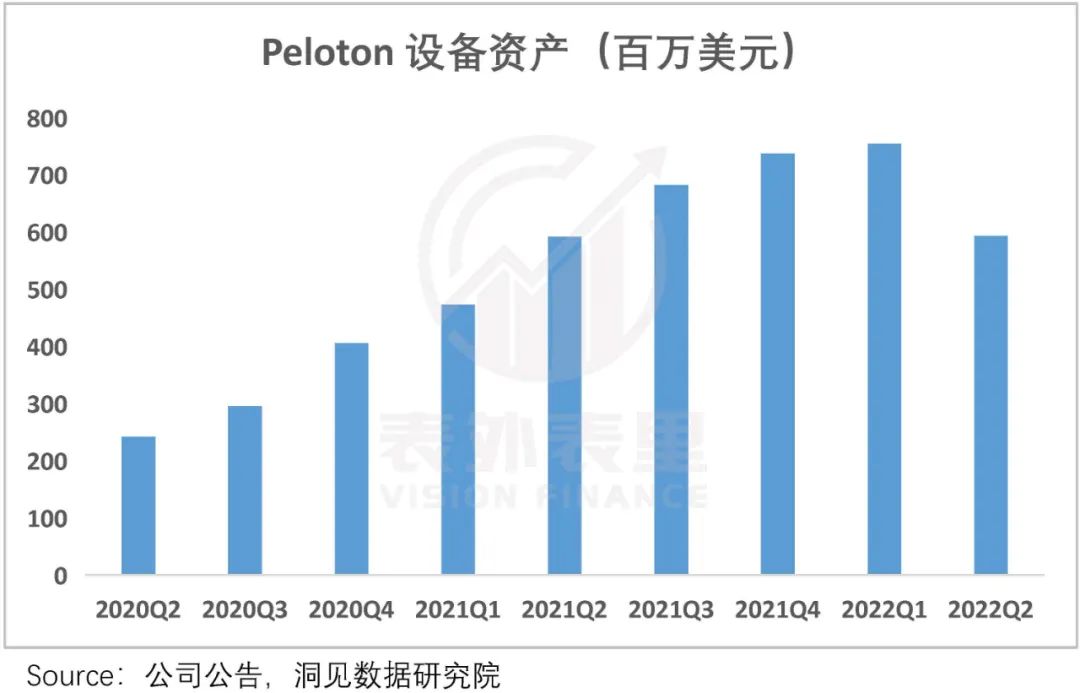

而Peloton重资产投入的原因在于,管理层一直在强化供应链。

2020Q1提到,截止疫情前,Peloton的自营物流完成了58%的互联健身产品交付。

疫情催化红利释放下,更是逆势扩张,先后购买台 湾工厂以及全球第二大健身器材生产商Precor。

如此一来,就像京东的次日达,在电商行业形成的差异化,Peloton以更好的产品和交付体验,吃到*的行业爆发红利。

不过,这样覆盖生产制造、运输交付等产业链环节,也和京东一样需要持续投入,这导致资本支出不断提高。

不过,这样的成本支出,随着硬件销量的增长,是可以逐渐摊平的。

另一方面,优质产品吸引发烧友下,还可以通过长期订阅变现,优化整体毛利率。

和Peloton大肆自建体系不同,Keep一直在扩充平台的内容建设。

据招股说明书:自成立以来,我们一直在投入资源以建立一个庞大且不断增长的内容库,并提高我们的科技创新能力,以便随著用户需求的变化优化用户体验。

比如,平台内容品类从单一的PGC内容,扩展到PGC+PUGC+AIGC综合内容制作。

这有什么影响呢?以视频行业为例,爱优腾长期成本高企不说,还管线有限;而鼓励UGC创作的抖快,内容库丰富,花钱还少。

回到Keep,其扩充PUGC内容也是这样的目的。为此,平台持续加大对创作者的扶持力度,刺激内容产出。

如2021年的创作者“万人伸展计划”显示:未来1年内Keep将打造150位百万跟练创作者,3年内实现1万健身达人单平台收入过万。

具体措施包括帮助达人建立粉丝群;将高人气和富有创意的达人,直接介绍给广告主,扩大变现机会。

新榜数据显示,截止2021年10月,Keep的优质创作者规模同比增长32%,达人创作者制作的内容同比增长162.1%。

此外,Keep招股书显示:截至2022年6月,PUGC课程数量增至13500门,计划于2022年底,将PUGC课程增加一倍左右。

然而如此投入下,据招股书,截止2022Q1,Keep内容成本占营收比仅为17%。

随着创作者数量的增多,内容池得到不断的补充和提升,用户规模持续提升,双边网络效应雏形出现。

但类似模式是赛道内的标配,典型如刘耕宏健身直播爆火,拉动了抖音,甚至快手等短视频平台的健身板块,对Keep产生了一定冲击。

用户的选择范围更大,意味着竞争压力将陡增。而Keep来说,如何长期提供*、高质量的内容是接下来的重点。

总的来看,Peloton的产业链模式,规模化后可延展利润空间;Keep的双边网络效应,可轻装上阵,实现快速扩张。

当然,两种模式能否跑通,依赖于收入端的持续增长和积累。尤其是规模效应,对需求端的波动,极为敏感。

以Peloton来说,高企的经营杠杆,随着海外疫情管控放松,用户需求回落,变成了公司的负担,也就是上述说过的库存压力。

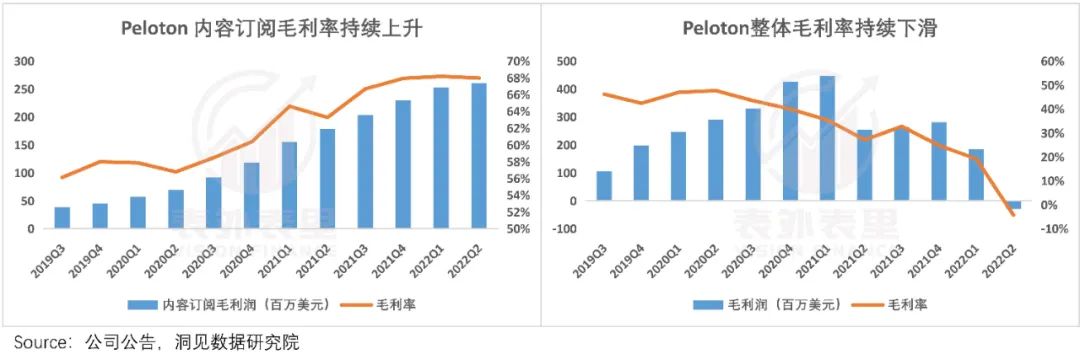

受此影响,2021Q2开始,Peloton的硬件售卖业务毛利率大幅下滑。

为此,Peloton高层在采访中说道:计划退出所有制造业务,转而扩大与台 湾制造商Rexon Industrial的关系,以扭转亏损。

这样来看,健身赛道里,重资产结构模式相比轻运营模式,抗周期性相对较弱。

不过,上述说过Peloton硬件售卖只是流量入口,平台营收关键还是内容订阅——2022Q2,订阅收入占比达到56%。且内容订阅业务的毛利率在持续上升,2022Q2已达到68%。

然而这似乎并未熨平Peloton受到的冲击,可以看到,Peloton整体的毛利率,仍是持续下滑状态。

为什么会出现这样的情况呢?又会不会映射在Keep上呢?

健身赛道还能靠什么赚钱?

收入结构数据显示,Keep的变现多元,广告、订阅以及硬件售卖占比平衡;相比之下,Peloton的收入以硬件售卖和内容订阅为主,广告创收方面空白。

这不难理解,毕竟广告模式更适配“白嫖”用户,交了钱的,对广告的容忍程度很低。

而这两种模式——广撒网和捞大鱼,在很多赛道都是共存的,比如音乐流媒体领域的Pandora和Spotify,视频流媒体领域的YouTube和Netflix。

前者更容易轻装上阵,快速扩张;后者用户心智强大,强粘性下收入更为稳健。

但这一常识,似乎在Peloton身上失效。可以看到,其营业收入增速在2021Q2之后持续大幅下滑。

对此,Peloton在2022Q2电话会议中的解释是:我们擅长硬件,但还远远不够。

这种只从收入结构考虑的角度,miss了一个点——无论是高付费墙的Spotify,还是自制剧目的Netflix,收入增长波动较小的前提在于,娱乐需求始终趋于刚性。

相比之下,健身赛道的需求天花板降了一级。Peloton 2021Q1电话会议也提到:随着疫情的好转,硬件销售从高点逐渐减少。

而基于硬件设备是流量入口,其消费疲软,自然会影响到订阅收入。如下图,订阅收入增速与硬件销售增速的下滑线几乎重叠。

这就不难理解,为何订阅业务的毛利率,无法对冲硬件销售毛利不佳的影响。

为缓解这一状况,Peloton一边降价促销,截至今年5月,原版自行车价格从1495美元降至1195美元,Bike+从2495美元降到了1995美元。

一边,又推出并开始测试FaaS,试图通过租赁Peloton自行车这种低门槛的方式,拉动硬件出货。

这确有一定成效,据2022Q2电话会议,自6月以来,大约20%的*代自行车都是在该计划下租赁的。

但反映在数据上,健身设备收入增速恢复增长,只维持一个季度,就再一次掉头直下。

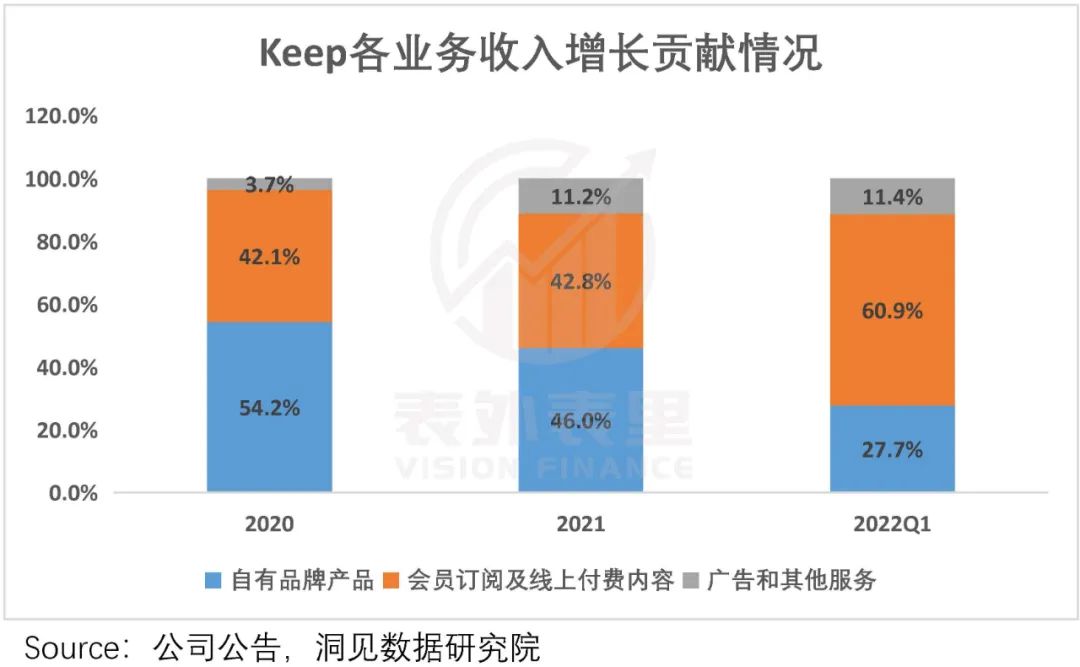

不同于Peloton两种核心变现模式的强关联性,一荣俱荣,一损俱损,Keep的多元变现,抗周期性更强。

健身需求被催化,释放红利时,利用庞大的流量池,广告变现。招股书显示,疫情以来,其广告收入与会员业务收入的增长贡献在逐渐增长。

另外,招股书中也提到:我们计划提供高级健身套餐,提供更多*福利和产品,扩大会员价值。

也就是说,积累一定流量池后,可以提高“忠实用户”的变现效率。比如,鼓励深度用户氪金成为会员,或者选择购买相关器材。

这在数据上反馈上也有体现,如下图,2019Q1开始,Keep的付费率不断攀升,2022Q2为9%。

而截至2022年6月,其智能单车销量累计发货约10.8万台,跑步机销量达19.7万台,手环销量为1500万条,瑜伽垫市场份额为14.9%。

各业务收入稳健,推动Keep收入增速不断抬高。根据招股书,其2022Q1同比收入增速达38%。

可以看到,今年以来,Keep重启线下优选健身馆计划,截至目前,已开通80多家合作门店。

如此布局在于,一方面,强化专业性的形象;另一方面,打破居家健身的用户圈层,扩展想象空间。

总的来看,Peloton困于硬件入口模式,硬件销售以及订阅模式抗周期性差,找到新的变现模式还需要时间;Keep现阶段变现结构多元,很大程度上避免了“单条腿走路”的风险。

健身股标杆Peloton想象空间“破灭”的背景下,Keep冲击IPO,难免受到更严苛的审视。

但其实,Keep的牌面与Peloton完全不同。Peloton利用“智能硬件+内容”闭环的产业链体系,以规模化延展利润空间,这意味着投资人需要等待其规模效应的形成。

相比之下,Keep的“内容+社区+智能硬件”模式,聚焦双边网络效应,轻装上阵,跑通与否的时间差相对更短。

顺风局时,红利释放大家都乘风而起,然而居家健身场景被削弱,再叠加宏观经济下行,市场耐心有限,更愿意看到确定性强的公司。