一家基金募资的路演现场,合伙人邵伟正轻车熟路地讲述着新基金的方法论,和所谓的差异化,顺带着展示展示过往基金的IRR,“我们的IRR很高,投出过X家上市公司,X家独角兽,我们是超级白马。”

没几分钟就被对面的LP打断:“你们上几只基金DPI是多少?”

邵伟顿了顿没直接回答,接着说:“我们的老LP有XXX,合伙人有XX背景,他们有XX资源。”

台下LP显得有些不耐烦,追问:“你们给之前的LP分了多少钱?”

会议室现场气氛变化微妙,邵伟感觉五味杂陈,坐在边上的IR心里也直打鼓,散会后忍不住偷偷吐槽:“现在的LP,张口闭口就是DPI。”

经过一圈,这是不少GP今年募资时经历过的画面。某种程度上,DPI已经成为2022 VC/PE年度关键词之一,投资界此前文章谈过DPI的重要性。正如上海一位产业母基金合伙人直言,再牛的VC,别吹IRR,直接亮出DPI,过去总共给LP返回了多少现金。真金白银,落袋才为安。

说起这个话题,不少VC/PE心有戚戚。前两天,北京一位资深IR就跟我调侃:“上来就问DPI的LP,就跟相亲第一面就问一个月挣多少钱一样。”担心唯DPI论,恐怕已经成为大部分VC/PE藏在内心深处的声音。

今年LP最爱问DPI

为了募资,有GP选择提前退出

这两年,来自LP的控诉越来越多:基金退出期结束了,却连最基本的本金都拿不回来。

“LP太难了,每天楼里叫外卖,看着GP到处飞来飞去,一问业绩,扔过来一张账面IRR(内部收益率)。”一位LP端从业者这样吐槽。

IRR泡沫被戳破,出钱的LP们终于回过神来——IRR再高也没用,先保证DPI大于1.2再说。

所谓DPI,即投入资本分红率,这是VC/PE基金对LP已分配收益占基金总体规模的比例,即LP拿到的现金回报。当DPI等于1时是损益平衡点,代表成本已经收回;大于1时,说明LP获得超额收益;而小于1时则说明LP没有收回所有成本;等于0就是没有任何收益。

一位创投大佬就讲起了自己的亲身经历。2020年底,他见了一位基金创始合伙人,当时对方基金的账面回报是12倍。但到2021下半年,这一数字变成了3.5倍,今年上半年再见面聊起,只剩下不到两倍的回报。

今年清科研究中心调研了2011年起成立的400多家机构、1500支基金中,显示只有2011年、2012年(部分)基金的DPI超过1,十年期的基金中位数目前为止才回本。而2013年及以后成立的大多数基金,DPI都不足1,换言之大多数LP还没有回本。

任职于上海一家知名VC机构,IR汪媛今年做募资时最大的感受就是:以前LP还愿意讨论基金IRR,但现在他们普遍开门见山,直接看DPI。“今年绝大多数募资尽调材料里,压根都没有填IRR的地方,只能填DPI。”

那政府引导基金呢?按理政府引导基金以招商引资为主要目的,产业目标大于财务回报,是不是相对不那么看重DPI?汪媛连连摇头否定,“现在政府引导基金也在进步,打个比方,你GP要有投出小米的能力,才能把小米引到政府当地。”

形势比人强。为了募资,一些GP在筹划新基金时开始想办法提升DPI,比如过早地退出一些优质、有增长潜力的项目,亦或是倒手卖了,甚至老股转让给LP以吸引后者更多地出资。

北京一家中后期的投资机构就曾这样操作过——

三年前,这家投资机构投了一个明星To B独角兽,后来因为种种原因至今无法IPO,而且根据目前的IPO环境,短期内都无法上市。但项目是圈内公认的行业标杆,融资份额抢手。最后,该机构不得已卖了老股,退出几十亿现金大家分了,“LP看起来很开心,基金的DPI也上去了。”

而没有DPI,或者无法实现DPI的新基金处境尴尬。“这几年盲池基金募资十分艰难,市场上的钱在经过这么多年的教育后已经能分辨出想要什么了,‘人傻钱多’的时代一去不复返。”一位IR朋友直叹。

“唯DPI论并不科学”

为何大家越来越关心DPI?

这背后的大背景是中国本土VC/PE自2015年爆发至今,已经有7年时间。一般而言,人民币基金的期限往往在5-7年之间,如今随着时间的推移,大量基金已经进入退出期,是时候给LP交出答卷了。

于是从2021年起,DPI开始被摆上了台面。

“现在的情况是,好像没有DPI就没有办法向LP交代。”汪媛言辞之中颇有些无奈。

她直言,实操中无论是“唯IRR论”还是“唯DPI论”,都是片面和偏颇的。LP其实也可以通过基金不同阶段的IRR来判断基金的投资节奏和策略规划,“不必一棒子全打死。”

她给举了一个真实的例子——深圳一家规模不大的VC机构凭借旗下子基金早年投了一个爆款项目赚了至少50亿元,所以这支基金的DPI很亮眼,但该GP其他基金几乎都亏了,“几乎是一个项目挽救了整个机构,如果你是LP,你说这家GP是好还是坏?”

DPI虽是硬道理,但IRR账面做得好,也是关键因素。从事IR这么多年,汪媛认为这两个数据指标应该同等重要,“我这样说可能会得罪LP,但显然过于关注DPI并不利于行业的健康发展。”

尤其是对于处于投资期的VC/PE基金,特别是投资于早期项目的基金,衡量DPI指标意义不大。LP在运用DPI指标评价VC/PE基金业绩时,要根据基金的属性和所处生命周期来综合判断。

毕竟,一支基金最好的回报通常来源于头部的几个项目,虽可以提前退出以收回一部分现金,但某种程度上也是放弃了更高的收益,既有悖于GP“价值投资”的理念,也损害了LP的长期利益。

上海科创基金总裁杨斌曾向投资界这样描绘当下市场所存在的结构性矛盾。在他的观察,现在市场上很多钱都是所谓的短钱,并不适配一级市场。“部分资金出于一些短期的目标来做LP,相对来说还缺乏长周期心态,甚至会出现刚刚出完资就问你明年DPI是多少的情况。这不是理性的、符合市场规律的市场。”

“基金存续的前4-5年,我们更应该注重IRR,在此之后应该更注重DPI。”上海一位母基金朋友如实相告,DPI要和基金的投资方向、投资策略、所处阶段放在一起综合考虑,同时也要考量IRR、MOIC等指标,从不同维度来综合衡量一只基金的业绩水平。

“当然,LP也需要更具耐心,虽然有些GP的现有基金还没有产生很好看的DPI,但大家往往会根据其阶段来横向比较同一周期、同一体量和策略的基金,最终做出判断。”总结来说,DPI是非常重要的衡量标准,但不是唯一。

来自LP的建议:

所有GP要重视配置退出团队

与其说关心DPI的数字,不如说更关心GP如何退出。

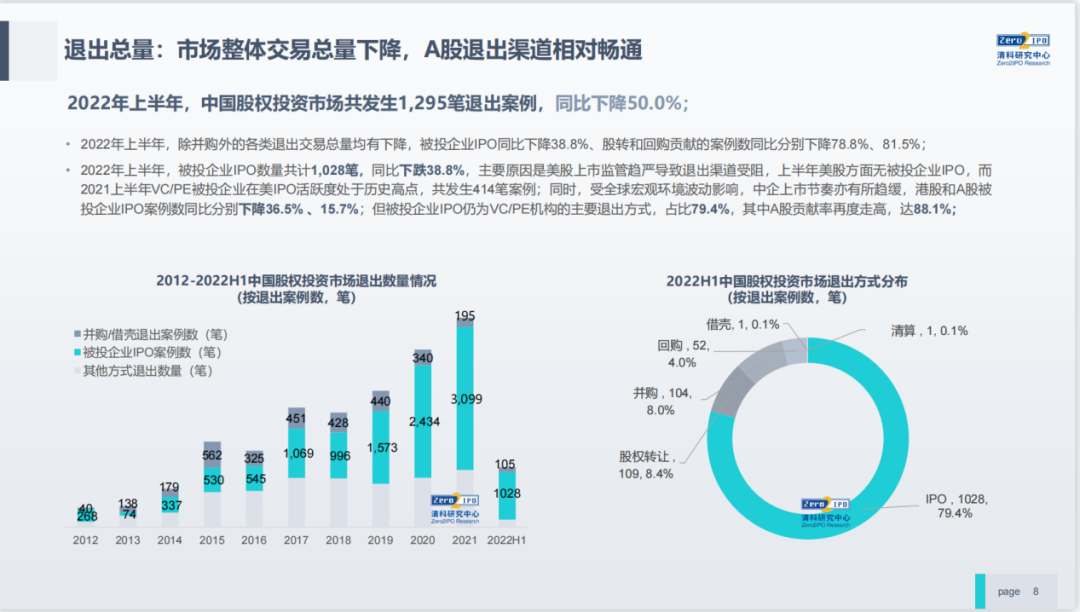

清科研究中心数据显示,2022年上半年,中国股权投资市场共发生1295笔退出案例,整体退出情况在下降,幅度达50%。其中,被投企业IPO仍为VC/PE最主要的退出方式,比例占到了近80%。

伴随着一二级估值倒挂,破发潮历历在目,整个行业的投资回报还是受到比较大的挑战。这也是GP需要重点思考的问题——我们不仅要关注投资的策略,还要考虑退出的策略。

现在,人民币基金的退出能力仍然是VC/PE机构最薄弱环节。甚至有人做过统计,目前国内有意识进行主动退出管理、提前规划退出的机构连5%都不到。

正如清科研究中心数据所示,现在中国一级市场的退出方式依然十分单一,说到退出即IPO。“我们不希望管理人太贪心,以至于无论怎样都要等到上市退出,而是在合理的时间点布局合理的退出节奏。”一位母基金合伙人如是说。

为了管理好退出,北京某GP制定了一个策略:一个项目从投入到退出的周期为6年期限;与此同时,该GP对每个投资人员的投资项目都进行了一定数量的限制,比如每位投资人员最多投8个项目,未来想要投新项目,之前的项目就必须想办法把退出。

更多VC/PE机构开始重新思考退出。不久前,上海一家中等规模的硬科技VC创始合伙人向我演示了他们的策略:“最差的项目抓紧离开,当中的企业别再追加太多投资,如果要管理DPI的话就是能退就退,特别好的企业肯定是要陪跑到底的。”

“不一定非得等IPO,并购退出在未来或成主流。”说起正在经历的千军万马过IPO独木桥的退出现象,上述合伙人补充道。

在清科创业第十六届中国基金合伙人峰会上,南京金鱼嘴创业投资有限公司总经理孔德钱建议——所有GP要重视退出团队的配置。

他举例表示,其所在母基金曾投了一家机构,业绩非常好,投资组合中有一家千亿级上市公司,该GP所持有股权近20%,“这要怎么退呀?稍微减持一点点,股价便发生异动,监管还要去问。”所以退出团队一定要建起来,这是募资时LP最为关心的问题之一。

而当下最大活水的政府资金方面,也做出了相应的举措。据悉,目前有近80%的政府引导基金设置了强制退出条款,以确保财政投资保值增值刚需。

回想2018年,那个同样艰难的秋天,VC/PE们也在思考如何退出。那一届清科年会上,一位创投大佬就曾表示:“退出这一块需兼顾资本市场的变化,寻找并购退出的出路。国内给并购提供了一些窗口,小额的快速并购,IPO被否后窗口期的缩短给并购退出带来实质性利好。”

眼前,中国的并购大时代还没有到来。而于VC/PE而言,更核心的问题在于,退出不是时间的问题,也不是能不能的问题,而是到底能不能赚到钱。

*文中邵伟、汪媛为化名