8月25日,交通运输部举行8月份例行新闻发布会,相关负责人表示,要给予公路沿线充电基础设施建设财政支持,并探索建立与服务质量挂钩的运营补贴标准,加强大功率充电等示范类设施的补贴力度。

而在此之前,8月18日,国务院常务会议决定,对新能源汽车,将免征车购税政策延至明年底,继续予以免征车船税和消费税、路权、牌照等支持。

并且,会议指出要大力建设充电桩,政策性开发性金融工具予以支持。

充电问题被普遍认为是新能源汽车行业的“最后一公里”,对于推广发展新能源汽车至关重要。

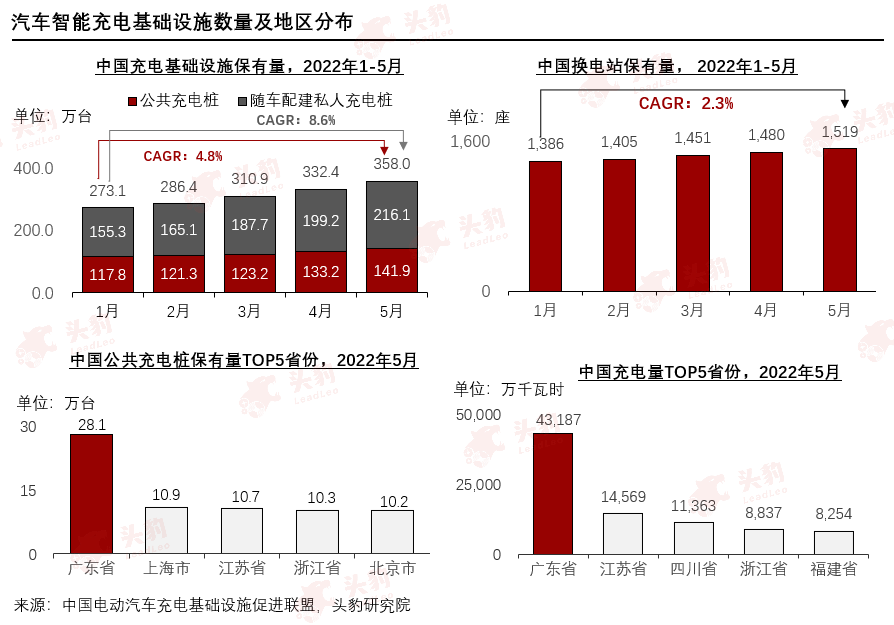

据头豹研究院统计,经历了2020年疫情后的回暖以及新能源汽车销量的逐步攀升,2022年1月至5月,私人充电桩保有量增速已达到8.6%,为近年来新高。

随着新能源汽车市场规模的高速扩张,使得“里程焦虑”成为了新能源汽车行业不得不面对的难题。

而在充电桩问题的背后,实际也是对整个智能充电行业的考验。

2022年1月至5月,中国充电基础设施保有量逐月增加,在政策的积极推动、市场的庞大需求影响下,整个充电桩行业不断升维加速。

充电桩上游市场参与者增加,行业竞争加剧,但企业营业收入涨幅有限。以盛宏股份和英可瑞为例,2017年至2021年,英可瑞营业收入逐年下降或持平,盛弘股份收入涨幅较小。

那么,随着充电桩行业的竞速加剧,智能充电行业是否已是一片红海?充电桩行业上下游还存在哪些值得关注的投资机遇?

本文,头豹研究院将从行业定义、市场规模、产业链、竞争格局等角度为您解读中国智能充电行业。

01、智能充电行业定义与分类

广义的汽车智能充电方式包含充电与换电。智能充电(狭义)是指利用电力在车辆与充电器之间双向流动的技术,控制充电时长和充电速度,以充电桩的形式进行表现。换电是指在集中型充电站存储电池,并在换电站内进行电动汽车电池更换服务。换电主要分为整包换电和分箱换电。

02、智能充电行业市场现状

2020年私人充电桩保有量未达成国家建设目标,2022年1月至5月,私人充电桩保有量增速最快。

2022年1月至5月,中国充电基础设施保有量逐月增加,其中随车配建私人充电桩共增加60.8万台,增速最快,达到8.6%。发改委曾提出在2020年完成私人充电桩建设430万个,公共充电桩50万个的目标,目前私人充电桩保有量远未达标,私人充电桩建设急需加快进程。

广东省汽车智能充电设施建设发展最快;在5月,四川省公共充电桩利用率较高;上海市受疫情影响,公共充电桩利用率较低。

2022年5月,广东省公共充电桩保有量及充电量均为中国所有省份*,汽车智能充电设施发展最快。在中国充电量TOP5省份中,四川省充电量达到11,363万千瓦时,但公共充电桩保有量较低,四川省是中国自驾游胜地,5月是多条公路(例如川藏线)自驾游热门季节,四川省公共充电桩利用率较高。上海市公共充电桩保有量排名第二,但5月受疫情影响,实行封控政策,充电量较低,新能源汽车用户出行受到影响,公共充电桩利用率低。

03、汽车智能充电行业投融资分析

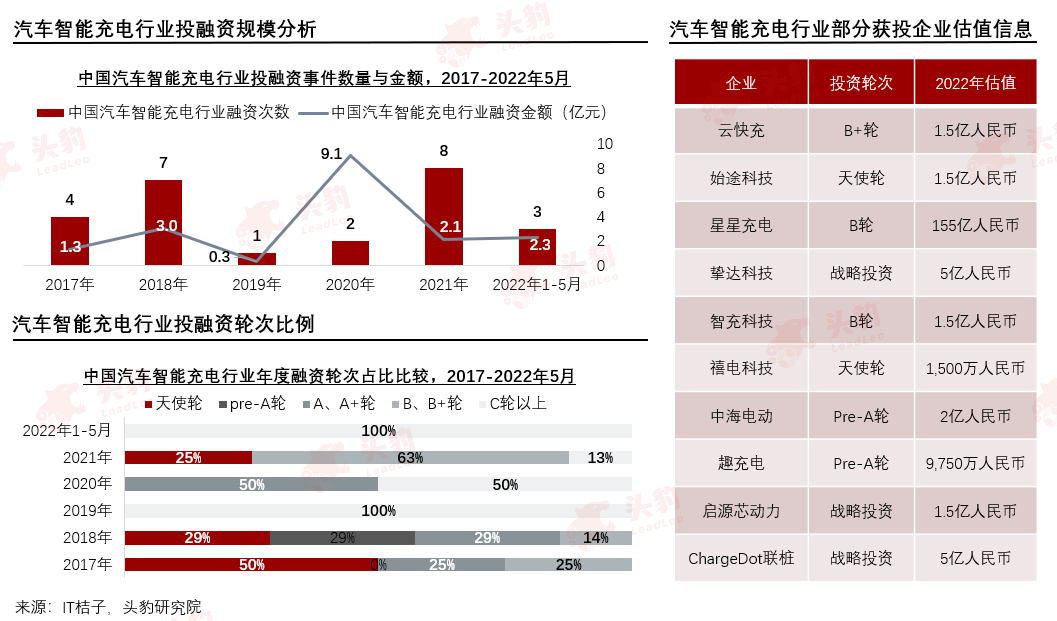

2017年至2022年5月,中国汽车智能充电领域共披露25起投融资事件,金额达18.1亿元。2019和2020年受疫情影响,资本市场信心有所下降;2021年后,市场恢复稳定,融资事件变多。

2019年以前,中国汽车智能充电行业融资轮次以天使轮和A轮为主,2019年后,投资轮次明显后移,2019年后充电桩运营企业开始步入发展期。

融资轮次比较靠后的企业有星星充电、云快充,这两家公共充电桩保有量市占率分别为19.6%和12.5%,企业运营模式趋于成熟,竞争力强,发展潜力大,受资本青睐。

04、汽车智能充电行业产业链图谱

汽车智能充电行业上游组成部件中以充电模块和锂离子电池为核心;中游竞争者众多,行业竞争日益激烈;下游新能源汽车销量逐年上升,市场需求旺盛。

产业链上游分析

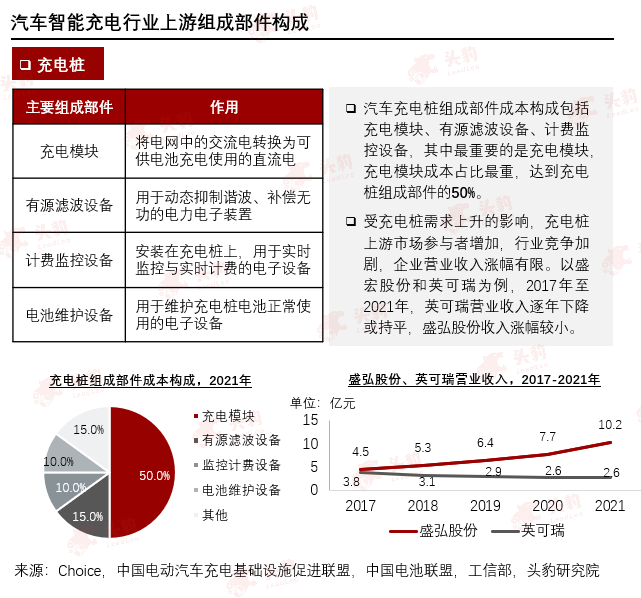

汽车充电桩组成部件成本构成包括充电模块、有源滤波设备、计费监控设备,其中最重要的是充电模块,充电模块成本占比最重,达到充电桩组成部件的50%。

受充电桩需求上升的影响,充电桩上游市场参与者增加,行业竞争加剧,企业营业收入涨幅有限。以盛宏股份和英可瑞为例,2017年至2021年,英可瑞营业收入逐年下降或持平,盛弘股份收入涨幅较小。

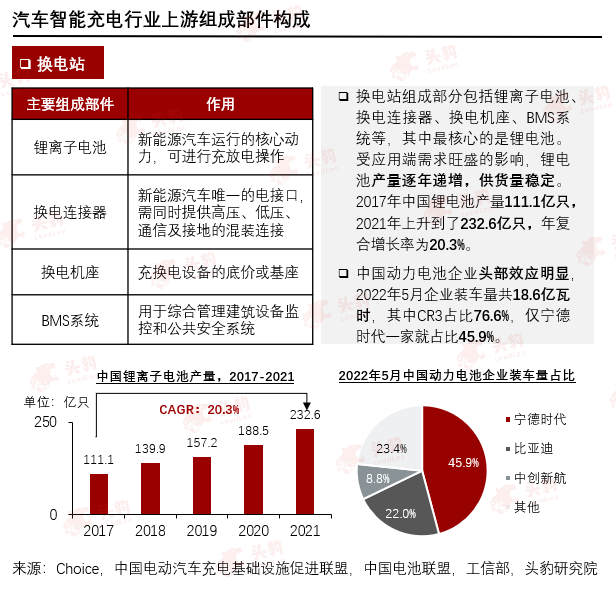

换电站组成部分包括锂离子电池、换电连接器、换电机座、BMS系统等,其中最核心的是锂电池。受应用端需求旺盛的影响,锂电池产量逐年递增,供货量稳定。

中国动力电池企业头部效应明显,2022年5月企业装车量共18.6亿瓦时,其中CR3占比76.6%,仅宁德时代一家就占比45.9%。

产业链中游分析

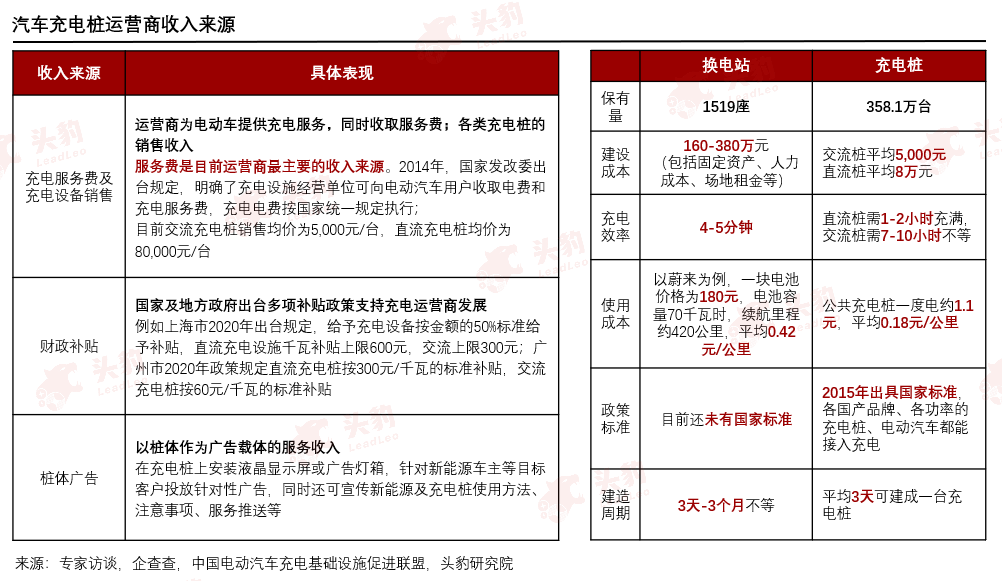

充电桩和换电站在建设成本、充电效率、使用成本等方面各有不同。充电桩保有量大,具有国家标准,发展较为成熟,且充电桩建设费用低,建造周期短,用户使用成本较低,但充电桩充电时间长、充电速度慢;换电站充电速度快、时间短,但目前市场规模较小,布局企业较少,同时建设成本高,建造周期长,缺乏国家统一标准,未形成行业规范,规模化发展难度较大。

产业链下游分析

中国新能源乘用车市场行业集中度高,按零售销量统计,比亚迪与特斯拉中国分别占比19.5%和14.9%。比亚迪与特斯拉中国都有随车配建私人桩服务,是汽车私人充电桩建设的重要运营商。

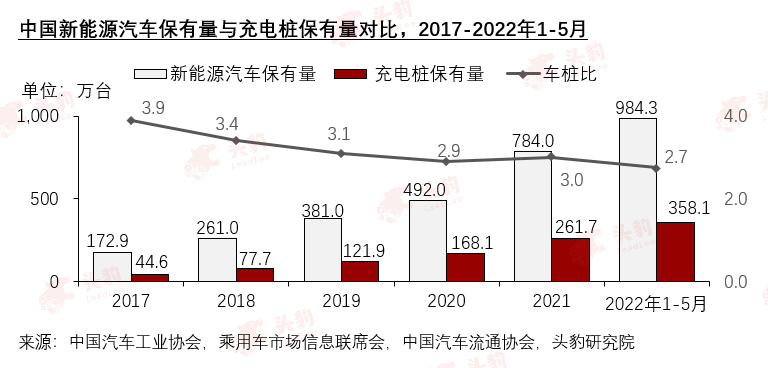

2017年至2020年,中国新能源汽车保有量持续上涨,配套充电设施建设也随之扩大。发改委提出到2025年中国新能源汽车与充电桩的车桩比要达到1:1,截至2022年5月,车桩比为2.7:1,未来随着下游新能源车销量的持续上涨,充电桩要完成车桩比目标仍需扩大充电设施建设。

05、行业发展趋势:大功率直流桩、超级充电桩

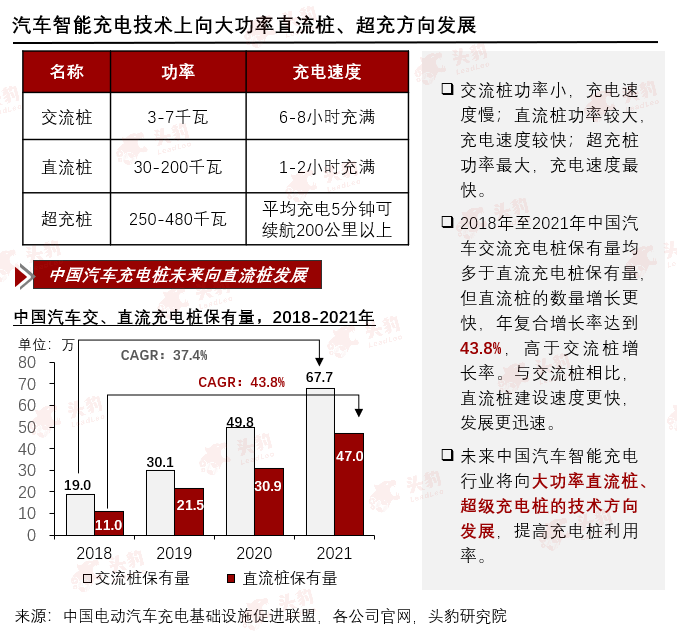

交流桩功率小,充电速度慢;直流桩功率较大,充电速度较快;超充桩功率*,充电速度最快。

2018年至2021年中国汽车交流充电桩保有量均多于直流充电桩保有量,但直流桩的数量增长更快,年复合增长率达到43.8%,高于交流桩增长率。与交流桩相比,直流桩建设速度更快,发展更迅速。

未来中国汽车智能充电行业将向大功率直流桩、超级充电桩的技术方向发展,提高充电桩利用率。

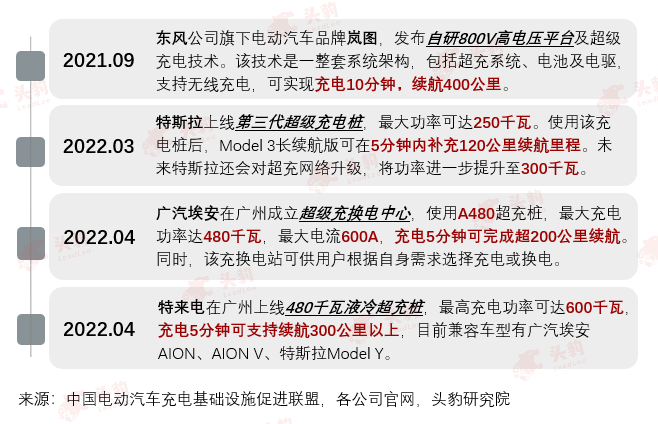

超级充电桩是指采用直流电超快速充电的一种充电模式。“里程焦虑”一直是电动汽车用户的核心痛点,近年来,各车企和运营商纷纷入局电动车超充技术,加快充电速度,延长续航里程。

车企以特斯拉、广汽埃安、岚图为例,布局方向多为提高自研充电桩*功率,发展超级充电技术,提高充电续航里程;充电桩运营商以特来电为例,在新能源汽车发展较快的城市布局超级充电站,建设大功率超充桩。

06、汽车智能充电行业竞争格局

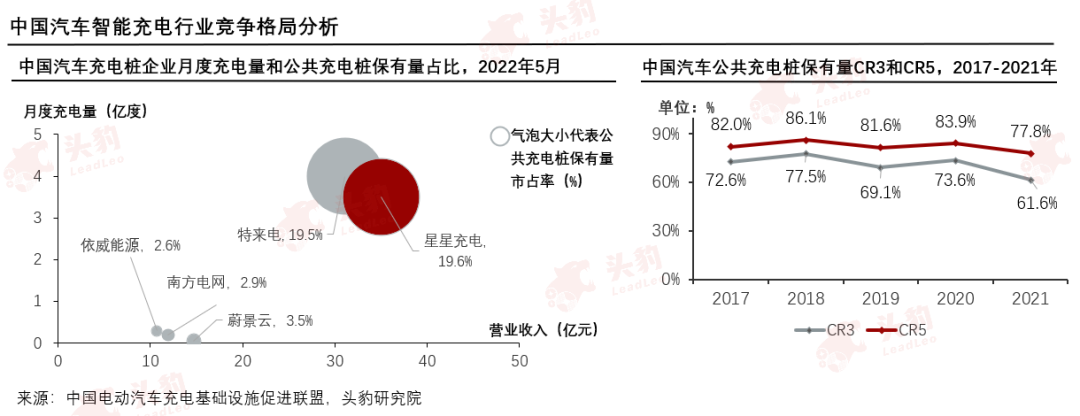

中国汽车公共充电桩行业集中度呈波动下降趋势:2017年至2022年,中国汽车公共充电桩保有率CR3和CR5均超过60%,行业集中度高,但整体呈波动下降趋势,2021年中国汽车公共充电桩保有量CR3和CR5分别为61.6%和77.8%。

欲查看完整高清版图表,请前往文末获取

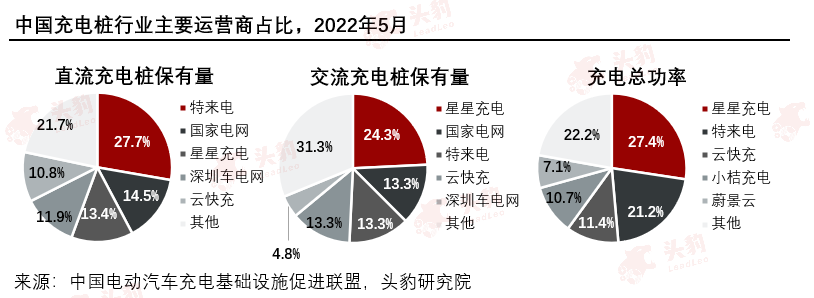

2022年5月中国汽车公共充电桩运营商中,星星充电市占率19.6%,特来电市占率为19.5%,蔚景云占比3.5%,南方电网占比2.9%,依威能源占比2.6%,头部企业市占率高,行业集中度高。

中国汽车智能充电行业头部企业集中,但针对的充电桩类型各有侧重:中国充电桩运营商头部企业较为集中,以星星充电、特来电为主,但这两家企业针对充电桩类型各有侧重。特来电主要布局直流桩,在中国直流桩保有量中占比27.7%;星星充电则更多布局于交流桩,星星充电依托与多家车企的战略合作,在建设私人充电桩方面优势更大。