自去年开始,光伏行业进入“拥硅为王” 的局面。作为供给最为紧张的环节,硅料牢牢遏住了光伏行业的咽喉。

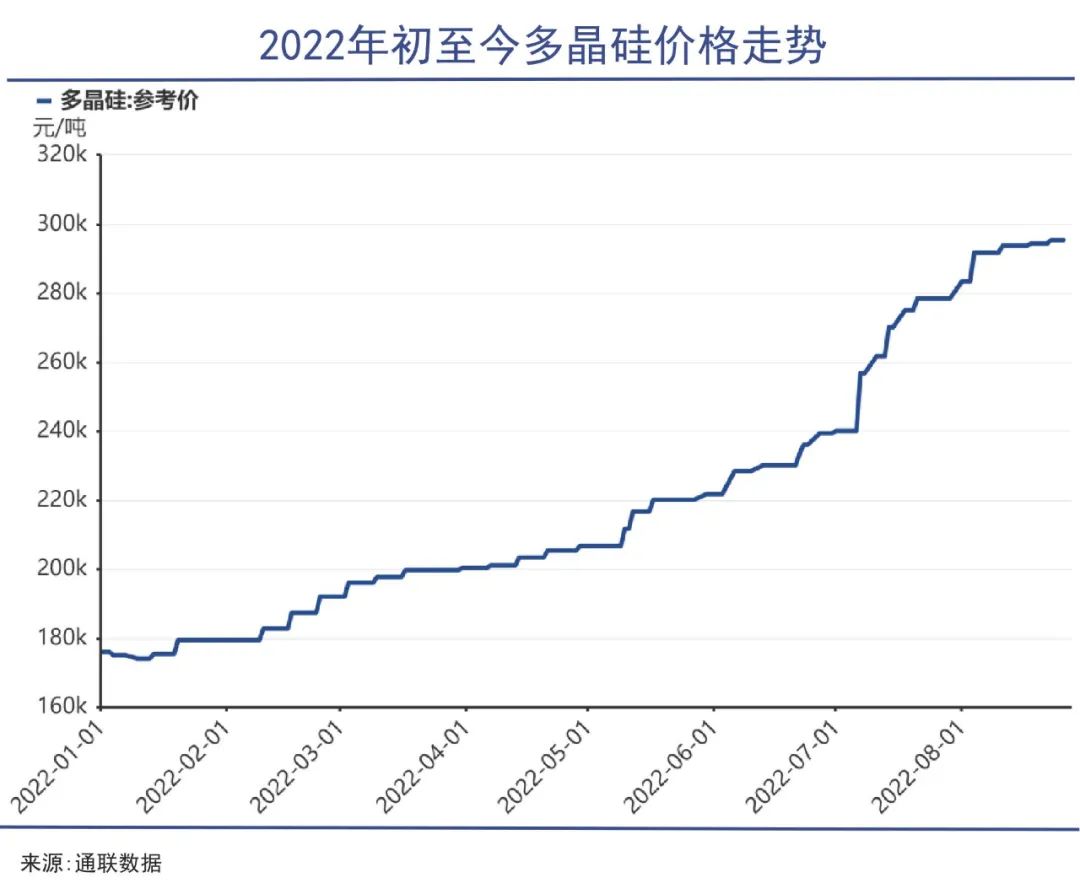

去年和今年上半年很多分析人士都判断,硅料价格将随着时间推移逐渐下降。但令整个光伏行业始料未及的是,自2022年初至今,硅料价格从未跟随产能释放出现价格回落,反而是继续一路飙升,涨到让人咋舌的价位。

根据8月24日硅业分会发布的最新成交价,国内单晶复投料价格区间在300-312元/kg,成交均价为306元/kg,相比年初不足100元/kg涨幅超过两倍。这已经年内硅料第28次涨价,且至今没有任何回调迹象。

高企的硅料价格不仅挤压了电池片、组件等其他环节的利润率,也传导到终端影响到了下游装机需求,再一次“烫伤了光伏行业”。

然而,这次硅料价格达到的历史性高点的影响,将远不止于此。

通威股份股价表现(2019年1月至今)

硅料价格持续高企的大背景下,近两年越来越多的下游组件厂商为了追求利润和供应链稳定,开始转向一体化战略,向上游硅料环节延伸。

目前光伏产业链条的主要构成,包括了硅料、硅片、太阳能电池、光伏组件、应用系统(主要是光伏电站)5个产业链环节,选择一体化战略的企业往往在现有业务基础上,向上游或下游发展,希望将产业链环节全部占领。

当所有玩家都开始将手伸到其他玩家碗里,试图通吃一切,整个光伏的内卷程度再上层楼。而硅料环节最重要的生产企业通威股份同样也在谋求一体化,依托于庞大的硅料产能,这个一体化玩家看起来甚至要比其他对手更加可怕。

01

“拥硅为王”,仍在继续

硅料在2022年再次烫伤了光伏行业。

年初以来,光伏赛道保持了高度的景气。从已发布的数据来看,今年无疑是一个光伏大年。

国家能源局发布的全国电力工业统计数据显示,今年 1-6月光伏累计新增装机30.88GW,同比增长137.4%。据此,光伏行业协会预测,2022年我国光伏新增装机量预计为85-100GW,同比增长将达到60%-89%,较此前预测调高10GW。

国际市场方面,根据光伏行业协会数据,上半年我国光伏组件出口量达到78.6GW,同比增长74.3%。这意味着来自海外的需求也同样不差。

经济增长整体承压的大背景下,光伏赛道的高增速实属难得,也因此收获了资本市场的高度青睐。光伏ETF(515790)自今年4月A股行情低点后持续反弹,净值从1.04涨至1.876,最高涨幅超过80%。

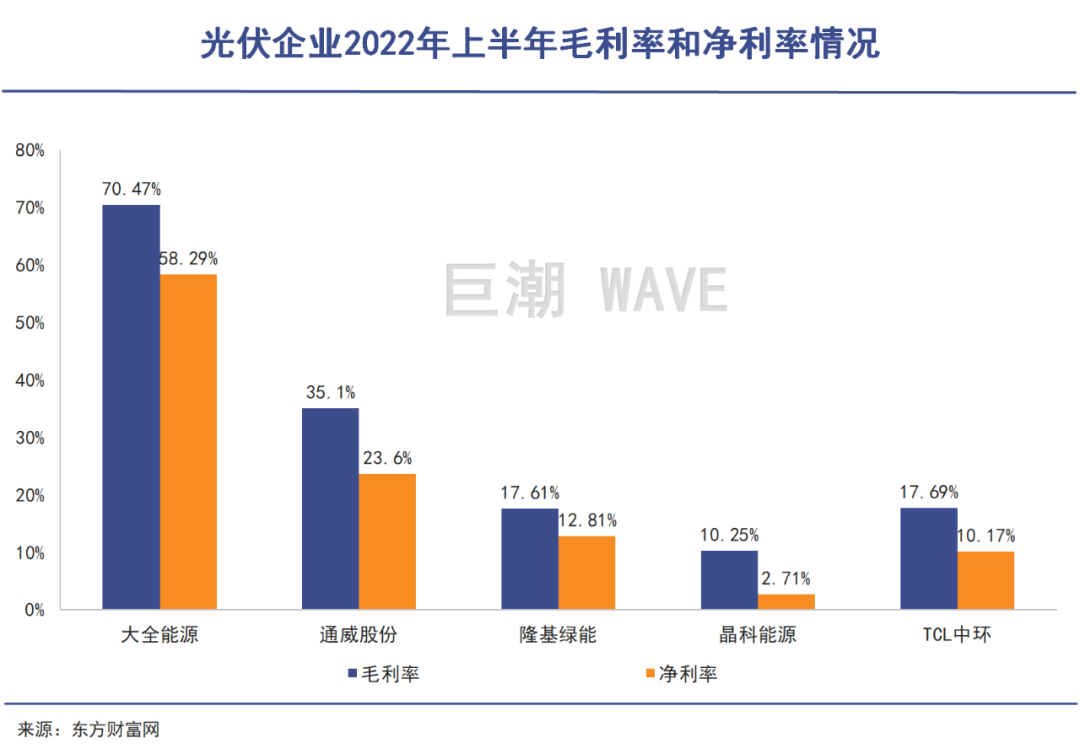

但从已公布的半年报业绩来看,并非所有玩家都能够充分享受光伏行业的高度景气——飙涨的硅料挤压了硅片、电池片、组件环节的利润,其他玩家们似乎都在被动“为上游打工”。在这场光伏盛宴中,上游吃肉,下游喝汤。

公开财报显示,硅料龙头通威股份上半年实现营业收入603.4亿元,同比增长127.2%;实现利润总额168亿元,同比增长350%;大全能源上半年营收同比增长262.16%,归属净利润则同比增长了340.81%。

作为对比,以隆基绿能、晶科能源为代表的一体化光伏企业,虽然同样实现了可观的增长,但其净利润增速明显低于营收增速。如隆基绿能上半年营收同比增长了43.64%,归属净利润“仅”同比增长了29.79%。

硅料企业和其他环节企业的盈利水平也有着显著差异。上半年硅料企业如大全能源的毛利率超过70%,赚钱能力堪比茅台,完全不像是制造业企业的盈利水平;而隆基、晶科、中环等其他环节玩家的毛利率则不到20%。

可以说,作为产业链中话语权最高的瓶颈环节,硅料在2022年再次烫伤了光伏行业。

随着硅料价格不断飙升,国内不少二三线光伏组件企业已经降低了开工率。下游电站方面,价格敏感度比较高的集中式电站需求也明显受到抑制。

此外,高硅料价格还可能造成未来组件厂商库存跌价的损失。市场机构PVInfoLink在8月25日发表的周评中表示,“在目前高昂的成本下,不论是组件还是终端对于价格的坚持都不愿退步,由此造成的组件库存积累也将对组件厂家造成损害。”

02

过度竞争,隐忧出现

通威中标项目的消息,已经被市场视为其正式进军组件板块的标志。

虽然一路飙涨的硅料,对行业短期内的景气度、其他环节的利润都有明显的负面影响,但资本市场*的担忧并不在于产业链失衡,而在于整个行业全方位的过度竞争和产能过剩。

8月19日,通威股份拟中标华润电力3GW光伏项目光伏组件设备集采的消息引起了光伏行业的“巨震”。天合光能当日盘中*跌幅超16%,隆基绿能*跌幅超8%,晶澳科技的股价更是触及跌停。而通威的股价则逆势上涨了4.88%。

究其原因,通威中标项目的消息,已经被市场视为其正式进军组件板块的标志。且凭借硅料优势,通威的报价要比亿晶光电和隆基股份报价低0.05元/w,也被认为是即将掀起组件价格战的信号。

近两年,硅料四大巨头受益于硅料价格飙涨,赚得盆满钵满。一旦切入下游组件环节,硅料的利润完全可以弥补组件的亏损,甚至可以不计成本地抢占市场份额。这无疑将会对组件玩家的利润、甚至是组件行业的格局造成巨大冲击,因此组件龙头的股价集体被“吓趴”了。

长期来看,市场规律决定了硅料价格不可能一直维持高位,回落到合理区间是必然的趋势,硅片、电池片、组件环节的利润也能够得到修复。相比之下,过度竞争和产能过剩才是行业长期的不可承受之重,在光伏行业发展史上,有多家光伏巨头都因此而倒下。

据通威相关人士接受媒体采访透露,其考虑在组件业务上做进一步论证规划。虽然其并未明确宣布进军组件领域,但在不少业内人士看来,通威布局一体化、进军组件环节已经是板上钉钉。

布局组件的核心原因在于,一旦硅料供需格局扭转,通威很有可能要重新过上“苦日子”。趁当下利润爆发,切入下游组件环节,通威就可以减缓未来硅料价格下跌造成的业绩下滑(或亏损),持续获得利润。作为国内*的硅料厂商,通威股份虽然当下赚得盆满钵满,春风得意,但前几年也曾经遭遇过持续亏损,刘汉元深知硅料行业景气过后的惨状。

且目前硅料价格还没有回调的迹象,近期的四川地区“有序用电”政策也对硅料产量造成影响,这意味着硅料价格短期内仍将保持坚挺,并为通威的组件业务提供源源不断的“弹药”支持。

有消息称,通威股份预计2023年年底或有50GW的组件产能规划落地。作为对比,2021年隆基的组件出货量仅为38GW。一旦产能落地,凭借自身成本优势,通威大概率将会重新改变组件环节的竞争格局。

03

终局初现,通吃时代

走专业化方向的玩家反而成了少数。

一直以来,光伏行业对于一体化还是专业化发展更优有着不小的争议,但随着光伏玩家们纷纷布局一体化,走专业化方向的玩家反而成了少数。

相比专业化发展玩家,垂直一体化玩家对于产业链上各环节的掌控力更强、供应链条更顺畅,也有着更强的成本控制能力和规模化优势,一旦行业发生恶性价格战,其生存空间也会更大。

尤其近两年硅料价格高企的背景下,依赖现货市场的厂商相对更为被动,与一体化厂商的利润表现呈现明显的分化。一体化的优势越发突出,已经成为趋势。

目前布局一体化的厂商,既有隆基、晶科、晶澳、天合、阿特斯、东方日升、正泰新能源等传统组件企业,也有宝丰集团、江苏阳光、润阳股份、中来股份、东方希望、合盛硅业等新玩家。不做一体化的通威显得越发被动,因此其转向一体化布局在一些业内人士看来并不意外。

双碳战略下,光伏正迎来高度景气的周期,但与此同时,无数的资本、新玩家、跨界者涌入,产能过剩的担忧一直存在,未来的洗牌也难以避免。有更强成本控制能力的一体化玩家,更有希望在竞争中脱颖而出。

但与此同时,从长期来看,光伏一体化也对于行业却有着较强的负面效应。

当所有玩家都具备了更强的成本控制能力,意味着竞争会更加激烈。行业的盈利空间最终会被不断压缩。换句话说,光伏行业将在成本线上进行拼杀。

有券商分析指出,在当前光伏行业的背景下,深度垂直一体化能让企业生存下来的概率更大,而绝非死得更快。但同时垂直一体化的推进,将让产业链各环节盈利水平都回归到较为平庸的水平。

从这个角度看,深度的垂直一体化战略是一种价值毁灭的战略和行为。然而,身处深度博弈中的玩家们对此别无选择。