过去几年,不仅是创新药企的黄金时代,更是生物科技从业人士的“高光时刻”。

行业繁荣的背后,必然伴随着对人才的旺盛需求。一级市场热钱汹涌、上市大门敞开,让手握巨额现金的Biotech们挖人毫不手软。毕竟,这是巩固公司核心竞争力的*手段。

在上海张江,生物科技人才从一家公司跳槽到另一家公司,可能租的房子都不用换,薪酬却能大幅上涨。还是周金涛老师说的好:人生发财靠康波。

不过,任意的加码并不符合行业客观规律。被戳破的资本泡沫,也让生物科技从业人士的“高光时刻”落下帷幕。

8月26日,港股18A企业云顶新耀CEO薄科瑞博士的辞职公告便引发市场热议。

在过去一年半时间,云顶新耀股价跌幅为90%,而薄科瑞博士去年包括股份在内的薪酬总额为:

6616万元。

01、创新热潮下的另一面:Biotech抢人大战推高薪酬

员工薪酬最能反映出一个行业的景气程度。

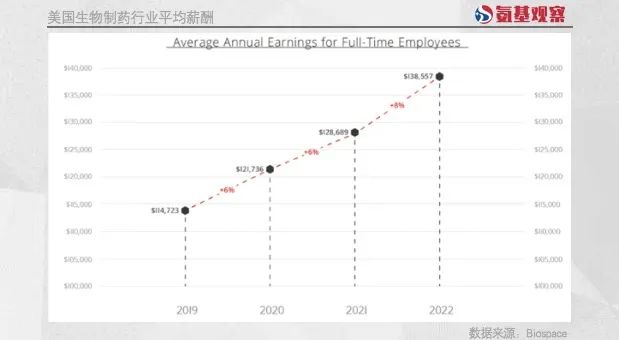

过去几年,美国生物科技行业因为资本的追捧,员工幸福度也得到了大幅度提升。如下图所示,美国生物科技行业薪酬,可能是过去几年涨幅曲线最受关注的行业了。

与海外一样,国内生物科技也陷入了资本泡沫下的人才内卷,Biotech之间的企业人员跳槽加薪成了常态。

当然,热钱汹涌的年代,最受益的还是药企的高管们。

核心岗位人才更为稀缺,溢价难免更高。就拿去年来说,在仅计算现金薪酬的情况下,国内上市生物科技公司年薪超过千万的就不在少数。

*18A上市企业歌礼制药便是如此。2021年,公司CDE吴劲梓博士,现金薪酬达到1983万元。2021年,歌礼制药总员工成本约为1.1亿元,也就是说吴劲梓的薪酬支出,占到公司员工成本的18%。

主导*国产新冠中和抗体上市的腾盛博药,高管待遇同样可观。2021年,腾盛博药创始人洪志博士,现金薪酬为3683万元,占公司总薪酬比例为14%。

从这些数字来看,虽然国内创新药还在起步阶段,但高管薪酬已经和海外大药厂接轨。2021年,包括再生元、吉利德等药企,CEO薪酬均在650万美金左右。

02、高薪挖人容易、企业发展不易,天价CEO也有压力

国内创新药企业高薪绑定核心高管的做法无可厚非。毕竟,对于在发展初期,核心高管才是创新药企的“核心资产”。这种薪酬的溢价,是为了获得市场竞争力的代价。

不过,目前来看,这本身也是生物科技公司的一场“豪赌”。因为,高薪挖人容易,但要想让公司朝着目标方向发展并不容易。

对于不少生物科技公司来说,现在面临的局面是:虽然高管拿到了远超行业平均水平的薪酬,但公司的发展似乎没有朝着预期方向前进。

作为首家登陆港股的18A企业,歌礼制药在上市之初备受关注,如今在二级市场却已“默默无闻”。

这一点,股价是*的观察窗口:2018年,公司IPO发行价为14港币;2022年8月26日,公司最新收盘价3.51港币,跌幅为74.92%。

固然,公司股价下跌与整个资本市场周期息息相关,但更是受到业务发展不如预期的影响。此前支撑公司估值关键的丙肝药物,因为竞争对手的冲击表现严重不及预期;

虽然公司后续还有新冠口服药、口服PD-L1等多个产品处于临床阶段,但要想兑现预期还需要经过临床的验证、时间的考验。这种情况下,股价下跌在所难免。

这不是歌礼制药一家企业的遭遇,在以fast follow为主要策略上市,而没有快速完成转型的企业,大多面临这一困境。

商业基本规律就像万有引力一样,那些不能够持续的东西,最终都会停下来。如今,生物科技公司CEO这一高薪岗位,似乎也出现了挑战。

03、从泡沫到回归冷静,创新药返璞归真

一直以来,市场都将核心人才作为衡量药企的重要判断依据之一,换句话说,高管就是药企的核心资产。

正如前文所述,为了吸引真正有能力的专业人员加盟,不少药企都支付了不菲的薪酬。这其中短期的溢价或成必然。

但如若这份溢价超出了企业的承受限度,那么就会慢慢开始反噬公司,甚至有可能成为吞掉公司现金流的“负资产”。

本质而言,决定一个岗位薪酬的因素,最主要的便是职位本身创造的价值。

一家药企的核心竞争力,在于产品能否获得成功,若无法将管线产品化,那么即使拥有再好的创意也是毫无价值的。

尤其是资本环境趋冷的情况下,药企融资开始变得越发困难,现金流就成为极为珍贵的资源。

一家企业的*悲哀不在于产品研发失利,而是明知道产品很有前景但却无法得到足够的资金将其商业化。因此,合理化有效地控制药企资金链的消耗就成为很重要的事情。

放眼全球,目前医药行业整体都陷于寒冬之中,甚至很多欧美药企已经开始被迫裁员、缩减管线。这在恒瑞医药等传统药企身上已经得到体现。如今,压力也来到了新生代创新药企们身上。

当然,这对于国内创新药行业来说,未尝不是一件好事。任何一个经过泡沫洗礼的市场,都需要回归冷静。

19403起

融资事件

7653.91亿元

融资总金额

9674家

企业

3020家

涉及机构

793起

上市事件

6.44万亿元

A股总市值