滴滴下架一周年,华为腾讯入局网约车,市场风起云涌。

网约车市场经历过很长一段冷静期之后,开始出现暗涌。

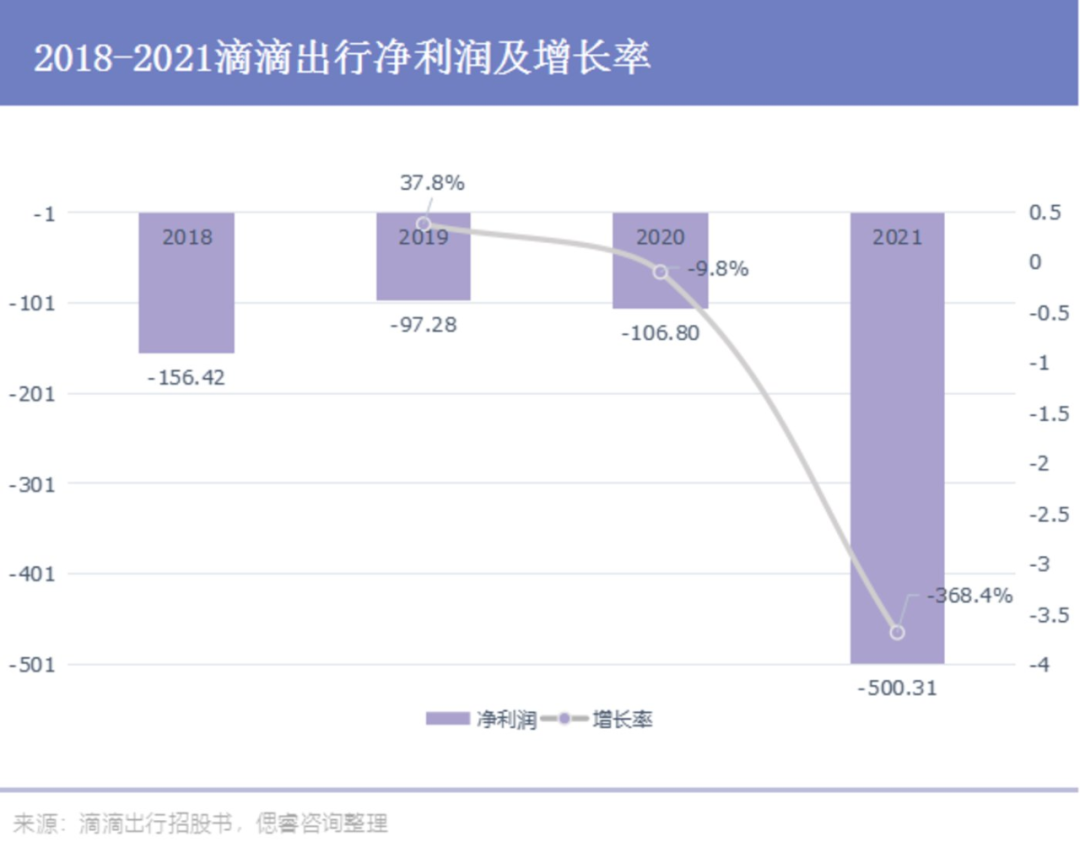

从赛道上的玩家来看,滴滴被罚80.26亿之后,已经开始整改,巨头的影响力依然很大;巨头蛰伏之际,早就看中网约车赛道的大厂也早就开始布局。

最近,蔚来设立烟台蔚来汽车销售公司,将网络预约出租汽车经营服务也纳入了经营范畴。

不仅是蔚来,科技巨头们早就加快了布局网约车的动作。

7月华为聚合打车平台Petal出行上线,更早之前微信就内测了打车服务的腾讯出行,目前网约车赛道已经聚集华为、腾讯、百度、美团、阿里和高德6大科技公司。

多方布局赛道的当下,争夺流量成为首要任务。

网约车流量早就度过了爬坡时期,精打细算的玩家们不肯自己承担找流量的风险,而是选择从成熟平台花钱买流量,所以聚合打车平台成为热门。

但聚合打车平台们也要恰饭,包括高德、华为和腾讯,都是想靠聚合打车服务丰富自己的业务生态版图。

网约车战场经过10年发展依旧暗流涌动,巨头们纷纷盯上,是在图谋什么?

看中市场想增加盈利新抓手?看中流量希望加深生态版图的流量池?还是图谋自动驾驶的入场券?

同时,现在的网约车网约车平台呈现什么趋势,使得互联网巨头纷纷下场?滴滴被罚后,网约车行业底层问题如何解决?

滴滴一鲸落,行业万物生

一般认为,2010年是国内网约车元年。

2010年易到用车开启“专车”服务,网约车概念出现;2012年快的打车、滴滴打车先后上线;2014年Uber进入中国;2015年,快的和滴滴合并完成。

2016年8月滴滴收购Uber,网约车市场一家独大的局面开始形成。

数据显示,2013年到2016年间,中国网约车市场上出现超过40个出行服务平台,2017年的中国网约车市场规模已超2000亿元。

据网约车监管信息交互平台下相关统计,截至2022年7月底,国内共有279家网约车平台公司取得了网约车平台经营许可;网约车驾驶员证共发放460万本、车辆运输证188.2万本。

网约车一度被认为是有巨大增长前景的生意,全国每天有 10 亿人次进行本地出行。

滴滴长期占据大部分市场份额。

直到2021年7月2日滴滴被宣布开展“安全审查”,新用户注册被暂停,滴滴出行不再有增量用户。随后滴滴陆续在应用商店、微信小程序、支付宝小程序被下架,至今没有恢复。

智能手机飞速发展迅速,消费者换手机的频率也在发生波动,有行业分析调查数据显示,目前国内用户的平均换机周期为28个月,也就是说每月有3.57%的用户换新机。

用户中大约60%是APP使用者,在APP下架前提下,目前滴滴每月大概有2.1%的用户存在流失压力。

滴滴年度活跃用户近5亿,按照每月约2.1%的用户流失压力,后续每月约失去新安装用户约1050万。

这给了其他平台撬动市场的机会。

一时间,各家网约车平台纷纷加入对司机、乘客的“争夺”,从加大补贴力度,到进军新的城市,甚至有团队进入了无休状态……一切仿佛又回到了滴滴一统江湖之前。

但网约车的规模受限于两个方面:城市交通、国人整体消费水平。

网约车玩家都在想争夺下沉市场,希望带来增长,但见效甚微。更像是争夺滴滴流失的用户流量,没显著创新,也没能大规模降低成本。

网约车并没有因为竞争加剧而优化行业内核,提升效率。

网约车进入聚合平台时代

头部平台胜出,网约车行业滴滴一家独大。

但作为普通用户却发现,没有了竞争,不仅补贴没有了,打车变贵了,甚至打到车的时间也变长了,经常出现高峰时段或者下雨等天气异常情况下,排队打车超过半个小时以上。

出行的效率明显降低了,于是不得不在一部手机里安装很多个打车App,这为更多类型的打车平台提供了机会。

目前来看,网约车平台运营模式主要包括三种:轻资产的平台模式、重资产的平台模式和重资产的自营模式。

由于直营模式对投入资本的门槛要求较高,因此一般互联网企业以平台模式为主,少数地方性出租车公司或汽车租赁公司有能力通过直营模式向用户提供出行服务。

轻资产的平台模式,意思是平台并不对司机订单进行调配,而从需求侧牵引订单与各平台运力进行匹配,典型平台就是高德。

中国互联网几乎所有头部的工具性应用,都希望将“生态”作为自己的商业模式。

2017年“国内*地图服务商”高德入局,开启了聚合打车平台时代。 高德易行平台接入了神州专车、首汽约车、滴滴打车、摩拜单车等出行服务商,快速获得了流量和业务增长。

高德打车本身没有注册司机和车辆的管理,只是为各平台提供接口进行供需匹配,在出行服务外,现在高德也接入了机票、火车票、加油、酒店预订等其他出行有关的服务。

高德地图日活约 1.2 亿,用户在高德地图搜索目的地,*被推荐到打车。

好处是能有效解决高峰时期平台运力不足,无法满足出行需求的问题,缺点则是佣金抽成比例可能更高。

截至目前,高德打车聚合平台中的网约车服务商已超过100家。

高德的成功,让很多科技巨头看到了新的行业机会。

2017年,有地图优势的百度也推出聚合打车服务;2019年美团也推出聚合打车服务;2019年滴滴也接入秒走打车、如祺出行、东风出行、曹操出行等多家第三方平台。

华为Petal出行和腾讯出行服务的网约车运营模式则也是一样,作为聚合网约车平台的流量入口。

而重资产的平台模式,典型代表是美团和滴滴。

美团和滴滴都直接管理注册司机,也对接社会富余运力。

这种模式在非高峰用车时段效率更加高,对用户成本更低,但在高峰时段会容易出现运力不足的情况。

网约车运营模式,资料来源:德邦研究所

美团试点打车业务始于 2017 年情人节,第二年进入上海一周后便拿下 30% 的市场份额,2019 年从自营模式转为聚合模式(美团提供入口,第三方网约车营运公司提供打车服务)会。

但在2021年三季度后,美团打车放缓了扩张节奏,过去一年的增幅只有四十万单左右,相较于高德三倍以上的增长和其他平台百万单级别的增幅,并不明显。

相对于其他平台,美团打车业务的优势是庞大用户人群,2022年一季度美团交易用户数达到6.93亿人次。

强大用户规模让打车业务变简单,美团稍加推广,用户很容易就会尝试使用。

在南京的用户张琪发现,换了手机之后无法现在滴滴,而打开美团APP,“打车”栏位于首页最上方的C位,不用下载新的APP,不用重新注册,打车非常容易,他就完成了滴滴用户到美团用户的身份转换。

T3 、曹操等other玩家的命运悬而未决。

曹操和T3也都希望自己完成从区域平台到全国性平台跨越,两家背后都各有靠山。

曹操出行依靠的是吉利汽车;T3 出行背后则有东风、长安、一汽、苏宁、阿里。

他们*的问题都是缺少流量,这让两个平台不得不从聚合承接订单,而这些订单并不能在 自己App内进行转化和沉淀,因此没有品牌力,更像是聚合平台的一个服务商。

T3 的日单量近 40% 来自高德聚合,曹操 50% 单量来自高德聚合和美团打车。

问题不断,网约车隐患多

无论是哪种模式,网约车的问题依然很多。

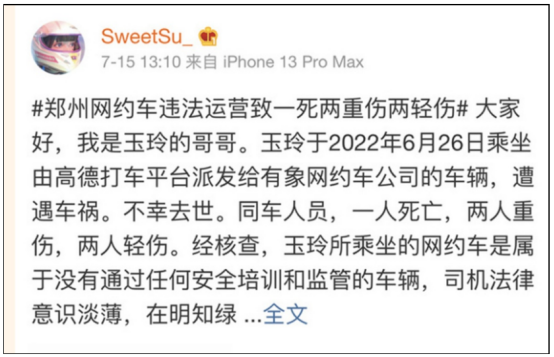

近日,郑州女大学生通过高德平台呼叫网约车,后来遭遇车祸不幸离世,亲属们质疑了涉事网约车资质,牵连出平台审核的问题,迅速引起热议。

争议主要集中在高德打车的合规和监管问题。

据南宁市交通执法队通报,高德打车在南宁市共接入18个网约车平台,其中只有10个平台取得了《网络预约出租汽车经营许可证》。

聚合打车平台对于网约车服务商的资质审核确实存在很大的漏洞。

就像滴滴在曝出数据安全、乘客遇害等恶性事件后,被下架和罚款一样,一个平台甚至一个行业在快速成长同时,也势必会承担对应的风险。

网约车平台成长有“三阶段”,开始是通过补贴司机,构建平台的核心资源;然后再进行乘客流量导入,形成平台流量规模;最后才是实现平台内的自循环。

这一策略以满足司机的收入要求和乘客的打车要求为前提,实现快于自然积累的增长路径。

乘客注重用车体验,想要“价格实惠”、“打车快”,“价格实惠”可以通过平台发放乘车券来实现,“打车快”则需要平台聚焦有足够数量的司机。

司机注重到手收入,如果平台无法提供足够的客单,或者抽佣占比过高,司机就很有可能转向其他平台。

随着流量入口整合、资本市场热度退去,网约车行业通过烧钱补贴客户打车已经不复存在。一方面乘客端容易遭遇杀熟,一方面司机端佣金抽成高。

根据天眼查、美团和滴滴公开数据,美团打车抽佣率在8~13%新司机前7天免除佣金,乘客端补贴与滴滴接近。滴滴打车抽佣率在20.9%左右,乘客端补贴在10.9%。

除此以外,用户数据泄露也是不容忽视的问题。

今年7月21号,国家互联网信息办公室对滴滴罚处80.26亿元罚款,并披露滴滴过度收集用户数据的“八宗罪”。

2018年的郑州空姐遇害案、2021年的货拉拉跳车案,今年6月26日,郑州女大学生苏玉玲和朋友在郑州乘坐由高德打车平台派发给“有象约车”的网约车时遭遇车祸,不幸去世,同车人员还有两人重伤,两人轻伤。

网约车平台发生的事故无一不引起公众的高度重视。

面对庞大的司机群体以及乘客群体,平台监管不力、司机资质无认证体暴露出网约车行业前期一味烧钱的野蛮生长阶段。

伴随着资本退潮、平台趋于稳定,还暴露出平台抽佣导致将资金问题转移为乘客和司机的矛盾,如货拉拉平台部分司机的私下收费问题以及网约车平台部分司机开空调索求额外收费的问题。

在订单量前10名的网约车平台中,订单合规率最高的是享道出行,*的是花小猪出行。

前有滴滴罚款80亿,后有华为腾讯争先进入市场,随着监管部门加大监管力度,流量巨头入局以及聚合平台的崛起,未来网约车也必将更趋于规范和回归服务质量。

参考资料:

数据资料:天眼查、德邦研究所