北京时间8月4日夜,阿里巴巴披露2023财年一季报(4月1日至6月30日)。

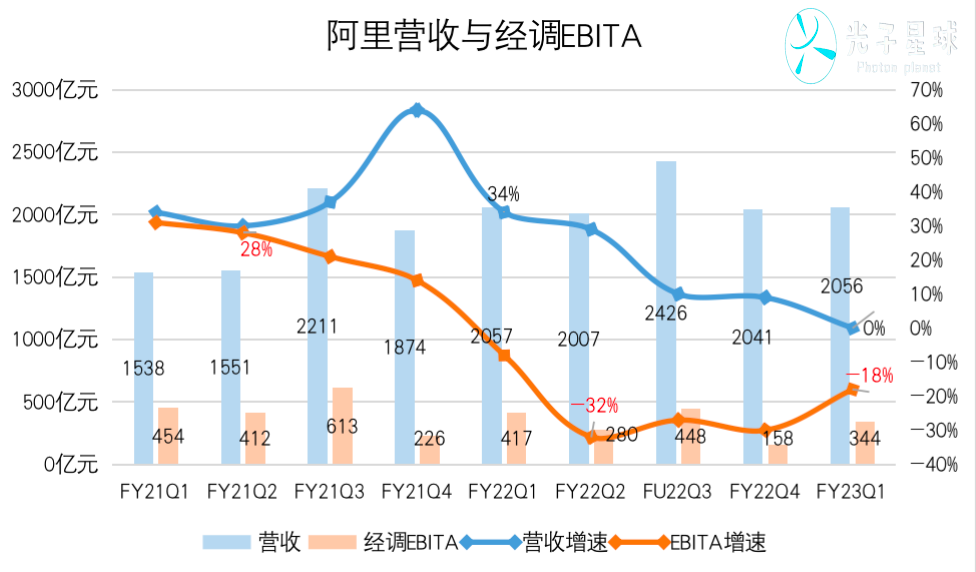

数据显示,FY2023*财季,集团总营收为2055.6亿元,略超市场此前预估的2039.7亿元,与去年同期基本持平。经调整净利润302.5亿元,相比去年同期,下降30%。

财报指出,虽然四、五月增速有所放缓,但六月已经看到向好迹象。

毫无疑问,受疫情、宏观环境、行业竞争等多重不利因素影响下,阿里财务数据有些许回落并不让人意外。

进入到细分业务板块看,短期波动并不影响阿里的长期价值。在短期冲击下,我们依然可以从多个短期应对与长期战略中找到亮点。

这包括:出于分层服务用户出发搭建的直营体系为国内零售板块带来了不错增长,可以说阿里重新定义了1P业务;聚焦城市策略的“局域网”业务淘菜菜、盒马、饿了么、高德均有稳健增长;阿里云持续七个季度盈利。

基本面坚韧

电商是阿里巴巴基本盘,而中国商业板块就是定盘星。

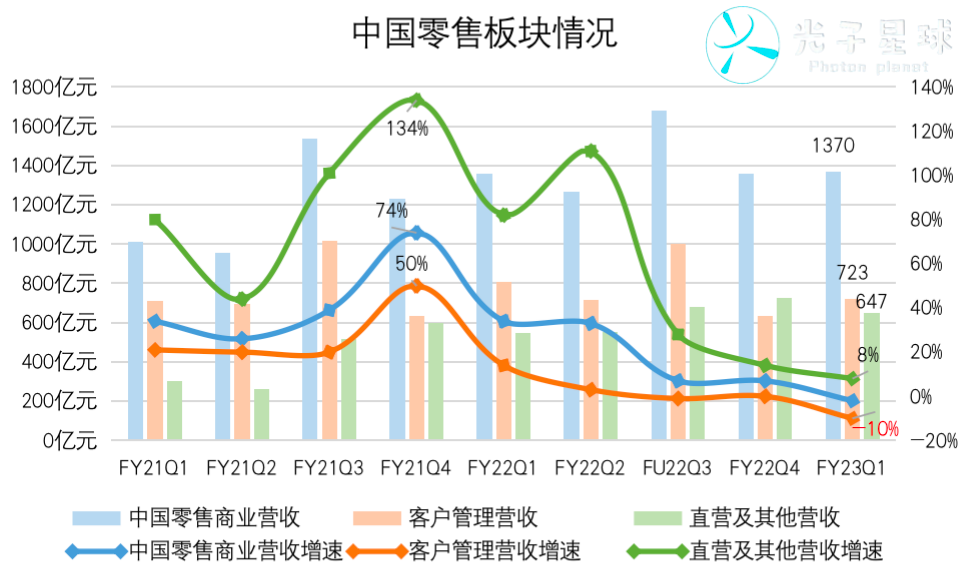

截至FY2023Q1(4月1日-6月30日),阿里中国商业实现营收1419亿元,同比微降2%。其中,包含广告费与佣金收入的客户管理营收为723亿元,同比下滑10%。

4月-5月疫情反复,物流供应链中断不少导致不少订单被取消,部分商家经营陷入困境,广告费用下滑。

虽然客户管理收入短期承压,但是阿里巴巴的用户质量和用户黏性仍保持不错的水平。截至2021年6月30日止的12个月中,在淘宝和天猫上每人消费过万元的AAC,约有98%于过去12个月继续保持活跃。而截至2022年6月30日止的12个月内,有超过1.23亿AAC在淘宝和天猫上消费过万,并且2500万名88VIP 会员,平均每人年消费额为超过57000元。

在本季度不确定的消费大环境下,消费群体ARPU值、留存率之高,实属不易。据国家统计局的一组数据显示,2022年上半年,消费支出在居民可支配收入中的占比是64%,而去年同期为69%,其中城镇居民这一数据下降的幅度大于农村。也就是说,疫情之下,整个消费还需要一个恢复的过程。所以才说这样的成绩非常难得。

另外一个值得关注的是,上个财季,阿里中国零售商业收入结构发生变化,直营及其他项目(1P业务)首次超过客户管理营收(3P业务),成为*大收入项目,在一定程度上对冲了后者下滑对大盘的冲击。本财季,该项目虽然占比回落,但是营收上对冲掉了大部分客户管理下滑的部分。

该财季直营及其他项目营收647亿元,同比增长8%,占据了本财年一财季中国零售商业板块总营收的47%。

直营超过第三方不只是带来收入结构变化,因为模式原因,还在一定程度上提升了阿里应对短期不利因素的能力。但阿里发展直营业务,并非为了像京东一样做供应商,而是有自己的发展思路。

在上个财年,阿里巴巴完成了国内AAC超10亿的目标后,其消费者运营思路转变为服务好现有用户、做好用户分层运营,提升不同行业用户的钱包份额。张勇在回答分析师的问题时也明确指出:1P和3P业务,要看哪个方式消费者更满意,就用哪个方式,这是阿里当前的经营思想。

在过去2年,阿里巴巴已经建立了服务不同用户的消费矩阵,为不同用户提供不同价值来服务好分层用户需求。同时,与其他平台等自营模式不同的是,阿里的1P业务对于商家而言,与3P业务在运营消费者的效率方面,是一样的。也就是说,商家可以通过天猫超市、盒马、高鑫零售等直营业务来提升货品运营效率、供应链效率和用户体验。

以天猫超市为例。目前,猫超已经与天猫官方旗舰店形成所谓“双猫联动”,其目的在于提升食品、饮料、洗护等商超优势的快消品类直面消费者(D2C)的运营能力。

而盒马一方面达到300+门店,同时逐渐把重心转向供应体系。据了解,过去一段时间,盒马在产业上游覆盖了种植、养殖、生产三端,已签约550个直采基地。

盒马与部分中游厂商也在进行深入合作。我们了解到,盒马在去年年末与国内一家上市公司爱普股份联合推出了一款2C端的果酱制品,据消息人士透露,相关产品目前处于供不应求的状态。

用户心智是阿里数字商业最宝贵的财富。

淘宝天猫用户消费规模大、群体粘性高意味着这群消费者往往是带着消费意愿来到阿里。这一季疫情压力之下,淘宝APP的DAU和消费PV基本保持稳定就是*证明。这也是阿里迈入高质量发展之路后,抵御流量竞争*的护城河。

业务协同效应逐渐显现,收入结构多元化

除电商板块外,阿里营收结构趋于多元化。形成了中国数字商业、国际商业本地生活、菜鸟、云计算及创新业务多个层次。

在服务消费者多元需求方面,消费者业务之间形成了互补的协同效用。比如,本地生活虽然单独成为一个业务板块,但其近场履约能力,与全国型履约网络菜鸟形成覆盖远中近场的犄角之势。

本季度,本地生活服务营收增速因为疫情影响有所回落,季营收达1063亿元,同比增长5%,此前两个财季营收增速分别为27%、29%。

不仅是不同板块之间的互补,本地生活板块内高德与飞猪、饿了么等业务打通之后,明显拉动了存量用户的消费意愿,高德在6月日活创下1.2亿新高,很大原因是饿了么与飞猪等本地丰富的内容和服务供给,强化了高德以目的地为场景来服务消费者的能力。

在阿里巴巴“能力建设和价值创造”的经营思想之下,菜鸟几个财季一直在强化干线、分拣中心与最后一公里配送等物流基础能力建设。这么做的目的很简单,就是继续强化手淘等消费矩阵作为消费者主阵地的认知。

能看到这一季度,淘宝天猫联合菜鸟,通过送货上门进一步提升消费体验,本季度约70%的菜鸟驿站提供送货上门选择,大家电、家装等行业特色供应链解决方案满意度高于同业。在这些因素的推动下,菜鸟实现营收121亿元,同比增长5%,占集团总营收比例为6%。

上半年多地“保供”战役中,菜鸟全国供应链网络与饿了么为代表的城市/社区时效达形成较好互补,满足消费者对食品、药品、日杂快消品等不同品类以及不同时效的需求。

从这个角度看,阿里在近场零售、全渠道策略上,有很强的肌肉。除了B2C仓配能力之外,菜鸟还在近期大步介入规模更大的B2B城配领域。例如针对核心商圈客户提供前置预约、定时配送、正逆向配送、及时回单返回;针对小店,提供少批量多批次服务;针对本地商超(包括盒马)提供到仓、到店、到消费者的配送。

FY2023Q1,阿里云营收177亿元(跨分部抵消后),依然保持了10%——两位数的增速,经调EBITA为2.47亿元,连续七个季度盈利。坚持技术自研路径是阿里云能够从“价格战”中全身而退的主要原因。

最近一年市场预期放大了短期悲观情绪,从而导致云计算的长期价值被低估。我们看到亚马逊AWS营收同比增长33%、微软Azure云智能板块同比增长20%、谷歌云同比大增35%,海外云计算市场依然保持了强劲增长态势。

而云计算业务这一段,虽然因为种种原因,钉钉商业化数据并未在本财季披露,但根据QuestMobile所公布的3月数据来看,钉钉在月活与日活上取得了*:钉钉的DAU超过1亿,MAU达到2.2亿,位列效率办公赛道*。其中DAU:MAU为1:2与企微齐平,反映了极高的月活。

在云钉一体战略下,钉钉在过去一段时间在持续探索付费模式,以免费版普及,付费版定制的方式加速商业化,将为阿里云带来新的增长点。业务方面,日前,阿里云官方公号推送了与小鹏建立自动驾驶智算中心,在智能车领域拓展新的落地场景,也是一个中长期的盈利点。

总体回看这次财报,在整个宏观环境不佳,叠加疫情反复等不利因素,阿里还是取得这样的表现,确实是韧劲十足,也给市场增添了不少信心。阿里业绩发布后,不仅自家股价盘前高涨,还带动了京东、拼多多等电商股上涨。

而作为一个发展23年,拥有国内10亿AAC如此大体量的企业,阿里对战略的思考,对未来的布局却仍是一位充满活力的少年。

张勇在分析师电话会上回应新的产业机会时说,每个巨大的产业机会,阿里都会从其自身业务出发来思考,比如新能源领域,阿里巴巴凭借云计算布局带来的数字化能力,在自动驾驶、算力、AI等方面能始终跟新产业保持共同成长,扩宽产业赛道。我想这就是阿里作为一家较为成熟的公司仍能保持*、创新、韧性的深层次原因。

跳出短期业绩承压,阿里看似吃小亏,但从质量和中长期看,短期的波动依然没有改变其成长价值。