8月4日,阿里公布了受4、5月疫情影响较大的季度财报。

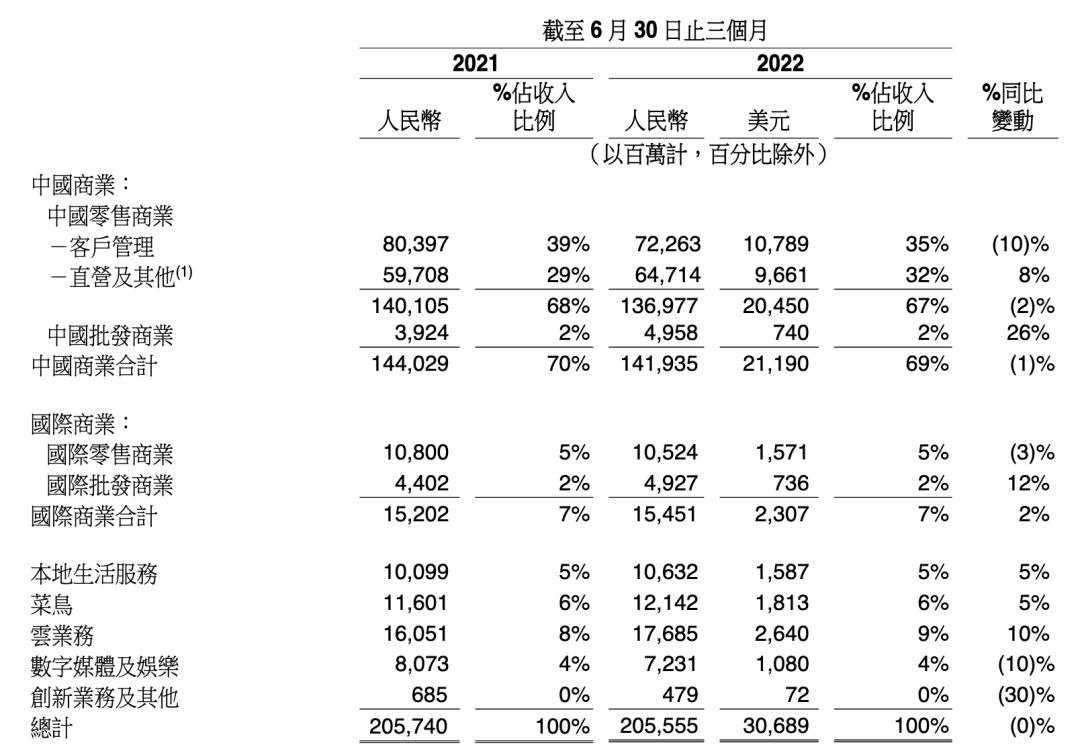

2023财年*季度(截至2022年6月30日),阿里巴巴*季度营收为2055.6亿元,同比下滑1%;不按美国通用会计准则,净利润为302.52亿元,与去年同期的434.41亿元相比下滑30%。

具体到各业务,中国商业业务营收为1419.35亿元,较上年同期下滑1%;国际商业业务营收为154.51亿元,同比增长2%;本地消费者服务营收为106.32亿元,同比增长5%;菜鸟物流服务营收为121.42亿元,同比增长5%;云计算业务营收为176.85亿元,同比增长10%;数字传媒和娱乐的营收为72.31亿元,同比下滑10%;创新战略和其他营收为4.79亿元,同比下滑30%。

从营收和净利润与去年同期对比情况看,这季财报很难算是一份漂亮的财报。但本季出现的一个非经常性因素是,4、5月的疫情极大地影响了物流以及电商业务。

这侧面说明了,虽然在未来一段时间,阿里的基本盘电商业务不会有太多增长,但也差不到哪里去了。如果单看同比增长情况,疫情反倒加速阿里提前触碰到了业绩底。

因营收超出预期,阿里股价盘前大涨至6%;开盘后涨幅回落,收盘于97.43美元,涨1.79%,盘后股价微跌——阿里基本盘是稳固的,但危机同样存在。

2019年9月,张勇接任阿里董事长之初,曾定下阿里的三大战略,“全球化、内需、大数据和云计算”,在最近发布的股东信中,阿里的三大战略则更新为“消费、云计算、全球化”。

消费被前置,大数据从阿里的大战略中消失——这一变化与阿里和蚂蚁彻底切割有关,7月25日,阿里与蚂蚁终止了《数据共享协议》。

但从最新财报来看,消费这一基本盘固然稳固,但云计算和全球化尚且拉不动阿里这驾大车。

云服务业务虽然是各业务板块中同比增速最高的业务(10%),但其在总营收中占比尚未超过10%;国际商业本季度同比增速仅为2%。

单季2000亿的营收,与现下2600亿美元的市值对比看,此时阿里的价格并不昂贵,但从开盘后股价回落、盘后股价微跌可以看到,投资者们搏的仍是反弹,对阿里未来的信心尚未彻底恢复。

01

阿里本季财报一个显眼的变化是,年度活跃消费者数据消失了。公布的口径改为,截止2022年6月30日止的12个月,有超过1.23亿名年度活跃消费者每人在淘宝和天猫上消费超过1万元。

客观来讲,对完成了10亿年度活跃消费者目标的阿里而言,想继续获得新用户也不现实,而本季度就是阿里拉新、促活策略转变的一个标志性节点。

“我们在消费端的工作重点从*用户规模增加,转移到服务现有用户。”张勇在分析师会议上指出,未来会做好用户分层分类的运营,提升每一层用户的钱包份额。

当然这依旧困难重重。二季度,社会消费品零售总额同比下降4.6%。其中,4月社会消费品零售总额同比下降11.1%;5月降幅收窄至6.7%;6月份由降转升,同比增长3.1%,环比增长0.53%。

另外,上半年,全国居民人均消费支出11756元,在人均可支配收入18463元中占比64%,去年同期这一数字为69%,消费者们进一步收紧了钱袋子。

消费收缩影响*的就是非必需品收入,本季度服饰和消费电子等重要品类的支付GMV下降,而这恰是阿里GMV的重要组成部分。

上一季度,阿里收入支柱客户管理收入首次出现了零增长,4、5月份的物流不畅、消费紧缩,则导致本季度这一支柱型收入出现了同比10%的下降。

“4月和5月大多时候供应链和物流中断,淘宝和天猫的线上实物商品GMV(剔除未支付订单)同比录得单位数下降,取消订单有所增加。”财报提及。

在客户管理收入同比下降和直营收入增加的双重影响下,阿里的电商模式似乎正向京东模式靠拢。

去年同期,客户管理收入和包括盒马、天猫超市等业务在内的直营收入在总收入中占比分别为39%和29%,本季度两者占比已变为35%和32%。

毛利率更低的直营业务,在总收入中占比的增加也导致了阿里本季度净利润下滑。本季度营业成本为1296.57亿元,占营收的63%,去年同期占比为60%,增加的重要原因就是直营业务占比提升,导致存货成本占收入比例上升。

显然,未来随着两者占比的此消彼长,阿里的净利润率将继续承压。

被阿里列入未来三大战略之一的全球化尚无法支撑起阿里的增长曲线——起码在电商领域。

本季度,国际商业零售业务的营收为105.24亿元,较上年同期的108.00亿元下滑3%;国际商业批发业务的营收为49.27亿元,较上年同期的44.02亿元增长12%。

阿里的国际零售商业业务,主要包括Lazada、速卖通、Trendyol 和 Daraz,财报中提及,它们整体订单量同比下降主要是由于欧盟增值税税规修改、欧元对美元贬值、以及俄苏冲突导致供应链和物流中断。

此前阿里国际电商业务已经进行了一轮组织与定位调整,6月,董铮成为Lazada新任首席执行官,未来Lazada负责海外电商的本地化业务,速卖通负责跨境电商业务。

蒋凡负责出海业务以来,外界一直在观察他是否能获得与当年在淘宝一样的成绩,目前来看,阿里国际电商业务想要获得突破尚需时日。

02

当然,阿里的全球化战略不局限于电商业务。云计算是阿里三大战略之一,但它同时承担着阿里全球化战略的任务。“但是我们如何站在云计算的角度,去海外市场捕捉这样的机会,也是我们努力的方向”,张勇指出。

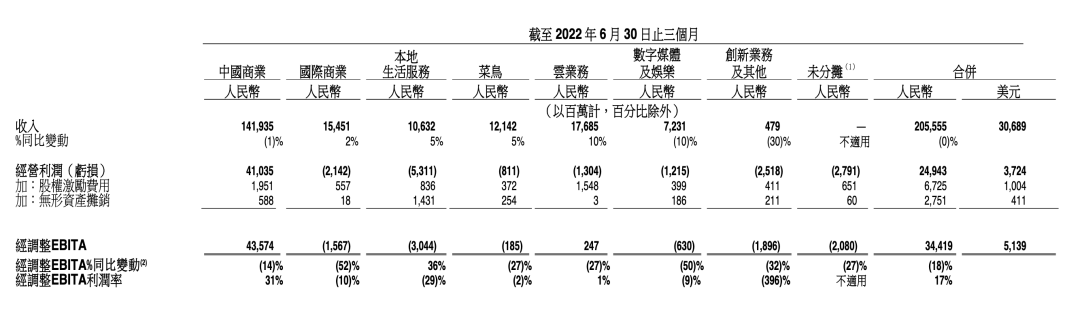

云计算业务,是本季度阿里所有业务中表现较好的那个,营收176.85亿元,同比增长10%,但这一涨幅相比此前几个季度,同样已经极大放缓。稍显不乐观的是,云业务在阿里整体营收的占比为9%,尚不足以为阿里贡献太大增长。

一个有趣的现象是,推动阿里云营收增长的并不是互联网行业客户,而是非互联网行业的金融服务、公共服务和电讯行业;而阿里云大客户TikTok停止服务,在线教育客户收入减少、中国互联行业其他客户需求减少则抵消了一部分增长。

张勇在电话会上分析了这一现象:过去几年,云业务快速增长的大背景是,一批拥有大量数据的互联网公司对算力的需求;当互联网行业增长放缓,下一个行业增长点则是产业数字化。“阿里经常关注的一个数据是,云服务收入中来自非互联网公司的占比,目前看,占比在提升。”

在这种行业背景下,抓住朝阳行业、抓住有未来的产业机会,就将成为各家决胜的关键。

其余的几个在阿里总营收占比较少的业务中,本地消费者服务营收为106.32亿元,同比增长5%。

尽管增长幅度不大,但好消息是,其亏损幅度有所收窄,经调整EBITA为亏损30.44亿元,去年同期为亏损47.77亿元,亏损收窄主要是饿了么单位经济效益有所增长,包括平均订单金额同比提升、获客成本和每单配送成本降低。

数字媒体及娱乐业务,以及创新业务,对阿里财报的主要影响依旧是拖累。本季度,前者收入为72.31亿元,同比下滑10%,主要由于阿里影业、优酷等业务收入下降所致。该分部的经调整EBITA为亏损6.3亿元,去年同期为亏损4.19亿元。

03

新业务尚不能拉动阿里这驾大车前行,基本盘稳定但增长空间不大,这样的处境让阿里不得不比以往更注重提升整体效率。

张勇在电话会上就指出,消费端工作重点从*用户规模增加,转移到服务现有用户后,对整体效率优化、利润率提升都会有很大帮助。

在电商业务中,尚有增长空间的淘特一直是阿里重点投入的业务,但公司对它的投入也带来了不少亏损。阿里在本季财报指出,淘特优化获客成本以及提高活跃消费者的平均消费后,其亏损同比和环比均大幅收窄。显然,淘特也走到了需要更注重效率,提升利润率的时点。

事实上,今年5月、上一季度财报发布后的电话会上,阿里CFO徐宏就曾提到过降本增效的问题,“过去几个季度,以及未来一年,我们都会十分关注降本增效。”

具体措施是,一要关停并转一些长期价值不明显的业务;二的根据业务不同性质,提出不同的降本增效目标,比如对直营业务提出比较高的毛利率要求,控制集团市场营销费用。

财报证实了这一点。本季度,阿里销售与营销开支为255.78亿元,占营收12%,上年同期该部分支出为270.36亿元,占营收13%。

从财报看,阿里裁员规模并未有传言中的那么庞大。截至去年年底,阿里共有259316名员工,一季度末有254941名员工,二季度末有245700名员工。如此算来,一季度共减少4375名员工,二季度减少9241名员工。

关于就业问题,行业内讨论较多的除了互联网公司裁员,还有应届生就业难的问题。张勇提及,今年毕业季,阿里招聘了近6000名应届毕业生,绝大多数已经到阿里上岗。

尽管在持续补充新鲜血液,因营收、利润承压,阿里降本增效的动作不会停止。

徐宏提到,2023财年接下来的几个季度,阿里会继续执行成本优化控制方案,在成本优化和投入之间做平衡,“在某些领域,包括技术领域和基础能力建设领域,还是会坚定持续投入。”