2011年,有位网友抛出了“雷军投资过哪些公司”的问题。这位网友认为雷军投资的项目难以完整地统计出来,不过也有迹可循-据说他当初投过几家草根站长做的 FreeWap 站,后来死的差不多了。没想到,他的提问得到了雷军本人的亲自回答。

一年之后,另一位网友不知道iOS版微信应该怎么删除和单人的聊天记录,所以选择提问求助。帮助他解决问题的是腾讯创始人、CEO马化腾,他在这个问题的下面写下了答案-手指右滑。

这两位网友提问的平台都是知乎,这也是知乎给人的*印象-有专业人士、有好答案。

在早期,知乎的主要问题是能不能成为行业*。根据CIC灼识咨询数据,以2021年营收和移动端月活计算,知乎已经是中国*的问答社区。

在成为行业*并且成功上市后,知乎的压力变为回应市场对业绩的期待,而从知乎后续在市场的走势看,市场对知乎已经没多少耐心。

导致知乎在资本市场上表现不佳的原因中,既有外部环境的影响,也有其内部因素的变化,而后者的影响是长期性的。

目前,知乎的主要收入来自于“广告”,而知乎所服务的广告主数量却在去年出现了减少的情况。

如果说在开启商业化时,知乎官方*的障碍是商业化会破坏社区氛围,那如今又多了一个难题-如何满足广告主的要求,留住广告主。

01

平台的宿命,知乎离不开广告?

2010年,*次创业的周源遭遇了失败,他当时的创业项目是搜索引擎投放广告管理软件“Meta搜索”。由于没有融资,Meta搜索的现金流出现了问题,最后不得不关门。

在Meta搜索关门的几个月后,周源才开始做知乎。与Meta搜索相比,知乎有清晰的对标-美国的Quora,Quora在当时已经拿到了高达8600万美元的融资。

2011年,知乎*个版本上线。在早期,知乎只做一件事,在维护平台氛围不变味的前提下,扩大内容覆盖范围,这其中有两个关键点-kol、科技内容。

在知乎刚成立时,需要解决一堆问题,这其中既有所有创业公司的共性问题,如组建团队,也有属于知乎的“独有问题”,如从哪个内容方向切入。

好在周源有“贵人”相助,这些贵人后来成了知乎的kol,也帮助知乎奠定了在科技圈的地位。

知乎最早采取邀请制,在最早的200位用户中,包括李开复、马化腾、王兴、王小川、徐小平等科技圈的企业家和知名VC,这些人十分活跃。在知乎发展的前40天里,这些人创造了8000个问题和2万个回答。他们帮助知乎完成了“上层建筑”的搭建工作。

此后,人们提到知乎就会有两个基本印象-充满精英范儿的用户、满满干货的内容,问答平台的属性由此深入人心。

在这种情况下,摆在知乎面前的可尝试的商业化方式中,广告的优先级是最高的,这点已经在知乎的实际行动中得到了验证。

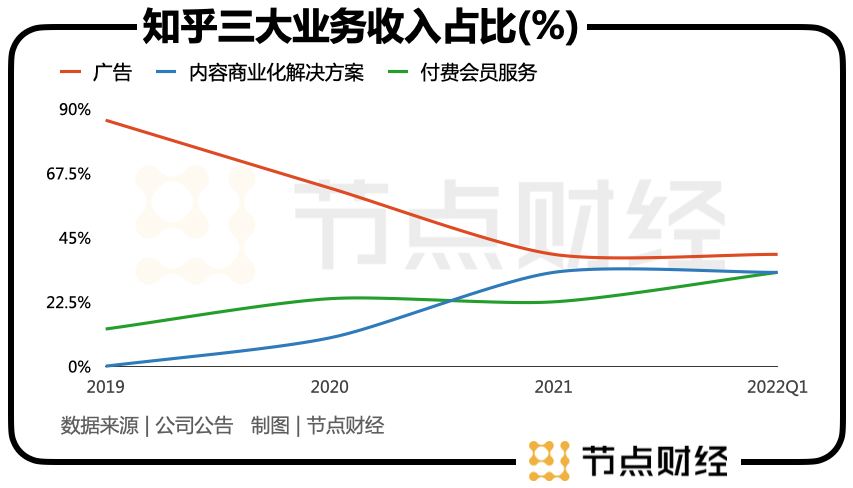

目前,知乎有三大业务,分别是广告、付费会员、内容商业化解决方案,以及占比较小的其他。

其中的广告业务,可以为广告主提供开屏和贴文两种广告。在收费方式上,知乎主要采用CPM模型(每千人次成本)。这种模型按照展示计费,广告每展现给一千个人所需花费的成本,所以也叫千人展现成本。比如某个广告位的千次曝光价格为10元,则CPM=10。这是很多平台都采取的模型。

广告业务的收入占比即便经过下调,去年仍高达39.2%,今年一季度为29.2%。从今年一季度开始,内容商业化解决方案业务取代广告业务成为了知乎的*大收入来源。

其逻辑在于,知乎通过运用平台用户擅于围绕内容、话题展开讨论的特点,为客户提供基于内容的营销解决方案,其表现形式比开屏广告和贴文广告软一些。增加这部分的收入占比,可见知乎正在社区氛围与商业化之间寻找平衡。

只是从本质上看,这项业务依然属于广告的范畴。在今年一季度,广告+内容商业化解决方案业务一共为知乎贡献了59.7%的收入。

横向对比,属性相似的微博也是以广告为主要收入来源,2021年广告业务的收入占比高达87.6%。

从行业内外看,选择广告作为商业化手段,是知乎的必然选择。而广告业务也确实帮到了知乎,它一方面推动了知乎业绩的高速发展,其近两年的收入增速均保持在100%+,另一方面让知乎拥有了较高的的毛利率,为今后的盈利做了铺垫,其近两年的毛利率均在50%以上。

02

广告成为支柱后,广告主却跑了?

一直以来,外界对于知乎的焦点,都围绕在社区氛围和商业化之间的冲突上。一些用户也不止一次地发文哀叹知乎的社区氛围变了味,知乎还一直在亏损。这些加在一起表明知乎的情况并不乐观。

不过,这种情况不够全面。

知乎的用户根基确实出现了动摇,其平均月活规模在2021年达到了1.033亿,而到了今年一季度,下降至1.02亿。

然而,知乎的商业化仍在继续大踏步的前进中。今年一季度,知乎的收入已经超过了2019年全年(6.7亿元),达到7.43亿元,约是2021年的四分之一,亏损增速则从去年同期的100%+下降至50%+的水平。

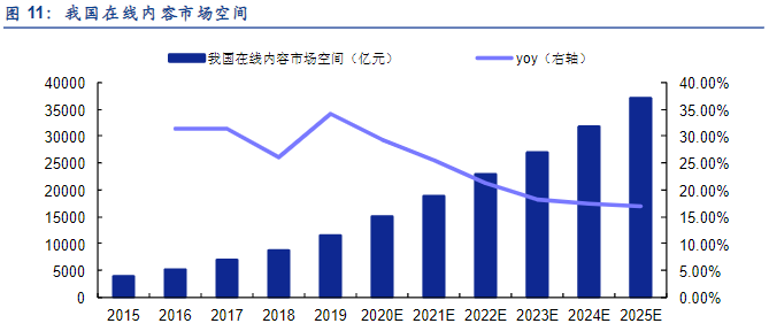

与此同时,知乎所在的在线内容社区行业,目前仍在高速发展且前景广阔。据灼识咨询报告显示,按收入计,中国在线内容社区的市场规模在2015年时只有386亿元,2025年将达到1.3万亿元。同时,2025年行业的用户基础也有望增至10亿。

图片来源:灼识咨询

不过,知乎也不是*无缺,它在意想不到的地方“塌房”了。

具体来说,不管是广告业务还是内容商业化解决方案,都可以算作toB的生意。此时,广告主是业务的收入来源,广告主的数量和平均支出,是直接影响其业绩表现的两大因素。而知乎的主要收入来源是广告业务,广告主的变化对业绩的影响就更大。

2019年,知乎的广告主数量为2539名,2020年增长至3511名,而在2021年减少至3036名。对此,知乎方面表示,这是由于“优质广告主留存战略的影响”。

这个说法,与微博解释广告主大幅流失的说法是相似的。据微博回港上市的招股书显示,2021年的广告主数量为100万个,同比减少了60万个。微博的解释是,这是由于“预算较少商家流失的影响”。微博和知乎都在强调这是自己主动调整策略产生的影响。

事实果真如此吗?

值得注意的一点是,在广告主流失的情况下,知乎的广告主平均支出在大幅提高,从2019年的22.7万元增加至2021年的38.2万元。

这个情况与微博是相似的。微博的广告主平均支出,从2020年的825美元增长至2021年的1860美元。

两者所强调的“平台主动调整策略导致广告主减少”的说法,有一定的合理性。

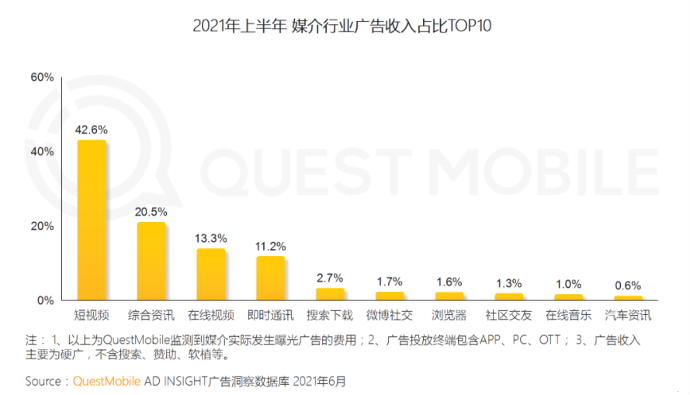

不过,细究之下,这个结果也受到了其他因素的干扰。比如,来自其他平台的竞争。据QM2021年上半年的数据显示,短视频已成为各类媒介中占广告主投放*的品类,占有率高达42.6%,是综合资讯类的2.1倍。

在用户规模这个维度上,知乎也与短视频平台存在较大的差距,而用户规模正是影响广告主投放亿元的因素之一。如果广告主打算投放曝光类广告,那流量更大的短视频平台将是更优的选择。

而且短视频平台为广告主提供的投放形式更多样。目前,抖音针对B端客户推出了开屏、企业号、信息流和搜索广告四种模式贴文两种广告。

用户方面则以已经上市的快手为例,其2021年的平均月活已达5.44亿,是知乎的5.28倍。反映到业绩上,快手2021年的线上营销服务收入为427亿元,是知乎同期总收入的14.43倍。

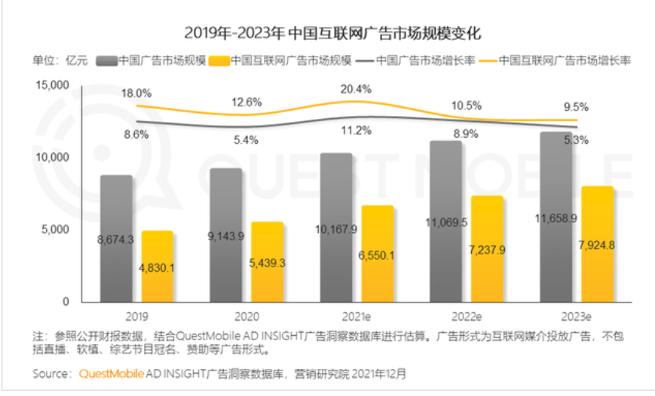

此外,中国互联网广告行业的规模在2021年的表现要优于2019年和2020年,据QM数据,预计2021年行业规模为6550.1亿元人民币,规模高于此前两年。2021年,预计行业增速为20.4%,而2019年、2020年的增速分别为18%、12.6%。

此前,知乎广告业绩的增长,主要取决于广告主的规模和平均支出的增长。如今,随着广告主数量的减少,“平均支出”承受了前所未有的压力。

03

新难题:如何留住广告主?

互联网广告的作用如同红娘,知乎的广告连接了广告主和用户,对前者来说,投放广告的目的有两个,曝光和转化。

“曝光”是广告主在流量时代,也就是互联网行业发展初期的主要需求。此时,曝光量的高低,取决于平台流量的多寡。

目前,行业已进入“品效合一”时代,广告主既要曝光也要转化。比如直播电商,每个主播其实就相当于一个广告平台,平台的公域和主播私域组成了品牌曝光的流量池,产品销量对应转化率。

在这种情况下,平台要想做大广告业务,有两条路:要么做大流量规模,赚曝光的钱;要么提高转化率,赚精确度的钱。

对知乎来说,第二条路更好走一些。因为它的社区属性聚集了一批爱好相同的人,流量更精准一些。此时,技术就成了那股“东风”,其中最值得注意的算法技术。

2012年,张一鸣在一张餐巾纸上为SIG董事总经理王琼,画下了今日头条的产品原型。他的想法是用算法代替人工编辑,这个想法帮助今日头条建立了庞大的流量池。

此后,张一鸣又从以技术见长的百度,挖来了原百度大搜索副总监杨震原、百度贴吧技术经理洪定坤等大牛,不断迭代算法技术。

在算法的加持下,广告投放的精准度也大大提高,字节跳动的商业化机器因此有了足够的燃料。可以说,技术的创新性应用和长期投入,为字节跳动成为巨头打下了坚实的基础。

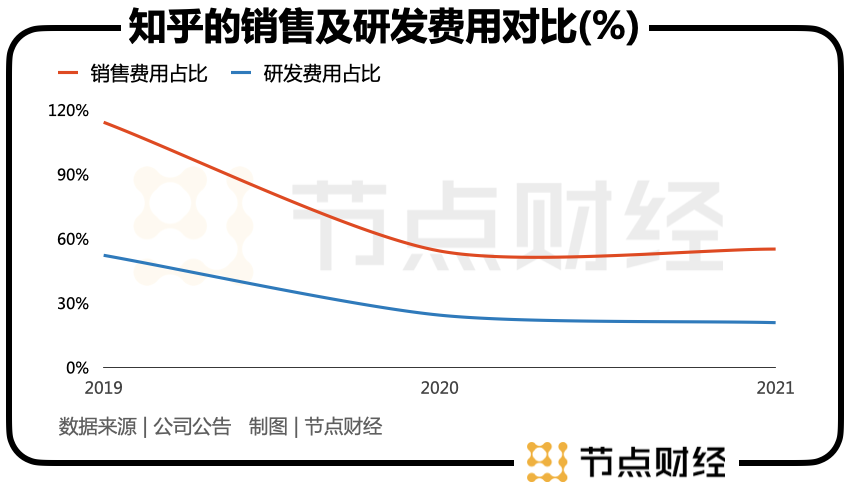

反观知乎,它一直存在“重营销轻研发”的情况。

2021年,知乎的销售费用为16.35亿元,约是研发费用的2.6倍。在2019年-2021年,知乎的研发费用占比一直低于营销费用。

横向对比,知乎的研发投入也是偏低的。微博去年的研发费用为4.31亿美元,约合29.09亿元人民币,几乎相当于知乎整年的收入。足见知乎的研发投入是不足的。

考虑到两者研发费用的投入方向,大多集中在算法等与广告相关的技术上。如知乎在招股书中就强调了公司开发的TopicRank算法技术,知乎将该算法形容为评估用户与平台互动、用户与信息连接等方面的“专家”。

如果知乎的研发投入长期得不到提高,必然不利于提升广告的精确度。

节点财经从知乎方面了解到,为应对广告主和市场出现的变化,知乎将采取多种手段进一步提升运营效率,对冲风险。如加强化内容为中心的营销策略,完善社区生态等。

总的来看,尽管知乎的基本盘依然稳固,但面对广告主方面发生的变化,如果不及时补足短板,依然存在较大的风险。