2021年开始的中概股大跌,很多知名公司都跌惨了,也让投资人跌哭了,赔肿了。而中概股里跌得最惨,必须包括今天要介绍的这家公司。

01 跌到只剩渣

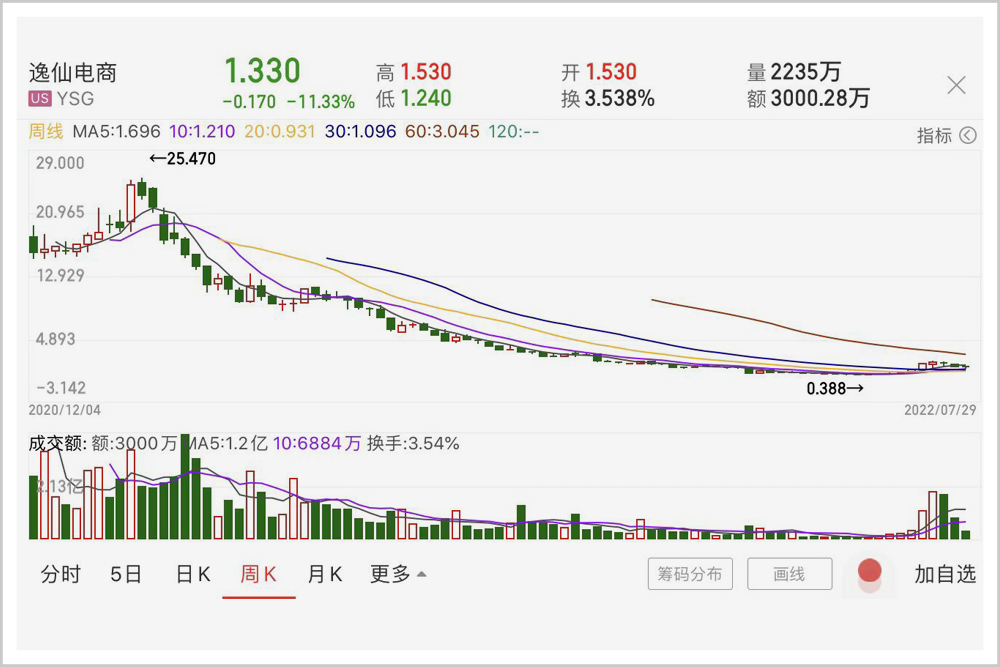

到今年7月30日,它的股价周K走势是这样的:

直线下坠里,一位投资者的心路历程跌宕起伏:

得知它要上市的消息后,这位老兄就开始关注。

首日开盘价17.51美元,因为贵没敢下手,指望着它能掉下来。但老兄想不到的是,几周后,这支股票冲到了25美元,公司市值也突破了1040亿元。

就在他后悔自己胆子小步子慢的时候,机会出现了。

2021年3月,它的股价开始下跌,不到一个月,就跌破了开盘当天的*价。

朋友劝住了正要下手的他。一直看到股价跌到10美元附近,才有点像样的反弹。在8美元左右时,他勇敢地建了仓。

灾难从此开始了。

2021年9月初,这家公司的股价已跌到4美元左右,老兄的仓位被成功“腰斩”。在一片风声鹤唳中,他开启了“别人恐惧时我贪婪”模式。

今年3月,它的股价已经跌破1美元,这老兄做了一个果断的决定:拼了!

“8美元敢买,1美元还不敢买?”他再次大手笔买入,但没想到,这并不是尽头。

3月10日,它的股价跌到了0.868美元。只需用原来10分之一的价格,就能买到一样的股票。这老兄又做了一个英雄决定:只要它敢跌到0.4美元,我就敢再买。

没几天,奇迹发生了,它的收盘价跌到了0.387美元。

也许大家猜得到,让这位老兄拼了又拼的,是曾经的国货之光,*日记的母公司:逸仙电商。

不过,10万美金的总仓位,以及*日记随后一波冲到2.2美元的反弹,都让他的亏损尚可承受。真正跌哭赔肿的,是那些曾经对这家公司寄予厚望的大股东。

逸仙电商上市前,高瓴、高榕资本、真格基金悉数介入,上市后,这前三大股东的持股比例分别为19.13%、8.82%、8.8%,按最高点算,手中股票价值分别达到30.6亿美元、14亿美元、14亿美元。

暴跌之后,即便按照1美元的价格,三家机构的股权,分别只剩下1.224亿美元、0.56亿美元和0.56亿美元。

一年时间,三大股东亏掉了376亿人民币。

股价有涨有跌,并不完全说明问题。但让所有投资人真正绝望的是,他们恐怕很难,甚至永远也回不到曾经的高山了。

4月12日,这家公司收到来自纽交所的警告:其股价连续30个交易日平均收盘价都低于1美元,若不能在六个月内让股价涨过1美元,纽交所将启动停牌和退市程序。

股价大跌的背后,这个曾经如日中天的独角兽,从经营业绩到未来预期,都乌云压顶。

02 成得飞快,败得突然

2018年,还在上大学的曾佳(化名)突然发现,每次打开小红书,不管是她喜欢的欧阳娜娜,还是只有几千粉丝的小博主,都在不厌其烦地推荐一个品牌:*日记。

从外形上看,*日记的外包装审美与大牌难分上下,但价格却相当亲民,一支口红的价格只有大牌口红三分之一,囊中羞涩的学生党,也能实现“口红自由”。

禁不住各种KOL铺天盖地的种草,在那一年的“双十一”,曾佳斥资数百元,入手了一堆*日记的口红、眼影。

曾佳没有意识到,她成了*日记“亿级”大项目的一员:2018年的“双十一”,*日记90分钟的销售额就突破1亿元。

成功出圈的*日记,一下子变成了众人口中的“国货之光”。

仅仅一年前,这样的业绩是创始人黄锦峰绝不敢想象的,那时候的他,正在自我怀疑的焦虑中徘徊。

黄锦峰在宝洁做过管培生、在化妆品企业御泥坊当过COO。2016年辞去御泥坊的工作后,靠着从真格基金拿到的天使轮融资,他和两位校友创立了逸仙电商,并在2017年3月推出*日记品牌。

半年后,*日记*款散粉产品正式在天猫上线。

2017年底,天使轮融到的资金花得差不多了,黄锦峰拜会了上百位投资人,连连“吃闭门羹”。那时候互联网才是抢手的香饽饽,投资人大多觉得*日记这个“小”项目,没啥想象空间。

直到他遇到高榕资本的韩锐。

韩锐是一个并不典型的投资人,毕业于牛津大学数学与统计专业的他,喜欢用数学式的思维来思考问题。他有一些经典语录,比如:“偶发性的小需求没法构筑大生意”、“商业密度要达到要求,马上就能催生出新供给”。

这恰恰与COO出身、看中*公约数和大基数的黄锦峰一拍即合。于是,这两个看起来都很现实的人,在“做中国欧莱雅”的目标下,走到了一起。

2018年5月,拿到高榕资本的A轮融资后,黄锦峰“剑走偏锋”,开启了一条与传统品牌不同的增长之路——全力投放小红书、B站、抖音等社交媒体,用ALL IN的力度,开动360度“刷屏”营销。

知名博主“刀姐”称,“只要看到不错的博主,即便跟美妆没什么关系,粘性不错,都会接到*日记的广告”。

在逸仙电商的招股书里,并不讳言这一点:公司与包括李佳 琦、薇娅在内的近15000个KOL有合作。其中,有800多个是百万粉丝级的KOL。

2018年一年,黄锦峰一口气在这些平台“烧”掉了3.09亿元,这几乎占逸仙电商当年6.4亿元收入的一半。

这个打法,成功地把*日记送到了千千万万个曾佳面前,“大牌平替”的标签也因此深入人心。

这把“火”,也扭转了逸仙电商在一级市场不招人待见的局面。这种热度,甚至感染了高瓴资本的张磊。2019年,在日本北海道的一处雪场,他黄锦峰说了一句话:中国一定有机会诞生新的欧莱雅。

2019年9月,逸仙电商获得高瓴、红杉资本中国和CMC资本的战略投资,估值高达10亿美元,一跃而成新消费领域的“独角兽”。

资本给逸仙电商送来弹药,这些弹药又被投入战场,换成了巨大的流量,将*日记打造成了中国时髦女孩的“宠儿”。

2019年,逸仙电商砸出了12.51亿元的营销费用,力挫雅诗兰黛、兰蔻等国际大牌,把*日记送上了当年天猫“双十一”彩妆榜的榜首。

与这份战绩伴随的,是*日记获得的一长串头衔:彩妆黑马、国货之光、女性消费独角兽……

2020年,*日记在纽交所上市,当天股价一度暴涨96%,市值767亿元。黄锦峰和韩锐,因此成为了那一年最耀眼的投资者和创业者。

拆解黄锦峰的打法,其实并不复杂。

在线上营销大行其道的时代,通过把握目标客户消费心理,佐以各种引流手段,的确可以在*程度上享受流量带来的红利,并由此快速扩大市场份额,带动资本一起加入“扩大-再扩大”的循环。

在这条路线上,黄锦峰可谓打到了*。不过,无论是黄锦峰还是韩锐,都有意无意地忽略了一些重要的事情。

那就是产品体系本身。

中国的日化行业,并不乏借力营销、造势增收的案例,在央视广告称王的年代,许多品牌都用过类似的办法。从这个角度上看,*日记的打法,也只不过是把电视、线下的轰炸式投放,移植到了线上而已。

但这些品牌虽然大打广告,却往往都有拿得出手的产品,在产品的背后,则是一整套研发和品控体系。

而这,恰恰是*日记的短板,是黄锦峰和韩锐都忽略的地方。

比起行业普遍2%-3%的研发费用占比,2018年至2020年,*日记的研发费用分别为264万元、2318万元和6651万元,分别只占了净收入的0.4%、0.8%和1.3%。

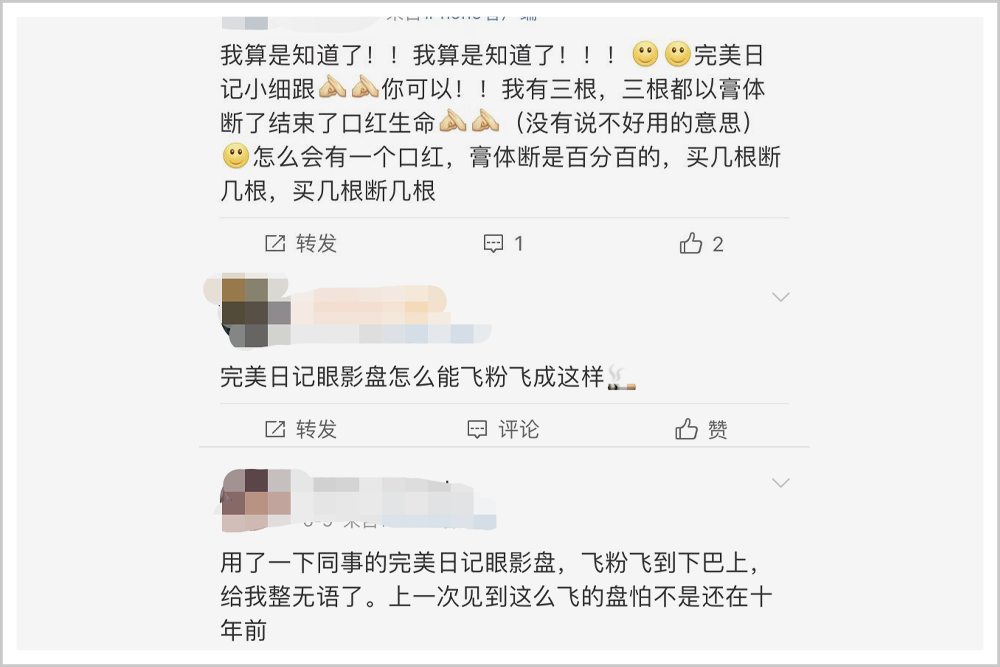

在*日记的申请的专利中,外观专利占去了一大部分,缺少自己独有的配方技术。而产品生产则是交由外包公司来做,“眼影盘飞粉”、“口红膏体易断裂”的问题,多次出现在各媒体平台上。

对于这些问题,品牌方并没有太多改进,在流量与资本之路上狂奔不停的黄锦峰,似乎也没有多余的精力来应对这样的问题。

到2021年,逸仙电商仍然没有停下自己的狂奔。这一年,它的营销费用为40.06亿元,较2020年同比增长17.41%,已经占据了营收的68.60%。

而他们对标的欧莱雅,在过去几年里,营销费用占比从未超过30%。

作为一个市场的后入者,*日记自然需要用“搏出位”的方式,来尽可能多地接触消费者,实现更多的用户触达。

然而,随着线上流量的价格逐渐走高,*日记无疑需要花越来越多的钱,才能维持住同样的效果。

根据财报数据,2021年第二季度,*日记DTC客户数量为1020万,同比增长13.3%,然而销售和营销费用同比增加3亿元,同比增长56%。

这也就意味着,*日记必须烧更多钱,才能维持过去的增长。

它从市场上赚来的每一分钱,只在手里转了一转,就飞快地流入了KOL的腰包。

此时,国际大牌也开始了自己的反击。这些在业内滚打多年的品牌,一度被*日记打得不知所措,但当它们回过神认真复盘,并真正开始分析、学习这匹黑马的时候,*日记的一整套打法,便变得不再是秘密。

也是在这个时候,曾佳毕业参加工作,彩妆也从*日记,换成了国际大牌,梳妆台上再也没有*日记。她最近一次关注*日记,不是促销,也不是上新品,而是媒体铺天盖地的纽交所“退市预警”,看到这个消息时,她心里大吃一惊:

*日记不是刚上市吗?

03 快与慢的哲学

*日记的终局,现在很难下定论。它的流量还在,消费者和市场也还在。黄锦峰和管理层,也都在各种努力,其股价表现甚至一度让人看到绝地翻身的希望。

在5月26日的媒体恳谈会上,*日记CFO杨东皓不仅带来了一份“两年回购1亿美元股票、合并股票提升股价”的计划,还为大家展示了一份PPT。

在那份PPT上,记者们看到的是:一张亚马逊的股价变动图。

为这张图,杨东皓配上的解说词是“一家伟大的公司,股价长期的涨幅,大家可以参考这张图”。

2000年的互联网泡沫破灭后,亚马逊成了极少数的幸存者,而后它一路持续亏损,一路收购着其他公司,最后成长为一家万亿美元市值的巨头。

*日记讲这个故事,既是安慰投资人,也是在鼓励自己。但亚马逊成功的关键,并不只是速度和互联网:2002年实现盈利后,其绝大部分利润,其实都用在了扩充仓储中心、改善供应链、研发新技术。

“生于流量,败于流量”。

*日记走下神坛之后,互联网和流量造牌成了“众矢之的”,引发很多讨论,包括*日记之前,这种讨论其实就已经广泛存在,失败的案例也数不胜数。

曾经的网红餐厅鼻祖雕爷牛腩,是最早利用互联网思维做餐饮的品牌,靠着微博各路大v制造话题引流,一度拿下6000万风投,但风光了没几年,也走上了*日记的老路,门店营业额下降75%,最后被出手卖掉时,已经砸不出半点水花。

黄锦峰的老东家御泥坊,也是靠吃流量红利“长大”的初代互联网品牌。

2016年,它实现了近10亿的年营收,2018年,顶着“电商面膜*股”上市后,其市值一度过百亿,力压同期上市的传统护肤品牌珀莱雅。但随着流量红利式微,御泥坊不可避免地走上营收、利润下降的下坡路,它的母公司水羊股份一度市值腰斩,只剩50多亿元。

三只松鼠也是靠互联网流量发家。其2019年成为“互联网零食*股”后,市值最高时超过300亿元,但也很快因为渠道流量成本增加,陷入了“增收不增利”的怪圈,如今市值缩水到不足百亿,被戏称“三只松鼠跌得只剩一只了”。

一桩桩品牌“惨案”,几乎就要坐实互联网流量的成事不足了。但我们也看到,不少传统品牌却在嫁接上互联网之后,重新焕发活力,成为利用互联网逆袭的新样本。

曾经被互联网品牌“碾压”的珀莱雅,先是布局天猫、淘宝、唯品会等线上渠道,又在短视频爆发前夜入驻抖音、快手,两度抓住线上渠道的红利,2017年上市以来,市值已经翻了11倍,逼近500亿。

在三只松鼠等互联网零食品牌的“围追堵截”下,老牌零食品牌洽洽瓜子开始布局线上,开网店,做直播,市值一度超过300亿,是三只松鼠、良品铺子的3倍。

由此可见,互联网流量不是“罪”,真的成事不足的,也不在互联网,而在如何利用互联网?谁在利用互联网?在品牌与企业自身。

互联网流量就像潮水,潮起时推着品牌往前狂奔。但潮水易涨也易落,公司最终还得靠自己的内力前进。

所有兴于互联网,又败于互联网的案例背后,几乎都有一个共同的特征:企业内功不够,没有真正的的积累与护城河。

*日记一直被诟病“用心做营销,用脚做产品”,营销费用“大手大脚”,研发“捉襟见肘”;雕爷牛腩被吐槽“东西不好吃”,雕爷不是改进产品,而是忙着跟人打嘴仗;三只松鼠流量玩得飞起,却无视频频曝光的代工厂食品质量问题……

与它们形成对比的,是珀莱雅推出大单品策略,其红宝石精华系列不但带来稳定的销量,还提升了品牌形象;

面对互联网新品牌的冲击,洽洽瓜子不单是布局线上,还进行组织创新,通过任用年轻干部、鼓励创新、以品类为中心成立事业部等举措,打造出第二条增长曲线。

这些起伏,看下来都有一个共同点:有些事情是可以快的,甚至必须快的,比如资金、流量、人才团队,烧钱抢巿场,或许可以在一个晚上就拿到;有些事情是难以快的,也不能快的,比如研发创新力、产品力、品牌力、运营体系和真正的*管理,都需要时间和耐心。

*日记很大一个问题就是太快了,甚至拒绝耐心的成长。在很多时候:慢一点会比较快,太快了一定会慢下来,甚至大翻车。

“0.01秒是一生心血的厚积薄发”,这是华为一支广告中的经典文案。它同样适用于互联网速度下的企业。