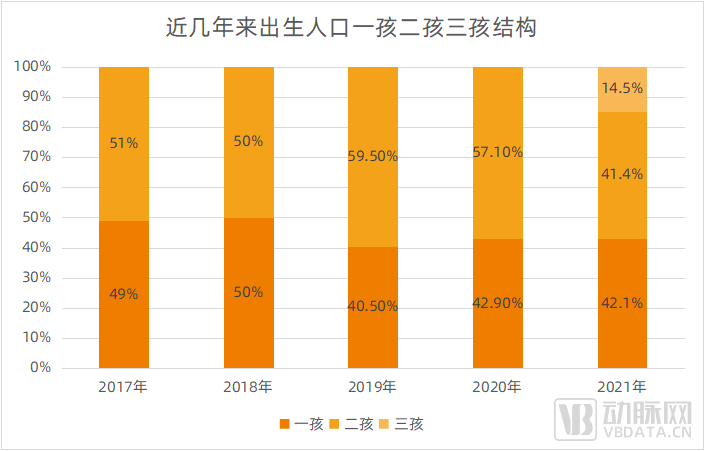

国家卫健委近日发布的《2021年我国卫生健康事业发展统计公报》中,首次公布了人口新政实施后的三孩出生占比:三孩及以上占14.5%。

三胎、出生率……早已成为社会各界密切关注的关键词,医疗健康行业与之直接相关的,就是妇儿医疗市场的变化。

二胎政策开放时,无论是公立还是民营,都在妇儿领域,尤其是针对产科进行了大量投入。然而,二胎生育高峰如昙花一现,近几年来,即便是三胎政策实施,生育率下降的趋势也并未逆转;妇儿医院内,产科也*感知到由此产生的市场影响。

客户群规模整体减少,无论是公立医院与民营医院之间,还是民营医院之间,即使使出浑身解数吸引孕产妇、提高分娩量,其结果都是此消彼长,不会共同增长。突破客源困境,已成为妇儿领域不得不面对、且正在竭力应对的问题。未来,妇儿医院的长久立足,又远不止是解决获客问题。

如何突破客源困境?

过去,民营妇儿医院依靠网络搜索竞价推广、线上线下广告、市场活动等多种方式获客,成本高企。随着生育率下降,高昂的获客成本却未必能带来相应收益。此时,妇儿医院逐步将投入从“拉新”转移到“留存”上。

“砍掉不必要的成本,尤其是降低营销成本,能不投的广告就不投了,能不做的活动就不做了。”西南地区一家妇产机构相关负责人提到,医院当前主要任务就是降本增效。

妇儿医疗服务主要由妇产和儿科组成,妇产又分为妇科和产科;其中,受生育率影响最直接的是产科,儿科则呈现出数量减少、但个体需求增长的态势;妇科方面,在疾病谱未发生重大变化的情况下,医疗服务需求相对稳定。不同的客群特征决定了不同的市场策略。

■ 拓展医美、月子中心、产康等消费项目成标配

以产科为核心,围绕女性孕前、怀孕、产后的健康需求进行服务项目拓展,是应对分娩量下降的重要手段。具体而言,妇儿医院设置医美中心、产后康复中心、月子中心等成为常规动作。

“服务内容需从医疗转型为医疗、健康、美丽、自信。”锦欣生殖首席战略官段涛表示,医疗的重心是看病,现在要从看病生孩子扩大到全生命周期的健康管理与健康促进、月子、产康、医美、以及心理与精神健康,服务范围和半径明显增加,从低频刚需扩展到中频、高频的中需和刚需。

目前,新世纪医疗、美中宜和、美华医疗等旗下的妇儿医疗服务机构均可提供医美、产康类服务;优艾贝医疗则分别运营了妇产医院、月子中心;2021年,上市公司长江健康也在年报中提到,旗下郑州圣玛妇产医院将扩大产后康复区域,稳步做大并逐步延伸美容类项目。

这些消费类项目中,月子中心、产后康复可以凭借“医疗级”属性来吸引客户;医美也是女性产后恢复容貌的需求之一,能够较好地与分娩类服务整合。

拓展女性消费服务固然能对产科业务下降起到一定弥补作用,但需明确的是,要注重主业与拓展业务的协同关系。

以上几类消费项目,在各自细分领域都有大量的专业服务机构。“作为妇产医疗机构,相当于开辟了副业去和别人的主业竞争,甚至这些细分领域本身已存在激烈竞争。”西南地区一家妇产机构相关负责人认为,尽管大家都在沿着这一方向走去,但能做到什么程度,还存在未知。

以医美为例,妇儿医院设置的项目以皮肤美容、抗衰等为主,而在整形美容医院,整形手术、尤其是高难度整形手术是核心竞争力,这些对资质和人员要求高的项目,妇儿医院很难做到,更难以做好;因此,拓展医美服务仅是作为主业的协同,而非与专业机构正面竞争。

在段涛看来,妇儿医疗讲究的是临床专业技术能力,由医院和医生主导;月子、产康和医美更多的是提供专业消费服务,以体验为主,由消费者主导。“二者结合,需要重建或重构管理团队、专业服务团队,*是独立的团队甚至是用独立的机构来做,不能让原来的妇儿医疗和管理团队用传统的模式与思维方式去做。”

■ 挖掘儿科潜力,满足细分专科医疗健康需求

生育率的下降会造成儿童数量减少,不过,由于儿科服务对象年龄跨度大,从新生儿持续到10多岁,因此,出生人口减少导致的儿童群体减少会滞后。

当前,如果说产科医疗资源相对饱和,那么儿科医疗资源仍然稀缺。

全国第七次人口普查显示,截至2020年11月,全国0-14岁儿童人口2.54亿,占总人口的18%。其中,0-4岁和5-14岁儿童人口数量均有所上升;而同时期全国儿科医生约有16.34万人,服务2.54亿儿童,平均每千名儿童拥有0.65名儿科医生;如果以全国每千人口拥有2.9名医生为参考标准,儿科医生还有巨大缺口,儿科医疗服务仍有增长空间。

同时,随着政策引导、家庭健康意识与付费意愿增强,市场对儿童保健、健康管理、儿科细分专科的需求增长显著。

“儿科是一个正在蓬勃发展市场,也是我们重点关注的细分领域。”优艾贝医疗CEO王煜表示,从实际业务开展情况来看,儿童眼科、口腔、生长发育、自闭症、多动症等医疗或管理类项目增长迅速;随着医学技术进步,一些儿科疑难重症的治疗难题在多学科协作下不断被攻克,也是儿童专科医院的增长机会。

新世纪医疗也在2021年年报中提到,将在以儿科多学科协作为竞争优势的前提下,专注于儿科亚专科建设,并围绕客户医疗和健康需求建立产品和服务链。

事实上,儿童眼科、口腔也是专业的眼科与口腔连锁正在大力拓展的蓝海;持续周期长、手段多样的近视防控,全年龄段的牙齿保健、正畸等,为儿童眼科和口腔服务创造了巨大市场空间。

因此,儿科在不断细分的趋势下,无论是医疗类还是消费类,均有增长空间,妇儿医疗机构可根据原有擅长项目、潜在优势等进行选择。

整体来看,既围绕女性健康服务进行项目增设,又以儿科为核心不断细分,妇儿医疗体现出在已有“流量池”中深耕的思路,为各个专科不停“拉新”的策略已不适用于新的市场环境。

三胎政策下,如何顺应市场新变化?

2021年,《中共中央 国务院关于优化生育政策促进人口长期均衡发展的决定》指出,一对夫妻可以生育三个子女。三胎政策开放,再次为妇儿领域带来利好。此后,国家和地方又陆续通过个税专项扣除、购房或育儿津贴等作为配套措施鼓励生育。

“三胎政策不会像二胎政策带来V字形的反弹,而是产生L形缓慢拉升的过程。”段涛提到,2022年以来,他与各地医院产科进行数据交流发现,2022年一季度与2021年一季度相比,无论是分娩量还是产科建卡产检的数量,仍呈现下降趋势,但多为个位数(指百分比)的跌幅,仅少数城市是10%以上的下跌。“这与前些年10-20%的跌幅相比,已经算是收窄了。”

近日,国家卫健委发布的《2021年我国卫生健康事业发展统计公报》显示,2021年出生的1062万人中,二孩占比为41.4%,三孩及以上占比为14.5%。

近年来出生人口中一孩二孩三孩占比,数据来源:国家卫健委官网(2017年-2020年二孩占比数据为二孩及以上占比数据)

由此可见,人口政策的影响将是长期的,再结合此前二孩占比情况可以看出,二孩三孩已占据较高比例,也能成为指引妇儿市场转变策略的参考。

首先,高比例的二孩三孩意味着妇儿领域有更高比例的“回头客”,尤其是产科,分娩不再是“一次性”的生意,口碑越来越重要。

“客户会更加成熟,从新手妈妈啥都不懂变成二孩三孩妈妈经验丰富,也意味着医疗机构需要真正把内核做起来,把医疗质量和患者满意度做起来,才能在竞争中胜出。”王煜表示,在市场快速发展时,要多曝光、抢市场,以快速提升业绩;但在市场稳定甚至呈下降趋势时,比拼的则是内涵。

同时,在一二线城市,由于生育情况与家庭经济状况有较大关联,选择生育二孩三孩的家庭,通常有着较强的消费能力,这对中高端妇儿医疗来说是天然优势,以中高端定位的医院更要顺应客观环境,做好质量与口碑。

其次,需以医疗技术水平、学科建设构筑竞争壁垒。

此前,民营医疗在妇儿领域主要以服务取胜;与公立医院的拥挤状态相比,民营医院宽敞的环境、人性化的关怀,颇受孕产妇欢迎。而当前,随着分娩量整体下降,公立医院业务量也有所下降,也在通过服务品质提升吸引孕产妇,且通过特需病房等形式满足个性化需求。此时,民营医院的服务优势就变弱了,甚至二者处于同一起跑线。

同时,由于二孩三孩比例较高,孕产妇年龄相应较大,选择医院时,对分娩安全会有更多考虑。种种因素都显示出,仅有高品质服务已经不够了,需在此基础上,更重视医疗技术、学术水平等的提升。

“到最后,公立医院也要通过改善服务、做品牌来获客,私立医院也要提升管理和技术。”段涛认为,未来,妇儿医院真正的核心能力并不是硬件和服务,而是医疗技术。

优胜劣汰,

整合型妇儿集团将成为主力

不可否认,近几年来,业内确实有妇产医院欠薪、倒闭的消息频频传出;也不可否认,在市场快速发展时期,业内曾出现诸多不规范诊疗、过度医疗、广告违规等现象,部分甚至遗留至今。但这只代表行业的一个方面。

“生育率带来的市场变化是坏事情,也是好事情,让医疗机构不再应付“量”,而有更多时间和精力考虑“质”,市场也处于存量结构调整的状态。”段涛坦言。

妇儿医疗市场格局已经在发生改变,那些经营不规范、低小散的医疗机构生存空间被压缩;同时,新的机构不断涌现,据数据显示,近一年来,有50多家妇产医院经营主体注册、230多家妇儿医院经营主体注册。

扩张妇儿医疗机构,仍是一些医疗服务集团的拓展战略。

2022年1月,经过3年多筹备,徐州星晨妇儿医院开业,是复星健康“星晨计划”的其中一家机构。“星晨计划”作为复星健康针对妇儿健康的专科医疗品牌项目,将打造女性从成长期、育龄期到衰老期的全生命周期健康管理体系;并为儿童青少年健康体检、生长发育评估、治理筛查、疾病治疗等提供科学化、专业化、个性化的健康管理服务。

2021年12月,新世纪医疗旗下的佛山新世纪环湖妇儿医院开工建设,是新世纪医疗在粤港澳大湾区布局的首家专科医院、全数字化智慧型医院,总投资达5亿元,拟设置床位200张,定位于高端医疗服务,以缓解当地在高端医疗方面的供需矛盾。

整合妇儿医疗机构,也仍是一些资本或产业主体的发展策略。

2022年6月,德弘资本宣布完成对美华医疗的控股投资,交易完成后,德弘资本将加速美华医疗从妇儿服务延伸至女性全生命周期健康关爱,以及家庭健康服务。

2021年10月,锦欣生殖收购锦欣妇儿,与已有的辅助生殖业务整合,实施生育全生命周期服务战略。

整体来看,妇儿领域两大类服务生态正在形成:一是区域扩张和服务叠加的生态;二是从辅助生殖到孕产,再到儿科的产业链协同生态。未来,这类整合型集团会成为市场的中坚力量;而在整体医疗体系中,民营妇儿医疗的价值仍然不容小觑。