在logo上打出“畅销72国”的波司登近期发布截至2022年3月31日的年报。财报显示,上一财年波司登集团收入162.1亿元人民币,仅靠卖羽绒服,波司登已连续四年跻身百亿服饰俱乐部。

而今的成功,离不开2018年就已经布下的策略:聚焦主业,走上高端化之路。这一战略指引下,波司登最近几年业绩攀升,不过,一味强调高端化的同时,波司登也因为价格太贵出现了一些隐忧。

“波司登怎么越来越贵?”李艮在2017年双十一在波司登的淘宝官方旗舰店购入了一件699元羽绒服,“保暖性非常好”他对节点财经表示,但是他也直言,“最近几年双十一想再买一件,但是价格已经翻了3、4倍,价格动不动就2000元以上,已经买不起了。”

高价,已经成为消费者的普遍认知。

从定价6690元一件的鹅绒风衣羽绒服系列,到突破万元的登封2.0系列羽绒服,波司登正在价格上挑战新高。最近波司登官网推出了夏季防晒衣,价格为999元。

在提高价格的同时,波司登的毛利率持续走高,在5年时间内提升了13.7%,2021年已经达到了60.1%的较高水平,这与其几年内不断提价不无关系。

但,当高端策略仅体现在价格上时,品牌人设就会被消费者所厌倦。

01、4年跻身百亿俱乐部

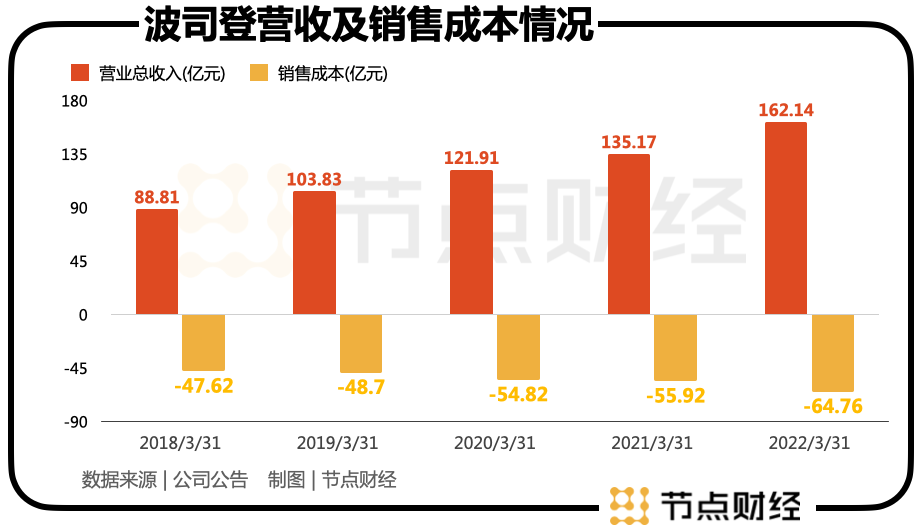

营收、净利润齐飞背后,一年分销花了60亿

让工薪阶层高攀不起的波司登,迎来上一财年的业绩报告,财报显示,2021/2022财年波司登收入同比上升20%至约人民币162亿元,实现连续5年复合增长率19%。权益股东应占溢利同比上升21%并创历史新高。这已经是波司登集团营收和净利润连续5年创历史新高。

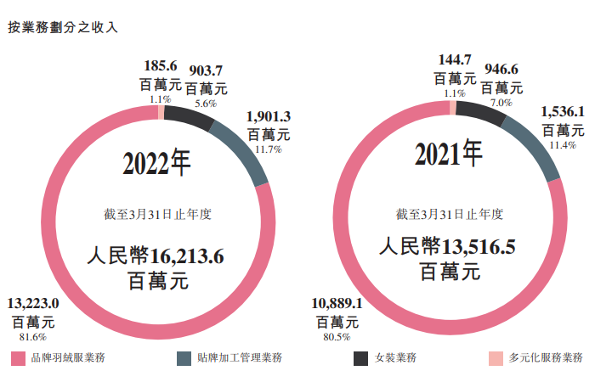

即便最近几年持续受到疫情影响,使得服装产业供应链紧张,原材料价格上升,但波司登仍交出了一份亮眼的业绩报告。财报显示,目前,波司登主要业务主要是品牌羽绒服业务、贴牌加工管理业务、女装业务及多元化服装业务。

这也说明,波司登“聚焦主业”的战略仍在被坚定执行,但硬币总有两面,目前,品牌羽绒服业务仍为集团*收入来源,收入约为132亿元,占集团总收入的81.6%,同比上升21.4%,集团羽绒服业务项下的波司登品牌收入同比上升16.3%,达约116.17亿元。

这意味着,除羽绒服外的业务,总体营收占比不足两成。

目前,波司登打造了「羽绒+」策略,即统筹发展定位在中端市场的雪中飞品牌羽绒服业务、高性价比的冰洁品牌羽绒服业务,通过各品牌的差异化定位实现全面覆盖,以图*化提升市场占有率。但是从营收看,雪中飞、冰洁的表现并不亮眼。

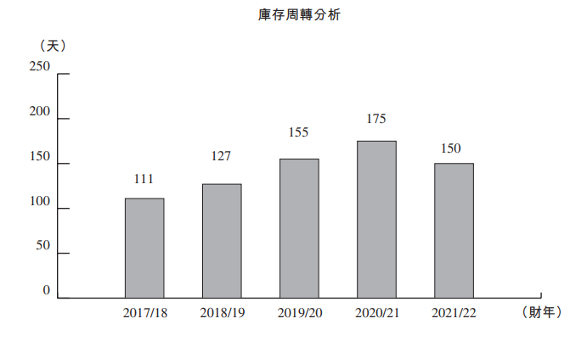

除了主营业务略显头重脚轻,波司登的库存周转问题开始凸显。

据了解,波司登采取的配送方式为内部的CDC(智能配送中心)模式,由集团智能配送中心服务全国所有线下直营、经销门店及电商业务,通过库存管理平台,对全国直营9大仓及经销商12小仓的库存统一管理。

财报显示,截至2022年3月31日,波司登库存周转天数为150天,较2021年3月31日有25天的下降。

对比同行,李宁上个财年存货周转天数仅为66.1天,而安踏为118.1天,波司登明显处在劣势。此外,东方财富数据显示,波司登过去四年(2018-2021年报)库存的减少分别为7285.50万、-4.76亿、-7.95亿、7609.50万。

波司登对此表示,这主要是由于集团在本年度推行并维持较低首次订单比例、持续执行拉式补货、全渠道商品一体化运营模式。而事实上,按照服饰品类的惯性,导致库存周转下降的原因,一方面或与疫情有关,另一方面,则有可能与其高端产品卖不动有关联性。一个佐证是,波司登淘宝官网中,高价位防晒衣的销量并不高。这或许可说明一个现象,仅在线上渠道,波司登难卖的都是高价产品。

虽然营收增长,但从增长比例看却出现放缓,东方财富数据显示,波司登营收增长从2018年的30.28%,滑落到2021年的19.95%,一同下降的还有归母净利润增长,由2018年的57.07%下降到2021年的20.63%,追其原因,大规模营销可能是一个原因。

从2018年开始,波司登就迈入营销之路,先是参加了2018年纽约时装周,邀请安妮·海瑟薇、杰瑞米·雷纳等明星助阵,吸引了外界关注的目光。此后,波司登又登陆米兰、伦敦国际时装周,同时,波司登还与前LV设计师、Ralph Lauren前设计总监、爱马仕前设计总监和山本耀司的名徒等国际设计师达成合作,发布联名系列产品。

虽然品牌有所提升,但是带来的成本压力也在逐年上涨。

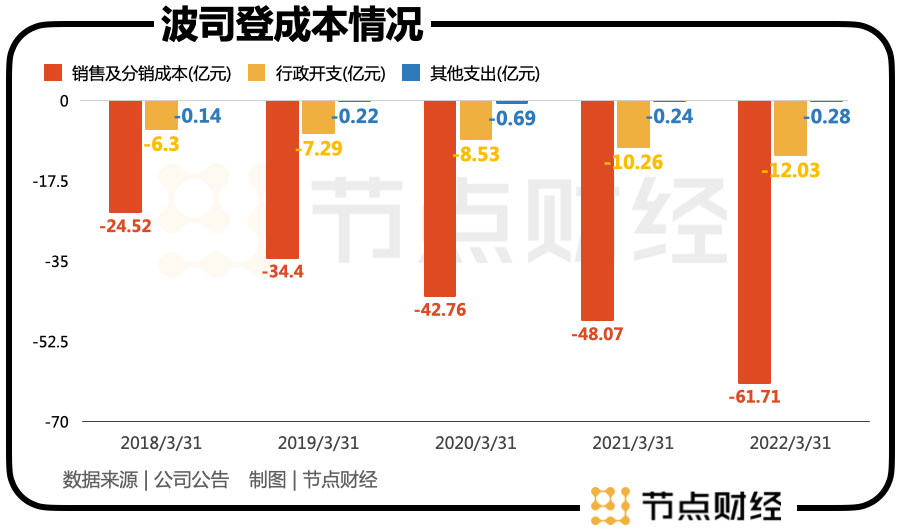

从成本看,主要分为三类,销售及分销成本、行政开支和其他支出。以2022年财年看,分别为61.71亿、12.03亿和2796.60万,也就是说,营销成本占了大头。如果与当年营收做个对比,上一财年,营销占营收38%,近4成营销占比,对于一家企业而言,并不是小数字。

2021年9月,波司登品牌官宣品牌代言人杨幂,11月又官宣了品牌代言人肖战。一线明星代言,费用不会低。但短时间内的高曝光,也影射了波司登的成本上涨之困。而想要覆盖掉这部分利空,波司登开始了长达4年的涨价大法。

02、高端化的AB面

稳步涨价的波司登,是否会错过下沉市场?

6月24日,波司登首席财务官、副总裁朱高峰在电话交流会上表示:“过去5年,波司登总体平均价格的涨幅都是双位数。2017年品牌转型前,波司登吊牌价均价约为1000元-1100元左右,2021年达到1800元左右。但我们的销量稳中有升,所以总体来看,我认为大家对涨价还是认可的”。近几年,波司登吊牌均价4年涨约80%。

波司登坚持打造高端化产品,但似乎只体现在价格上。

而价格,又刚好是波司登*的反转。因为走上高端化策略之路,波司登实现了“绝地反杀”,但也因此,不得不通过提高售价以保证营收增长。

国金证券研报显示,2018年开始波司登主品牌提价幅度高达30%到40%,单价1000至1800元的羽绒服占比由47.6%提升至63.8%,1800元以上的羽绒服由4.8%提升至24.1%。与之相反,千元以下的羽绒服骤减,从占据半壁江山降到只剩一成多。

高端化并不等于提高价格。

品牌提价除了高端策略之外,与成本、研发都有关系,但波司登的提价,与成本似乎并无太大关系。最近3年,疫情导致全球原材料价格上涨,波司登集团执行总裁梅冬也曾表示,今年原材料成本上涨了10%左右,不过,她表示,波司登提前规划材料采购,并与合作伙伴锁定了一些核心材料的价格,以此确保毛利率不受影响。

也就是说,波司登并非因原材料而涨价。

而在研发上,波司登并未在财报中以数字提及,仅以文字进行描述。“本集团一贯非常注重产品的创新。产品的优化和拓展是波司登品牌发展的基石”。

但是,财报透露了波司登在营销方面的花费颇高。21/22财年,波司登集团的分销开支同比增长约28%至61.7亿元。在业绩说明会上,朱高峰承认2021年营销费用占比较高,“今年波司登的策略是‘稳扎稳打’,21/22财年的营销费用占比是有些高的,今年会相应有所下降,下半年着重将产品卖点精准地传递到消费者。”

虽然消费类品牌大规模营销也是常有的事,但是如果仅仅是营销,和为了营销而不断抬价,这样的波司登,能打动消费者吗?

波司登执行董事,副总裁芮劲松称,波司登品牌要往中高端走,线上渠道的折扣力度其实一年比一年要轻。“我们希望通过品牌高质量发展来赢得品牌的未来,而不是通过低价、折扣,(靠折扣)今天可能会很爽,但是你会发现明天是没有未来的。”芮劲松说。

坚持提价之举说明波司登高层的战略,将聚焦一线城市,聚焦中高端用户,持续走高价之路。但是,这个策略是否能如芮劲松之言让消费者买单?

先看消费人群。

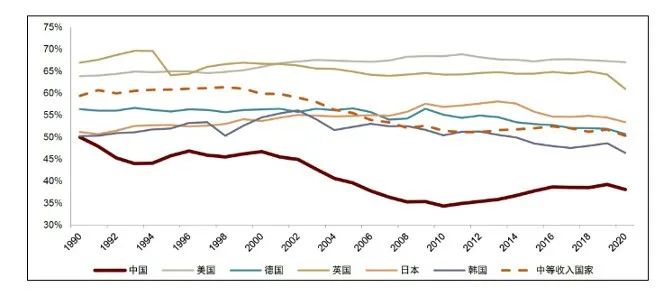

经济发展是居民消费水平提升的主要动力之一,相比于主要发达国家和中等收入国家,虽然中国1990年以来人均GDP保持较快增长,但中国的居民最终消费占GDP比重相对偏低,2019年中国居民最终消费占GDP比重为39.2%,同期美国67.3%、日本54.5%,中等收入国家51.7%。

图片来源:中金公司研究部

近两年,受到疫情等多方面影响,乐于存钱的中国居民,开始捂住钱口袋,国家统计局发布数据显示,仅今年5月,社会消费品零售总额33547亿元,同比下降6.7%;人民银行发布5月份金融数据显示,人民币存款增加3.04万亿元,同比多增4750亿元。

居民持有的现金增速在疫情后也有显著上行,在投资和消费都趋于萎缩的背景下,存款和现金增速的上行反映出居民储蓄被动增长。

就业压力大,消费动力不足等影响下,李宁、安踏纷纷祭出多元化品牌矩阵,以应对不同消费水平群体。比如,在一线城市布局高端线产品,而在三四线城市,则推出低价、平价产品。这样做的根本原因是,农村居民消费支出弹性高于城镇居民。

中金研报显示,城镇及农村居民人均可支配收入及人均消费支出。地区来看,城镇与农村居民的收入均保持着较快增长。消费端,城镇与农村居民消费支出同样保持较快增长,差距进一步缩小。“我们认为在一、二线城市消费需求得到较好满足之后,三线及以下城市的下沉市场将迎来消费升级的新机遇。”

在大品牌纷纷下注三四线城市时,波司登这样背离市场趋势的举动,或许将为其未来业绩埋下隐患。要知道,当前市场上,有不少打着高端旗子的消费品牌,纷纷栽了跟头。

在业绩说明会上,波司登透露,今年,波司登集团将重点布局北京、上海及国内13个新一线城市,延续“关小店、开大店”的模式。21/22财年,波司登的零售网点净减少341家至3809家,约三成位于一二线城市,剩余近七成网点分布在三线及以下城市。

这说明,波司登似乎想要放弃一部分下沉城市的网点,而转身全面投入高端化的一线城市。

但值得一提的是,朱高峰在业绩说明会上表示,今年前期规划要新增超300家加盟店,目前已经落实了约200多家。此举似乎意味着,波司登想要牢牢锁定中高端市场的同时,在低线市场,开启加盟业务。但如果价格没有变化,加盟业务或许将是竹篮打水,难有人买账。

03、波司登的夏日狂想

难以放弃多元化,防晒衣卖到四位数

近年来,波司登的收入结构越发不均衡,2021和2022财年,品牌羽绒服品类营收占比都达到80%以上。羽绒服,带给波司登一年132亿收入的同时,也为限制了波司登的旺季只存在冬季。想要打破季节限制,是波司登的夏日狂想。

今年,波司登力推科技感防晒衣。

仅从防晒衣品类看,市场上的竞争者如云,有ZARA、优衣库这类快时尚品牌;还有迪卡侬、骆驼、uv100、探路者等的户外运动品牌,还有蕉下、VVC这样专业做防晒衣的品牌。从价格看,大多不会超过300元。但波司登却推出了高价格防晒衣。性价比不高。

但朱高峰仍然强调,多元化业务仍以中高端路线为主,防晒服也可以卖到千元,不会特意去做高性价比的产品。

小红书上,“防晒衣是智商税”这类帖子已经满天飞。此时推出一款性价比低的高价防晒衣,并不能从本质上让消费者买单,更不会改变波司登“冬季”品牌的固有印象。

想要冲出冬季,一直是波司登高层的困扰。也因此,曾进行过多元化发展,但从结果看并不如意。

早在2011年,波司登为了突破季节限制,就曾通过收购服饰品牌进行多元化尝试,比如在时尚女装、男装、童装等方面进行资本运作。但这些收购非但没有顺利帮助波司登增长业绩,反而导致营业成本攀升,影响了主业。

在多元化受挫后,波司登在2018年提出 “聚焦主航道,收缩多元化”,重新将经营重心放在了羽绒服上面。经过几年运作,方逃离了当初多元化噩梦。如今想要再次扩展第二曲线,波司登的管理层大概率是谨慎的。

目前,波司登旗下的時尚女裝-杰西、邦宝、柯利亞諾及柯羅芭营收情况并不理想。

但不进行多元化,似乎也不行。

浅看国外品牌的多元化,一个典型就是加拿大鹅布局了鞋履业务。事实上,加拿大鹅对于新品类一直坚持循序渐进的策略。

为了推出鞋履品类,加拿大鹅已经做了多年的准备。2018年底,加拿大鹅投资3250万美元收购了高功能户外鞋履品牌Baffin。Baffin品牌在户外领域有着很好的口碑和知名度。虽然Baffin在被收购后继续保持品牌独立运作,但加拿大鹅从Baffin获取了高性能户外鞋履的产品开发经验。加拿大鹅表示,“预计在几年内,(鞋履产品系列)它将发展成为我们业务中重要的部分。”

以此为例,或许在探索多元化之路时,波司登也可以跳出服饰品类的固有思维,在鞋履、户外装备等方向上探索。

目前,波司登市值达到530.1亿,这意味着资本市场认可波司登的品牌和未来增长空间。而市值往往体现品牌塑造能力。以加拿大鹅为例,有着LV的估值,但却仅有波司登的利润,从某种角度看,服饰品牌的定位和塑造故事的能力极为重要。

过去,波司登不会讲故事,在2018年后,通过联名LV设计师、搞时装秀转型高端故事后,波司登似乎朝着加拿大鹅的故事派市值靠拢,在执行了一年高端战略后的波司登,在2019年初,波司登市值还在155亿上下,仅仅3年,翻升超过530亿。

与此同时,波司登创始人高德康以520亿元身价位列《2021年胡润百富榜》第114名,财富较去年同期增长270亿元。同时,作为波司登集团执行副总裁的梅冬《2020胡润全球白手起家女富豪榜》第41位。

过去,在梅冬的推动下,波司登几次度过危机,并实现了跨越式的发展,但如今,消费者也在不断变化。仅有故事就像是小舟行船,市场风平浪静尚可,一旦船体出现细小裂缝,沉船就是大概率事件。

去年,加拿大鹅被爆出质量问题,此后,在中国的销量份额也不如从前。根据财报显示,目前位于中国大陆市场的16家加拿大鹅实体店已关闭了4家。

波司登也需要警惕“大鹅的噩梦”,高端策略固然帮助其走出低谷,但天下没有一招鲜,要出奇制胜,仅仅依靠涨价的高端,并不能一路畅行。