“哈勃投资是华为遭美国制裁背景下专门成立的。”

2020年华为全联接大会上,轮值董事长郭平向外界表示了华为哈勃成立的初心。当时华为哈勃成立仅有半年,还是个年轻的VC。哈勃诞生之初并不被外界看好,毕竟诞生的背景有些悲壮色彩,而且还违反了任正非的三不原则,即不碰数据、不做应用,不做股权投资。

哈勃一直伴随争议,这也同样表示哈勃注定是VC圈里不一样的新物种。

2019年9月,华为哈勃成立五个月时出手投资了思瑞普,此次投资又打破了华为内部不投供应商的规定。根据思瑞浦的招股书显示,华为是其*客户占总营收的57%,此次投资后,华为哈勃成为了思瑞浦的第六大股东。

刚开始,哈勃投资的动作并不密集,出手也较为谨慎,前半年只投资了两家公司。但随后哈勃出手的频率越快越快,距今已投资超80家企业。

随着频繁投资,业内人士也曾表示,看不懂华为哈勃投资是为了产业还是财务回报。哈勃也确实有突击入股的事情,意在财务回报的倾向。但实际上,仔细研究哈勃的投资脉络不难发现,哈勃的投资思路逐渐清晰,基于半导体产业,向上游企业挖掘被投标的。

如今,这个年轻的VC的投资布局清晰可见,并且已经来到了收获期。

来源:猎云网

据猎云网了解,目前华为哈勃已收获8个IPO,其中思瑞浦解禁期刚过,哈勃便抛售股票套现近1个亿。此外,还有4家正在IPO流程阶段,一旦上市华为下半年又将收获一批IPO。

随着被投企业的快速成长,当下的收获期或许只是哈勃的“前菜”。

01、华为老兵牵头,哈勃向产业上游走

在成立哈勃之前,华为的投资一直十分低调。

根据公开资料显示,从 2006 年到 2019 年, 13 年间华为公开的投资并购事件只有 14 笔。一直靠自研技术的华为,对待投资的态度比较保守。根据消息称,华为内部的投资由二级部门企业发展部推进,虽然企业发展部分管并购、投资,但是真正拍板决定的由常务董事会决策。所以在华为内部,该部门的分量并不重,绩效考核不包括投资回报一项。

企业发展部总裁自2018年起由白熠担任,他也是哈勃投资的董事长。如今已在华为工作超20年,先后在华为企业发展部、金融风险控制中心等任职。

前十几年一直保守投资的华为,却在2019年大张旗鼓的进军VC。这背后离不开市场的变化。华为轮值董事长郭平表示,在美国的制裁下,专门成立了哈勃投资,通过投资和华为的技术去帮助整个产业链。

在芯片受制裁之前,华为海思一直采用的是Fabless模式,即负责芯片的电路设计与销售,生产、测试、封装等环节则外包。所以制裁后,芯片设计、芯片制造、芯片封装和测试等多个产业链环节需要华为自己研究摸索。

制裁后需要自研技术也凸显了另一个现实,国内急需一条可替代的国产芯片产业链,这也是华为哈勃诞生的*任务。

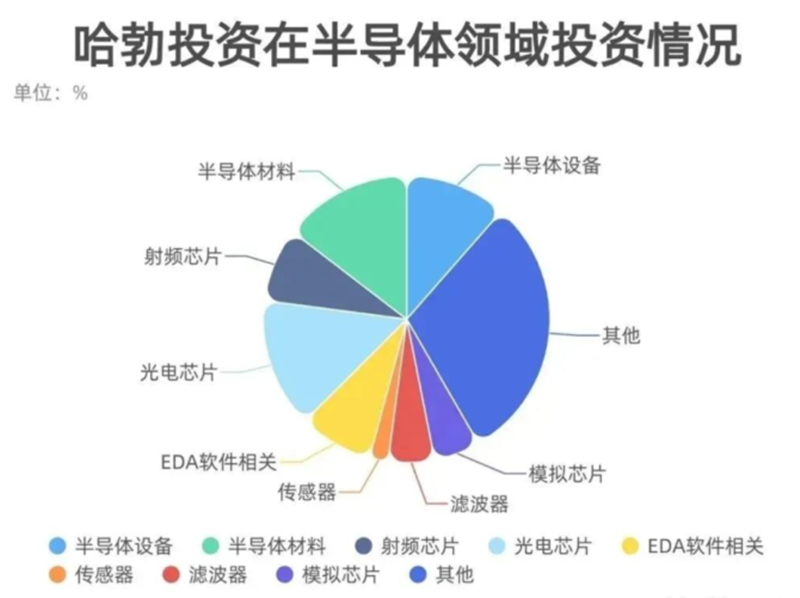

从哈勃投资的领域来看,首先华为计划自建晶圆厂,因此投资领域主要是围绕晶圆厂所涉及的产业。例如半导体材料、制造、封装测试等。除晶圆厂所涉及的游shan产业之外,在第三代半导体企业方面,哈勃的布局也较为密集,投资了天科合达、天岳先进等。从投资风格来看,华为哈勃并不“害怕”风险,在被投企业中不乏风险性高成立较晚的企业。芯片行业的初创项目,本身就具备极大的不确定性,而被投企业立芯软件和阿卡思微电子都是2020年才成立的新公司。

(注:图表信息截至2022年4月)来源:报告研究所截图

值得注意的是,在向半导体行业上游不断深耕的背后,华为哈勃的投资鲜有和海思芯片处于同一个赛道的高端芯片类企业,这也是华为哈勃在半导体产业投资的*一条界限。

目前来看,华为哈勃的近几次投资赛道落在了汽车产业和新能源电池上,例如汽车芯片厂商旗芯微,新能源企业卫蓝新能源等。结合华为自身在新能源汽车的布局来看,未来哈勃的投资赛道可能不止局限在半导体相关产业,新能源汽车产业的上游公司同样有机会携手华为。

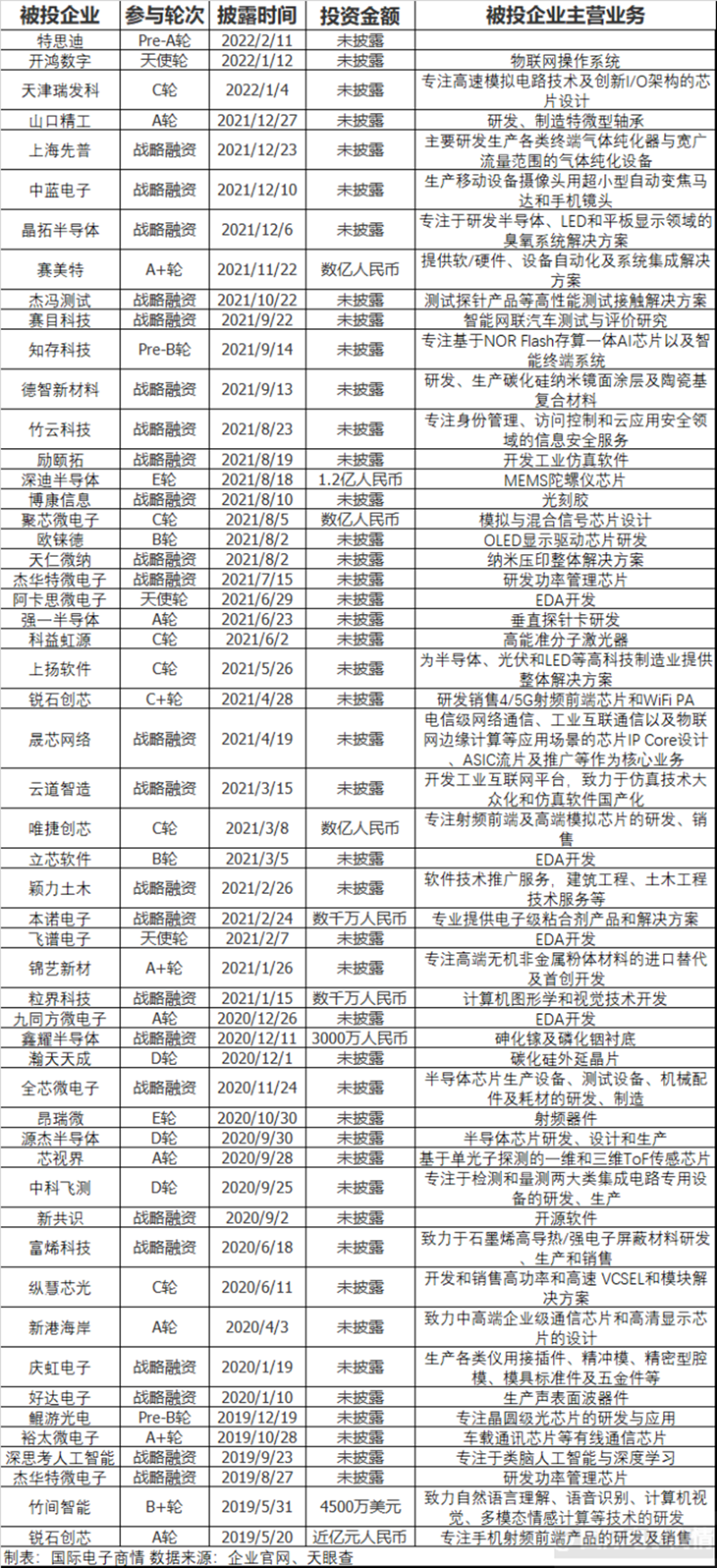

(注:图表信息截至2022年2月)来源:国际电子商情

02、给钱给订单,一路扶到科创板

打破不投资供应商的规定后,哈勃扶持被投企业的动作不仅仅体现在资金方面,这一点我们可以通过已上市的被投企业招股书中看出。

2012年思瑞浦成立,自2016年起在模拟芯片赛道发力,2019年7月哈勃7200万投资了思瑞浦,为后者的第六大股东,持股8%。此次投资之前,思瑞浦便是华为的供应商,为5G基站供应信号链芯片。2018年华为给思瑞浦贡献的收入仅为170万元,占其总营收的1.5%

虽然是供应商,但是在华为投资之前,思瑞浦的生活并不光鲜亮丽,作为一家小型模拟芯片厂商,2018年,思瑞浦收入1.14亿元,亏损882万元。就在2019年哈勃入股后,根据招股书显示,2019年思瑞浦收入增长167%达到3.04亿元,净利润暴涨至7098万元。这其中2019年华为贡献的收入达到1.7亿元,占总营收的57.13%。

给了资金扶持之后又给订单,华为哈勃算是一路给思瑞浦扶到了科创板。

思瑞浦也并没有让华为哈勃失望,2019年完成华为哈勃的融资后,思瑞浦的估值为9亿元。一年后思瑞浦在科创板上市后,市值达450亿元。按照比例计算,此时哈勃的持股市值超过26亿元。上市解禁期刚过,华为哈勃减持约16万股,套现规模约9000万元。两年华为哈勃的投资回报超25倍。

从小型企业扶持至上市公司,思瑞浦并不是*一家。

2021年11月做陶瓷波导滤波器的灿勤科技登陆科创板,它的主要产品和思瑞浦的产品同样应用在5G基站。根据招股书显示,2020年4月,华为哈勃以1.1亿元受让灿勤科技控股股东持有的1375万股股份,每股价格8元。股权转让完成后,华为哈勃持有灿勤科技4.58%的股份,为后者的第四大股东。

灿勤科技也是华为的供应商之一,2019年,灿勤科技开始向华为供应产品,2017年-2020上半年,灿勤科技对华为及其控制企业的销售金额分别为0.20亿元、1.38亿元、12.86亿元、6.83亿元,占营业收入的比例分别为16.76%、50.87%、91.34%、92.68%。

也就是说走到上市这一刻,灿勤科技九成收入来自华为。

但是有了华为的扶持,灿勤科技的业绩也是直线上升,招股书显示,报告期内灿勤科技实现营收1.2亿元、2.71亿元和14.08亿元,增幅分别为126%、420%。净利润0.29亿元、0.58亿元、7.02亿元,增幅分别为100%、1110%。

华为认购灿勤科技时,对应的估值为24亿元,如今灿勤科技的市值为56.8亿,实现了翻倍增长。华为哈勃认购价格为8元每股,如今截至发稿前灿勤科技的股价为14.2元,华为哈勃盈利超8000万。

从灿勤科技和思瑞浦来看,华为哈勃在尽全力扶持一条成熟的产业链。随着被投企业成功上市,未来发展也会增添一些确定性,被投企业的快速上市,也是在向市场表态,国产企业有能力突破卡脖子技术。围绕芯片、5G、半导体的所有产业链,也都终将有条国产可替代的康庄大道。

03、突击入股,最快一年半迎回报期

除了尽心尽力扶持被投企业之外,华为哈勃也有几次“意在财务回报”的投资。

2020年11月东微半导体向科创板递交招股书,招股书显示东微半导体在提交申请前12月内新增了数名股东,其中便有华为哈勃的身影。

从股权变动的时间线来看,2019年12月,苏州中和春生三号投资中心(有限合伙)将东微半导体1.57%股权、1.84%股权分别以1961.70万元和2300.00万元,转让给天蝉投资和智禹淼森。转让价格为28.25元。这次股权转让半年后,华为哈勃低价入股。

华为哈勃是在东微半导体递交招股书前五个月突击入股的。2020年7月,华为哈勃向东微半导体增资7530万元,入股价格为22.61元。占股比例为7%。

此外,华为哈勃入股后半年,2020年12月,国策投资、智禹东微、丰辉投资、中新创投及上海烨旻,分别认购东微半导体新增股份2.26%、2.07%、0.94%、0.38%、0.19%,入股价格为52.54元。

也就是说,在东微半导体上市前一年的三次股权变动中,华为的入股价格*。如今东微半导体的股价为234元,相较于华为哈勃22.61元的入股价格,翻了十倍。2023年2月东微半导体过解禁期,如果那时华为哈勃套现,可谓是一年半就迎来回报。

同样在递交招股书前五个月获得华为哈勃突击入股的,还有激光雷达传感器厂商炬光科技。更能体现华为哈勃突击入股的是,华为哈勃入股之时炬光科技已经处在IPO辅导阶段。

根据炬光科技招股书显示,2020年9月,华为哈勃以5,000万元认购炬光科技增发的200万股股份,其中200万元计入注册资本,其余计入资本公积。华为哈勃入股价格为每股25元,入股后持有2.96%股份。公开上市之后,华为哈勃持有炬光科技2.22%的股份。

截至发稿前,炬光科技的股价为154元,比华为哈勃入股的价格翻了六倍。

华为哈勃几次的突击入股,在外界看来都有纯财务投资的感觉。但其实通过东微半导体和炬光科技的上市表现来看,华为哈勃的入股均给两家做了背书,上市之后股价一路上涨。

如今在IPO阶段的还有中科飞测、美芯晟、裕太微电子等。这家成立四年,还年轻的VC也要开始走上回报路了。

21219起

融资事件

4358.73亿元

融资总金额

11655家

企业

3214家

涉及机构

510起

上市事件

6.41万亿元

A股总市值