抢夺中国企业的饭碗。

曾经在中国身后苦苦追赶的越南、印度,试图在苹果产业链大迁徙的背景下扳回一城。

如今,时机来临了。

今年一季度,苹果“重仓”的长三角地区疫情反复,叠加中 美贸易摩擦,在苹果分散供应链的战略方针指导下,解除封锁的东南亚存在感明显增强。

三星、鸿海、仁宝等重量级供应商纷纷下南洋,在电子产品的助攻下,越南一季度出口额超越深圳(超出约1800亿元),令外界侧目不已。

为抱紧苹果的大腿,产业链上的中国企业不惜南下筑巢,而对广袤的中国中西部地区却不怎么搭理。

01一路东南飞

以越南为首的南亚各国,正以肉眼可见的速度,抢夺走中国企业的生意。

根据苹果公布的历年200大供应商名单,2018年越南仅有15家,两年后就上升至21家。如今,越南的苹果工厂就达到了31家,聘请了16万工人。

印度也是苹果CEO库克青睐的对象,在印苹果工厂由2018年的7家上升至9家,占比达到4.5%。虽然数量不多,但印度工厂承担了苹果核心产品iPhone系列的生产重任。

为了不被挤出苹果供应链,中国供应商们闻风而动,在印度和越南设厂投资,筑造新巢。

2021年共有21家企业在越南扎下23家工厂,其中,来自中国的公司数量最多,包括伯恩光学、歌尔股份、蓝思科技、领益智造、立讯精密、美盈森和裕同科技7家,占比三分之一;蓝思科技、伯恩光学、领益智造、美盈森这4家企业,两年后新进入越南。

▲来源:公开资料

在这个庞大的科技产业链体系中,“果链”企业唯苹果马首是瞻。苹果轻微的一个举动,激起的蝴蝶效应,便迅速导致一场产业大迁徙。

作为全球市值*、最能赚钱的科技巨头,苹果不仅在产品结构和售价上“刀法精准”,更能通过操盘和驾驭全球产业链来攫取高额利润。

当前,智能硬件集成的元器件越来越多,劳动力成本也在持续上涨,苹果的盈利能力一度遭受巨大考验。iPhone硬件的毛利率就曾从最高峰时的74%,一路下滑至60%左右。

为缩减成本,苹果“指示”鸿海、纬创等代工厂向生产成本更低的印度、越南转移。2017年,富士康印度工厂开始为苹果生产iPhone SE;此后,苹果还将4个旗舰机的订单交给印度富士康,毛利率回血至65%以上。

印度逐渐成为iPhone生产主力军,2021年,苹果让印度纬创代工iPhone12,这一决定让其硬件毛利率再次突破70%,达到72%。今年4月苹果又委派鸿海印度钦奈工厂生产最新的iPhone 13系列。

越南主要负责生产非iPhone产品,越南立讯、越南歌尔为苹果代工AirPods Studio,越南富士康为苹果出产iPad和MacBook。

在苹果的“授意”下,“果链”企业纷纷跨海越洋,在印度和越南安营扎寨。苹果产业链更像是一条利益链,在全球经济气候的变化下,向更有“钱景”的区域迁徙,攫取更高的利润。

只不过,在利润分配上,站在微笑曲线顶端的苹果掌握着话语权,甚至决定权。

02“果链”围城

彼时蜜糖,如今砒霜。

苹果的甜是在表层,如果没有独当一面的技术,或者强大的议价权,随时可能被抛弃。

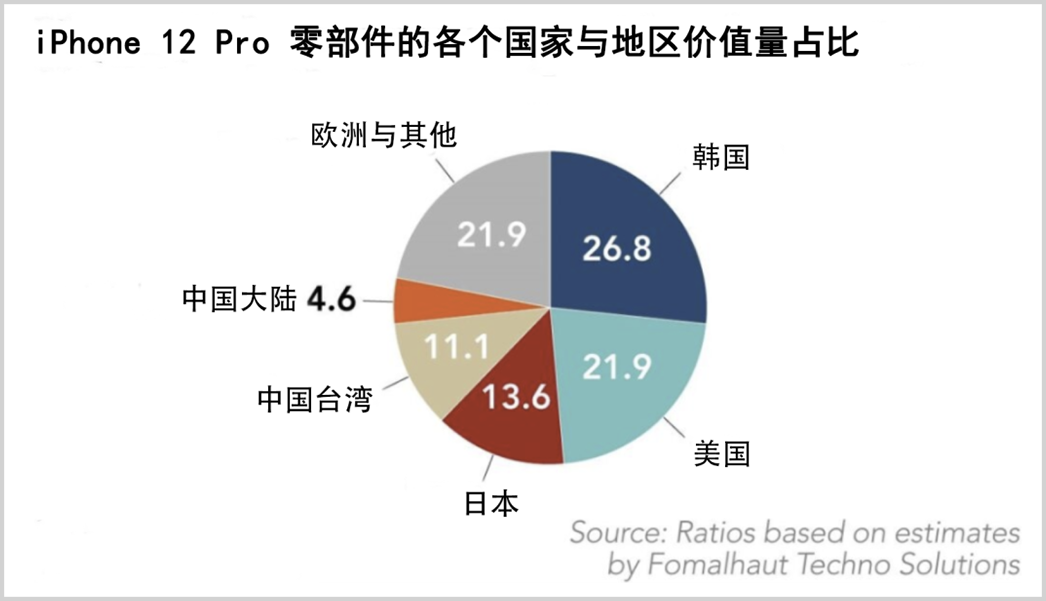

在“果链”体系中,日本企业承担iPhone关键零部件,韩国公司包揽了显示屏和存储芯片,像三星、SK海力士这样的存储芯片巨头,其在苹果产业链中的地位几乎无可替代。

尽管我国企业在奋力向高端进发,但目前来看,中国“果链”企业主要集中在中游环节,如屏幕、摄像头、电池、无线充电等零部件及模组。

这些企业在和苹果的恋爱纠葛中,上演着一幕幕“相爱相杀”的戏码。只不过,苹果都是那个拥有主动权的一方。

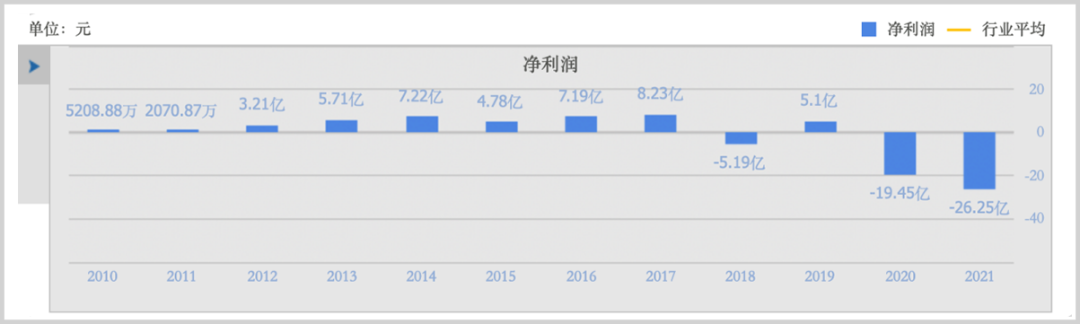

欧菲光就是最典型的一个案例。2016年加入苹果供应商名单后,欧菲光加速扩张,2016-2017年创造了有史以来公司*的利润表现。

▲欧菲光历年利润情况 来源:同花顺

为了能与苹果达成长期合作关系,欧菲光不惜花费近15亿收购苹果“钦定”的摄像头合作公司,以获取相应的专利技术。

截止2020年年底,欧菲光与苹果相关的设备资产价值就高达32.82亿,占公司净资产的三分之一。

然而,去年3月17日,苹果宣布和欧菲光正式“分手”。一纸分手信,直接掀开了欧菲光亏损的序幕。

要知道,仅苹果一家客户贡献的收入就占欧菲光营收的30%以上。其中,向苹果供货的影像模组产品收入占总营收的比例达15%。

被踢出“果链”单之后,欧菲光一落千丈。2020-2021年合计亏损近46亿元,今年一季度欧菲光扣非后亏损2.27亿元,同比重挫665.67%。

被苹果踢出“果链”后,市场认为苹果此举是对欧菲光产品质量、技术水平和经营状况的否定,股价自此大幅下杀。

这样的故事还在信维通信、东山精密、欣旺达、瑞声科技等企业身上上演过。

对于中国企业来说,与苹果合作就像是在刀尖上舞蹈,一招不慎满盘皆输。

而且,苹果对于供应商采取的是“养狼”战略。一手扶持果链公司,另一只手却不断养狼,扶持另一家供应商,以免一家独大挑战自己的话语权。

于是就会出现,苹果和一家企业还在恋爱蜜月期,背地里却大肆培养“备胎”。

由于苹果的优势地位,这些被扶持的企业依然非常乐意,比如因技术难产,东山精密失去苹果首供地位,鹏鼎控股转而“上位”、与立讯精密合作降低对富士康的依赖,踢走欧菲光等等不一而足。

这样一来,“果链”就形成了一个“围城”效应。城里的企业,疯狂内卷避免被踢走,城外的企业拼命压低售价力求挤进城里去。

一旦拥有成本更低、品质更优、技术更先进的解决方案,苹果便抛弃旧爱,另结新欢。

苹果利用手中“至高无上”的权力,将成本转嫁给供应商和代工厂,而将更多的利润留在自家后花园。

对比来看,在成本上涨的2021财年,苹果营收3658亿美元,创历史新高,净利润高达946.8亿美元,同比大增65%,毛利率提升至41.8%。

而“果链”企业却是增收不增利,蓝思科技2021年营收452.68亿元,同比增长22.55%,但净利润却减少了57.72%;扣非净利润更是暴跌72.45%。

立讯精密亦是如此,其2021营收1539.46亿元,同比增长66.43%;但净利润为70.71亿元,同比下降2.14%。

趁机坐收渔翁之利,维持金字塔顶端的控制权,苹果长期食肉,攫取巨额利润,而位于中低端环节的“果链”企业只能喝点汤水。

苹果的独门秘籍一直清晰的刻印在其产品背面:Design by Apple in California,Assembled in China(美国加州设计,中国组装)。

即便强如富士康,也只能在苹果的“强权”下屈服。据说,2009年8月,富士康的一个小零件的成本控制没能达到要求,苹果一通电话就直接打给了郭台铭,连带让郭台铭钦定的接班人蒋浩良,贬为董事长室特助。

“果链”苦苹果久矣,摆脱“苹果依赖症”已是当务之急,为寻找第二曲线,歌尔股份押注VR,已是Mate核心供应商和智能手表组装代工厂。

还有许多果链企业选择闯入新能源车的风口,欧菲光押宝智能汽车ADAS高级驾驶辅助系;立讯精密与奇瑞新能源组建公司;欣旺达投资200亿搞动力电池。

但这或许,也是他们在为苹果造车写简历。不过相信经历过苹果的“折磨”后,他们已经吸取了不小的教训。

03为何不去中西部?

东南亚崛起,中国中西部“喝汤”。

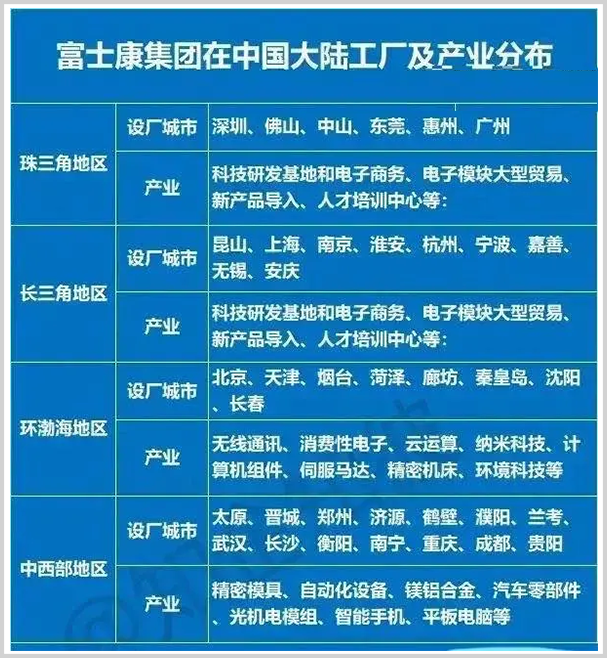

在苹果产业链阔步向东南亚转移的同时,广袤的中国中西部地区却没有受到太多关注,除了代工业务的富士康在中西部设厂外,其他企业寥寥无几。

▲数据来源:网络

TechNode统计指出,仅江苏、广东和上海三地的苹果工厂,就达到了全球苹果工厂的1/3,占中国苹果工厂数量的61%。长三角和珠三角依然是苹果“重仓”的区域。

分析来看,技术密集型的电子信息产业,产品零部件之间依赖性强,而且是全球化分工。因此,在空间布局上,相比一般产业,其区域集中分布的特征更加明显。

而且,苹果产品涉及电子元器件数量庞杂,技术要求高,珠三角和长三角是我国电子信息产业的重镇,企业协同作战明显。

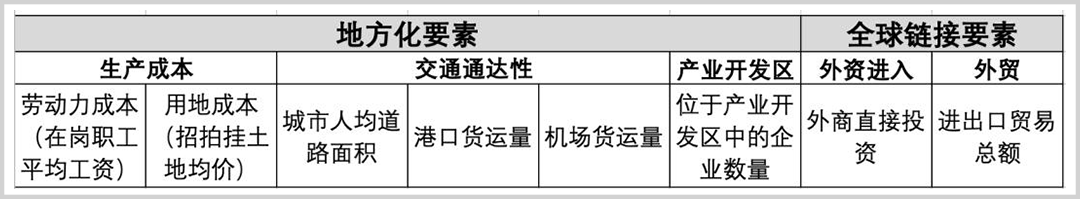

▲苹果设厂考虑因素 来源:搜狐城市

此外,港口、机场进出口运输量、外商投资政策、劳动力和土地成本等都是重要考量因素,除了成本优势外,中西部地区在其他维度上似乎并无太大吸引力。

在最新的苹果200大供应商名单中,位于中国大陆的工厂共有259家,依然是数量最多的国家,但占比已由两年前的48%下降至42.46%。

位于日本的工厂数量位居第二,两年来,在日本设立工厂的企业都是40家,没有变化。虽然数量不及中国,但可以看出,由于日本制造业位居中高端关键环节,具有难以替代的竞争优势。因此,即使在人工成本高企的背景下,依然竞争力十足,这也是日韩企业的产能没有向外转移的重要原因。

苹果期望提高印度、越南在产业链中的地位,实质上就是以下游组装供应商为主,替代中国的部分产能,进而向中游零部件环节延伸。

除了拥有更低的土地、人工成本外,中 美贸易摩擦下,美国给予越南最惠国待遇,关税优惠,也是一大吸引力。

另外,苹果加大在印的iPhone生产比重,更是为了打开这个全球第二大手机市场。2020年,iPhone在印货量超越320万部,同比增长60%;去年,这一数字升至477万部,创下苹果在印度的最高纪录。

因此,某种程度上讲,要接受一部分中低端产业逐步转移到东南亚和印度的事实。而且,即便转移到越南和东南亚,也主要是由中国企业主导。

关键的是对高端价值的占领,苹果产业链是一个典型的“倒金字塔”结构,中高端环节的价值是低端价值的10倍以上。

日韩企业的难以替代性,就给中国“果链”企业带来不小的借鉴。三星、SK海力士、LG等存储芯片和显示器巨头,在疫情和缺芯潮中依旧在暴赚,三星去年营业利润达到2731.6亿,创历史新高;今年一季度,三星电子营业利润达到735.26亿元,同比增长50.5%。

综合来看,基于庞大的代工体系,富士康可以获得中西部省份更多的政策支持,也可以利用规模优势,抵消长途运输的成本上涨。因此,富士康进入中西部有内外部双重因素的影响。

而其他中国“果链”企业进军中西部,缺乏本地产业链支持,虽然人工土地成本得以降低,但运输成本却大幅上涨,而且还可能陷入单一作战的局面。

况且,加入苹果供应链后,这些本就没有*行业优势的企业,只能听候苹果调令,唯命是从。

因此,与其诟病“果链”企业不去中西部地区,不如提升自身价值含量,打造不可替代的地位,丰盈业务结构,摆脱单一客户依赖症,才是根本,才更能将高端附加值留在中国。