从药物研发到最后的销售环节,CXO产业链冗长,但每一个环节都关系着新药最后的成与败。其中,临床CRO市场便是不容忽视的一环。

2018年,国内临床CRO市场规模便已突破100亿,CRO领头羊泰格医药,如今市值超过千亿。

这一领域也如大部分行业,头部企业在资源和资本的双重加持下,地位进一步上升。但就在大家以为大局初定之际,“搅局者”依然悄悄出现。

不少互联网公司,都把目光瞄向这一流淌着奶和蜜的市场。针对患者招募环节,前有医脉通的初尝试,如今又有水滴筹的重拳出击。

那么,在CRO这一百亿市场,跨界而来的互联网公司真能玩得转吗?

01、临床CRO:患者资源分散催生的百亿市场

庞大的临床CRO市场,某种程度上是由分散的临床资源所催生的。

创新药研发出于严谨性,出海需要开展国际多中心临床,国内则需要开展多区域临床。动辄数十个跨地区的患者招募,让大部分中小药企难以完成,即使是资源丰厚的大药厂,也难免头疼。

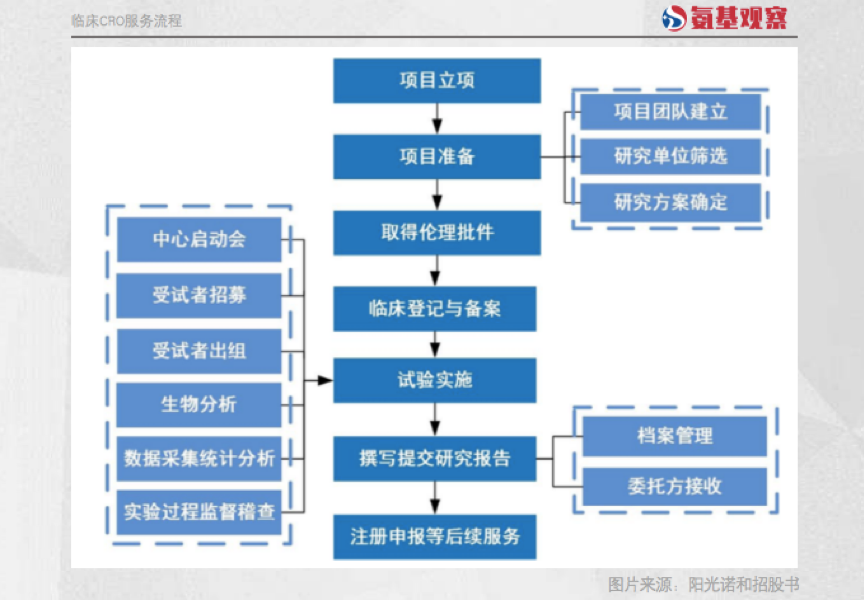

这种背景下,以患者资源为生的临床CRO市场应运而生。对于药企而言,从临床试验的运作、患者招募管理,以及后续数据统计分析等临床全部环节,都可以交给临床CRO一手包办,并且丰俭由人。

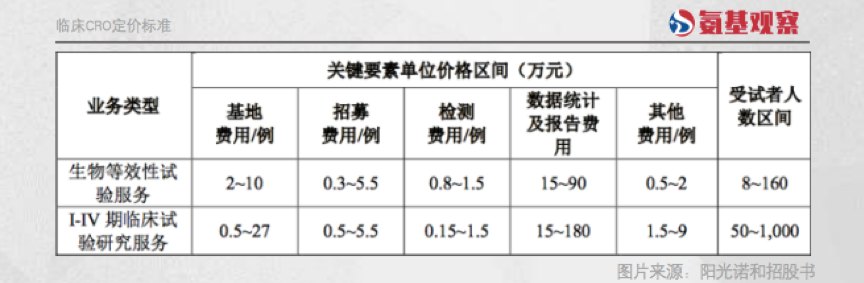

临床CRO则按服务项目收费,影响其盈利能力的关键,在于患者招募数量。根据阳光诺和招股书,其定价要素核心包括基地费用、患者招募费用、检测费用及数据统计及报告费用等。

如上图所示,大部分定价,都是根据患者招募数量浮动。显然,如何承接更多订单,招募更多患者,是这门生意做大的核心。

此前,泰格医药在港股招股书中便表示,患者的招募与否,对其业务能否成功至关紧要。

这也意味着,医院资源对于临床CRO极为关键。泰格医药财报中关于自身优势的体现,最居前的也是“资源”:

首先是丰富的医疗资源,与超过1200家临床试验机构进行合作;其次是网点布局广阔,建立了规模庞大、重点城市全覆盖的的临床研究服务网络。

正常情况下,医院资源很难轻易被后来者颠覆,因为渠道的维护不是一朝一夕就能完成的。也正因此,通过自身优势加上不断的并购,头部临床CRO的优势也会愈加明显。

不过,一些互联网公司也有相应资源,先后将目光瞄向CRO市场。

02、互联网 “野蛮人”敲门,资源优势各不同

互联网步入下半场早已成为共识,在追求原有业务增长的同时,互联网公司开始诸多业务尝试,一些公司便希望能将临床CRO打造成未来的增长引擎。

去年港股上市的医脉通便是如此。根据公司招股书,医脉通表示自己是国内*的医生交流平台,截至2021年末拥有550万注册用户,其中310万是医生群体。

广大的医生群体,正是医脉通变现的基础。根据2021年财报,医脉通希望依托平台医生资源优势,推进真实世界研究、CRO业务的发展。

医脉通之后,水滴筹同样重拳出击。

在2022年*季度财报中,水滴筹首次公布医疗相关业务的进展,公司旗下患者招募业务平台“翼帆医药”看起来进展不错。

根据一季报,水滴筹3个月内成功招募了超过500名患者进行临床试验,并与正大天晴、石药集团等药企及其他CRO机构建立了合作,新增超过50项注册性新药临床试验合作项目。

结合近段时间公司的进展来看,CRO业务的重要程度似乎还在加码。

根据6月28日《沈鹏致水滴全员的一封信》,公司进行组织框架调整,新成立了医药创新事业部,并由联合创始人胡尧担任负责人,意图自然不难猜测。并且,沈鹏在信中表示,“医药创新是我们必须深耕的方向”。

实际上,近期水滴筹招兵买马的力度在增强,从项目经理到临床协调员,不断从国内外药企手中挖人。看起来,是要大干一场。

这似乎不难理解。虽然没有医生资源优势,但水滴筹直面患者。水滴筹业务的核心,正是基于规模庞大的患者资源变现。

截至2021年末,水滴筹“地推铁军”已经覆盖全国31个省、313个城市的医院和医疗服务人员。

对于这组数字,相信不少住院患者会有深切感受,因为水滴的“地推铁军”,往往会进行扫楼式业务拓展。

可以说,水滴筹在医院、患者端的资源,天然适用于患者招募的临床CRO业务。加上水滴筹目需要尝试更多的业务,以证明自己商业模式的可持续性,选择进军临床CRO领域,也不失为一个好的业务方向。

03、跨行业、跨领域必须要解决的问题

尽管医脉通、水滴筹各自拥有不同的资源优势,但互联网公司在临床CRO市场,能掀起多大风浪还有待时间给出答案。

目前看,各家公司业务规模相对不大。根据医脉通招股书,2018年—2020年公司为医院、药企、CRO提供患者临床招募和临床所需软件业务的收入,分别为2492万元、3282万元、3504万元,收入占比为29.9%、26.9%、16.4%。

水滴筹则表示业务增长不错,但并未具体披露业绩情况。从这一点来看,目前该业务收入在水滴筹总收入中的比重,并不会太高。

这也不难理解。一方面,任何一家公司的资源,能否真正变现都需要经过实际业务的检验才能见分晓;另一方面,跨行业、跨领域对任何一家公司来说,也并非一蹴而就。

对于医脉通来说,将医生变现的基础,首先要保证其平台拥有足够的粘性;其次才是开展后续的变现工作。

虽然总用户数据较大,但根据付费用户和月活比例来看,医脉通目前还需要在吸引用户端更加努力,后续才能更好地开展CRO业务。

与医脉通相比,直面患者资源的水滴筹,看上去相对从容。

在今年的一季报电话会议中,公司相关人士表示,在与正大天晴、石药集团的战略合作中,完成了20多个临床试验项目,大大加快了他们的研发进度。

这是由其地推军所带来的优势,但这也可能是水滴筹的劣势。毕竟,患者招募,不仅是快就可以的,还需要有同样重要的专业性、合规性问题作为支撑。

就拿合规性方面来说,不少市场人士质疑,水滴筹在患者招募过程中,可能会出现承诺、补贴等现象,这些是合规所不允许的。

如何在速度与质量中间找到平衡,是水滴筹临床患者招募业务做大的关键。

另外,对于互联网公司来说,都有天花板问题需要考虑。

临床CRO业务的确充满想象力,估值方面,自2021年高点下跌超40%后,泰格医药的估值仍超千亿,动态市盈率在50倍左右;业绩方面,2021年泰格医药营收已经达到52亿元,扣非净利润也达到12.32亿元。23%的净利率,虽不算暴利,但也算可观。

不过,目前这两家公司都还只是提供单纯的患者招募业务,发展要局限不少。在提供整个临床服务之外,泰格医药还提供纯粹的患者招募和管理业务,虽然收入规模增长迅速,但规模依然有限。

根据公司招股书,2017年—2019年这一业务收入,分别为1.05亿元、1.78亿元、3.02亿元。2019年,在收入突破3亿元的情况下,占公司总收入比重也仅10%。

长期来看,如何提高患者招募业务的附加值,将是这些互联网公司需要考虑的事情。