车规产品是MCU下游*的应用市场,也是*发展潜力的市场。汽车“新四化”带来了芯片大幅增量需求,“缺芯”风波仍在延续,车规级MCU受到产业与资本的极大关注。

过去18个月里,国产车规级厂商的融资事件超过20起,不仅新旧玩家动作频频,主机厂更是一改以往高姿态,深度参与到MCU的生产研发环节。作为国产替代重要战场的车规级MCU市场,究竟发生了哪些变化?市场格局将又如何走向?其中起决定性的关键因素又是什么?带着这些思考,高鹄资本深度调研了车规级MCU产业,并以此文作为部分观点的载体分享给大家。

01、车规级MCU供给危机

1、全球车规级芯片需求快速增加

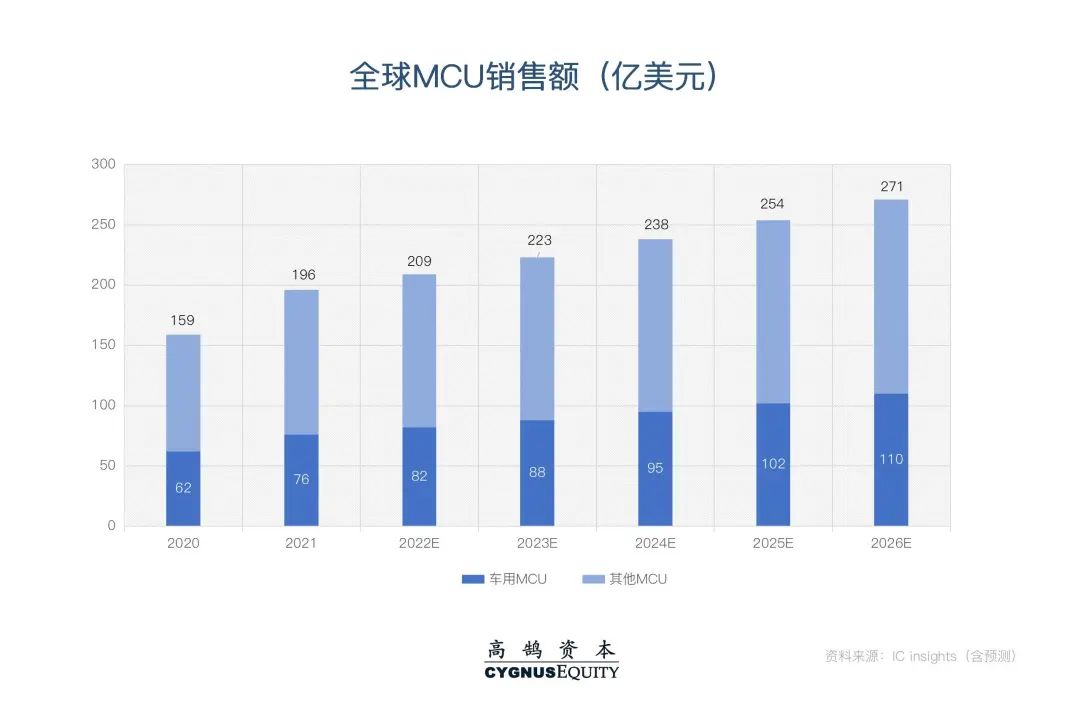

全球新能源汽车销量增长惊人,2021年仅中国市场产销同比增长150%,拉动车规级MCU市场规模快速提升。IC insights数据显示,2021年全球MCU销售额达196亿美元,2025年销售额将达到254亿美元,其中车规级MCU销售额在2020年已达到62亿美元规模,预计2025年销售额将超过100亿美元。

汽车电动化、智能化变革,为MCU需求带来确定增长:新能源汽车的电池管理系统需要使用MCU对充放电、温度控制、电池间均衡进行控制;整车控制中,电动车的动力系统相较燃油车更为复杂,整车控制器中需要配备多个32位高阶MCU芯片;传统燃油车的引擎控制器以及变速箱控制器,由电动车的逆变器及减速器取代,带来大量MCU的新增需求;此外,自动(辅助)驾驶下ADAS域的DMS(Driver Monitor System)、碰撞预警系统、倒车雷达、车道监测以及网关、导航等模块都对车规级MCU有着强力需求。按需求量计算,单车安全应用、车身控制、动力应用、电池组合计需要30到50颗MCU,部分车型需求达百颗。

2、疫情导致产能下降,偶发事件加剧供给压力

尽管需求强烈,车规级MCU过去并不是Foundry(芯片代工厂)的核心业务。车规级MCU对安全性要求极高,需要适应极端的工作温度、有更低的失效率以及更长的使用寿命,因此相较于其他芯片产品,车规MCU对代工厂的要求更高。此外,由于出货量相对不及消费电子芯片,对于车规级的产品,工厂产能排期并不优先。

新冠疫情爆发后,业内普遍判断汽车消费将持续低迷,而消费电子厂商为了抢占华为退出市场后的空缺大幅加单,全球主要芯片代工厂降低了对于车规级MCU的产能供给。

另一方面,在疫情、极端天气、罢工事件与地缘政治多重影响下,芯片生产从原材料、设备到制造、运输等诸多环节都出现问题。生产成本增高让台积电、格罗方德等厂商不断提高代工报价,缺芯潮下进一步推高了车企采购难度及成本。

3、政治风险加剧,本土供应商发展不足

传统MCU供应链集中在欧美,中国车规级MCU 90%以上市场份额长期被RENESAS (瑞萨科技)、NXP(恩智浦)、Infineon(英飞凌) 、ST(意法半导体)、Microchip(微芯)、TI(德州仪器)等国际厂商牢牢占据。

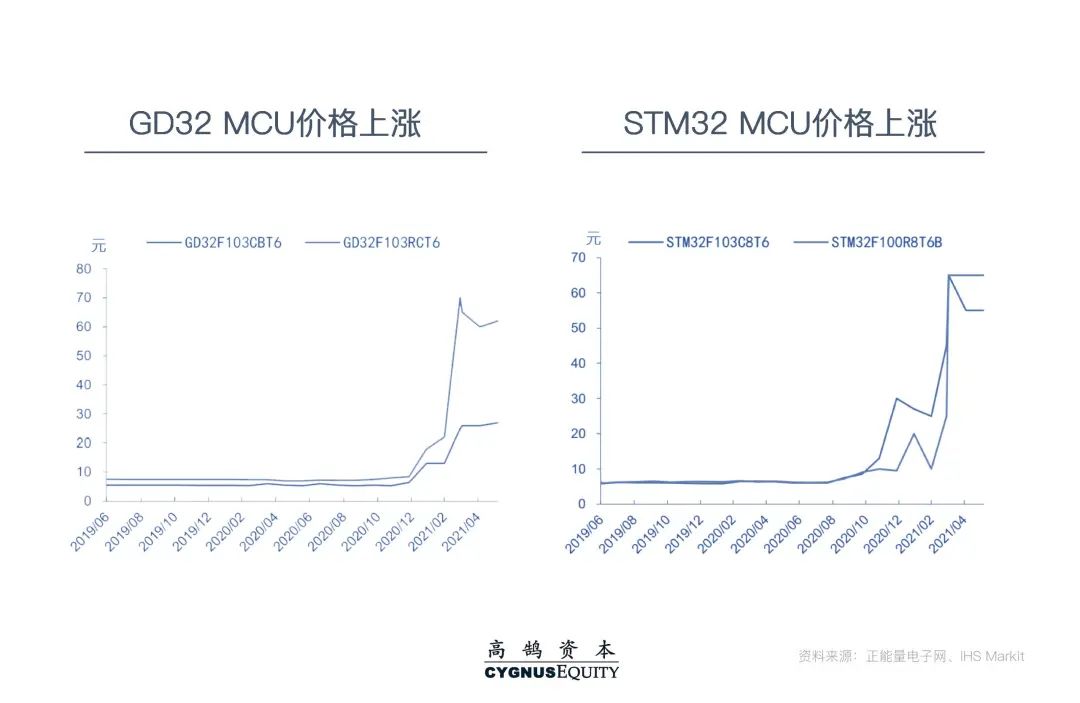

伴随疫情步入常态化,新能源汽车等创新应用兴起,各个市场需求进一步复苏,终端厂商亦加大订单需求弥补库存以应对未来需求,整体需求情况远超预期。上游扩产不足,而经销商端受“牛鞭效应”影响亦有囤货意向,导致海外 MCU巨头产品交期严重延长,价格也水涨船高,车规MCU单价由几元一路上涨至现价数十元到数百元,部分产品涨幅超30倍。

海外MCU巨头对于国产汽车厂商需求响应不足,在求货无门、采购昂贵、产能无法保障的情况下,中国汽车供应链将橄榄枝抛向了国产MCU厂商。

此外,国际地缘政治格局的变动促进核心芯片国产替代的步伐加快。2022年2月,美国商务部宣布将限制俄罗斯获取美国先进技术的能力,芯片供应首当其冲。汽车厂商已经经历过一轮缺芯,在中 美贸易摩擦长期持续的未来,纷纷未雨绸缪,对国内MCU企业的友好度*提升,在海外巨头的一供以外,储备国产MCU厂商作为“二供”。车规级MCU迎来国产替代的历史机遇。

02、缺芯潮中脱颖而出的国产MCU

在传统汽车供应链中,Tier 1和供应商们需要完全遵照主机厂需求进行零件设计与测试,主机厂在产业下游中占据主导地位。缺芯潮让国产MCU厂商有机会改变不利状态,车厂开始主动寻求甚至扶持MCU厂商,以保证产品供应。

1、32位产品需求不断上升,边缘功能域为国内厂商主要渗透区域

市场的车规级MCU产品包含8位、16位、32位三种,其中32位数产品占比不断提高,以30%出货量占据了75%的市场份额。8位MCU产品主要用于雨刷、天窗等性能要求稍弱的部件,一般单价低于1美元;16位产品,主要应用场景为动力传动系统、底盘结构等,单价在1-5美元;32位产品主要服务汽车精密的控制单元,括仪表板控制、车身控制、多媒体信息系统、引擎控制以及新兴的智能性和实时性的安全系统及动力系统,一般价格在5~10美元之间,部分高端产品在10美元以上。伴随汽车电子电控功能日趋复杂,叠加电子电气架构集中化的趋势,车载 MCU 中32位占比不断提高。

海外厂商,32位MCU产品已经非常成熟,而目前国产MCU厂商中,仅比亚迪、芯旺微及杰发科等具备32位MCU的量产能力,其他玩家仍以8位MCU为主。

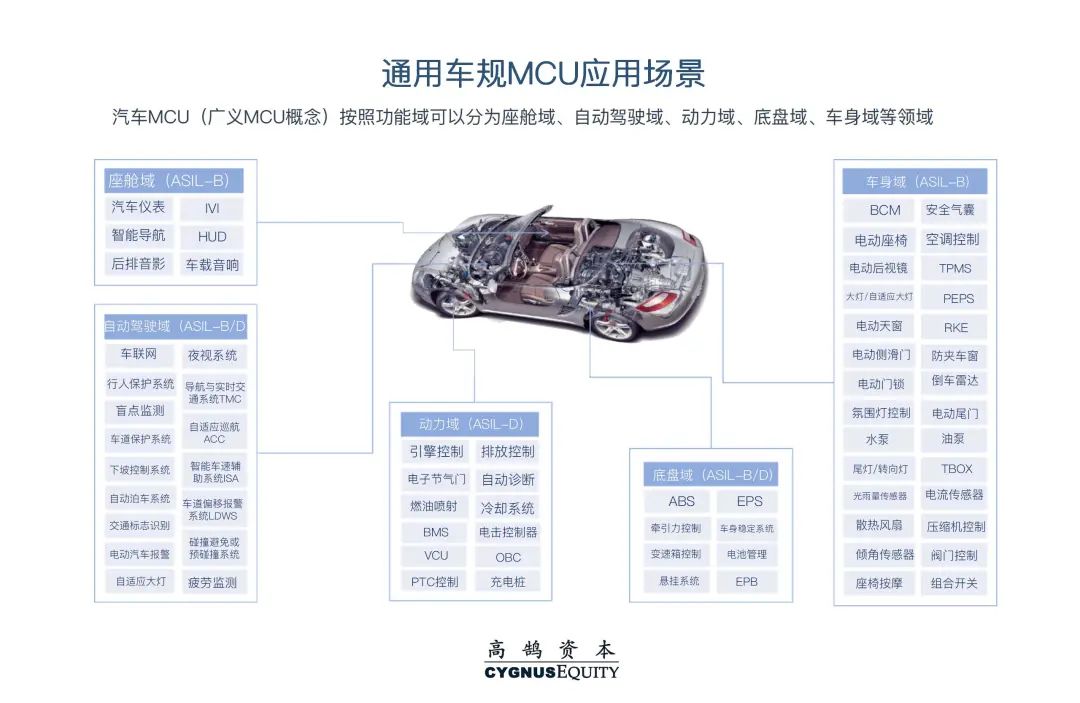

按照功能范围划分,车规级MCU可以分为座舱域、自动驾驶域、动力域、底盘域、车身域,其中车身域、座舱域为边缘功能域,底盘域、动力域、自动驾驶域为核心功能域。

由于边缘功能域对车规安全等级认证要求不高,产品甚至不需要通过ASIL(Automotive Safety Integrity Level)安全等级认证,失效率要求也较低(dppm<10),国内主要MCU厂商现以边缘功能域为主要渗透方向。

目前国产边缘功能域MCU基本可以做到AEC-Q100车规认证,部分厂商的ADAS产品已进入L0级倒车雷达产品。而核心功能域(底盘域、动力域、自动驾驶域)对车规安全等级认证严格,除开部分L0级自动驾驶外,只考虑C级以上芯片,失效率要求也十分严苛(dppm<1),目前仍为海外*厂商垄断,预计中短期内国产厂商难以替代*产品。

2、需求端积极采用并加大投入支持国产替代方案

在缺芯和国家政策扶持的大环境下,主机厂和Tier 1对边缘功能芯片的替代持积极态度,目前汽车厂商都在接洽能提供与海外*厂商相近性能产品的国内厂商,部分主机厂已在量产车型上通过实车验证后采用国产替代方案。

一般来说,一款车规芯片需要12~18个月的验证。从设计到量产,MCU厂商自行完成流片、封装测试、设计验证、产品验证后,再逐步递交给主机厂、Tier 1再验证。芯片的安全性、失效情况、故障应对等将在极端条件下进行验证,主机厂与Tier 1在调试中向芯片厂提出要求和改进措施。

缺芯潮下,“要产能”成为主机厂和Tier 1的共识。为了更快完成验证、软硬件整合,不少Tier 1在MCU设计阶段就投入数百万元同步进行系统开发,进而快速供货主机厂,这使得需要一年半乃至更长的验证时间被压缩至数月内。

03、汽车“四化“下的MCU发展趋势

需求红利下,国产MCU进入OEM体系的机会越来越多,在汽车电子电气架构(Electrical/Electronic Architecture)演变趋势下,国产厂商们也在寻求弯道超车的机会。

传统E/E架构以分布式为主,每添加一个新功能,就添加一个MCU,布线后再嵌入硬件软件。虽然分布式方案简单却压缩了车身空间,且车身重量不断走高,增加了硬件开销和开发难度。

因此,传统E/E架构难以支撑汽车智能化的快速迭代,由分布式架构向域控制及中央控制架构演变成为确定趋势。

中央控制架构对MCU及集成系统设计提出了更高要求,带来三个重要变化。首先,汽车电子功能日益繁杂,多核、异构成为主流,全车MCU需要配合主控芯片完成多功能、复杂的操作,对MCU的功能要求更高,集成度也会更高,MCU厂商需要对整车功能有更前瞻的理解。

其次,MCU在保持性能可靠性下,势必要挑战能耗要求。除了维持较低失效率外,车规级MCU需要维持不同工作模式下的低功耗,以降低对汽车里程的“侵占“,帮助整车维持续航表现。

最后,域控制器逐渐成为主流趋势后,域内不同功能呈现一定程度的整合,整合后的MCU将全部采用最高功能安全等级,即要求ASIL-D产品完成对其他安全等级产品的整合,安全认证有了更高要求。

尽管车载SoC算力越来越强,但车载MCU凭借更高安全性、可靠性,以及与终端器的紧密集合,使其更难被大算力芯片完全替代。前置MCU在终端器件整合,与SoC配合工作模式将成为常态。

功能需求满足后,MCU也需要应对更复杂的安全挑战,要求MCU从启动文件校验、访问权限控制、安全密钥、芯片状态监控等角度提升安全性,安全解决方案成为厂商开发标配。

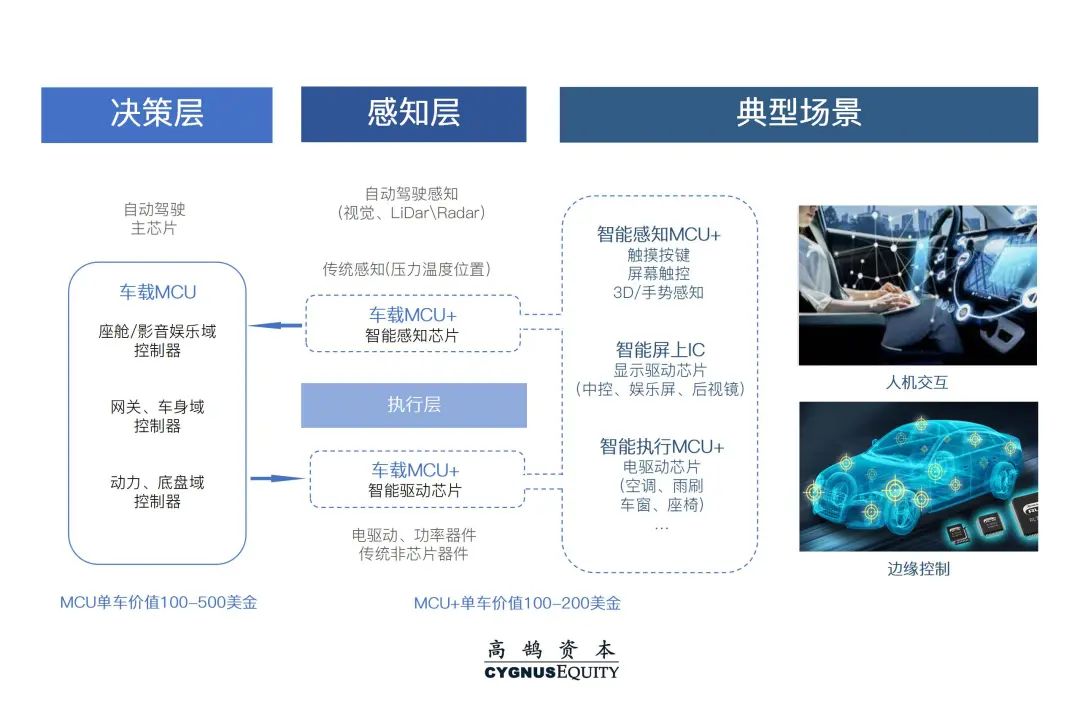

整车智能带来更好的驾驶体验,同样也让MCU有了更多延展需求。在汽车智能场景下,MCU作为决策层核心,需要与感知、驱动芯片功能形成多元解决方案。

相比单一MCU产品,“车规级MCU与其他芯片整合的解决方案”在车内人机交互、边缘节点控制有更佳表现,常见的场景包括智能感知(触摸按键、3D/手势感知)、智能屏上IC(显示驱动芯片、中控、娱乐屏、后视镜)、智能执行(电驱动芯片,空调、雨刷等),厂商可以根据用户需求提升整车智能表现,增加更多商业可能。

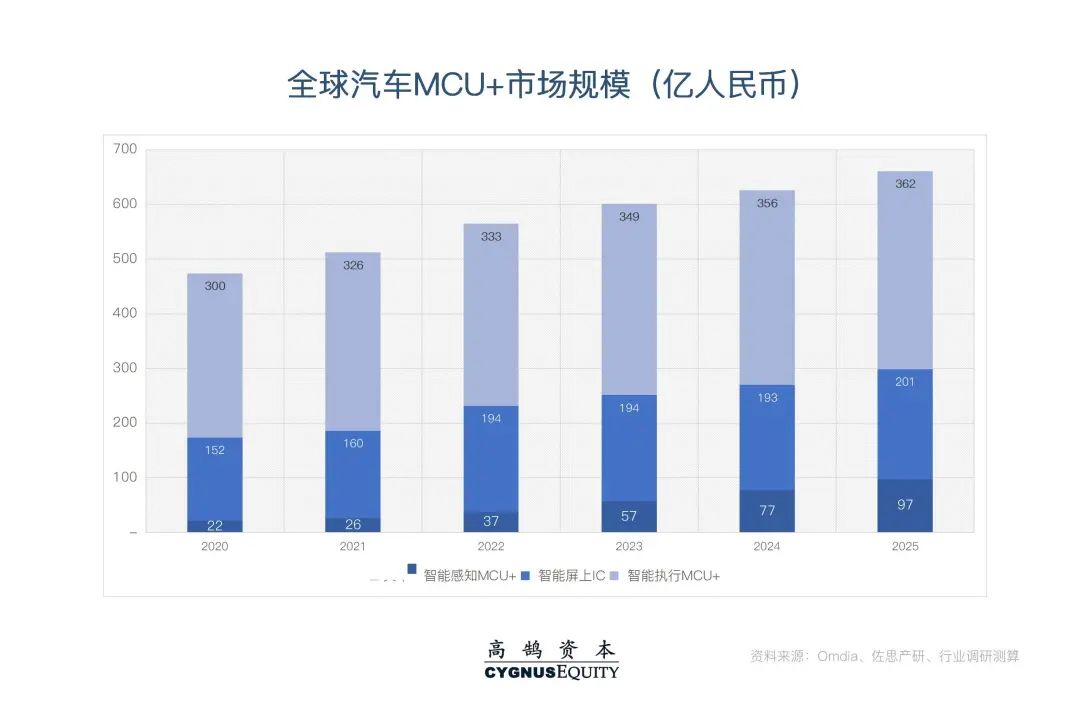

根据Omdia和多家机构的数据测算,MCU综合解决方案(以下简称“MCU+”)需求将迎来高速增长,全球需求规模将从2021年的512亿元增长到2025年的679亿元,单车综合方案芯片平均需求量将从44颗增长至68颗,设计并整合多元芯片的能力将成为MCU厂商核心实力的重要体现。

中国MCU+市场机遇大,在供应链安全、成本控制的需求下,配以国家对采购更多国产芯片的积极倡导,国产替代将进一步加速。

04、正视发展差距的长周期竞争

虽然国产车规级MCU热度大增,但厂商们仍面临着不少挑战。

首先是技术差距。主流车规级MCU以RISC-V和ARM两个架构为主要路线,RISC-V在低功耗嵌入式场景表现更优,但ARM CortexM内核产品有更丰富的软硬件开发生态,产品更能应对复杂环境,是海内外产品主流架构。

海外M系列内核产品占比达80%以上,32位MCU作为核心高端产品,研发与量产难度都不低。海外厂商均已实现32位产品量产,核心厂商料号可达上千颗,国内*厂商均在百颗及以下。

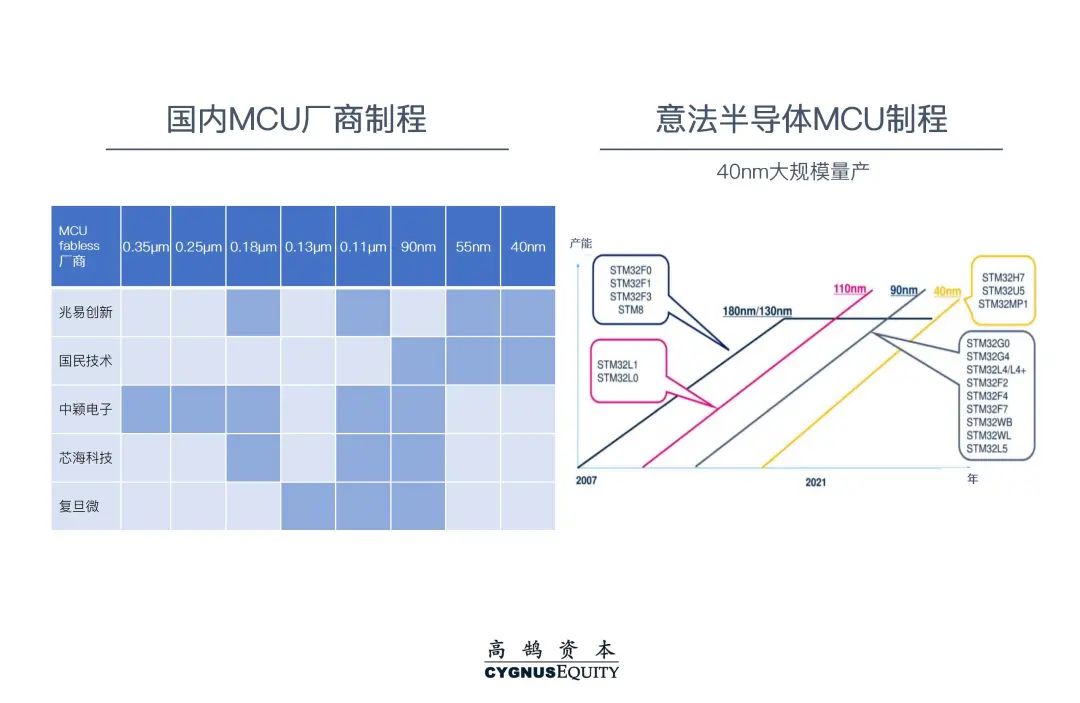

芯片研发投入成本高昂,即使在ARM CortexM内核下进行开发,一款32位MCU从研发到流片至少需要投入5000万元,还不包括后续工程验证、外委测试费用。在制程方面,海外先进企业已大规模实现40nm制程量产,并已尝试采用28nm制程,而国内企业主要集中在90nm及以上级别,提升工艺需要投入更多资金和人才建设。

更重要的是,海外厂商主要以IDM(整合制造模式)为主,拥有自己的晶圆厂,在产研调动上更具优势。国产MCU厂商仍以Fabless(设计模式)为主,需要具有先进制程的代工厂给予支持,而国内代工厂还主要集中在消费电子、物联网等领域,在车载领域技术相对滞后。

除了技术差距,在海外供应链难以稳定的当下,厂商需要在缺芯窗口期内尽快实现产品交付。

边缘功能域MCU的故障与失效所造成的严重程度低,且后果完全可控,不会造成重大人员伤亡,主机厂对相关产品要求不高:只要供应商百万颗芯片失效率小于10,能通过主机厂的设计认证、零部件认证、整车认证等为期1- 2年的验证即可,不强制要求通过ASIL认证。

在此前提下主机厂商主要考虑3个因素:产品性能、价格与供应链稳定性。目前来看,国内MCU厂商可以提供与海外*厂商相近性能的产品,与*厂商的性能差异在10%以内;价格仅为海外*厂商的30%至50%;且国内供应链具有更高稳定性,缺芯风险与政治风险低。

缺芯潮过后,若国产芯片的使用没有出现问题,主机厂与Tier 1会持续使用已经采用的国产芯片。但在此之前,谁能够把握好机会为下游客户提供好产品还是未知数。

05、判断优质投资标的的四个维度

常规来说,一款MCU经历18到24个月设计、流片后,厂商还需要12到18个月的时间通过欧美市场认可的AEC-Q100、ASIL的安全认证;再经过2到3年的竞标、车型导入、整车开发、下游验证,数年后才能大规模量产上线整车。

如此长的周期为车规级MCU市场带来不确定性,且市场尚属于早期,赛道中多家厂商并存,竞争激烈。种种市场特征都对该赛道的创业企业提出了非常高的要求。

经过产业上下游的深度调研与实际客户的服务经历,高鹄资本认为符合以下四点的团队值得关注与长期追踪:

*,团队配置成熟度高。团队拥有海内外*MCU厂商核心研发、市场岗位的任职履历,拥有完整的芯片研发与量产、市场销售经验,能力互补,能够*限度地减少试错成本的同时,加速芯片研发与量产速度,更高效地把握住缺芯窗口期。

第二,研发团队具有足够的研发深度与广度。在长周期的研发过程中,创业企业将面临巨大的资金压力,尤其是在高端MCU(如32位)与海外*厂商存在巨大技术差距的情况下,研发周期变得更为持久。如果团队可以在车规级MCU的基础上,有实力拓展MCU与MCU+并获得稳定现金流反哺研发,或许是平衡该赛道不确定性的一个实用方法。

第三,具有稳定的供应链。对比国外头部厂商的IDM模式,考虑到Foundry投入的长周期和大额资金需求,国内MCU厂商当前仍会以Fabless模式为主。虽然国内MCU厂商都会希望培养与采用国内晶圆厂代工,但由于40nm等制成良率提高仍有一段时间,在此之前,能够与海外供应厂商建立紧密合作关系,将会是把握窗口期的重要因素。

第四,能够实现与主机厂的深度绑定。主机厂在车规级MCU国产替代中也扮演着举足轻重的角色,除了可以为MCU厂商提供大量的资金支持外,主机厂更是在帮助MCU厂商缩短研发、验车、量产的周期上起到了关键作用。

在布局车规级MCU的企业中,具备四个维度实力的团队尚属稀缺但并非没有,芯旺微、旗芯微、赛腾微、曦华科技等均拥有稳定供应链和不错的主机厂合作经验,且团队成熟度高,具备足够研发的研发深度与广度。

总的来说,需求与政策的推动下,车规级MCU国产替代的红利与窗口期将会存在一定时间,但不确定性仍然巨大,优质团队仍是关乎企业能否走得更远、更快的关键。