四年前的“微信之夜”上,随着一首《in my secret life》结束,大屏幕上开始播放用户对微信的吐槽视频:“每天有5亿人吐槽,还有1亿人教我做产品。”张小龙把这次演讲当成一场行为艺术,当时微信MAU已经达到了10.82亿,高光时刻的张小龙聊起了原动力、大讲价值观,思索如何把微信打造成一个异类,成为国民流行的产品。

如今微信的MAU接近13亿,体量上在国内App中一骑绝尘,背靠社交能量场的流量红利,小程序和视频号接连被捧上高台,如果说过去微信的定位是精简的社交工具,现在更像是一个庞然大物,后来阿里、百度、字节等玩家也纷纷入局,小程序和短视频俨然成为必备插件。

互联网是有记忆的,乔布斯曾经说过,好的产品是走在科技与人文的交叉路口,但在国内,这套法则似乎只停留在产品经理的口头上和宣讲大会的PPT里。相较于重开一款新产品,基于已有核心应用土壤,注入更多板块和可能性,做大、做全成为一款超级软件,几乎成了所有玩家的商业共识,在这种思路下,人们不再关注颠覆式创新产品,掉头比起了产品的微调、裂变和生态容量上。

回顾以前,从1997年的Foxmail,到2005年主刀QQ邮箱改版,再到2011年成为微信之父,10多年过去了,上帝好像没有再写好一段程序,并在恰当的时间移交给张小龙,当年的他也曾坦言,“对于目前的互联网来说,大家更关心的是流量变现,不会去想什么是好产品。”

带来的直接结果是,包括腾讯、阿里在内的互联网巨头们,似乎集体陷入了灵感丧失的窘境。根据TalkingData调研数据,阿里的淘宝和支付宝、腾讯的微信和QQ、字节的抖音和头条、京东、美团等已经连续多年霸屏,活跃榜单上的新面孔最多只能是昙花一现。

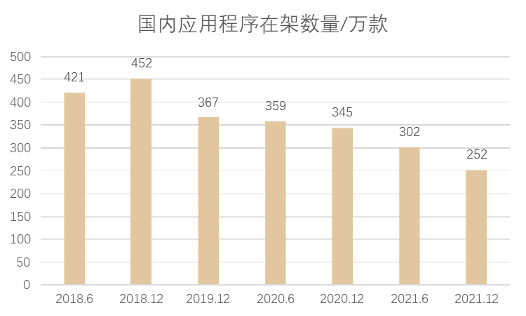

从搜索和社交,到游戏和电商,再到短视频和协同办公,据工信部数据显示,截至去年年底,国内市场上监测到的APP数量为252万,仅12月份就新增9万,但下架约30万款。5、6年前有滴滴、字节、小米这些超级独角兽,自美团、拼多多上市后,国内互联网公司IPO节奏感被打乱,胡润曾在调研中明确指出:2021年新独角兽出生率环比下降15%,IPO也大幅下降。与此同时,一、二级市场的倒挂现象的加剧,也让过去企业的成长机制慢慢失效。

国内应用程序在架数量图源由新眸绘制

昔日里招兵买马,扩大市场占有率,如今风口和噱头难辨,AI在推荐算法上的应用几乎达到商业化顶峰,热钱和赛马机制双双失灵,多数巨头都处于一边找增量、一边固存量的状态,围墙边缘的创业公司们则苦于行业的马太效应,难以跻身,360创始人周鸿祎曾提到,有没有人口红利,取决于企业是否真的具备产品创新能力,与后者休戚相关的,是企业能否长期生存的关键问题。

01

你这个模式,在美国有参考吗?

1998年,张朝阳在中国首次借助风险投资创建了搜狐,不过据说一开始他也不知道互联网具体是做什么的。在没有任何清晰商业计划的情况下,张朝阳模仿美国的内容网站Hotwired,从新华社摘编新闻,把《小说月报》等杂志的内容搬到网上,之后又模仿雅虎,把别的网站以链接形式列在自家栏目里,对网站信息进行分类,这也是早期搜索引擎的雏形。

同年,网易进军门户掘金,王志东的四通利方和华渊资讯正式合并为新浪,三大门户业务各有侧重,搜狐玩搜索、网易做论坛、新浪主打新闻,只是页面上照搬雅虎。这一年,恰逢世界杯,靠着24小时的直播网络新闻,新浪获得了18万元的广告收益,而当时北京的房价还在一平方两三千徘徊。

相比于现在,那是一个满地都是黄金的年代,中国式互联网刚刚萌芽,商业模式和产品形态都是新的,也都是热的。虽然运气不好赶上了互联网泡沫,营收变得艰难,但随着三大门户纷纷推出短信业务,为用户提供新闻、天气、交友服务,很快也就扭亏为盈。在PC时代,点击量、访问量和内容,成了衡量一家网站价值的决定性因素,与此同时,“流量”作为专业术语登上中国互联网的舞台。

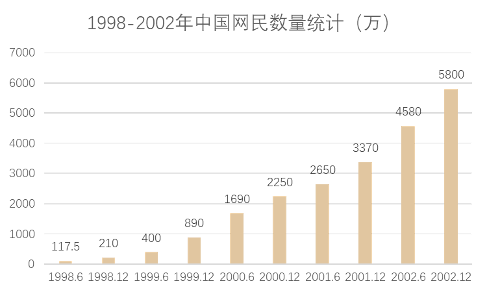

1998-2002年中国网民数量统计图源由新眸绘制

在2000年左右,国内广告业务实际的赚钱能力十分有限,虽然网民数量与日俱增,但互联网产品并没有呈现井喷式的增长,产品端和用户端依然是供远小于求,那时候大部分的新产品,无论是外观还是模式,几乎都能找到国外的标的,所以在产品上新后,并不需要花太多时间去思考用户增量问题,只需要不断完善,并提供一些关键性的基础服务。

正值互联网创业红利期,腾讯、阿里、百度相继创立,这些初代产品延续了从门户时代“师出硅谷”和“Copy to China”的传统,各自都有着比较明确的美国原型。

阿里在筹划淘宝网时,全世界仅有Amazon和ebay两个参考模式,无论是商业模式还是页面设计,高仿无法避免,阿里选择了后者。由于淘宝上线后,交易量因为付款方式的不对称始终上不去,当马云发现有paypal这个东西存在后,阿里的团队就开始做支付宝;同样是做电商,京东最早模仿的是亚马逊,模式与阿里迥然不同,批发价进货,零售价卖出,是典型的自营零售模式。

无独有偶,对标即时聊天应用ICQ,马化腾与张志东一起开发出了OICQ,但前者的缺点也很多:全部信息存储于用户终端、换机登录后信息重置、不具备离线消息的功能、只能熟人聊天,于是OICQ在这个基础上优化后并改名QQ,虽然当时的QQ用户不少,但流量不好变现,创业期的腾讯日子并不好过,不过幸运的是,它靠着IDG、香港盈科等机构的数轮投资最终活了下来。

后来的并购潮,一定程度上加速了中外互联网公司的资本交织:乐天购入携程大量股份,亚马逊并购*网,CNET并购中关村在线和蜂鸟网,谷歌想买百度未遂,阿里收购雅虎中国,同时用40%的股权换取雅虎10亿美元投资——外来物种的本土化,是中国互联网一场历时很长的“基因引进工程”。

当时的中国VC界曾有个经典段子,当创业者聊完商业计划后,对方会问“你的模式在美国有参考吗?”,如果没有,对方往往不感兴趣。

背后折射的原因也很现实:一方面,通过复制国外成熟的业务、产品和服务,国内互联网企业能实现低成本快速获利;另一方面,微创新让早期互联网产品能够更好地适应中国市场。但如果深挖互联网的底层创新技术,从万维网络到HTML超文本协议,从安卓系统到Linux开源架构,从虚拟化到容器到Serverless,从P2P点对点到区块链,国内互联网玩家并非开拓者,而是受益者。

甚至可以说,20多年来,中国互联网能取得如今的成就,并不是依靠开发出具有颠覆性创新的产品,而是凭借复刻硅谷,以及加上庞大的人口红利。

前段时间,罗永浩被《晚点》采访时提到,“单纯从产品上,我们有把握胜出,但平台级别的战争,小公司即使做出*的产品也完全不够。”如果没有足够的资源,大部分的中小企业会死在半路上,“最合理的猜测是,大概率会被其他巨头通过抄袭、挖人、垄断特定资源,以及启动流氓专利诉讼等一系列手段碾压致死,还有一个很大的可能是被大公司收购。”

发展至今,国内互联网各式各样的风口一度引发了诸如百团大战、O2O大战、专车大战、单车大战等系列混战,烧钱、抢人、铺规模的打法,让市场上出现了大量同质化的产品同台竞技,有钱、有流量的老牌巨头们站在制高点,某种程度上讲,这并不是一场创新的博弈,更像是巨头们的内卷游戏,它限制了真正产业级的创新的萌芽,也透支了创业者的热情和智慧。

02

风口渐稀,资本开始搂紧钱包

互联网从不缺新故事,但事故永远比故事多,前些年大热的互联网金融、社区团购、在线教育,如今只剩下一地鸡毛,就像人们愿意在爱奇艺上追独播剧、在快手上寻找老铁连接,但也改变不了它们入不敷出的现状,大厂裁员屡上热搜,纸质独角兽的的估值背离,最终还是要回归价值锚点。

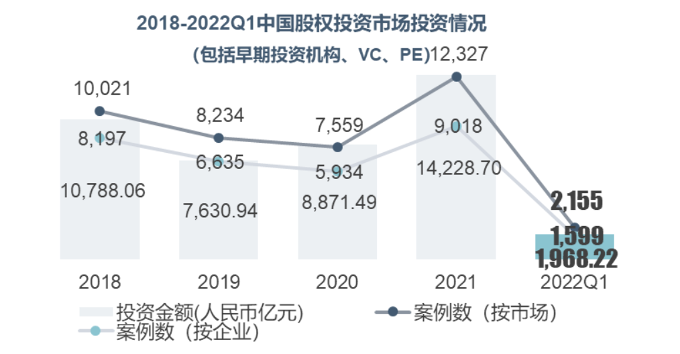

根据清科研究中心数据,2022年*季度中国股权投资市场共计2155起投资,同比下降27.5%,披露投资金额为1968.22亿元人民币,同比下降47.1%。与2021年相比,今年一季度大额案例占比有所下降,在产业转型升级和互联网监管趋严等因素叠加影响下,互联网投资热度也逐渐降温。

中国股权投资市场投资情况图源清科研究中心

风口变得越来越少,可信度岌岌可危。以元宇宙概念为例,自2021年Q3以来,国内元宇宙赛道一共完成187笔融资,总额超过306亿元。虽然现在大家对元宇宙的热情没有明显下降,字节、百度、阿里、腾讯等大厂也在纷纷布局虚拟人,VR/AR领域被认为是字节*有增长潜力的业务之一,但随着啫喱下架、元宇宙概念股跌跌不休,赛道的融资速度也出现了一定放缓。

国外也是如此,去年下半年,英伟达CEO黄仁勋大谈元宇宙是企业未来,Omniverse平台发布后,英伟达身价暴涨,市值曾高达8246亿美元,超过伯克希尔哈撒韦,富国银行分析师Aaron Rakers表示,未来5年,元宇宙将为英伟达提供100亿美元的市场增值份额机会。但仅半年过去,英伟达市值就腰斩到4100亿美元左右。

就在前两年,华尔街还至少给几十家上市科技公司20-50倍的高倍市销值,带动一级市场VC给中晚期独角兽50倍、100倍,甚至更高的市销率。2021年就诞生了一批加起来数千亿美元市值的IPO公司,但今年以来,还没有一家风投支持的公司以10亿美元市值上市。

结合Pitch Book数据,二级市场对科技股股市的调整幅度,已经很大程度上波及到一级市场,比如一直以来高增速的SaaS公司市销率已经回落到20以下。

新眸在《中国VC新悖论:方法论越多,独角兽越难觅》一文中提到,国内新独角兽出生率和IPO两者环比下降超过40%,在一级与二级市场之间,IPO过去一年表现乏善可陈,买入价和资本市场给出的价格落差,账面回报开始变低,很多中概股上市前的预估甚至已经透支了未来十年的预期。除了常驻的字节跳动、蚂蚁集团几个龙头外,很多公司当前的市值只是上市时的一个零头,增长不及预期,迎接的只能是暴跌。

在基础设施建设领域还没完善的时候,元宇宙、Web3.0这些风口在外界看来,往往是噱头大于实际意义,随着整体市场环境下行,投资人的决策周期也被拉长,过往高举高打的策略逐渐失效,VC给初创公司高估值的资金盛况宣布告一段落。

按照创新的逻辑来说,大船难掉头,那些真正具备颠覆性创新的产品,可能很难再从大玩家手里出来,即使存在,也更可能是内部的孵化或者革新,比如苹果虽然可能在硬件或技术参数方面做出一些硬核指标,但自乔布斯去世后,关于产品上的创新基本没什么实质性突破。

除此之外,资本的愈发谨慎,中小企业们也开始变得小心翼翼,一般来说,产品创新需要充沛的现金流,尤其在新一轮的经济周期影响下,后者要考虑的,往往不再是自己想做什么,而是在乎什么样的产品可能更会被投资人所青睐。

03

大部分的创新,实际上是复杂化

《创新者的窘境》中对颠覆性产品的定义是,能够开辟一片新的市场,或者给现有产品提供一个更简单、低价或更方便的替代品。

例如提供自助广告AdWords的谷歌、颠覆传统CRM软件的Salesforce,到打破空间局限满足更低价商品和便捷需求的Amazon,以及开辟智能手机时代的iPhone4,它们或许不是各自领域内昂贵精美的产品,但一定是带来了模式上的简化和创新。

2020年,疫情让远程协作工具成为时代的宠儿,“我从来没有想过一夜之间全世界都会使用Zoom。”创始人袁征感慨道,在Slack、Webex、微软Teams、谷歌Hangouts等办公协同软件的红海中,Zoom在数月内就实现了用户量从1千万到2亿的剧增,市值在当年9月便突破1290亿美元,超过了老牌科技巨头IBM。

时间倒回到2011年,移动互联网浪潮悄然而至,看到iPhone及其模仿者的崛起,这个山东人决定做一款PC和移动电话兼容的产品,在提议被思科拒*,袁征带着一群码农离开公司,成立了Zoom Video Communications。

它的同类产品Skype、Hangouts,虽然也推出了群组聊天功能,但用户在使用群视频前,都需要安装复杂的软件、创建账户来支持各种不同功能设备,在视频通话远未普及的当时,延迟卡顿状况百出,谷歌产品线混乱,Hangouts与谷歌旗下语音、信息功能等产品交互太多,Skype在WhatsApp等即时通讯软件的冲击下,视频质量和服务可靠性都很低,而FaceTime则是苹果设备专属。

不同于FaceTime、Hangouts、Skype作为附加功能存在,Zoom是专注于简化视频会议操作的独立产品。袁征对Zoom做了很多减法,“快速迭代对于像Uber那种完全创新的产品有意义,但对红海产品就须确保其可以达到*简单顺利的使用。”

专注在视频聊天上,只需要一个链接,任何人甚至没有账户的都可以通过任何设备加入到Zoom会议里,主持人可以轻松录制视频和音频并生成文本,与会者也可以屏幕共享。“袁征是真的在向投资人推销产品,而非公司”,Emergence资本合伙人Subotovsky说道,从有线到Wifi再到移动网络,设备发生了变化,但老式的产品并不是为此而设计的,“人们想要的是一个他们喜欢,而不是一个CIO们要求使用的工具。”

我们可以思考这样一个问题:作为极简化且功能单一的软件工具,Zoom甚至可以被称为一款粗糙产品,这样的特征如果放在国内,是否会有活路?

答案很难回答。国内协同办公赛道里的玩家都想成为袁征,但国内市场上并没有下一个Zoom。2015年,阿里的社交App“往来”不敌微信,负责人陈航带领团队从C到B杀入企业社交,做出钉钉并推向市场,随着企业数字化进程加快,次年钉钉企业用户超百万,后来马化腾在参加一个行业峰会时说道,已经将内部通讯工具升级为企业微信。

然而,无论是钉钉还是腾讯会议,都离不开阿里和腾讯两家大厂的资源支持,前者占据先发优势,被纳入云钉一体后积累企业用户上千万;后者腾讯云用了三天的时间完成了原本数月才能完成的带宽扩容,阿里方面也在砸钱优化在线会议,这些资源的成本折算下来是上亿的资金投入。

虽然投入巨大,但有内部人员指出,单纯的视频会议挣不到钱。于是钉钉定位为企业级协同办公平台和应用开发平台,逐渐成为一个功能繁杂、综合性的办公软件;腾讯则将企业微信、腾讯会议、腾讯文档分拆并打通,为企业提供解决方案。

这些内部孵化出的产品,实际上是大公司把已有的经验产品化,前期主要依赖内部使用,并没有想要把工具做成标品,包括诞生于2016年的飞书,在平台专业性上,试图打造all in one的产品,在正式推向市场之前,飞书一直都是字节跳动的内部OA产品,直到2019年才对外开放。

有因信息创始人兼CEO张锋在采访时提到,现在腾讯会议、飞书等功能大多是为了迅速占有市场而推出的“标准化”产品,但视频会议本质上是一个营销驱动型的行业。不同的是,Zoom、腾讯会议这些已经形成了品牌效应,而垂直企业更多的是在做差异化的过程。

这其实是产品定制化与标准化之间的矛盾,一般认为,腾讯、阿里们的优势是底层开发能力,但垂直企业往往能够通过定制化提供更好的服务能力,市场上的小客户很多,但要求低、付费意愿少,大客户预算充足,但定制化要求高,“业务层上其实应该交给更多垂直企业去做。”张锋说,不过就目前来看,事实发展并非如此。

很多时候,互联网大厂对于产品创新往往遵循自己的一套逻辑。一方面,企业服务的产品迁移成本极高,行业本身就自带明显的马太效应;另一方面,产品推出后,大厂在原先标准化的基础上,为了满足多样化需求,基于自身积累的经验矿井,不断迭代、扩容、缝缝补补,一开始的思路是做减法,但到后面却变成了做加法,内部架构写死,想要突破固有模式创新难度极大,类比国内的SaaS行业从定制化走向标准化的过程也是如此,

就像张小龙说的那样,“大部分的所谓创新,都是把问题搞复杂化”,这几乎是当下国内所有互联网产品难以走出的怪圈。

04

薛定谔的第二增长曲线

去年阿里三季度财报显示,阿里云单季收入161亿元,经调整EBITA盈利2400万元,首次达到盈亏平衡;今年5月2022财年业绩公布,阿里云实现了成立13年来的首次年度盈利。

回顾成立之初,阿里云员工离职率曾高达80%,2011年,马云在内部讲话中称“每年给阿里云投10个亿,投个10年,做不出来再说”,即使当年阿里云的收入只有12.71元人民币。

对比亚马逊花费十年在2014年一举扭转了AWS成立20多年来的亏损状况,作为被寄予厚望的第二条增长曲线,阿里云的前景似乎十分乐观。但事实上,同一时期AWS超过30%的利润率时,阿里云还仅在个位数徘徊,也比不上微软在2010年成立的Windows Azure。

在当下互联网人口红利消失、流量触顶、核心业务增速放缓成为共识的情况下,寻找第二条曲线成为全行业口口相传的增长解法:京东入局社区团购和外卖、拼多多的多多买菜、腾讯布局电商和云计算、百度全力搞AI、字节投身教育、社交、游戏……不仅是第二条曲线,第三条、第四条甚至第十条,新增长曲线成了大厂们准备拿捏市场的经典话术。

但就像前面所讲的一样,风口一过,所谓的增长曲线留下的大多是一地鸡毛,而内部人员优化逐渐成了提高人效的*解。

仍以云计算为例,2006年,贝索斯在EmTech宣布亚马逊将投资创立云计算业务AWS的计划;自此全球刮起了一场云计算龙卷风。随后谷歌推出了GAE,微软也发布Azure并推动全线产品上云。

IDC将2021年称为“多云之年”,并预测次年全球将有超过9成的企业依靠私有云,多个公共云和旧平台的组合来满足基础架构需求。受全球经济下行影响,这几年消费互联网非常惨淡,所以投资者和大厂们对云服务的期望值与日俱增,就像2008年金融危机后云计算快速发展一样,如今云服务被公认为最合适的新增长曲线,国内的市场规模增速年超过30%。

也正因此,除了BAT,电信运营商、垂类企业的云布局发展迅速。2021年,三大运营商的云服务累计收入高达684亿元,天翼云和移动云的增长迅速,甚至在一两年之内可能超过阿里云和腾讯云之和,但这也意味着,在这场博弈中,大厂的新增长路径并不会顺利。

摩尔定律说同样大小的集成电路可容纳的晶体管数每18个月翻一番,也就是说,处理器的性能能够每隔两年翻一倍,但在实际运用中,这也意味着规模不断扩容,但在企业根本上需要的,是以一个合适的速度增长以实现利润的*化,所以背后不容忽视的是不断上升的研发人员成本。

于是很巧妙的,又有了摩尔第二定律,新一代芯片的诞生将伴随着其制造成本的翻番,周期为4年。以至于花费二十多亿美元建一座芯片厂,线条尺寸缩小到0.1微米时将猛增至100亿美元,比一座核电站投资还大,也正因此,越来越多的公司选择退出了芯片行业。

类比当下的产品创新环境,随着对创新要求的不断提升,研发成本的走高是几乎是所有科技研发驱动的行业趋势,但投入与回报之间的ROI不一定是正比,因为在任何一个领域,低垂之果将在早期被摘取,随后就进入边际效应递减的状态。

过去,国内的产品擅长爆改和微创新进行本土化,如今大厂内部赛马普遍停摆,各家积极推进All in高科技,在很多人看来,这种集中资源办大事的方式,是提升硬科技实力的明智之举,但放之整个行业来看,如果说过去是员工赛马,那All in可以算是行业赛马,本质上还是基于后发优势的创新。

但这,注定是一条更加艰难险阻的路。