老炮VC Fred Wilson在自己的博客里说,一位叫Bliss McCrum的人教会了他金融世界至少一半的运行法则。1986年到1996年十年的时间里,Fred在Bliss的投资机构Euclid Partners工作,Bliss带着他在风险投资世界闯荡。

Fred Wilson印象很深的一条法则是,涨潮的潮水会把所有的船都冲起来。

每当他们的portfolio公司、股票市场、经济或其他领域的情况形势一片大好时,Bliss就会说,涨潮能提振一切。

Bliss的一层意思是,不要把好的市场误认为是好的企业。另一层意思是,退潮之后,潮水总会卷土重来,船只也会再次被冲到波峰。

所以你必须做好准备,让公司在一路高歌和四面楚歌的时候都能继续发展。就像那句拉丁文谚语说的那样,non semper erit aestas,夏天总有一天会结束,你得预备着过冬的事。

「我们在风险投资、互联网业务以及经济的大部分方面都处于良好时期。美联储已经加息15次,但可能不会继续加息,这表明经济比他们希望的态势更好。风险投资在硅谷、中国以及许多发达国家或发展中国家自由流动。这是一股上涨的潮流,肯定会提振一切。

但我们知道,美好的时光终有一天会结束。我们所能做的事情就是让公司做好准备,承受一个不那么友好的商业环境。公司需要一种商业模式,需要一支经验丰富、结构良好的团队,需要有耐心的投资人。有了这些,努力工作,再加上一些运气,你就能在经济低迷时期生存下来。

我曾经合作过的一些*的公司是在上次泡沫最严重的时候获得资金的,现在他们做得很好。所以,你什么时候开始做一家公司并不重要,能度过难关才是重要的。因为现在,我们处在上升的浪潮里,它正在掀起所有的船只,这不会永远持续下去。」

在世界经济强劲增长的2006年春天,Fred Wilson这样写道。

01

经济低迷,一把裁剪旁枝的奥卡姆剃刀

转眼到了2008年冬天。市场崩溃期间,Fred Wilson大笔买入了谷歌、苹果和亚马逊。从9月底到感恩节,他加仓了这些股票四到五次。因为他觉得这些都是伟大的公司,市场现在在把它们拱手送人,但是没人买,他认为应该买。

Fred Wilson说,对美国投资人而言,1974年是可怕的一年。水门事件和石油禁运让美国举步维艰,华尔街也处于二战以来最严重的熊市中。截至10月,标普500指数较两年前的高点下跌了48%,比十年前下降了约19%。

但是,如果一个胆大心细的投资人在1974年底把钱投进股市,并且一直拿住,到1984年底,他将获得298%的总回报(包括股息)。到1994年底,他的总回报率会达到1423%。

就像信贷危机蔓延时巴菲特对投资人的建议那样,如果不想成为一个特别主动的投资人,投资指数基金就够了。未来十年,股票几乎肯定会跑赢现金,只要你拿得住。

一位像Fred Wilson一样坚持写博客的知名投资人Will Price在2008年说,他创业的*年是2002年,大牛市已经结束,互联网狂热已经戛然而止,硅谷进入了紧缩和清算的一年。

站在新一波的衰退期回想上一次经济下行,他坚信投资人不要放弃在经济衰退期间继续支持好公司,因为这个时候有一些了不起的公司经历冲刷之后,留在了市场上。

就像奥卡姆剃刀定律(Occam's Razor,由14世纪英格兰的逻辑学家奥卡姆提出,这个原理称为「如无必要,勿增实体」,即用较少的东西,同样可以做好的事情)一样,经济衰退削弱了不必要的非增值业务,而经济衰退中资源的稀缺造就了真正持久的公司。

08年金融危机的时候,Andy Sewer的一篇文章写到,刚踏入新世纪时,群情昂扬,金融市场也一派繁荣。但是Andy很欣赏的一位投资人说,过去的十年里,市场上涨了多少?股票不可能继续以这样的速度上涨。市场的历史年平均收益率大概是8%,但在1990年到2000年间,市场的年增长率差不多到了15%。

这位投资人指出,只有一种方法可以恢复到平均水平,就是让市场在相当一段时间内涨幅小于平均水平。Andy问,这怎么可能呢?虽然科技股的价格很荒谬,但除此之外,还有什么能让市场崩溃的?

然而,经济下行确实发生了。*批科技股暴跌,少数人看到了这一点,但是没人预见恐袭,也不会有人预知安然和世通的财务造假,当时人们*的担忧只是千年虫。

21世纪的头十年成为了投资人的一次大洗牌,但是经济总会在某个时间节点恢复,股价回报率也会重回平均水平。要做到这样的表现,股票在某个时候必须要超过平均水平。Andy给出了一个具体的指标,就是上涨超过8%。

而为了让市场实现高于平均水平的发展,我们要一些不可预见的积极事件。20世纪90年代,由于网络和互联网等技术发生了意料之外的革命,股市大幅上涨。后来的十年,又经历了一系列意想不到的负面事件。放到现在,也许几年后,我们又会受到一股无法预见的积极事件影响。

02

市场复苏,有6种形态

每场萧条之后,都会或快或慢地迎来春风吹又生的经济复苏。上周我们简单提到了经济回暖的五种类型,今天我们来详细讲讲。

(1)V型复苏曲线

V型复苏的特点是,在经济急剧下滑之后,又迅速而持续地复苏。这种反弹通常是由消费者需求和企业投资支出的快速调整推动的,由于这一点,V型复苏可以被看成是经济衰退的*情况。

美国1920-21年和1953年经济衰退后的复苏是两个V型复苏的典型例子。

1920年,美国进入了一场严重的衰退,人们担心这可能会成为一场大萧条。一战期间,美国经济仍在进行调整,政府支出、工业活动和通货膨胀货币政策都发生了重大变化。此外,经济还受到了1918-1920年西班牙流感大流行的影响。

到1919年,一战结束,150多万名士兵返回家园,新的工人涌入市场。与此同时,联邦政府削减了65%的开支,包括关闭战争不再需要的*厂。

结果,1920年的战后经济产量下降了32%以上,失业率飙升至12%,许多企业的利润下降了75%,道琼斯工业平均指数当年暴跌47%。

不过当时的货币政策、走向城市化的社会和市场环境催生了新的生产和消费结构,迅速结束了衰退期,因为倒闭的企业被迅速清算,资产被重新分配到新的用途和行业。经济迅速复苏,并进入了一个新的扩张时期,也就是喧嚣鼎盛的roaring 20s。

1953年美国的经济衰退是V型复苏的另一个例子。此次衰退相对短暂且温和,GDP仅下降2.2%,失业率为6.1%。增长在1953年第三季度开始放缓,但到1954年第四季度,增长速度已大大高于趋势。因此,此次衰退和复苏的图表呈现V形。

(2)U形复苏曲线

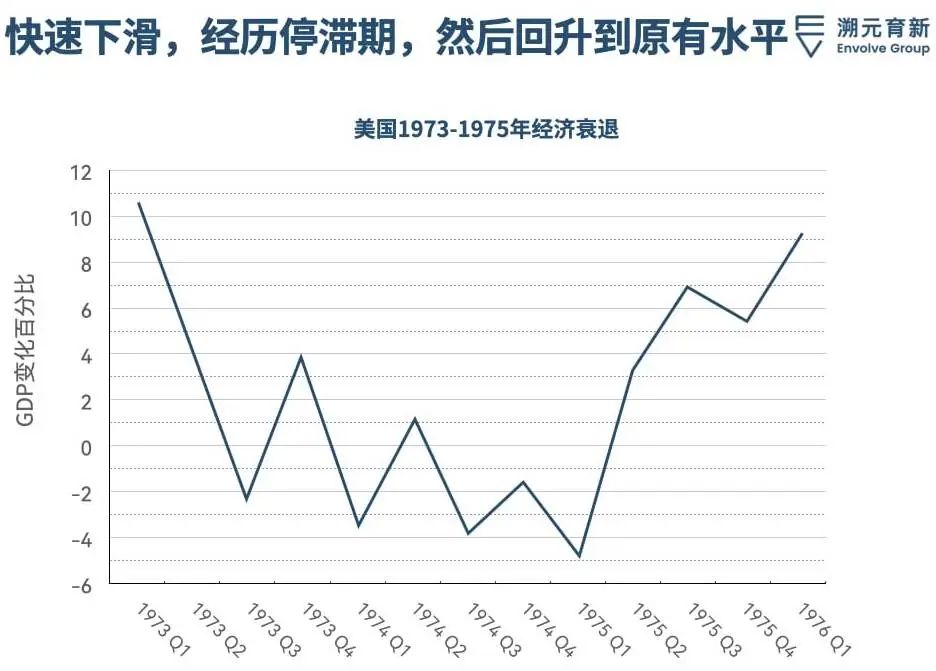

当经济经历这些指标的急剧下降,但没有一个明确定义的谷底,而是经历了一段停滞期(一般在12-24个月),然后又相对健康地回升到之前的峰值时,就会出现U型复苏。它与V型复苏相似,只是经济在衰退底部挣扎的时间更长,而不是立即反弹。

美国历史上最引人注目的U型衰退之一是1973-75年的衰退。1973年初,经济开始萎缩,并在接下来的两年中继续下降,或者仅出现了轻微增长,在1975年最终复苏之前,国内生产总值下降了3%。这场衰退的根源在于前几年的通货膨胀政策,以及由此导致的美国与黄金最后一次挂钩的中断。

经济衰退开始的标志是1973年的石油危机和油价上涨,以及1973年至1974年的股市崩盘,这是现代历史上最严重的股市下跌之一,影响了世界上所有主要的股市,使20世纪70年代成为了滞胀时代。

(3)W型复苏曲线

W型复苏是就业、GDP、工业产出等特定经济指标的急剧下降,然后急剧上升,然后再次急剧下降,最后又急剧上升。W的中间部分可能代表着熊市的大幅反弹,或是被另一场经济危机扼杀的复苏。

W型衰退可能是最考验投资人心态的复苏方式,因为短暂的复苏可能诱使投资人过早回归。许多投资人认为经济已经到过了谷底,而且已经重回了正轨,于是纷纷回到市场,紧接着就被另一场萧条打乱。

20世纪80年代初,美国经历了W型复苏。1980年1月至7月,美国经济经历了最初的衰退,然后在几乎整整一年的时间里开始复苏,然后在1981年至1982年陷入第二次衰退。

(4)L型复苏曲线

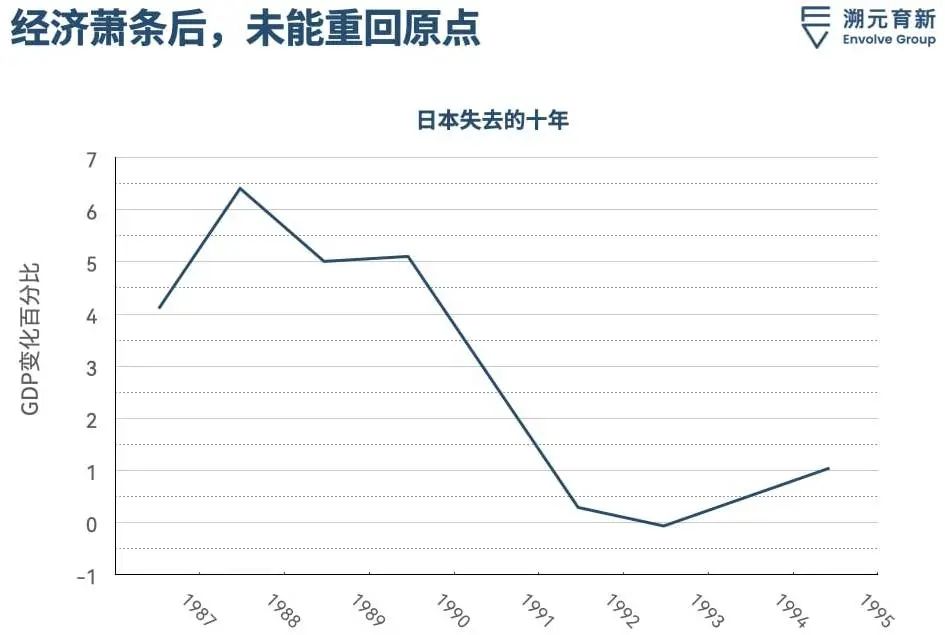

L型复苏的特点是速度缓慢,失业持续,经济增长停滞。在经济衰退之后,经济急剧下降,但没有相应的急剧复苏。衰退过后,有时可能需要几年时间才能恢复元气。

定义L型复苏的最重要特征是经济在衰退后未能恢复到充分就业状态。在L型复苏期间,经济不会调整和重新分配资源,让劳动力工作并快速提升企业运营。

一些经济学理论已经提出了为什么会发生这种情况。凯恩斯主义经济学家认为,持续的悲观主义、消费不足和过度储蓄会导致长期的经济萧条。

L型复苏的三个主要例子是20世纪30年代大萧条的复苏、日本失去的十年以及2008年金融危机后的大衰退。这三个时期都以当时推行的大规模扩张性财政和货币政策而闻名。

(5)K型复苏曲线

衰退后,经济体的不同部分以不同的速度、时间或幅度复苏时,就会出现K型复苏。这与各行业或人群均衡统一的复苏形成鲜明对比。

K型复苏导致经济结构或者更广泛的社会发生变化,某些行业可能在衰退后立即迎来蓬勃的复苏,但其他部分可能仍陷于增长缓慢甚至继续下滑的泥潭。

比如全球疫情初期,软件服务、科技和零售迅速增长,旅游、餐饮、娱乐、招待性行业迅速缩水。在衰退过程中,新技术和产业更有可能取代旧技术和产业。

Pay Pal黑帮军师Max Levchin说,没人知道下一步会发生什么,在这样的时候,*是逆势而行。Fred Wilson补充说,他会稍微改变一下,倾听每个人的意见,尽可能多地阅读和学习,然后得出你自己的结论。在这种情况下,反向操作是*的,但是要明智,不要孤注一掷。

Fred Wilson认为自己是一个乐观主义者,他说,即使在一生中最严重的经济低迷时期,他也在思考下一步是什么,下一轮要怎么赚钱。因为就像Andy所说的那样,夏天时要准备过冬,但冬天时也可以准备好过夏天。