一直以来,在行业的认知中,医美上游在整个医美产业链中长期占据着*的优势,高利润、高回报,也是其在发展中的醒目标签。

从二级市场企业的业务表现来看,高利润和高回报这两大标签也能得到很好的验证,例如华熙生物、爱美客、昊海生科这三家医美上游企业在2021财年里就分别取得了88%、104.13%、53%的营收大幅度增长,其净利润同样也分别取得了21.13%、117.81%、53.1%的增长。

如此强大的盈利能力,自然使得众多投资者加注于此,并出现了23家医美上游企业在2021年获得融资的盛况。

不仅仅是资本聚焦,越来越多的创业者也开始把目标转型上游,甚至于原本一些聚焦医美中下游的企业也开始进行上游市场的探索。

市场火热发展之下,一些行业所面临的问题也渐渐浮出水面,譬如伴随着创业者和资金的大量涌入,医美上游得天独厚的高利率优势可能会随着行业竞争的加剧而减弱。其次,整体上来看,我国医美上游发展仍存在技术和工艺上的壁垒。

此外,近两年里,“盈利困境”一直是围绕在医美下游企业发展中标签,且在疫情影响下,医美下游企业普遍经营困难,其产品购买需求也随之下降,上游企业的发展相应的也会受到一定程度的影响。

那么,在这些变化冲击之下,医美上游赛道究竟还有没有想象中的那么美?如今真正面临的问题有哪些?企业又该如何应对挑战?针对这些问题,动脉网通过与行业人士和投资人的交流,试图寻找背后的答案。

颜值背后的资本掘金地

千亿规模市场,尚不足5%的行业渗透率、超10%的年均复合增速,这些均是如今医美市场快速发展的数据表现。

且伴随着颜值经济的兴起和社会经济水平的提升,医美服务早已从小众市场走向大众消费。

在整个医美产业链中,处于下游的医美机构实际上占据着整个产业链逾半数的产值,但受限于高昂的获客成本以及运营成本等因素,医美机构所产生的盈利利润并不如想象中那么美好,反而是处于上游的生产厂商在整个产业链中最占优。

据苏宁金融研究院的数据显示,在医美产业链中,作为原料生产商和针剂生产商的上游企业,平均毛利润为90%,平均净利润为30%,而医美机构和医美平台等中下游企业,平均毛利润分别为50%和60%,平均净利润均为10%,明显低于上游企业。

从这一角度看,医美上游能获得如此多关注的原因也就不难以理解。当然,医美上游能在近两年出现近“爆发式”的发展,肯定不单单是高利润率这一因素的影响。

在銘丰资本合伙人王莘亮看来,除强大的盈利能力外,逐渐庞大的人才体系、众多产品的市场成功案例以及成熟的市场开拓打法,同样都是形成如今医美上游行业繁荣现象的重要推动因素。

此外,相比行业中下游,医美上游企业因为研发投入大、对产品性能要求高等因素影响,有着更高的行业壁垒,这在一定程度上也意味着若企业率先推出*创新产品,在未来的一段时间里仍能够特有优势并占据大量市场份额。以艾尔建推出的肉毒素产品BOTOX为例,该产品于2002年发布,2005年便占据全球肉毒素市场86%的份额,此后随着竞品的增多其份额虽有所下降,但根据GBI Research数据显示,一直到2018年,BOTOX仍占据着全球肉毒素市场74%的份额。

多重影响之下,医美上游市场发展愈发繁荣,但随之而来的,是医美上游竞争逐渐加剧的问题。

“卷”起来的医美上游

注射医美市场持续升温

一提到医美上游,玻尿酸显然是一个不会被忽略的存在。

在医疗领域,很难找到第二个如玻尿酸在资本市场一样繁荣的细分行业,由于医美玻尿酸注射产品毛利率高达90%,玻尿酸也被称为是医美中的茅台。

一方面,得益于玻尿酸产业自身历经多年的发展,其制备工艺、产量以及成本能够适配如今不断增长的医美消费需求。

另一方面,国内医美消费的崛起以及玻尿酸注射所属的非手术项目市场快速发展也为玻尿酸的应用提供了足够大的市场空间。

在这个巨大的市场面前,国内的企业也纷纷布局医疗美容玻尿酸市场,推出玻尿酸注射产品。经统计,国内市场已有约60种基于玻尿酸的皮肤填充剂获批,竞争不可谓不激烈。

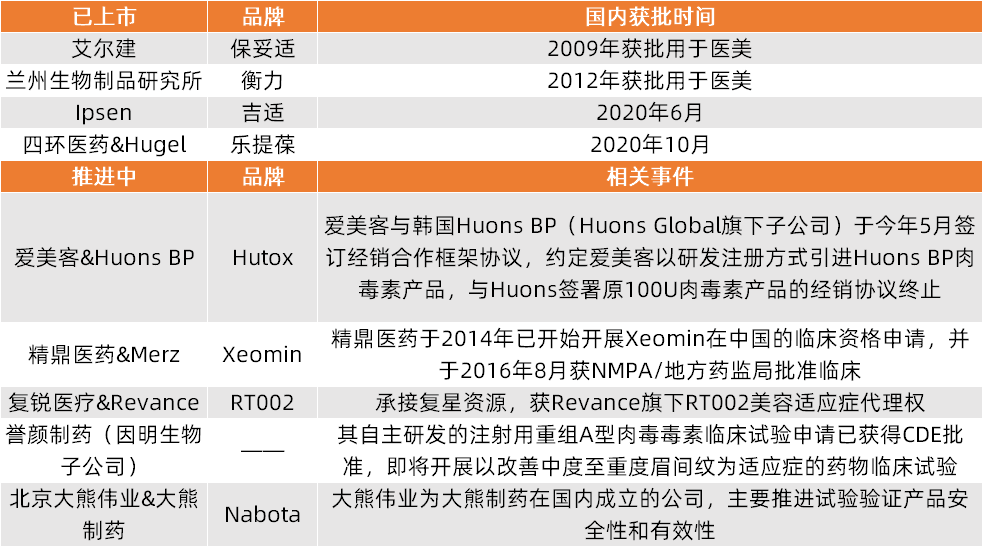

医美上游领域的另一明星产品“肉毒素”近几年里竞争同样开始加剧。

2020年6月,英国Ipsen的吉适获得注册批准,这也是继兰州生物制品研究所衡力、艾尔建保妥适BOTOX之后, 获批的第三款被批准使用的A型肉毒毒素。

2020年10月26日,北京四环医药发布公告称,由公司*代理、韩国生物制药公司Hugel生产的“注射用A型肉毒毒素(Letybo ,乐提葆)于2020年10月21日正式获国家药监局批准上市,成为第四个获准在中国上市的A型肉毒毒素。

自此,国内肉毒素市场开启四强争霸格局。从四环医药的年报数据中,也能一窥肉毒素强大的盈利能力。

今年3月,四环医药发布2021年业务报告,报告期内,四环医药医美业务收益及分部经营溢利分别为约3.99亿元及约2.5亿元,同比分别增长1383.3%及971.1%,占集团整体收入比重达到12.1%。能取得这一成绩,正是由于乐提葆上市销售所产生的业绩贡献。

显著的市场盈利能力,自然也引得越来越多的企业加注于此。

国内肉毒素市场竞争格局(部分)

可以看出,尽管肉毒素产品有着严格的审批程序,目前国内也仅有4款产品上市,但对于这么一块“香饽饽”,国内众多企业显然不会轻易放弃,对国内肉毒素市场的争夺也将日趋白热化。

不光是玻尿酸、肉毒素这些医美领域的“老牌明星”市场竞争逐渐激烈,连再生类注射产品这一去年才开始在国内获批的产品似乎也有了“卷”起来的趋势。

2021年,医美再生的概念被迅速点燃。华东医药伊妍仕(少女针)、圣博玛艾维岚(童颜针)、爱美客濡白天使(童颜针)在国内相继获批,以及锦波生物“重组Ⅲ型人源化胶原蛋白冻干纤维”获批上市,涉及PALL(左旋聚乳酸)、PCL(微型晶球聚己內脂)、胶原蛋白等再生材料。

从营收数据中,也能一窥再生类注射产品的市场潜力。2021年,欣可丽美学(华东医药国内医美业务的运营主体,负责“少女针”伊妍仕在国内的推广销售)实现营业收入1.85亿元。2022年一季度,这一数字为1.57亿元。这也意味着,仅上市半年,“少女针”的销售额就高达3.42亿元。

对于这一新兴市场,国内企业也在不断发力,譬如远想生物的爱缇恩mADM(又称为“珊瑚针”)、西宏生物、四环医药等都在不断入场。虽然整体而言,这一细分市场仍处于起步阶段,竞争格局尚不十分明确,但不可否认的是,再生类注射产品的市场战争已经打响。

医美设备——国产品牌发力国产替代

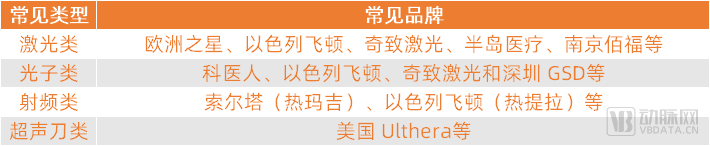

与原料制造不同的是,国内医美设备研发更多的是围绕“国产替代”的主题,在这背后,则是医美设备市场长期由进口主导的处境。

以医美设备领域中热门的光电类器械为例,头豹研究院数据显示,2019年我国光电类医美市场规模已经达到215.01亿元,2020年受疫情影响收缩至191.72亿元,预计2025年将增长至501.59亿元,2021年至2025年的CAGR为13.43%。而在这百亿规模的市场中,占据主导的则是众多欧美、韩系品牌。

国内光电类医美设备市场竞争格局

既然是医美领域中的热门项目,这一领域自然也吸引了众多企业布局于此。

比如昊海生科于2021年2 月公司与欧华美科和美国 Eirion 达成股权投资和产品许可协议,开始布局光电类医美产品。今年3月,四环医药附属公司渼颜空间与深圳易美医学订立股权转让协议和增资协议,以受让股权及增资的方式投资深圳易美,自此,四环医药正式入局光电医美设备市场。

直面供给增加问题

可以看出,无论是在注射产品还是在设备方面,国内市场的竞争情况都有着愈演愈烈的趋势,随之而来的问题是,这一趋势将会持续多久?

对于这一问题,王莘亮认为,多年来行业内的化妆品和医美产品宣传推广实践使得中国的市场打法极为成熟,大量企业对于入局这一领域也足够拥有信心,类似于尽管市场上已经有了100个洗发水品牌但是仍然会有企业愿意投入去打造第101个。

此外,下游日趋激烈的竞争和利润空间降低现象,也使得渠道和机构对于创新产品和特色品相有着迫切的需求,从而进一步推动市场繁荣。短期内这些影响因素都没有减弱的苗头,因此在未来很长一段时间里,医美上游仍将持续热闹。

行业繁荣发展,大量资金流入,对身处其中的企业而言,这显然是个不可错过的机遇。不过有部分观点认为,由于竞争加剧,医美上游以往在整个产业链中的*优势已逐渐消退,商品品类的增多,也使得部分产品越来越难成为医美下游机构的选择。

那么,在未来一段时间里,医美上游是否会失去其原有的优势?是否还有足够明显的价值吸引资本和创新者入局?此外,疫情所造成的下游需求缩减是否会对医美上游产生重大影响?

要想回答这些问题,我们需要从以下几个层面做出分析。

其一,市场空间巨大,竞争尚处蓝海。

与日韩、欧美、巴西等医美产业发达的国家相比,我国医美市场尚低于5%的渗透率显然有着明显不足,且结合行业超10%的年均复合增速来看,我国医美市场仍有着巨大的发展潜力和空间。

此外,尽管市场上各个细分领域产品都在不断增多,但与医美产业发达的国家的医美产品种类相比,可以说是小巫见大巫。譬如上文中提到的玻尿酸和肉毒素,我国现阶段约有60款玻尿酸注射产品和4款肉毒素获批,而在韩国玻尿酸领域,仅生产厂家便有超100家之多,过审的肉毒素厂商数量也有10余家。

从这一角度看,我国医美上游的竞争程度尚未达到能称之为“红海”的状态。

对于这一观点,南京佰福创始人贾养春同样认为,现如今国内医美上游领域整体上仍处于一个蓝海状态,拥有足够大的空间,且无论是原料还是设备研发均存在着技术和工艺方面的壁垒,再加上其具备的医疗属性,产品的上市也会面临着严格的审核流程和较长的审批周期。因此尽管如今众多企业纷纷入局医美上游,但在短期内市场竞争激烈程度并不会出现爆发式增长的情况。

其二,高壁垒塑造竞争优势。

与中下游企业和机构相比,医美上游的特点不仅仅是高利润率,还包括高门槛,即较高的技术壁垒。

这也意味着,医美上游这一块香饽饽,并不是想分就能分到。再加之前文提及的严格的审核流程和较长的审批周期,使得已经成功入局的企业能够有充分的时间发挥“先发优势”,短期内并不会受到太多来自新入局者的冲击。

因此对于新入局者而言,要想成功分一杯羹,需深挖用户需求,敢于做全球*的创新,亦或是把握后发优势进行改良型创新,打造更高品质的产品。

其三,需求持续增强,带动上游发展。

近两年由于疫情的影响,医美下游机构的盈利情况愈发严峻,尽管一直以来整个医美产业链都是上游占据明显优势地位,但受下游需求减少影响,上游企业的业务开展也受到了一定波及。

为适应疫情带来的影响,一些上游企业也做出了一些相应的改变,比如对销售渠道做出针对性调整。不过在王莘亮看来,疫情目前对上游行业的的影响仍谈不上结构性变化。

同时得益于如今用户规模的持续增长、医美需求的增多以及部分医美项目的高复购率特点,医美上游受疫情影响实际上并不明显,部分上游企业在疫情下仍能取得相对不错的增速。

对于这一观点,一位在医美上游行业有着十余年从业经验的资深人士同样表示认同,“疫情对于医美上游的影响实际上比较短暂,一方面企业自身会根据市场情况调整拓展策略,以适配市场发展,另一方面消费者如今对于医美项目的需求越来越强烈,且部分医美项目本身就具有高频次的特性,因此与消费者之间也能产生较强的粘性。”

写在最后

可以看出,无论是入局者增多还是疫情冲击,至少在目前都未对医美上游造成冲击式的影响,但这也并不意味医美上游就可高枕无忧。

因为医美上游如今虽然发展喜人,但实际上我国医美上游在仍受多方面因素的影响,首当其冲的便是技术层面的突破不足。

以玻尿酸为例,尽管我国是*的玻尿酸原料生产国,且在获批的约60款玻尿酸注射产品中国产产品占据了半数之多,但在高端产品上与国际同行相比,仍有一定距离。这是在于,生产玻尿酸既需要懂菌种筛选、发酵配方条件及工艺控制等生物发酵技术,还要掌握交联相关的材料学、合成学方面的技术,需要持续的迭代和积淀。

不仅原料生产如此,在设备研发方面,这一问题同样十分明显。

在贾养春看来,国内医美设备市场整体上仍处于较为早期和低层次的状态,高端设备市场目前仍是进口品牌占据主要份额,能够掌握自主研发创新技术的团队并不多。且目前行业内鱼龙混杂现象仍十分明显,假货、水货的存在,不仅影响了消费者的利益,也给行业的健康发展造成了阻碍。

可以说,未来随着一个个细分赛道逐步拥挤,竞争优势不突出的企业,例如产品力不突出的企业,就会快速触及增长天花板,难以继续长大。这些企业在与渠道和机构的竞争与合作中以及在终端消费者的争夺中,会逐渐减弱优势。

此外,部分企业在布局医美上游时,会以医美市场发展程度较高的国外市场作为参考依据,但需要注意的是,中国医美消费者的年龄结构,需求偏好,对产品的受教育和接受程度都与海外市场存在差异。

以玻尿酸和肉毒素为例,在国外市场,国际美容整形外科学会(ISAPS)发布的美容整形手术年度全球调查显示,2019年数量占据前五位的非手术美容项目则分别是肉毒杆菌毒素、透明质酸(玻尿酸)、脱毛、非手术减脂和光子嫩肤。但在国内市场,玻尿酸才是非手术医美项目中的*大项目。

“我们预计,随着中国全医美行业合规性增强,中国医美市场会走出与海外市场不同的产品谱。”王莘亮表示,因此对于企业和投资人而言,需要更精准地把握市场消费结构的变化。

同时,企业也应该关注来自外部环境的影响,譬如如今轻医美项目的持续繁荣、低线城市的持续渗透,并基于市场变化和用户需求推出创新式产品,把握先发优势,亦或者是不断打磨产品,进行改良型创新。

总而言之,医美上游仍是一个充满新突破和新可能的领域,我们也期待,在整个医美上游市场,能诞生出更多值得期待的领域。