作为SaaS先驱者,Salesforce彻底颠覆了传统软件行业。

1999年,贝尼奥夫创立了Salesforce,初衷是把它打造成一个世界级的SFA互联网公司。销售出身的本尼奥夫是个营销鬼才,除了免费试用和限量赠送,早期“NO software”的示威口号让Salesforce在4个月便登上华尔街日报头条,直到现在,被用来在客户间推荐和宣传的Dreamforce大会,已经拥有了上亿的观看量。

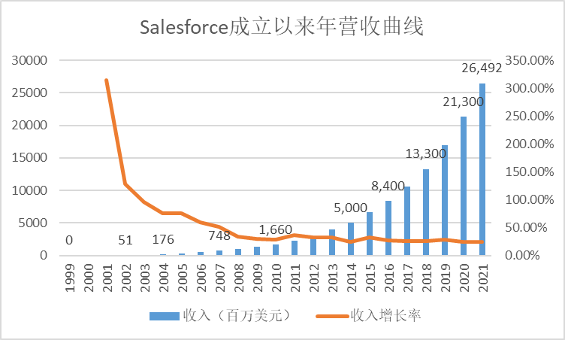

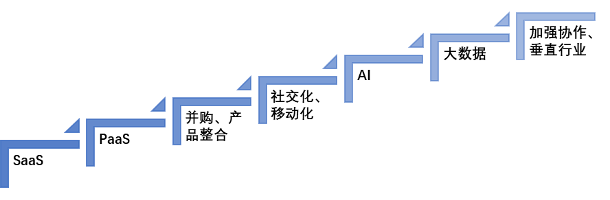

一直以来,Salesforce围绕CRM这一主体不断深化,如果将Salesforce的成长经历比喻成多级跳跃,那么从引入执行SaaS这个概念的时候,它就已经完成了*级。回顾Salesforce20余年的历史,2010年之前主要是内生发展期,2011年后,Salesforce开启外延并购拓展,由并购及自然渗透双重叠加,让它的CAGR保持在20%-40%的增长,过渡到2015后,增长率保持在20%-30%之间,逐渐趋于成熟。

图:Salesforce年营收曲线(新眸制图)

为了解决SaaS企业普遍面临的需求多样性难题,顺势催生了PaaS理念。从面向第三方开发者发布和订阅产品的程序商店AppExchange、开发语言Apex,到*可以在统一架构上部署应用的平台force.com。据不完全统计,如今AppExchange有上千应用,涉及金融、资源规划、销售、客户,服务等,价格有免费、付费以及非营利组织优惠3种模式,超过九成的世界500强客户至少使用过其中一个。

图:Salesforce进阶过程(新眸制图)

从顶层SaaS应用到中层PaaS开发,对生态系统的前瞻性判断让Salesforce得以步步为营,完成第二轮跨越。随后入局移动互联网和AI,加码数据领域,整合数据转化为洞察的理念,在技术与产品双轮驱动下,如今的Salesforce早已不是一家单纯的CRM公司。

01.Cloud+的能力整合

正如前言所述,在搭好PaaS架构、建立基本的SaaS生态后,Salesforce开始加速对生态内云产品进行整合。以2009年为节点,Salesforce推出service Cloud(服务云)在线客户服务应用,成为首家年收入达10亿美元的云计算公司。

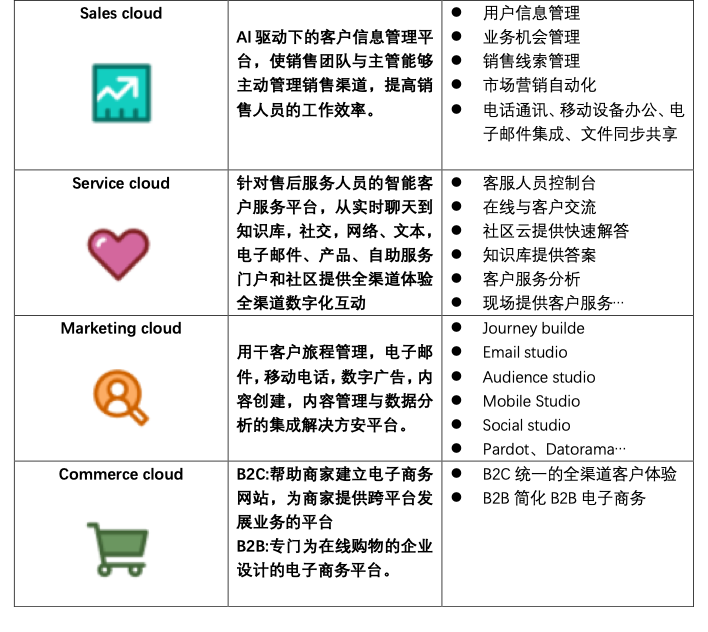

从现有的产品格局来看,历年财报中的营收大头是订阅与支持服务,其中包含的四朵云分别是:Sales Cloud(销售云)、Service Cloud、Marketing and Commerce Cloud(营销云和商务云)以及Salesforce Platform and Other(其他平台)。

究其思路,从一开始的获客(营销云),到进行客户管理(销售云),以及后面的客户服务(服务云),Salesforce形成以销售为核心,营销、客服为一体的全流程平台,这样就利于打通全局数据,形成更加紧密广泛的CRM服务网络。

值得一提的是,这一年成立了Salesforce风投,通过并购整合的方式吸纳合适的力量,填补产品技术空白和完善生态系统。比如以3.26亿美元收购社交倾听工具Radian6、7.45亿美元收购社交媒体内容的Buddy Media、25亿美元的媒体营销工具ExactTarget,这三笔收购构成了营销云的基础。

图:Salesforce核心Saas产品功能(新眸制图)

不同于国内的应用软件研发思路,Salesforce并没有将所有附加功能寄生在原有平台产品上,从而避免了功能大量堆积、产品过于复杂、需要更专业的销售和服务人员来操作,这样也和Salesforce简化软件使用方式的初衷相违背,所以产品的布局上,主要的、基础的应用被放在官网演示,满足复杂、个性化需求的产品则放在应用商店AppExchange。

也就是说,AppExchange里不仅有大量第三方开发提供的SaaS应用,也有很多Salesforce自研的高增值产品,这个时候Salesforce主要有按年订阅和应用商店按比例抽佣两种营收方式。

到了2019年,Salesforce宣布推出Customer360,官网介绍中,Customer360允许企业跨平台连接所有Salesforce应用程序,将四朵云及其他平台数据共享后,融合在一个集成式CRM平台,为每个客户创建单一建档。

在此之前,资料显示Salesforce在B2B端拥有来自销售云、服务云和其他部分的消费者单一数据模型。但如果在B2C端,企业必须使用平台连接器将来自各应用程序的不同消费者记录点对点连接,在默认使用平台的过程中,消费者服务中介无法看到C端的购物记录。

简单来说,当时品牌方面临的主要问题是数据分散且泛滥,重要客户数据来源的年增长率为25%以上,但同一个用户在不同平台的数据记录并不能被准确识别,这毫无疑问增加了企业对数据的管理难度。

即使很多公司都尝试过将遗留在系统,断连或跨渠道的用户数据进行汇总,但实际效果并不理想。加上欧洲的GDPR消费者隐私保护的规定,在实际操作中,品牌方很难为消费者个性化定制触达方式进行营销,并且这样的付出,成本最终还是要归结在消费者身上。

于是,2017年Salesforce与MuleSoft合作,获得了可以提供APIs从外部系统检索数据的Anypoint平台,让客户能够将任何App、设备和在云上或预置的数据源相连接,次年Dreamforce大会上,Salesforce首提Customer360概念,允许客户与Salesforce App相连接,通过*ID,串联消费者跨渠道的触点记录,从而让企业构建统一视图。

在Salesforce官方看来,Customer360能够让广告主将碎片化的消费者数据,和整个品牌方相连,形成各种不同的数据集和,“用户并不喜欢碎片化的广告体验,单一受众视图能够提升用户的忠诚度。”Salesforce总裁Bret Taylor说道,“Customer360让品牌方得到的数据统一汇总,然后在一定范围内,根据单一受众特征,制定个性化触达方式。”

高级副总裁Patrick Stokes认为,消费者单一视图往往说明所有的数据会集中存储在一个地方。有意思的是,Salesforce官方并不认为Customer360是传统意义上的CustomerDataPlatform(CDP)平台,而更像是一个提供给众多企业的“联合解决方案”。由于收购潮的兴起,很多B2C公司联合起来,如营销软件ExactTarget和电商解决方案Demandware等,Customer360作为“联合解决方案”恰好可以解决B2C行业面临的难题。

由于消费者的数据图表和应用程序访问的方式不同,都保留在各自的系统里,Customer360中仅提供一个元文件按需调用,为所有连接的系统进行单一的数据展示,并不是创建集中式数据库来存储大量的重复数据,也不会监听消费者正常操作。

这样基于Cloud+的产品整合之下,Salesforce完成了第三次跳跃,产品生态更加完整坚固,对于客户来说,不仅能够减少数据管理的成本,还能帮助他们实现数字化转型的愿景。

02.“像人一样思考”

“2007年1月9日,iPhone诞生。第二天,我一到公司就宣布要将工程技术资源,重新定位到一个新的目标上:把Salesforce从桌面应用开发公司,转为一个移动应用开发公司。以后每一个产品,都必须注入移动端的功能。”Benioff在自传中这样写到。

2013年,来自移动设备的互联网流量比例从2009年的1%增长到13%,Salesforce1平台出现,移动端应用终于实现。Salesforce1为开发者、独立软件供应商和终端用户设计,让客户在移动端管理销售、服务以及市场营销活动,虽然是在手机上使用,但它允许开发人员在销售云上应用很多API工具,连接、部署企业级应用程序。

据当时官方介绍,Salesforce1客户平台移动端增加了96%的的用户,移动端自定义应用增加了46%的用户,在2014年上半年,Salesforce1平台上有170万个开发者,平台收入为3.46亿美金,成为当时外界眼里的又一现金牛。

进入移动互联网之后,一方面数据处理能力在不断提升(过去60年性能翻了万亿倍)、成本不断下降,另一方面是数据量的爆发式增长,国内外像Facebook、Amazon、百度都纷纷涌进AI领域,人工智能成为玩家们心照不宣的下一站。

Benioff也将AI视作实现下一次飞跃的跳板。

2015年,Salesforce先后并购了tempo Al和Min Hash,并购方向逐渐转向了人工智能,而Benioff也在书中写道:“2015年,我把十几个明星级工程师召集到一起,目的是将AI放到每个产品里。”

在Dreamforce2016上,Salesforce发布了产品Einstein。基于Einstein真人打造的卡通形象,被称为内置于Salesforce的CRM助理,类似Siri和Cortana,在整个Salesforce customer360平台上发挥AI作用。此前被收购的10多家公司,大多聚焦在AI和数据分析领域,也一并被融合进Einstein。

从用户的视角看,CRM中运用AI技术来简化流程具备必要性。彼时AI不过显露了冰山一角,而水面之下是由数据科学家和工程师、海量数据、提取和编制工作以及巨大的技术基础架构所组成的庞大支持系统。在CRM中,客户需要拟定业务问题,由专门的数据科学家完成采集数据、编制数据,然后分配资源和构建正确模型,将结果返回至最终用户体验的一系列流程。

Einstein在所有Salesforce产品中得到开发,并允许所有客户访问有关其平台和客户的最新见解,为销售,服务和营销提供了先进的AI功能,甚至允许开发人员使用其背后的Einstein引擎来构建应用程序。

落实到具体的产品上,Einstein的作用主要体现在销售云、服务云、商务云、Customer360 Platform和Einstein Analytics中,根据场景需求,实现不同的功能,例如在销售云中,Einstein能够进行业务机会管理,在服务云中扮演聊天机器人,在商务云中为用户提供个性化的产品建议……据了解,美国银行早已部署Einstein功能,并推广给全公司数千名面向客户的财务顾问,希望在提供个性化服务的同时,创造差异化的客户体验。

Einstein的推出,打破了过去需要人不停地向CRM中输入数据、为系统服务的状态,智能化的CRM能够自动在社交网络中抓取数据,并自动生成图表进行分析,这样一来,减少了反向驱动的销售工作,而是与社交网络中的客户交流后,系统自动输出结论。

03.发力数据领域

随着销售周期的缩短,销售将越来越受到数据驱动,大量的客户数据成为企业最重要的资产之一。Bret Taylor在《Salesforce转型行动手册》中谈到:“信息孤岛和遗留系统往往介于*和客户之间,简单地将新技术应用于旧方式,不会让团队提供大量出色的客户体验……但当*不再专注于内部技术、产品、部门或系统,而是以客户为中心,转变就会发生。”

于是改变思维方式、连接孤岛、并以客户为中心,成为Salesforce寄予在数字转型上的期盼。

2018年,Salesforce收购了MuleSoft,后者能够帮助企业将后台系统上云,完成数字化转型,对外打通电商和互联网、对内打通ERP、SCM,填补了Salesforce产品组合中的空白。由于大多数企业项目需要某种形式的集成功能,因此,Salesforces产品对那些需要它的大型公司而言更具吸引力。

次年,Salesforce豪掷157亿美金收购数据可视化分析平台Tableau,利用Tableau Business Science的AI驱动的预测和见解。而Salesforce原本已经拥有的企业级商业智能解决方案Einstein Analytics,更名为Tableau CRM,销售团队可以更快地分析数据并做决策,例如在更新配额,查看预测准不准确,或重新评估销售策略时,只需要利用鼠标点击,而不是代码和找数据专家。

疫情之下,企业数字化转型加速,Salesforce还看到了其他机会。

在企业通讯和协同办公业务上,虽然Salesforce在2009年开发了Chatter,也有过多次像DimDim、tempo和Quip这类协同云并购,但反响都偃旗息鼓。2014年,Slack开发了一款包括聊天组群、文件整合、云储存、文件搜索等功能的企业通讯产品,由于能够大幅提升客户的沟通与工务处理效率,Slack快速占领了市场,这引起了Salesforce的关注。

众所周知,Salesforce的主要客户为中型企业,在相关业内人士看来,毕竟这不是中小企业客户的自助绑定、自助试用那么简单,对于主力客户来说,但Salesforce也不能回头去搞一对一线下或者电话销售,所以在线交流、推进销售自动化成了收购Slack完善协同云功能的根本理由。

有人认为,除了CRM生态外,Salesforce还在构建一个以Slack为核心的公司操作系统生态,但目前在微软Team的压力之下,Slack增长并没有达到期望。这时候我们回看Salesforce的产品布局,可以总结为,以销售云、服务云、营销云和商务云为前台,把平台云作为支撑,以数据服务能力作为驱动,同时综合了人工智能、大数据和AloT等技术的闭环系统,如今的Salesforce的全球市占率维持在超过五分之一的高位,未来走向如何仍旧是人们关注的焦点。