苏宁不“宁”。

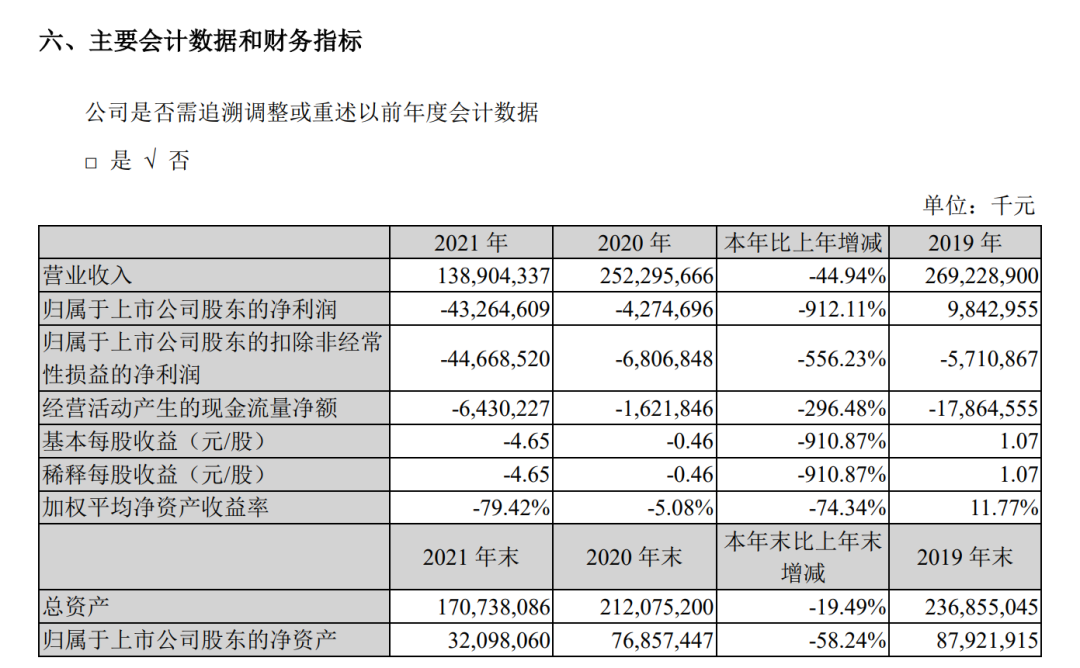

4月29日深夜,苏宁易购(以下简称“苏宁”)悄然发布了2021年年报和2022一季报。从其发布的财报可知,苏宁2021年全年实现营收1389亿元,同比下跌了45%,亏损近433亿元,下降幅度大至912%;2022年,公司营收同比继续下跌,亏损额同比扩大了23.11%。

▲图:苏宁2021年年报

这份财报并未令苏宁如深夜般宁静,因为连亏三年,苏宁已被“带帽”ST;自进入A股风险警示板、5月6日开市复牌交易后,苏宁股价又跟着跌跌不休,截至5月27日收盘,公司股价已跌至不足2.4元。

今非昔比,苏宁如今的处境多少令人唏嘘。作为电商兴起前的零售巨头,苏宁曾引领国内电器零售业的发展,斗转星移,2020年年底到2021年,资金和债务危机逐渐被曝光,各种潜藏的问题一一浮出水面,苏宁一度身临至暗时刻。

2021年7月,江苏国资联合一众产业资本进场,交易完成后,苏宁处于无控股股东和实际控制人状态,这一度让外界质疑“苏宁已无实控人。”当“张近东时代”宣告终结,黄明端成为苏宁新任董事长。没有实控人的苏宁未来能否走出泥潭?

01 主业长期亏损,靠资产腾挪保上市地位

与苏宁此前看似庞大的资产规模和超高国民知名度形成反差的是,苏宁的主营业务毛利率非常低、多年来并不赚钱。

根据其财报数据显示,2021年苏宁零售业毛利率仅为2.15%。将其财报披露的“营业收入”减去当期和销售主业相关的成本和费用可发现,自2012年以来,苏宁销售业务利润除去2018年之外年年为负。

因为A股上市公司若是净利润连续两年为负,将触及退市风险警示中的财务风险指标,即会被ST,年年亏损,苏宁此前如何做到一直在资本市场上不被“带帽”、屹立不倒?答案是,苏宁连续数年充分利用了当下的会计准则,利用资产腾挪之术来让每年的财报扭亏为盈,具体做法为年末卖资产。

2015年,苏宁将旗下PPTV 68%的股权以25.85亿元价格出售,最后买方是苏宁控股的一家公司苏宁文化。2015年,PPTV经营状况不佳,全年亏损11.61亿元,在被出售后,PPTV不再并表,苏宁上市公司主体增加了13.55亿元净利润,占当年净利润总额的179%。

有意思的是,苏宁此次出售的交割时间为2015年12月30日,赶在了会计年度结束之前入账交易,及时粉饰了当年的财报数字。

这样的“财技”,苏宁似乎是屡试不爽。2019年,苏宁上市公司主体又剥离了旗下的便利店业务苏宁小店,后者当时亏损严重,买方为苏宁创始人张近东之子张康阳的个人持股公司。这一操作果然又为上市公司带来了超35亿元净利润。

事实上,仅2015~2019年这五年间,苏宁因向外或关联方出售股权和资产而得到的现金总额就超过450亿元,这其中还不包括每年处置的地产和物流领域子公司。

苏宁的这种资产腾挪之术此前就引发过外界争议和讨论,通过相关做法来创造投资收益,避免因连续亏损而被ST,但却模糊了相关资产的真实盈利能力。

02 多年激进扩张,投资方向缺乏主线

苏宁曾历经多次转型,这从其多次更名便可看出。

2013年,苏宁上市平台“苏宁电器”更名为“苏宁云商”,试图向线上、线下一体方向转型;2018年,又更名为“苏宁易购”,彼时的苏宁已将业务触角从零售主业,不断延伸至包括体育、文化、金融、地产等在内的多个板块。

自2015年以来,苏宁22亿元收购了PPTV、40亿元投资了中国联通、95亿元入股了万达商业、34亿元投资了华泰证券、27亿元收购了万达百货、48亿元收购了家乐福中国…相当长一段时间内,苏宁在外界看起来都是财大气粗的。根据其财报显示,2015~2019年期间,苏宁总投资额高达716亿元,截至到2019年年底,苏宁长期股权投资额约为403亿元,这一数字相较于2014年年底激增了近29倍之多。

在苏宁这些大举投资动作中,体育板块尤其引人关注并被认为最为“烧钱”。

2013~2014年,苏宁前后共花费22亿元收购了PPTV,后将其更名成了PP体育,主打体育赛事版权。在斥巨资囊括世界*体育赛事版权上,苏宁可谓下了血本:2.5亿欧元获得了西甲2015~2020赛季*版权、13.5亿元拿下了中超2017赛季新媒体*版权、50亿欧元斩获了英超2019~2022赛季*版权和2.5亿美元收获了德甲2018~2023赛季*版权。

彼时,由于版权价格虚高、国内也尚未形成一个针对用户付费较为成熟和完善的商业环境,苏宁这种大手笔投资固然勇气可嘉,但从自身的流量资源、外部的商业环境来看,这种投资和发展策略不够务实和理性。

除此之外,苏宁在体育板块另一大动作便是买足球俱乐部。2015年12月,苏宁以5.23亿元的价格接手了江苏国信舜天足球俱乐部,后将球队名更改成江苏苏宁;2016年6月,苏宁又花费20亿元收购了意大利知名足球俱乐部国际米兰70%的股权。

无论是江苏苏宁足球俱乐部还是意大利国际米兰,它们都属于极为“烧钱”的业务。

有人评估过,苏宁对于江苏队包括球员薪资和奖金等在内的单赛季投入大概在7~10亿元之间;据意大利媒体Calcioe Finanza的统计,截至2020年年中,在入主国际米兰的四年间,苏宁共为俱乐部投入了6.25亿欧元折合人民币约为50亿元的资金。

历经多次转型,苏宁的战略发展方向有些多变、企业商业模式也显得分散,投资太乱,缺乏主线,这严重影响和冲击了本就不甚牢固的资金链,更为苏宁日后爆发的债务危机埋下隐患。

03 投资恒大,压死骆驼的最后一根稻草

苏宁张近东曾在投资恒大上做过一次“豪赌”。

2016年9月,恒大将地产业务恒大地产的总部从广州迁到了深圳,10月便宣布将借壳国资房企深深房回归A股。彼时,恒大的这一重组方案获得了深圳国资委的支持。

为此,恒大先后分三批引入20多家外部股东共1300亿元战投资金,苏宁入局的是第三批战投:2017年11月,苏宁向恒大地产投资了200亿元,持股4.7%。

这些战投资金本质上属于“名股实债”,如若恒大未能在2021年1月31日前实现上市,根据事前签订的对赌协议,恒大或者许家印将要用现金回购股份或实施债转股。苏宁高管曾公开表示,如果恒大集团未能如期上市,苏宁或将行使回购权,要求恒大以200亿元现金回购股权。

这边,苏宁耗费200亿元买了恒大地产的股份,那边,恒大也入股了苏宁商业,后者包含了苏宁百货和购物重心等商业物业和零售资产。

投资恒大,某种意义上,有点像是张近东将赌注押在了许家印身上。如果恒大地产成功上市,其流动性将优于苏宁商业,这对苏宁商业来说无疑属于重大利好消息。

然而无论许家印还是张近东,他们可能都低估了彼时政策对于坚持“房住不炒”的决心。自2016年起,楼市调控持续不放松,房企在内地的融资大门始终被紧闭。2020年11月,深深房宣布终止重组,恒大借壳上市没能成功。

恒大折戟A股,如同多米诺骨牌一般,不仅开启了恒大债务危机之路,也不断对其他关联方产生了重要而又深远的影响。

击鼓传花,当最后没能登陆二级市场,前面做的所有铺垫就都成了一种不可承受之重,多年来恒大在地产、汽车、医药等领域大举扩张,使得自身债务早已处于危如累卵的状态,这时让恒大彻底倒下对各方都不是*解。于是,各路债主形如被绑在了恒大这条船上,不得不接受恒大提出的债转股议案,其中就包括苏宁。

2020年9月,恒大地产发布公告,称与1300亿元战投资金中的863亿元战投签订了补充协议,战投同意将其转为普通股权并长期持有,股权比例保持不变。

此时,张近东已经知道没钱的恒大对于这200亿元回购无望,但还是去参加了当时的签字仪式,从照片中多少能看出,站在许家印左手边的张近东笑容勉强。

本想借着投资恒大大赚一笔,结果却成为压死骆驼的最后一根稻草。

事实上,在恒大A股上市失败前,市场对于苏宁的预期就已转向负面。2020年7月,苏宁股价开始整体呈现下跌态势,2021年2月最多跌去了50%;2020年8月,关于苏宁的债券价格也开始明显走低,如名为“18苏宁01”的债券价格在当年10~11月下跌了16%。

2021年2月,国内知名信用评级机构中诚信国际将苏宁的评级展望调低至了“负面”。当时,有人评估,整个苏宁系的债务规模可能在2000亿元以上。

对于苏宁来说,2021年无疑属于至暗时期。

进入2022年,苏宁也有了一些新变化,如其在最新财报中表示,在不考虑非经营性现金流相关因素影响下,2022年一季度,苏宁易购的EBITDA为2.6亿元,实现季度转正,家电3C核心业务在3月单月实现盈利。

同时,需要指出的是,在苏宁2021年录得的近433亿元亏损中,有279.48亿元的净利润减少是来自对资产计提减值准备、确认投资损失,67.54亿元的净利润减少来自递延所得税转回。若扣除上述因素的影响,苏宁易购2021年净亏损为85.63亿元。

苏宁减值资产多为曾经收购或重点扩张的业务,如苏宁小店、天天快递和家乐福中国等,将这些集中于2021年处理,虽然会显得2021年的年报数据惨不忍睹,但也能使苏宁在2022年录得一个相对更好的业绩。

反观苏宁发展历史,作为创始人和实控人的张近东始终发挥着关键影响力。随着张近东的退场,曾执掌大润发、具有资深零售经验的黄明端能否带领苏宁走出泥潭,现在还需观望,毕竟黄明端上任时间不足一年,可谓积重难返,苏宁欠下的债还需慢慢还。