美国科技企业,似乎笼罩着冬季寒潮来临前的阴霾。

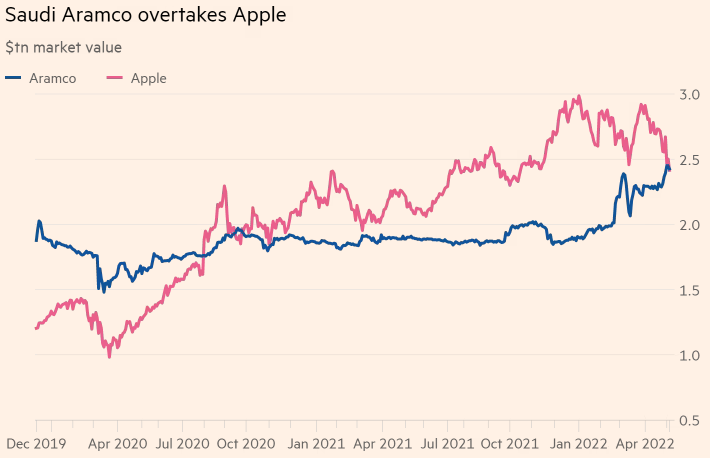

5月11日,美国科技股遭集体抛售。苹果股价大跌超过5%,市值回落到2.3万亿美元,石油巨头沙特阿美成为全球市值最高的公司。

另外,Facebook母公司Meta股价也在当天下跌4.5%,亚马逊股价跌幅3.2%,微软股价跌幅3.3%,奈飞股价跌幅6.35%......美国科技企业经历了一场“黑色511”。

与此同时,新一轮的员工缩减潮正在开启。从Meta这样的巨头,到Cameo、Robinhood等中小型科技企业,或停止人员招聘,或进行大规模裁员,大有精简人马过冬的迹象。

图片来源:网络

财经媒体Insider报道称,Facebook母公司Meta在今年4 月暂停了对某些级别工程师的招聘,这种暂停将“影响公司几乎每个团队的招聘目标”。根据一封内部员工信,事实可能更加严重:Meta正在降低招聘目标,并在今年剩余时间里暂停招聘。

而一些中小科技企业已经开始裁员:Cameo裁员25%,Better.com裁员三分之一、Virgin Hyperloop裁员50%、Glossier裁员三分之一、Hopin裁员12% 、Robinhood裁员9%......

据不完全统计,今年前四个月已经有31家美国科技公司裁员,人数已过万人。去年同期大概25家,裁员7000多人。

寒潮之下,美国科技企业该如何取暖度过?

01 美国科技公司裁员潮

Cameo是一个允许粉丝订购名人个性化视频的平台,在社交平台上红极一时。

前不久,Cameo CEO Steven Galanis发推特称,“今天在办公室是残酷的一天。我做出了一个痛苦的决定,放弃了Cameo Fameo 87名心爱的成员”。

据一名被解雇的Cameo员工向TechCrunch透露,公司所有团队都受到裁员影响,包括首席产品官、首席人事官、营销副总裁和首席技术官等高管,涉及总员工数量的四分之一。

该员工表示,公司了提供一笔遣散费,包括八周的基本工资。

图片来源网络在线借贷平台On Deck,在今年5月宣布裁员约72人,约占员工总数的 25%;4 月底,投资交易平台Robinhood宣布裁员 300 多人,占总员工数的9%;金融科技公司Main Street解雇了约 30% 的员工,其CEO Doug Ludlow发推文表示,异常艰难的市场将变得更糟,可能会持续数月甚至数年。

科技企业这波裁员潮,其实年初就是开始了。今年3月,Better.com解雇了3000名员工,占总数的 33%;Peloton在2月解雇了 2800 名员工,占总数的20%。

春江水暖鸭先知,一些科技行业从业者,已经感觉形势的危机,纷纷开始各谋出路。

美国匿名社交网络Blind在今年3月做了一则调查,其中显示多达80%的科技工作者正在考虑寻找另一份工作。近四分之三的技术专业人士曾与招聘人员进行过沟通,近半数与另一家公司进行过面试。

毫无疑问,继去年的VC投资高潮、上市高潮、初创科技企业抢人大战之后,今年企业扩张已经进入收缩状态。

很多人把这一波裁员潮,跟2020年全球疫情爆发后的裁员相比,认为美国科技行业还没到最坏的时候。

2020年,彭博对疫情爆发后高科技公司的裁员情况进行了盘点:到当年5月月底,美国科技业裁员人数达到40994人。这个数量,超过今年截止到现在的裁员人数。

但事实上,今年这一波裁员潮,背后的驱动力比2020年来得更为凶猛。它关系到整个行业的大回调,形势更加糟糕。

02 业务放缓步子太大,成为裁员导火索

表面上看,各家企业在裁员时都表示,因为业务增长放缓和过去扩张太迅猛。

这的确是一个直接导火索。

在Meta首席财务官David Wehner的备忘录中,他将公司冻结招聘的原因,归结于乌克兰战争、数据隐私的变化和整个行业低迷。

行业低迷,无疑是影响Meta裁员的关键。疫情爆发后到去年上半年,由于线下受挫、居家办公等因素,Meta斩获了大量用户流量,收入也实现较高增速。

然而,随着美国疫情成为常态化,Meta的收入增速已经连续四个季度显著下滑。今年一季度,其收入增速仅为6.64%,已经是Meta近十年来的*水平。

在内部,一些员工在警告Meta的业务正在停滞不前——它可能是下一个雅虎。

其他一些中小科技企业,在疫情期间大肆扩张,如今也在吞下恶果。

Robinhood的首席执行官Vlad Tenev称,新用户在疫情大流行期间快速上升,公司的招聘节奏也在同步跟进——从2019 年到2021年,公司员工人数从700人增加到近3800 人,翻了五倍多。

然而,Robinhood的业绩与用户,在今年一季度骤然下滑:收入下降43%,月活跃用户同比下降10%,Robinhood明显开始吃不消了。

Tenev表示,过去快速增长的员工人数,导致公司岗位存在重复的角色和工作职能,导致公司员工结构不够理想。进行裁员,是为了提高效率,确保能够响应客户不断变化的需求。

颇具讽刺意味的是,当市场蓬勃时,这些科技企业大肆招兵买马,实现跑马圈地。而当市场行情不好的时候,开疆辟土的员工成为首先被拿掉的那部分。

如同现实版的“蜚鸟尽,良弓藏。狡兔死,走狗烹”。

跟Robinhood一样,在新冠疫情期间大肆扩张,结果碰上业务下滑于是裁员的公司比比皆是。

在2020年新冠大流行的高峰期间,许多人居家隔离,在线健身平台Peloton的业务猛涨,其员工数量迅速上升。然而,随着美国线下健身房重新开放,Peloton 业务受到巨大打击,只能靠裁员维持运营。

从直接导火索层面看,今年美国科技企业裁员,原因是前两年疯狂汲取疫情带来的红利,大肆扩张,结果吃得太饱、步子迈得太大。

现在红利消失后,“积食”、“胀气”的负面效应就出来了,不得不靠裁员恢复正常状态。

03 预期不足是核心

在正常情况下,科技企业步子迈得过大,不会造成很大问题。

毕竟,过去十几年美国科技行业一直在高速成长中。跑得快才能跟上行业脚步。

但现实是,天已经变了:整个经济大环境的下行,叠加科技行业从繁荣局面趋向理性,科技企业估值开始回调。

许多科技企业的预期不足,担心业绩下滑或者融资不畅,于是用裁员降低成本规避风险,这是今年裁员潮的更深层次原因。

去年是美国科技股的高光时刻。整个2021年,道琼斯指数累涨18.92%,标普500指数累涨27.23%创下70次新高,纳斯达克综合指数累涨22.14%。以“FANNMG”为代表的的美国科技股表现出色,成为推动股市上涨的重要力量。

然而,繁荣背后埋藏着隐患。

去年11月,Founders Fund合伙人Keith Rabois预测,股市会下跌25%,科技股估值将恢复到历史平均水平。

果然,今年开始美国经济和科技股接连受挫。

4月底,美国官方宣布*季度GDP下降1.4%,是2020年第二季度以来经济的首次萎缩。

资本市场上,年初到现在(5月13日)纳斯达克指数下跌了近 27%,道琼斯指数下跌了13%,标普500指数下跌了16%。最近,科技股的接连暴跌,再次加剧了美股萎靡气息。

二级市场下滑,一级市场也没好到哪里去。根据私人资本市场数据提供商PitchBook的数据,今年*季度,美国风险投资收缩到700 亿美元左右,同比下降10%,低于上一季度的 950 亿美元。

无疑,资本开始对科技行业持审慎态度。美国风险投资机构First Mark的董事总经理马特·图尔克称,在与VC的很多次谈话中被告知,2022年大家几乎都没有进行任何新的净投资。

流向科技股的资金,开始大幅回落。一些此前被看好的科技企业,估值开始不断下滑。

今年3月,仅次于SpaceX的美国第二大“独角兽”、生鲜杂货配送服务商Instacart,将自己的估值从390亿美金降到240亿美金,砍了近40%,其对外表示是因为“市场存在波动”。

研究公司CB Insights的首席执行官Anand Sanwal表示,科技已经火了很长时间了,无论是在公开市场还是在私人市场,估值都变得与现实脱节,并且出现了非理性的繁荣。

当非理性的繁荣回归理性,就是泡沫破灭的时候。

经济下行、头部科技企业股价暴跌、独角兽估值下滑,大量的中小科技企业自然已经感觉到了风向。在剧烈波动的环境里,求稳已经是各家企业的首要战略。

Acme Capital合伙人给出一套“shrink to grow”(收缩成长)策略,建议初创公司规划好盈利路径。目前来看,裁员倒是成为各家企业降低成本、规避风险的首要手段。

接下来,美国科技企业预计还会经历阵痛时刻。是真正入冬还是倒春寒,只能让下半年的市场给出答案。

本文作者观点不代表平台立场和投资建议

参考来源:

Cameo conducts layoffs a year after hitting unicorn status(TechCrunch+)

Post-pandemic reset leads to wave of layoffs in tech(TechCrunch+)

Tech Companies Are Scrambling to Downsize While the Rest of Economy Is Overheating(OBSERVER)

美国第二大“独角兽”Instacart砍掉近40%估值:凛冬已至,是时候认清现实了?(每日经济新闻)