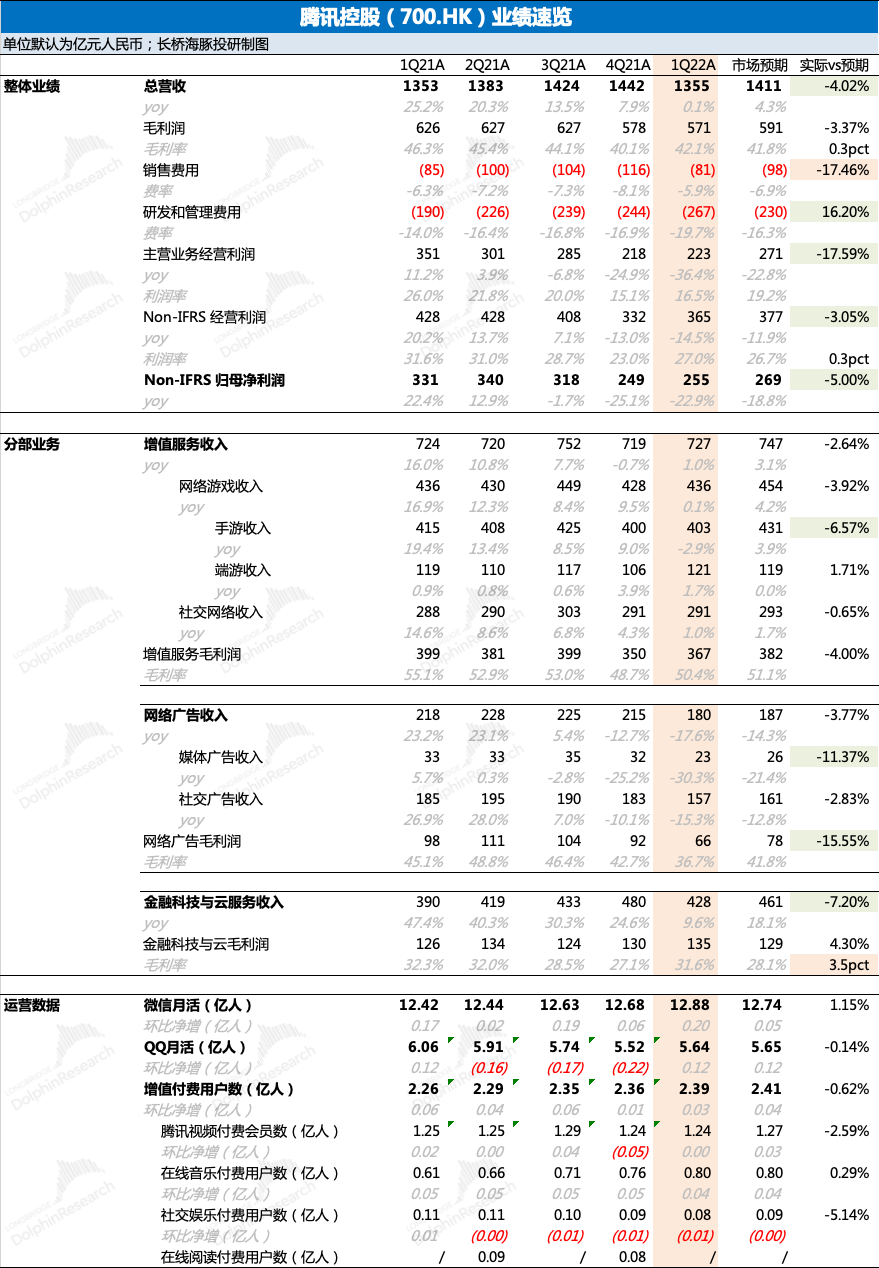

北京时间5月18日港股盘后,腾讯控股(700.HK)发布2022年一季度业绩。虽然市场已经被打了预防针,但实际情况还是更艰难一些。

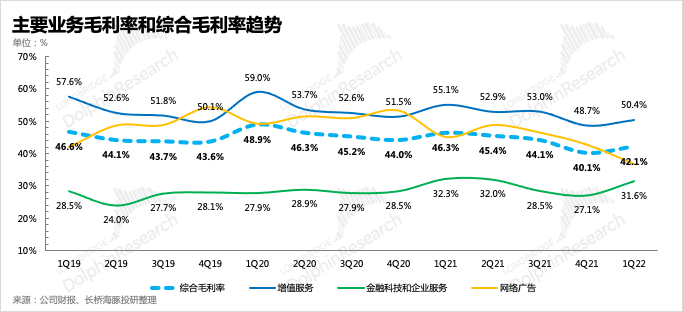

1、不同于上季度的毛利率预期差较大,这次主要低于预期的是收入端。其中广告、金科业务还明显受到了疫情封控的影响,增长阻力较强。而毛利率则暂时稳住了下滑势头,环比略有改善。

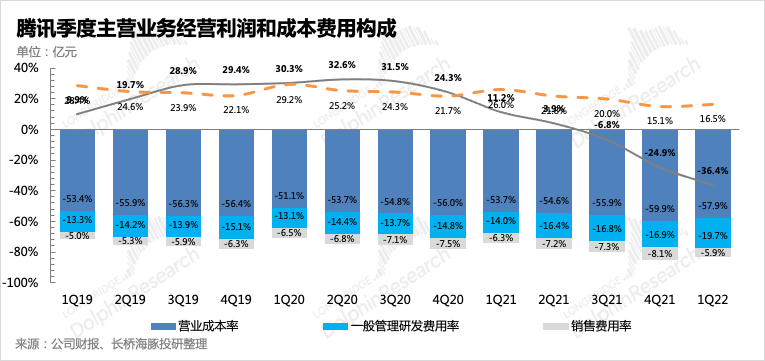

2、但团队优化和人才成本降低还未在一季报中体现,尤其是管理和研发费用,同比增长40%(研发人员薪酬支出增长38%),大幅超过员工新增速度(30%),人均薪酬环比同比反而都在提升,其中股权激励增加更快,占总薪酬比重从去年同期的18%上升至27%。另外,离职人员的高额补偿金也可能推动了这项支出攀升。

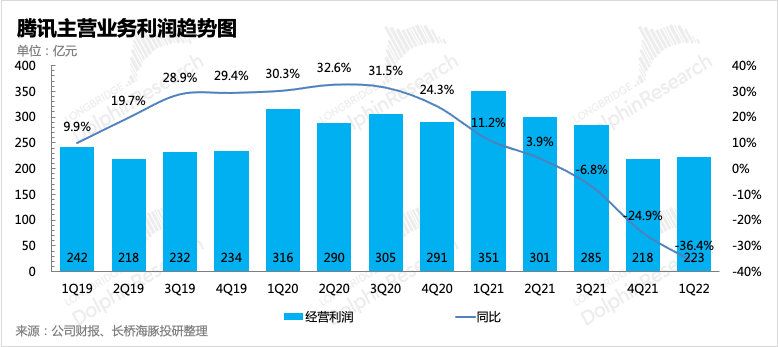

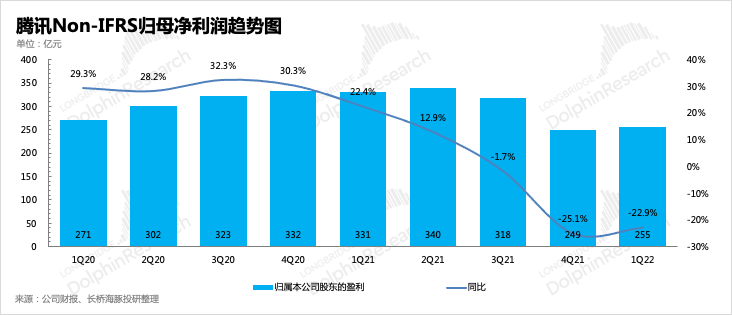

3、利润端继续难看,同比大幅下滑,Non-IFRS归母净利润255亿,同比下滑23%。其中联营公司亏损的拖累仍然不小,若剔除该影响,则调整后主业净利润同比基本持平,增速依旧掉档得厉害,但没有整体利润显著下滑那么触目惊心。

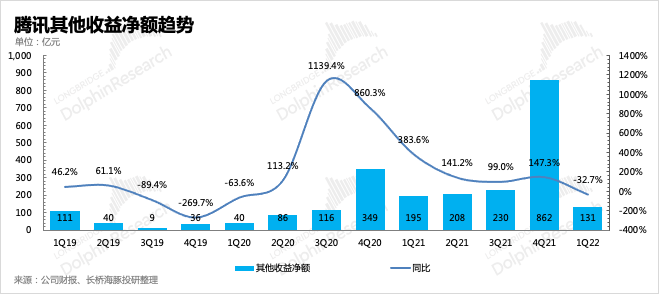

4、减持Sea获得的185亿收益已经在本季度确认,不管长远下投资线逻辑受损多少,短期对于中小股东来说,乐见腾讯抛售一些持续亏损严重的联营公司股份。

5、关于细分业务的经营情况,这里海豚君摘出一些重点:

(1)用户生态:季节效应拉动增长

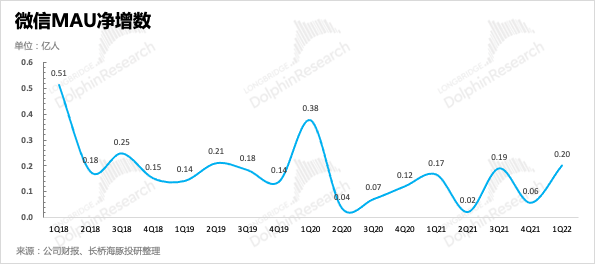

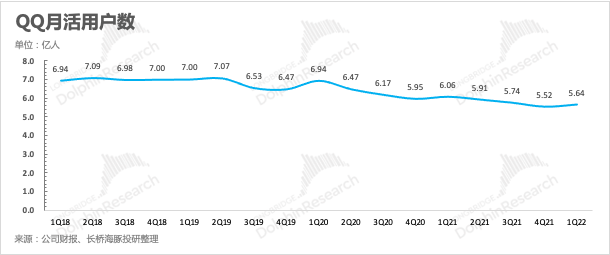

一季度微信、QQ用户均迎来用户净增,但QQ的表现仍然落后于超两倍用户体量的微信,海豚君猜测春晚视频号贡献了不少用户活跃。

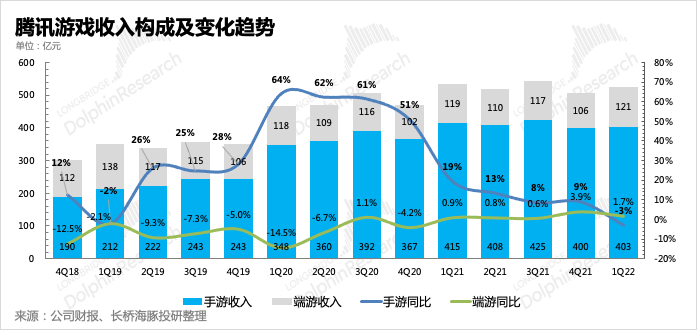

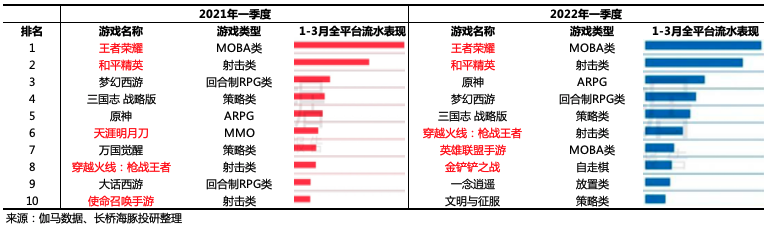

(2)游戏:监管消化与消费降温

一季度游戏收入基本与去年持平,低于市场预期,主要预期差在手游业务上。除了去年高基数影响,新上线的游戏表现不佳、全球解封后线上消费降温等因素都带来了一些负面影响。

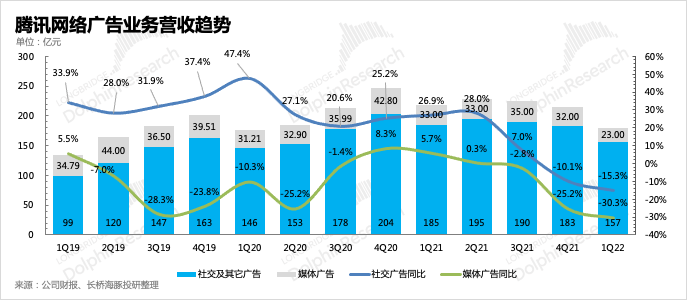

(3)广告:超出预期的“艰难”

一季度广告情况比市场原本预想的还要更糟糕,同比下滑近18%。除了自去年下半年以来一直有的监管、经济环境影响,还与年初以来全国各地一二线城市轮番封控有关。尤其是3月的上海疫情,市场一致预期也难以快速调整。

由于疫情封控的影响还在持续,若没有对消费端进行高强度的政策刺激,海豚君预计广告的复苏只能等到明年了。

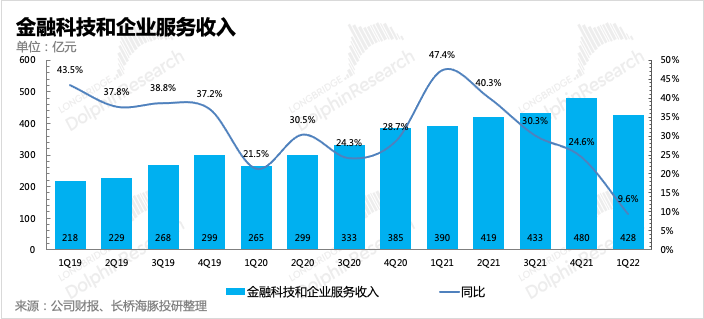

(4)金科:疫情下支付转淡,云业务“换档失速”

受到疫情影响的还有一向稳健的支付业务,封控下餐饮服务受到影响巨大,而微信支付一向在线下餐饮等服务中优势明显,占比更高。因此在一季度,对于收入增长能够看到更加明显的逆风。而企业服务在下游客户行业寒冬以及公司无奈主动做团队收缩下,往昔的高增长迅速跌落神坛。

(5)数字内容:视频号直播开始贡献收入

一季度数字内容维持低速增长,虽然腾讯音乐的直播业务下滑严重,但视频号直播起到了一定的补位作用。除此之外,腾讯视频涨价、腾讯音乐会员稳步扩张都给逆风期的娱乐付费给予业绩支撑。另外,去年四季度以来的“去肥留瘦”也提升了整体业务的回报率。

长桥海豚君随后会通过长桥App与海豚的用户群分享电话会纪要,感兴趣的用户欢迎添加微信号“dolphinR123”加入长桥海豚投研群,*时间获取电话会纪要。

01、长桥海豚君观点

从上季业绩电话会上,管理层就透露了今年上半年更难的口风,算是给市场提前打了预防针,而海豚君也在四季度的财报点评中提醒大家做好心理准备,一季度将是至暗时刻。但从对实际表现与市场预期的比较来看,疫情封控还是给业务层面带来了一些超预期的阴霾。

二季度以来,三个比较大的边际变化——游戏版号放开、疫情封控以及昨天刚开的平台经济座谈会。除了疫情封控,其他两个因素都是引导当前状况往偏积极的方向发展。但不可否认,疫情对经济的影响,仍然会拖累腾讯在业绩上的修复进度,尤其是广告业务,以及大面积的封控也会打破支付业务的稳态增长。

短期日子的确很难过,但只要后续不会出现业务拆分等大利空,海豚君仍然相信在走出经济底之后,腾讯的生态壁垒能够展示出一些超出同行的自我修复能力。在《》中,海豚君对腾讯给出了一个在竞争格局逐渐稳态、经济不断复苏之后的长期信仰价值,其中视频号的商业化、出海游戏的扩张以及云业务的效率提升释放利润,是主要的看点。

虽然无论是疫情还是监管反复的扰动,都会延长腾讯业绩和价值修复的速度,短期注定难熬。但海豚君仍然延续之前的观点,在目前的价位以及明摆着的经济弱周期下,过多阐述腾讯财报的负面信息意义不大,寻找业态反转的蛛丝马迹才是更重要的事情。

02、本次财报详细解读

一、用户生态:季节效应拉动增长

一季度微信继续缓慢扩张,单季净增2000万人,截至3月末月活达到12.88亿,估计春晚视频号直播效果拉动。QQ月活净增1200万人,参照往年情况,大概率也是旺季效应带来。上季度提到的超级QQ秀,目前仍处于测试期间,暂时未看到明显的积极影响,但海豚君对超级QQ秀对QQ生态的长期效果有一定期待。

二、游戏:监管消化与消费降温

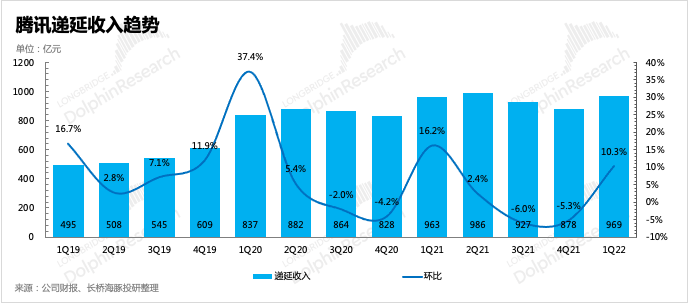

一季度网络游戏收入436亿,与去年同期基本持平。其中国内收入同比下滑1%,海外收入同比增长4%,在整体游戏收入中占比24%。若剔除汇率变动影响,海外游戏则同比增长8%。

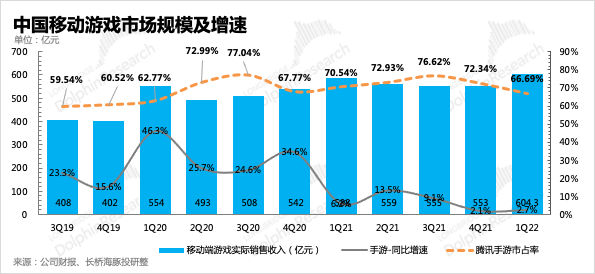

如果按照不同游戏类型划分,占比较大的手游收入更拉垮,同比下滑3%。虽然有高基数等因素的扰动影响,但市场原本预期还能勉强实现低个位数增长。

游戏增速迅速放缓的原因:

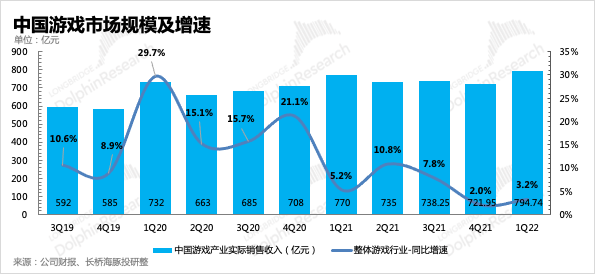

(1)行业整体增长放缓

a.首先全球游戏都面临一个走出疫情线上娱乐热度消退的影响,尤其是前两年疫情期间过度透支了增长空间的游戏。尤其是海外市场,今年以来绝大多数地区开始不断放开封控,线下消费强势复苏。在海豚君覆盖的美股标的,迪士尼、Airbnb一季度强悍的业绩中能够直接体现这一迹象。

b.此外,国内游戏市场还在消化未成年人保护政策的影响,以及版号停了大半年对腾讯游戏代理和发行收入的影响。

因此从全行业来看,近两个季度都属于一个龟速增长的时期。

(2)腾讯部分游戏退潮明显

回到腾讯本身,去年一季度表现不错的《天涯明月刀》、《使命召唤手游》,后续的流水持续性不佳。尤其是作为腾讯寄予厚望的《天涯明月刀》,属于腾讯相比同行并不擅长的MMO类手游,但刚上线后的表现持续超出公司和市场预期。

MMO类游戏本身就存在一个前期流水爆高但持续性不高的通病,要想持续保持稳态的流水,对氪金玩家依赖度更高,这与腾讯一贯有优势的大DAU游戏并不符合。

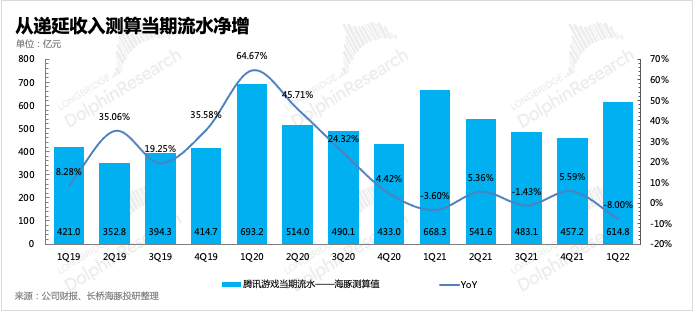

除此之外,作为对标网易的《率土之滨》上线的SLG手游《重返帝国》,表现并不好,热度下滑速度较快。除此之外,一季度基本没有其他能够堪当大任的新游上线,虽然有《金铲铲之战》、《英雄联盟手游》的增量,但也很难突破去年的高基数。测算出来的当期新增流水,一季度同比下滑了8%。

展望二季度及全年,海豚君期待在下半年逐渐看到一个增速回升的拐点,一方面是高基数影响削弱,另一方面,随着版号恢复,发行环境有望持续松缓以及消费开始有恢复之后,腾讯多款新游上线填位。如果《DNF手游》国服也能于今年上线,那有望吸引一波新老玩家扎堆。

三、广告:超出预期的“艰难”

虽然由于经济环境和监管的影响,以及管理层在上季财报披露后打过预防针,市场也有心理准备,但实际情况再次差于核心投行的预期。

一季度网络广告整体收入180亿,同比下滑17.6%,相比上季度下滑加速。其中在渠道竞争中并无明显优势的媒体广告(腾讯新闻、腾讯视频等平台广告),自然在泥沙俱下的时候受损更严重,同比下滑30%。

社交广告中的移动联盟广告也受到不小的影响,虽然自去年下半年新增的订阅号消息广告,贡献了一些增量收入,但还是难以抵挡整体环境逆风的影响。

3月下旬以来,上海、北京等一线城市大面积处于封控状态,对商家的经营影响非常大,因此营销预算自然也会显著萎缩。原本管理层上季度指引下半年尤其是四季度可能会看到广告收入的恢复,现在来看,海豚君认为,今年的广告基本没戏,恢复要看明年了。

年底,腾讯将测试视频号广告功能,市场对此期待较高。但真正能够贡献一定的收入也是要看明年,并且也需要考虑到微信生态内部迁移的影响,因此要给目前单季度规模超200亿的广告带来显著提升,需要看视频号后续用户规模和用户活跃的发展趋势,以及微信事业部对商业化程度的一个把控。

在《破局泛娱乐:再探腾讯、B 站们的星辰大海》中,海豚君尝试对视频号未来能够带来的价值做了估算,感兴趣可回顾。

四、金科与云:疫情下支付转淡,云业务“换档失速”

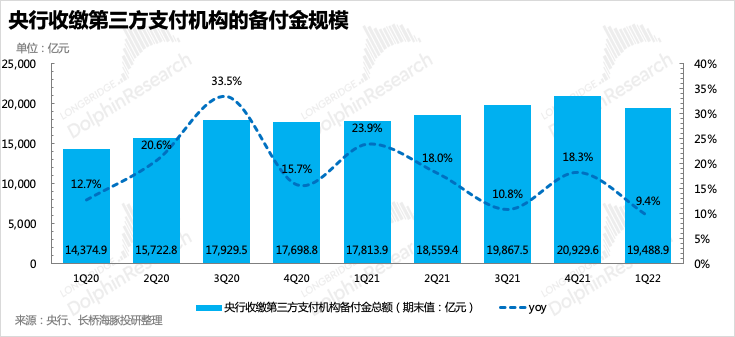

作为去年表现一直相对较稳的金融科技与企业服务,一季度由于疫情封控下,餐饮、外卖活动迅速减少,商业支付业务也受到不小的影响,从第三方支付机构上缴给央行的备付金规模也可以看出。

另外,腾讯云业务在整体娱乐、互联网行业寒冬下,预计项目拓展受到了明显阻碍,由往昔的高增速迅速换挡至同比下滑。一季度金科与云整体收入428亿元,同比增长10%,远低于市场预期的15%-20%的增速。

年初传闻CSIG进行了比例不小的裁员,并且对后续企业服务的投入产出效率提出了更高的要求,因此往常高返点的订单会降低,预计将对后续签单能力持续施压,不过或许能够改善企业服务一直以来的大幅亏损情况。由于云业务收入的占比降低,一季度金科企服的毛利率由四季度的27%提升至31.6%。

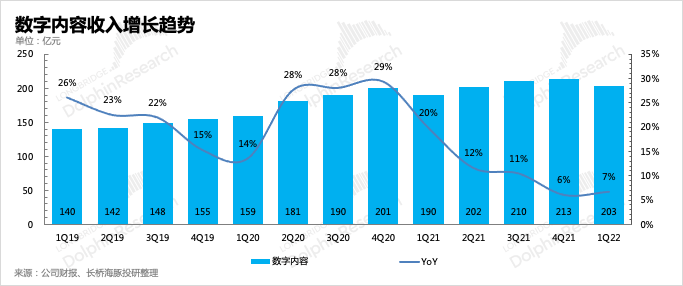

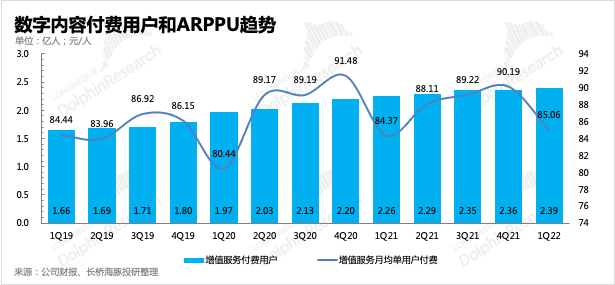

五、数字内容:视频号直播开始贡献收入

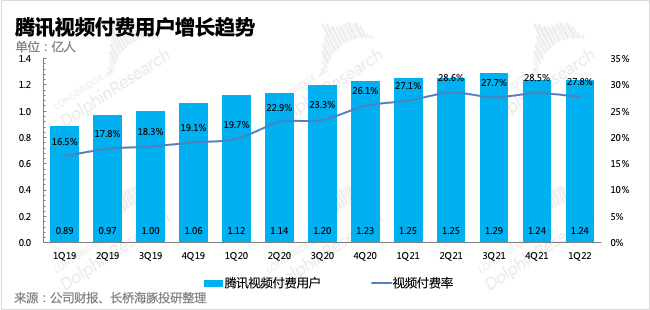

一季度数字内容收入203亿元,同比增长6%。除了腾讯音乐会员订阅环比新增8000万,以及腾讯视频连番涨价带来的增量收入外,随着视频号用户规模逐步触达DAU 5亿的里程碑之后,自然而然也开始有一些直播流水的贡献,但目前还在初期渗透阶段,单用户付费不高。

但另一面,腾讯音乐中的直播K歌付费收入是在下滑的(-20%yoy),两相抵消,最后实现低个位数的增长。

自上季度爱优腾等大幅削砍低回报的影视项目投资,倒逼上游降价去库存之后,年初以来,爱奇艺、腾讯也时隔半年再次对用户端进行涨价,对利润的渴求肉眼可见。除了在寒冬期回笼资金外,平台本身也开始打消了用户扩张的念头,转头做刚需用户的精准“收割”,试图跑通盈利模型。

六、利润预期内下滑,经营效率仍有压缩空间

来看利润端,一季度腾讯主业利润继续加速滑坡,虽然整体毛利率因增值服务、金科业务毛利率改善而环比略有提升(广告因视频号低商业化但增加了服务器成本负担、激励分成,毛利率继续下滑),但费用端并没有体现出裁员传闻后的经营效率提升,尤其是管理和研发费用,同比增长40%,费率提升到过去几年最高水平。而销售费用克制明显,同比下滑5%,主要系与推广及广告费支出显著减少。

结合一季度末的员工规模(环比增加3442人,同比增长30%),以及薪酬成本变动(同比增长43%),预计裁员、行业人才成本降温等对利润的优化将在二季度及之后才会开始体现。

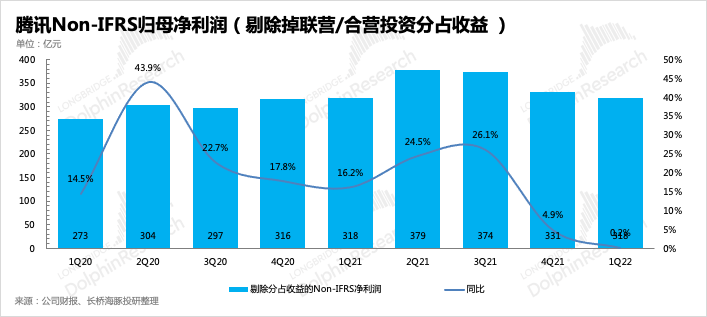

若看剔除掉股权激励、折旧摊销以及资产减值影响之后的Non-IFRS情况,则归母净利润萎缩程度要稍微小一些,共实现Non-IFRS 归母净利润255亿,同比下滑23%,因为收入本身不及预期,因此利润也难达到市场期望水平。

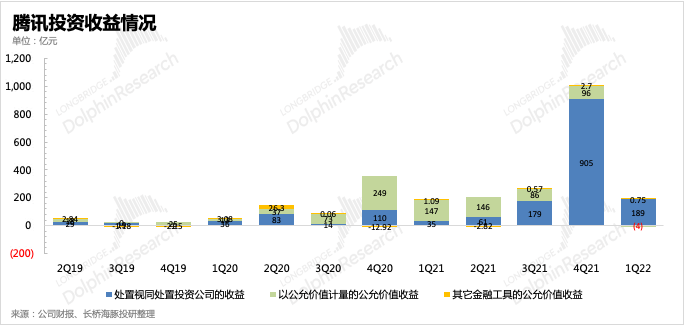

七、投资:联营公司继续亏损,抛售Sea获百亿收益

最后来看看腾讯的投资。1月腾讯宣告减持Sea冬海集团小幅减持,共获得185亿元的投资收益,和上期减持京东一样,京东和Sea都从腾讯的联营资产中移出,并入了金融资产里面,这里视同处置收益确认到其他收益净额里面。一季度处置收益共188亿,其中185亿为减持Sea的收益。

(关于两次减持相关点评可回顾《》)

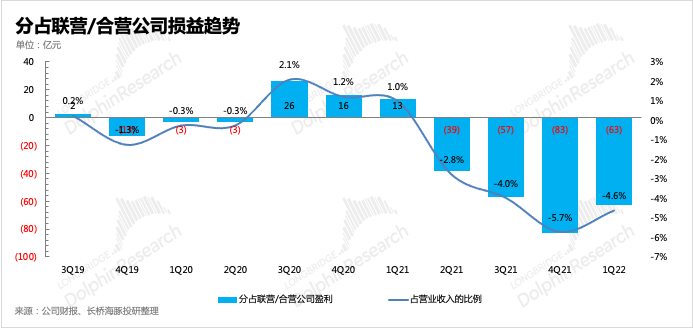

对于中小股东来说,更乐意看到腾讯减持一些持续大幅亏损的公司,短期可以带来肉眼可见的丰厚收益。我们单看目前的联营/合营公司,一季度给腾讯带来的分占亏损仍然很高。

因此如果剔除掉联营/合营公司分占亏损对利润的侵蚀影响,直接在Non-IFRS归母净利润上加回这部分的投资损失,那么也能简单对比一下腾讯自身经营情况的获利能力。

虽然仍然利润增速明显掉档,但比原先的下滑23%不那么触目惊心一些。

21224起

融资事件

4358.73亿元

融资总金额

11657家

企业

3214家

涉及机构

510起

上市事件

6.48万亿元

A股总市值