最担心的一幕正在发生。

不久前,投资界从北京一家知名独角兽内部获悉——管理层决定撤回公司赴港IPO的计划。谈及撤回原因,知情人士坦言,现在二级市场机构投资者积极性不高,融资受阻,“要发行估值就要打折扣,还是再等一等吧”。

这并非个例。一位投资圈朋友梳理了最近几个极具典型的案例——某总部位于华东的独角兽因为找不到充足的基石投资人,不得不暂缓港股IPO进程;还有原计划在今年上半年冲刺港交所的生鲜电商独角兽,也开始摇摆了。

找不到基石投资人——我们访谈了一圈投行、券商以及创业者人群,得到了一个相似的答案。“基石投资人暂缓出手,这应该是目前不少公司中断IPO的主要原因。现实摆在眼前,IPO发不出去了。”

最冷上市季:港股总募资跌9成

正在排队的IPO,撤了

2022,IPO肉眼可见地放慢了脚步。

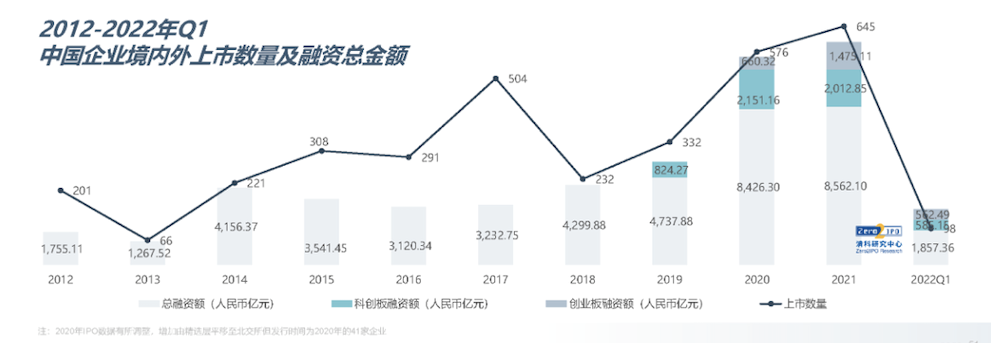

不久前,清科研究中心公布了一组数据——今年第一季度,全球通过IPO和企业债发行进行的融资规模降至2.3万亿美元,创下6年新低。而中企境外上市的整体表现也处于历史最低谷——2022年第一季度,中企境内外上市数量98家,同比下降32.4%。

我们把目光聚焦到港股方面,情况揪心。报告显示,第一季度共有12家中企在港交所IPO上市,同比下降53.8%;其中3家还是以介绍方式实现IPO;总IPO融资额仅约合人民币90.80亿,同比大幅下降超九成,令人唏嘘。

然而,一边是大量公司排队赴港IPO,另一边港交所却是一周未出现新股聆讯。

“最难受的就是这些在排队的公司,它们已经关闭了一级市场融资的大门,却迟迟打不开二级市场那扇窗。”北京某知名机构创始合伙人担忧道,“今年整个IPO速度放慢,我们有一些项目在年内没有发出来,比较遗憾。”

这一幕在餐饮公司身上更为显眼。自全球疫情发生以来,遭受重创的线下餐饮因现金流紧缺改变了对资本的认知,为了活下去开始接触资本市场募资。悄然间,中国餐饮重回VC/PE视野,餐饮上市潮浩浩荡荡。

过去六个月,不少餐饮公司向港交所发起IPO进攻——快餐连锁IPO乡村基、绿茶餐厅;新面馆第一个IPO和府捞面;麻辣烫第一个IPO杨国福;粤式火锅连锁餐厅捞王;披萨大王达美乐.....都在排着队IPO,港交所俨然成了一个美食广场。

然而理想很丰满,但现实甚为骨感。我们看到,尽管餐饮企业一家接一家提交港股招股书,但尚未有一家成功挂牌。其中初代网红餐饮公司——绿茶餐厅堪称最坎坷,一年来已经3次递表港交所,前两次接连失效,终于在今年3月通过上市聆讯,然而其材料再一次失效,至今未能如愿上市。

“疫情当下,急需用钱的餐饮公司才想着去二级市场融资,但现在的形势对它们并不友好。”上海一位专注消费的投资人担忧,港交所真的容得下那么多餐饮IPO吗?

几天前,内地现象级综艺《中国好声音》制作方——灿星文化再次向港交所提交上市申请,这已经是星空华文第四次举起IPO大旗。

还有,“辣条一哥”卫龙的港股上市申请资料失效。在此之前,卫龙曾分别于去年5月和11月先后两次冲刺港交所,甚至一度通过聆讯,但至今尚未上市;来自重庆的「水果大王」洪九果品在经历了长达半年的漫长等待后,于4月底向港交所更新了IPO招股书;还有货运公司快狗打车、花椒母公司花房集团、三次递表的喜马拉雅、医疗赛道的数坤科技及妙手医生......这个队伍已经很长很长。

当然,不止是港交所,A股也面临着同样的处境。数据显示,截至5月,年内IPO被否和主动撤单达77家,其中主动放弃IPO的公司超60家,包括了八马茶业、酱香酒企业郎酒、极飞科创、歌尔微、安杰思医学等等。

更不用说跌至冰点的美股了。

当IPO的时间轴被拉长,一些公司干脆就此偃旗息鼓,重新调整上市时间表,于是就有了开头的那一幕——直接撤回IPO。

“我们找不到基石投资人”

IPO发不出去

曾几何时,IPO敲钟是VC/PE最为期待的高光时刻。时过境迁,现如今大家心照不宣——“2022不是IPO的好年份”。

今年以来,排队赴港IPO的公司正经历着前所未有的煎熬。“不只是一直备受担忧的市场流动性问题,眼前更为揪心的是,连基石投资人都捉襟见肘了。”一位不愿具名的VC机构合伙人感叹。

香港一家长期从事境外IPO承销的机构负责人吕芳(化名)透露,目前机构投资者参与港股IPO路演的积极性并不高。

她向投资界分析,境外市场跟境内市场资金面不一样,我们大A股基本还是卖方市场,审批过了不太愁卖,但港股是询价机制,由投行给一个价格,机构去接受一个别的价格,公司上市的时候基本上位于一个合理的估值。

“问题就在于,现在港股要找基石投资人比较难。”从业这些年,吕芳觉得目前的市场有些魔幻。

什么是基石投资人?从概念来说,基石投资人是在企业港股IPO时,承诺以IPO价格认购一定数量的股份,并在上市后至少锁定6个月。一般多为主权财富基金、长线基金及对冲基金等国际机构投资者、战略合作企业、私募机构、富豪群体等。

也就是说,基石投资人需要承担发行价未知和半年锁定期两大风险的同时,依然坚定地认购这只股票,“相对于往年,基于大环境震荡投资者的信心受挫,风险偏好急剧下降。”

基石投资人不愿出手,一定程度上可以归结到今年的IPO惨况:一二级市场估值严重倒挂,破发潮历历在目。数据显示,今年港交所新股频现破发,一季度新股破发率高达6成,部分新股已经成为烫手山芋,无人敢接。

过去几个月,中概股回港潮浩浩荡荡,其中不少人采取了一种此前罕见的上市方式——双重主要上市,保留美国市场的上市地位不变,同时在香港市场作双重主要上市。从知乎到贝壳,皆是如此。然而不募集资金的背后是一个难以掩盖的尴尬——受市场状况的影响,如果在现阶段进行大规模募资,未必能募到心目中的资金,甚至可能会拉低估值。

“我们在跟早期被投企业设计架构也会提醒他们,尤其是香港市场,估值往往就是境内的2/3,但是境内问题是发行不确定性强,两边都需要调整好预期。”华东一位消费投资人坦言,自己倾向于企业去A股,但如果是消费类,有的合规性改造比较难,不太容易上A股,所以国内消费公司往往选择去港股,但要被压估值。

找不到基石投资人,得不到理想中的估值和定价,创业者也很着急。上海一位投资人朋友透露,过去半年先后登陆港交所IPO挂牌的两家华东公司,因为路演不顺想出了一个“神操作”——互为基石投资方,抱团取暖。

而最常见的、也是最近几年才流行起来的解决办法是——缩小募资规模,维持一定的估值和相对稳定的股价。

“大环境不好的情况下,能上就不错了。”上述投资人朋友如是调侃。

IPO造富时代远去

“是时候考虑并购退出了”

上市即巅峰,IPO开始越来越不赚钱。

就在昨天(5月16日),身后云集20余家创投机构的肿瘤NGS检测企业——世和基因科创板IPO获受理,预计上市后的总市值不低于30亿元。但招股书中提到,世和基因最后一轮融资的估值约为62亿元。换言之,为了上市,这家明星医疗公司估值砍了一半。这意味着,即使顺利完成IPO,后来进入的投资机构也将面临亏损。

IPO破发所酿造的断崖式曲线更是触目惊心。“新茶饮第一股”奈雪上市不到一年,已经从IPO首日的340亿港元市值跌落至80亿港元左右,还不及其在一级市场B轮融资时的12亿美元估值。

曾几何时,每一个IPO都是一场声势浩大造富盛宴。如今,这个时代正在渐渐远去。

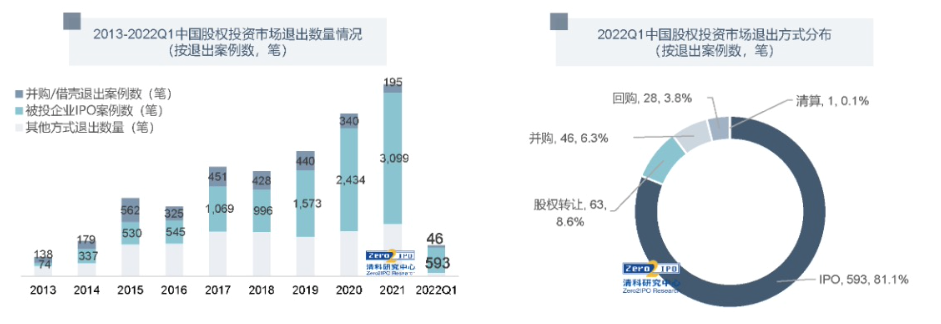

这个变化堪称震撼。须知道长久以来,IPO都是中国VC/PE一直依赖的主要退出方式。清科研究中心数据也告诉我们,2022年一季度中国股权投资市场共发生731笔退出案例,其中被投企业IPO仍为主要退出方式,数量达593笔占比超8成。

但是,当港股和美股IPO数量急转直下,A股也从新股破发走向频频弃购的尴尬,那么VC/PE该如何实现优雅退出?

不久前,晨壹投资在《是时候考虑并购退出了》一文中直接指出:“通过研究美国PE/VC退出从IPO主导走向并购主导的历程,中国IPO的赚钱逻辑被打破或许并不是短期现象,而是一个拐点的来临,是时候考虑并购退出了。”

历史的经验表明,随着投资者不断机构化、注册制落地IPO扩容,上市公司的流动性和市场表现一直在不断分化,小公司在资本市场上越来越难融资发展,被并购相比IPO或成为更优选择。

回想2018年,那个同样艰难的秋天,VC/PE们也在思考并购退出。

那一届清科年会上,一位创投大佬就曾表示:“退出这一块需兼顾资本市场的变化,寻找并购退出的出路。国内给并购提供了一些窗口,小额的快速并购,IPO被否后窗口期的缩短给并购退出带来实质性利好。”

当IPO造富时代的光环褪去,属于中国的大并购时代悄然而至。2021年初,红杉中国并购团队悄悄到位,接连创下多个典型并购手笔。

一个崭新的机遇来了。晨壹投资创始人刘晓丹曾判断,并购市场的繁荣往往会滞后于IPO爆发后两三年,大家普遍的感受是,A股也将逐步成为并购整合的主战场。

这是中国VC/PE下一个战场。