5月11日,罗氏宣布其“PD-L1+TIGIT”联合一线治疗非小细胞肺癌(NSCLC)III期临床的中期数据未达到PFS(无进展生存期)主要终点,而就在不久前,这套联合疗法在小细胞肺癌(ES-SCLC)同样折戟。

这个坏消息,对很多抗肿瘤企业来说,在信心上是一次不小的打击。

这是外界对TIGIT联合治疗最为关注的临床试验,同时它也是整个TIGIT领域最为关键的试验。这个消息一出,让罗氏的股价在当天下跌超8%,同样重点布局该靶点的百济神州,在美股、港股和科创板股价皆应声下跌。

一度,TIGIT靶点在已成红海的PD-1赛道中,是*的希望。

PD-1领域的神话还没有结束。如果不出意外,默沙东的抗癌神药K药(属于PD-1抑制剂)将取代修美乐(阿达木单抗)登上今年的药王宝座。2022年一季度,K药以近50亿美元的销售额赶超修美乐——而后者自2012年开始,药品销量无人能出其右。

但遗憾的是,PD-1领域本身已没有多少故事可讲。K药的成功,早就让国内外的PD-1研发热潮汹涌而来。截至2020年9月,全球有4400个PD-1 / PD-L1单抗临床试验在研。

再热的市场,也抵不住这样的扎堆,已经押上赌注的企业,全力突围。

很多企业开始将目光投向联合疗法,比如CD47、LAG3、OX40、TIGIT等与PD-(L)1的“联手”。这些通路被认为可与PD-1产生协同效果,联用发挥出1+1>2的效果。其中TIGIT靶点因罗氏在两年前给出的漂亮数据,让外界对它寄予厚望——它可能成为“重磅炸弹”并进而改变免疫治疗格局。

一批本土药企也快马加鞭布局TIGIT靶点,如百济神州、君实生物、信达生物、恒瑞制药等。值得一提的是,作为资本宠儿的百济神州,其TIGIT单抗全球研发进度*,排名前三,进入了III期临床试验。在很多人的眼里,TIGIT单抗很大程度上撑起了百济神州的估值。

两年后的现在,曾经堪称“王炸”的表现,却迎来当头一棒。

这显然不是一个寻常药物的沉浮,作为众望所归的TOP管线,罗氏这样的一次失败,预示着TIGIT单抗的后来者变数大增。这是一场注定不会轻松的赛跑,选手们如今面临整个赛程尽毁的可能。

TIGIT不是小浪花。在后PD-1时代,它是创新药竞争激烈的一个缩影。如今“领头羊”在临床表现上折戟,TIGIT靶点的未来何去何从?后来者如何在风浪中生存?

01、第二次冒险和意外的失败

近两年TIGIT靶点被冠以“下个PD-1”的称号,其中罗氏的TIGIT抗体tiragolumab(下称:Tira),亦是这场靶点追逐战中跑在最前面的那个。

TIGIT是一种主要在免疫细胞(T细胞)和自然杀伤细胞(NK细胞)表面表达的免疫检查点蛋白,和PD-(L)1一样,都是通过抑制对应靶点的活性,让T细胞重新发挥功能。

罗氏在TIGIT靶点上的冒险,背负期待的光环,亦环绕着失利的阴影。

上一次失败还没过去多久,今年3月,罗氏宣布其“PD-L1+TIGIT”组合疗法针对小细胞肺癌(SCLC)的III期临床宣告失败。其两个主要终点PFS(无进展生存期)和OS(总生存期)都未达到。

但它更像是一场意料之内的失败,因为SCLC向来难以攻克,多个新机理药物铩羽而归,其中包括艾伯维豪掷数十亿美元引进的ADC药物ROVA-T。一直以来,SCLC的治疗以化疗、放疗和姑息治疗为主。

罗氏后来直接根据一项NSCLC的II期临床数据,开展ES-SCLC的III期临床试验,有人直呼“这就是不差钱地在赌”。“小细胞肺癌是小适应症,这个组合疗法主要针对非小细胞肺癌领域。”一位医药研究员表示。

相比于SCLC,“PD-L1+TIGIT”在NSCLC的临床试验,才是验证其TIGIT靶点和联合疗法的试金石。后者的试验结果对于TIGIT的实力有更大的发言权,能给出更有分量的评判依据。实际上,非小细胞肺癌占到肺癌的绝大多数(80%左右),商业价值还是指望非小细胞肺癌。

而近日罗氏的冒险又一次失败了。可以说,这也是它在TIGIT上最重要的一次冒险。

此次披露数据的SKYSCRAPER-01是一项全球 III 期、随机双盲研究,在 534 名一线 PD-L1 高表达的局部晚期、不可切除或转移性非小细胞肺癌患者中,评估Tira加 Tecentriq与单独T药的疗效。共同主要终点是总生存期和无进展生存期。

罗氏并没有完全放弃这次临床试验,由于在*次分析中,整体生存期数据不成熟,将持续研究观察数值的改变。数据表明,“Tira+T药”的耐受性良好,并且在添加Tira时未发现新的安全信号。

“我们期待看到这项研究成熟的整体生存期数据,以此来确定下一步。”罗氏首席医疗官在报道中这样说道。有关罗氏TIGIT抗体的多项联合疗法还会继续开展临床研究。

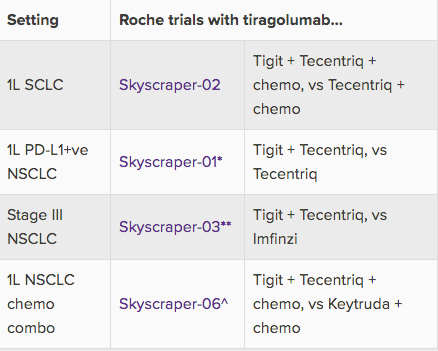

△罗氏TIGIT+T药联合疗法

图片来源:Evaluate

这次的试验失败,让不少业内人士感到意外和惋惜。“罗氏的PD-L1+TIGIT抗体是药物开发经典的POC(概念验证)。”如果一个被寄予厚望的风向标前路莫测,或者可能走向末路,是否意味着TIGIT靶点的前景黯淡?

02TIGIT大潮汹涌而来

PD-1药物的发明虽然颠覆了晚期肿瘤的治疗,但单药有效率仅为20%-30%。增加PD-1药物的敏感性能让更多的患者受益,而组合疗法有望实现这一点。

与此同时,如今PD-(L)1几乎成了免疫疗法的基石,适应症数量以及单药疗效的竞争日益白热化,药企开始寻求能与PD-(L)1高度绑定、提升药效的研发思路。毕竟,在免疫治疗的红海里,大家都需要一些能够绑定更多自己产品的治疗组合。

在这条路上的探索挫折连连,IDO1抑制剂、偏向型IL-2(白介素2)先后在III期临床中宣告失败。它们曾经被看作种子选手,也是在它们之后,TIGIT作为可能与PD-1通路协同效应的靶点接棒了希望的“种子”。

实际上,TIGIT靶点没有单药活性。“与其说它是下个PD-1,不如说它可能成为PD-1的最强辅助。”一位业内人士认为,这是一种战士配武器的逻辑,不同战士拿不同的武器效果也都不一样。

另一位医药研究员的看法也有些相似:“TIGIT相当于汽车拉力赛的领航者,单药菜鸡,联用就如虎添翼。”罗氏首先扔出了一个亮眼的成绩。

2020年的ASCO(美国临床肿瘤学会)上,罗氏的TIGIT抗体与PD-L1产品T药组合在PD-L1阳性的非小细胞肺癌患者产生较高应答率,且安全性良好,即体现出较好的治疗效果。这是TIGIT抗体在非小细胞肺癌领域具有突破性的一步。

罗氏的TIGIT抗体来自其被收购的企业基因泰克。直到2016年,罗氏才针对它开启了一项Ⅰ期临床试验。彼时,手握赫赛汀、美罗华等现金奶牛的罗氏,却在药王潜力股PD-1的研发竞赛中慢了一步。但罗氏毕竟是单抗药的大户,其TIGIT靶点也做到了先人一步,努力追赶在免疫疗法研发上的速度差,为自己的未来赢得更多筹码。

从上述的ASCO大会开始,TIGIT 靶点的研发热情自此点燃。谁也不愿错过下一个潜在的重磅炸弹,谁也不愿重复PD-1的旧故事——稍晚一步,分到的市场“蛋糕”可能就天差地别。越来越多的制药巨头和新兴力量涌入这个赛道,机会和挑战一起翻涌。

巨头总是冲在最前线的那一批,除了上述的罗氏,默沙东、BMS、吉利德、GSK、阿斯利康、诺华等也都加入“战局”。有些药企开始了扫货模式,比如BMS和GSK直接买入TIGIT抗体,而吉利德、阿斯利康、诺华则通过与其他药企合作获得。

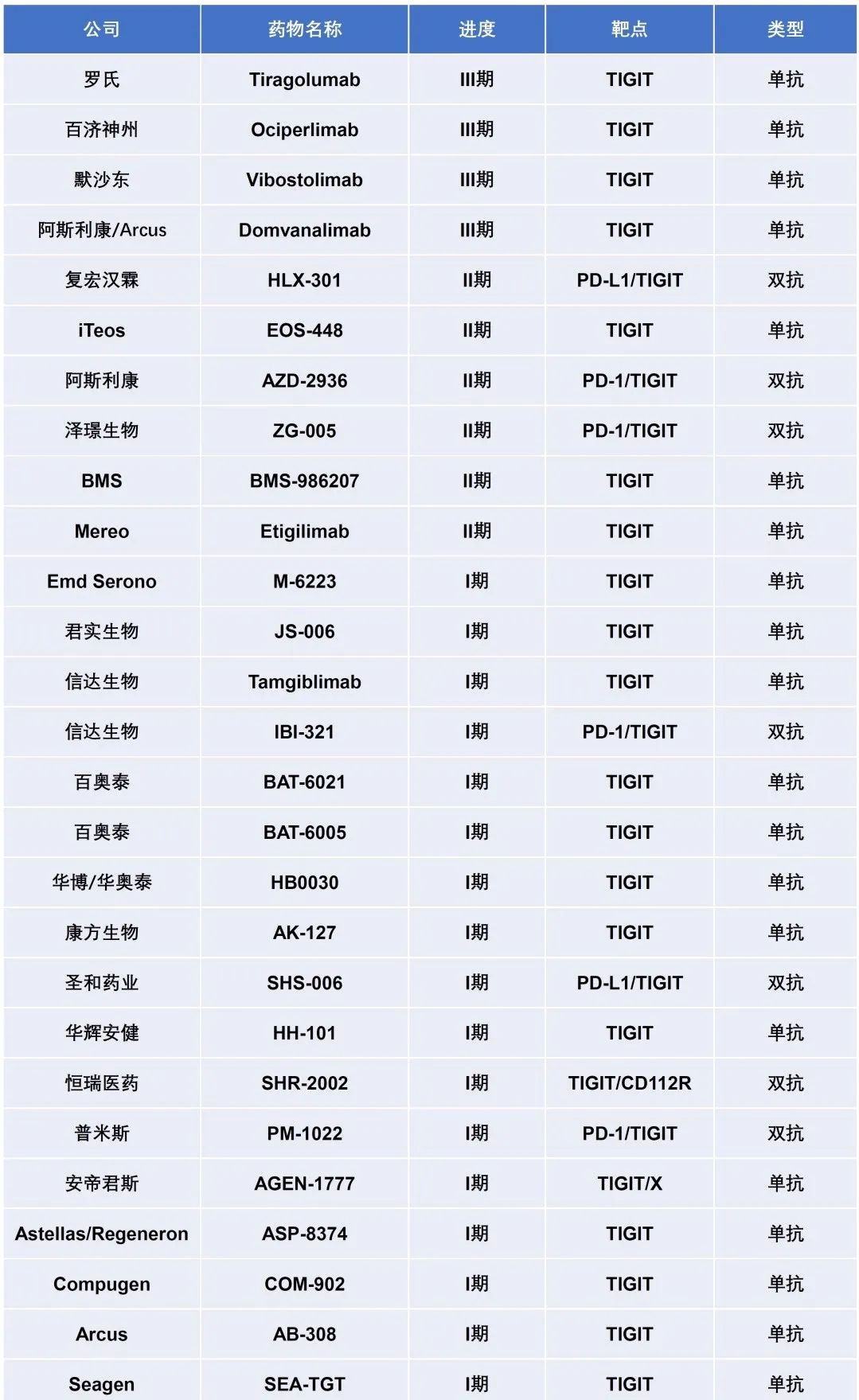

根据Insight数据库,全球目前共有47款TIGIT抗体药物在研(35个单抗和12个双抗),国内企业参与了超过一半的项目。国内的明星药企也在悉数步入竞技场,比如百济神州、君实生物、信达生物、康方生物、恒瑞制药、百奥泰等。

△TIGIT布局

图片来源:华创新药

百济神州高级副总裁汪来多次公开表示十分看好这个靶点,2020年他曾说:“在过去八年当中,不知道PD-1在行业里是落伍的;TIGIT是最近非常火的一个靶点,以后一定要记住。”

可以看到,国内PD-1四大厂商均入局TIGIT“大战”,其中百济神州和君实是以TIGIT单抗为主,恒瑞主要是TIGIT双抗,信达则两者都有布局。

“大家都在赌,如果(TIGIT抗体参与的)联合疗法比单药效果好的话,可能会改变免疫格局。”随着头号选手的核心临床试验失败,这些国内创新药企是否驶入风雨飘摇?

03、本土研发变数几何?

压力首先给到了百济神州。

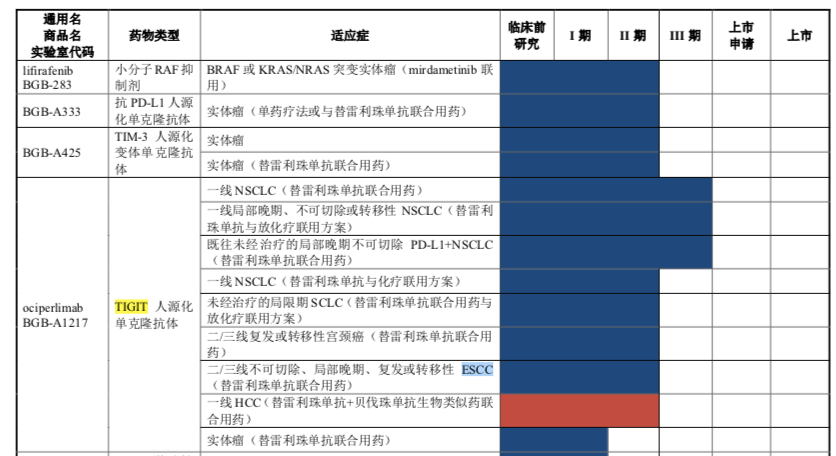

作为国内创新药的“大热选手”,百济神州这两年一直重押TIGIT靶点。根据其科创板招股说明书,TIGIT靶点相关的临床试验足足有九项,它在非小细胞肺癌上布局最多,有四项临床试验在开展。

△百济的TIGIT进度

图片来源:百济神州科创板招股说明书

如今,百济神州的TIGIT抗体(ociperlimab)临床进展属于*梯队,是全球第三款进入III期临床试验TIGIT抗体。

去年6月,百济神州就宣布其在研抗TIGIT抗体联合抗PD-1抗体(替雷利珠单抗)全球关键性临床开发项目进入III期临床试验,主要针对的是大癌种——非小细胞肺癌。有人曾乐观预测,如果临床试验数据良好,该疗法可以挑战百亿美元销售额。

研发上不遗余力,也体现在其资金投入的大手笔上。招股说明书显示,募集资金很大一部分是用于TIGIT研发,TIGIT单抗的总投资金额达到14.7亿元,约为总研发项目投资的22%,在一众研发项目中占比最高。百济神州对TIGIT的重视程度不言而喻,甚至可以说是一场豪赌。

TIGIT几乎成了百济神州估值的压舱石,有业内人士表示:“外界对于百济*的(估值)定价分歧就在于TIGIT靶点。国际大药企十分看好它的III期结果,如果临床数据不错,市值直接起飞。”

从BTK抑制剂到PD-1 ,再到“PD-1+TIGIT”,这次百济神州能否能押宝成功?正如上述业内人士所言,要看陆续公布的III期临床试验结果,特别是其TIGIT抗体在非小细胞肺癌适应症上的表现。百济神州曾公开表示,其TIGIT 抗体比罗氏的Tira 在体外的活性要强约4倍。

尽管如此看重TIGIT靶点,去年12月百济神州以总计29亿美元的价格把TIGIT抗体的海外权益授权给了诺华,刷新了当年国产创新药license-out金额的最高纪录。好的一面是,此举减轻了它的部分研发压力,同时也不必太操心海外的商业化。“卖了海外权益是好事,它自己做烧钱不知道烧到猴年马月。”

按照双方的合作协议,诺华将负责这款产品在美国、加拿大、墨西哥等多个国家的商业化活动,并分担部分全球试验的开发成本。此前,百济神州已将PD-1产品在美国等地的权益授权给了诺华。

除了百济神州,君实和信达也都在积极布局TIGIT靶点。其中前者是研发TIGIT单抗,后者研发的是PD-1/TIGIT双抗。双方相关管线都处于I期临床试验的阶段。值得一提的是,君实生物的TIGIT抗体也开启了出海之路。今年1月,它把TIGIT抗体产品以2.9亿美元(不含销售分成)的价格授权给Coherus。

“百济神州、君实(的TIGIT抗体)抛得快,不然可能就砸手里了。”一位业内人士认为,鉴于罗氏如今的临床试验失利,它们早前license-out也算分散了研发风险。

具有风向标意义的临床数据好坏,对于其他参与者而言,从来都不轻松。

如果领头羊的数据好,后面的追随者面临头对头或者寻找差异化的厮杀。就像不久前的ADC领域,*三共一举研发出“Best-in-Class”的产品,这无疑威胁到后面排队追赶的70多家企业,竞争空间陡然压缩。

而如果头号选手的数据不好,行业预期遭遇打击,市场在等一个逆袭的故事,后来者就要面临能否逆袭的巨大挑战。PD-L1/TGFβ双抗就是一个典型的例子,默克的该疗法曾经是天选之子,国内多家明星药企快速追赶,如恒瑞、君实、正大天晴等。如今默克的临床试验先后四次宣布终止临床试验,无疑给这类药物研发蒙上了一层阴霾。

我们处在创新药的黄金时代,特别是因为PD-(L)1疗法的出现。凭借颠覆性创新机制,PD-(L)1被誉为抗癌神药,显著延长了肿瘤患者的生存期,也让抗肿瘤进入免疫治疗的新时期。K药、O药可谓是PD-1的两大霸主,年销售额高达几十亿甚至上百亿美元。

如今PD-1的市场格局越发难以撼动,但巨大的市场红利,后来者必不愿放弃。就算晚上车,也要努力找到一点位置。

不论是追逐PD-(L)1与TIGIT抗体的联用,还是双抗的策略,都是各家想要在内卷中寻找一线生机——提高PD-1的应答率。“但当临床的数据不充分,结果就像开盲盒一样,很容易陷入尴尬的境地。”

后PD-1时代,风高浪大。创新药的研发本就是九死一生,失败才是常态。

创新药企业寄希望于新靶点、新的联合治疗方法,比如TIGIT、CD47、LAG3、OX40等,改变如今逐渐难撼动的免疫治疗格局。

但无论此前的预期如何,最终都要靠实力说话。创新如流水,不一定争先,争的是滔滔不绝。