一季度公募基金的“作业”已经悉数交出,今年*的变化,有两点:

*,宁德时代被1902只基金重仓持有,取代贵州茅台,成为Q1最多基金持有的个股。第二,是千亿顶流基金经理的回落,包括两位去年最火热的基金经理,管理规模都已跌落至千亿以下。

如果说*个变化,预示着国家也好,时代也好,在悄然发生变化,那第二种,则不过是基金业的一种常态,因为公募江湖,一直有一个流传已久的定律。

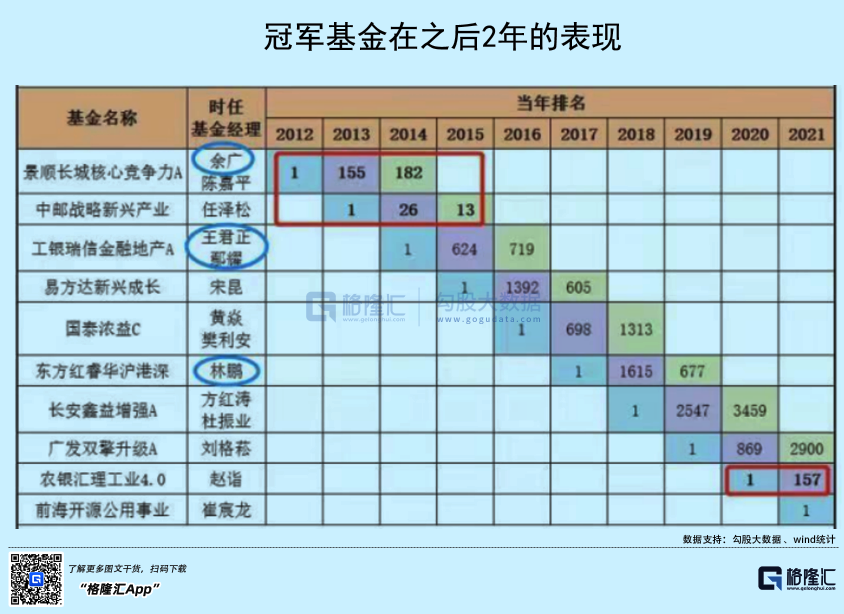

看了这张图,一定有人怀念,有人感叹,也有人会瑟瑟发抖,特别是定律有可能发生在自己身上的基金经理。

今天,我们就来聊聊这些身处高位的人。

01

成名

要说基金经理,自然离不开去年的*名,前海开源的崔宸龙。

和近年来十分流行的押注风口赛道投资风格相类似,崔宸龙之所以能够火速蹿红,全赖押中了新能源这个超级风口。

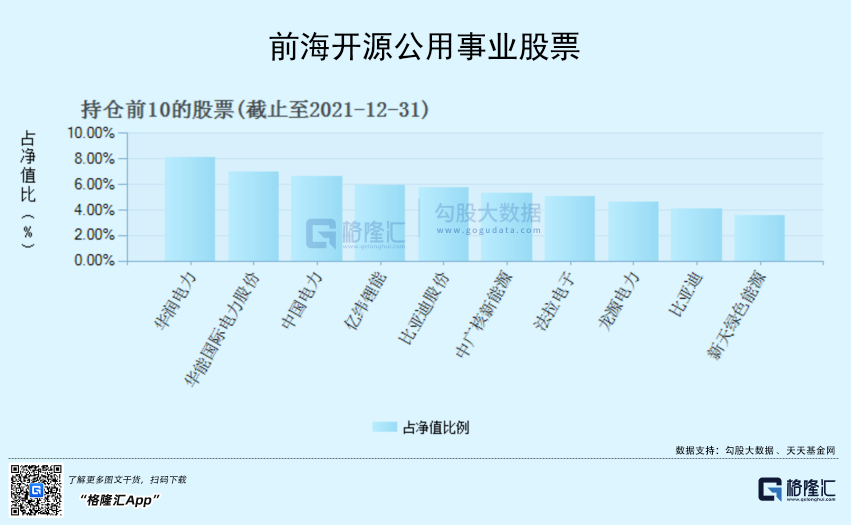

新能源去年有多火,这里就不赘述了,因为稍微关注股市的人,都已经耳熟能详。先来看看崔宸龙的两个重点基金的持仓情况。

尽管个股方面有一定的差别,但整体画风基本一致,就是重仓新能源,仅凭借这一个策略,崔宸龙在去年坐上了公募收益率一哥的宝座。以规模*的前海开源公用事业股票为例,2021年全年,该基金的净值涨幅达119.42%,成功翻倍。

再看看那些重仓的个股去年的表现,华润电力年内*涨幅322%,而且是从头涨到尾,不得不佩服崔宸龙的操盘能力。

另外一个重仓股,也是新能源的标杆之一,比亚迪股份年内*涨幅也达到65%,如果以4月份低位算起,年内*涨幅达到135%。

但是,进入2022年,崔神似乎要跌落神坛了。

以*季度为例,崔神的王牌--前海开源公用事业股票净值下跌21.65%,前海开源新经济混合A净值下跌15.35%,遭遇开门黑。截止4月25日,近1个月、3个月、6个月的净值,都处于下跌状态,虽然拉长时间看,以年为单位,基金的净值仍然是上涨的。

究其原因,可以说成也新能源,败也新能源。

就以上面所涉及的重仓股为例,今年以来,华润电力高位腰斩,比亚迪股份跌去20%。

其他的重仓股基本都清一色下跌,进入新的一年,新能源板块基本都处在持续的回撤阶段,直到现在也一样,中证新能车指数下跌近40%,新能源发电指数(东财)下跌30%,发电及电网(中信)跌近20%。

板块这样跌法,除非及时清仓,落袋为安,否则基本无法逃过大幅回撤的厄运。

02

宿命

其实,涨涨跌跌乃是股市永恒不变的定律,对于基金也如此。

要想一个策略长期有效,是很难的,别说中国基金经理迅速冒尖,又迅速滑落,就算放在资本主义最发达的美国,也是如此。

在长达数百年的美国股市,有什么基金经理可以长盛不衰的?

可能也就剩下一个巴菲特了,但是巴菲特的策略又实在太过于无聊,其实换谁都能做得到,只不过没有谁这么有耐心,也没有耐心所需的资本而已。

和巴菲特同年的索罗斯,除了狙击英镑和引发97年亚洲金融危机,就再没有教科书式的大胜。其他的如巴菲特的老师--格雷厄姆,还有大名鼎鼎的彼得林奇,不是被市场反噬,就是早早的急流勇退。

现在国内基金,基本都是追风口风格为多,看到那个行业可以爆炒,就集体去爆炒,同时吸引市场其他资金迅速涌入,从而拉高股价,然后再及时退出,换言之,就是高级散户风格。

当然,也不能否认,这种风格赚快钱效果是看得见的,尤其像去年的新能源,还有比较早一点的白酒、食品、家电、医药,都算得上成功的例子,如果没有这种资金扎堆,恐怕也就不可能有那些年那些板块波澜壮阔的行情。

但是,这种集体炒作的结果,在涨潮时很爽快,但退潮时却也很痛苦。对于公募基金而言,这种做法其实也算得上作茧自缚,因为公募基金面对的是公众投资者,而且资金盘子比较大,决定了他不可能像私募那样操作自如,通常公募的仓位变化会相对慢,这才是明星基金经理无法摆脱一年红的原因,就如崔宸龙,如果能够在去年年末的时候清仓,那就可以锁定相应的净值和收益,但这事能做吗?

当然不能。

且不说规则上允不允许,即使允许,他这样做,也会引发市场和舆论的多方猜测,分分钟还可能引发市场波动,搞不好要犯错误,要被叫去交代情况的。

所以对于所谓的此前默默无闻,突然间冒起的所谓网红基金经理,账面的收益,很多时候就跟小两口买房一样,房价是涨了,资产是升值了,但你能卖了套现吗?

不现实!

除非你要告老还乡,又或者脑子进水,而且很多时候你卖了,甚至无法再重新买回。作为投资者,也就是看看热闹就行,如果比较认同他的投资风格,倒可以追随,若只是看热闹,基本可以断定,这种所谓的年度*,有时候就跟你刷抖音一样,转瞬即逝。

或者你可以称之为基金规律,但我更倾向于说是基金经理的宿命。

03

抱团

最近这一年,基金界说的*的,大概就两个字--抱团。

抱团的做法,其实跟坐庄没有太大分别,或者可以称之为高级版坐庄。因为抱团的基本都是大型机构、公募、私募等等,这些机构相比游资敢死队,资金实力要强得多,投研能力也基本不在同一档次,加上监管和行业自律,做法当然要相对稳健。

所以,机构抱团的对象,和游资有很大差别,因为它们最热衷的还是蓝筹、白马,或者说基本面比较优质的成长股,从之前的茅台、恒瑞、美的、格力,到后来的宁德时代,不同的股票,共同的选择。

无可否认,这种风格有其进步的一面,至少比起喜欢在中小票里割韭菜,要好一些,也有助于市场发现真正的价值,但问题在于,这种风格过度之后,就有效仿中小票割韭菜的嫌疑。

就拿去年*的抱团方向--新能源来说,赛道、龙头、基本面、增长前景、政策支持,都毋庸置疑,但是过度地抱团炒作,就会让估值过度脱离基本面和增长预期,一些市值已经非常巨大的龙头公司,一年还可以涨几倍,中小市值的公司就更不用说了。

如果一家公司,基本面OK,但是股价和估值严重拔高,等待它们的依然是巨大的回撤风险,阳光电源、赣锋锂业就是典型。

作为投资者,尤其是散户,能够享受到升浪,自然是好事,但你如何确保自己不高位接盘?即使是机构本身,也未必能够避免,因为基金经理本身,也有着自己的能力圈,做白酒的,基本就只会白酒,不是不懂其他,而且要深研,要经过相当长的时间,付出相当大的精力,不可能一蹴而就,而且处于风控的需求,若非深研,通常情况下是不敢贸贸然投资的。

所以,我们经常看到什么白酒公子、医药女神,但你很难找到一个行行都精通的神人,这也决定了所谓的神级基金经理,充其量就是踩中了某一个风口,适逢某一个行业或板块启动而已,能够始终穿越周期,长盛不衰的,基本不存在。

04

结语

股市的切换,于时代只是一朵小浪花,但于某些人,则是大江大河,可以成就大业,又或者是洪水猛兽,可以冲垮堤坝。

这些人,就包括基金经理。

前一年大热,第二年倒灶,并不是新鲜事,崔宸龙也*不是*个,更不会是最后一个。去年至今,我们看到旧的去,新的来,但所谓的新的,未曾坐热板凳,又都掉头向下,只能感叹,时代变化实在太快。

说到底,什么网红、什么女神、什么男神,都只是时代下的产物,甚至只是一时股市风格的产物。

时代变了,风向变了,一切也都变了。

新能源基金经理的大热倒灶,表面是产品净值的大幅回落,背后是新能源行业炒作过热,迅速攀升,又迅速跌落的现实,近日随着一些新能源龙头业绩暴雷,这个被寄予厚望的板块再次走到十字路口。