光靠版号拯救不了游戏业

久旱之后游戏版号的历史性重启已过半月,一系列怪象却涌现在游戏江湖。

4月12日,游戏版号在时隔283天重新开闸的次日,二级市场的游戏板块开盘即被点燃,但一度高开的三七互娱等直接受益公司,当天却以收跌结尾。几天后,不少公司在版号重发后的股价甚至低于重发之前。

但个别未在45个游戏版号名单中的公司却收获涨停。冰川网络便是其中之一,甚至在涨停次日发公告重申并未取得版号后,再获涨停,至今依然升势不减。

与此同时,在市场纳闷45个版号名单中为何不见腾讯、网易等游戏巨无霸时,却发现已获版号的公司,有的已经转行卖建材或帮人画图为生了。

不仅资本市场对版号重发这一本应狂欢的消息“视而不见”,它在规模庞大的Z世代用户群体之间,也未掀起波澜。

一个成熟的行业必然由用户、企业,以及资本市场所构建,三个主体互相影响,彼此又能促进、壮大。但此轮45个游戏版号重启后,这三者都出现了外界看来有些异乎寻常的平淡反应。

怪象背后,真相是什么?

01、“老游”当道

版号重发之前,游戏企业里就已经有些异乎寻常的现象。

在雪豹财经社《张朝阳直播的第164天:没有退市,也没见朝阳》一文中,强调自己“没有退市”的搜狐,作为现金奶牛的游戏业务,仍靠着2006年推出的天龙八部IP来维持收入。

这有公司创新能力的原因,也有用户总会倾向于经典游戏,而非昙花一现的新游戏的因素。

因此,在“老游”当道的市场格局下,45个新发游戏版号其实并不解渴。

一方面,45个版号数量太少,且偏向休闲类游戏,对整个市场格局的变化起不到太大作用。更重要的另一面,则是获得版号的新游戏并不能掀起多大风浪。

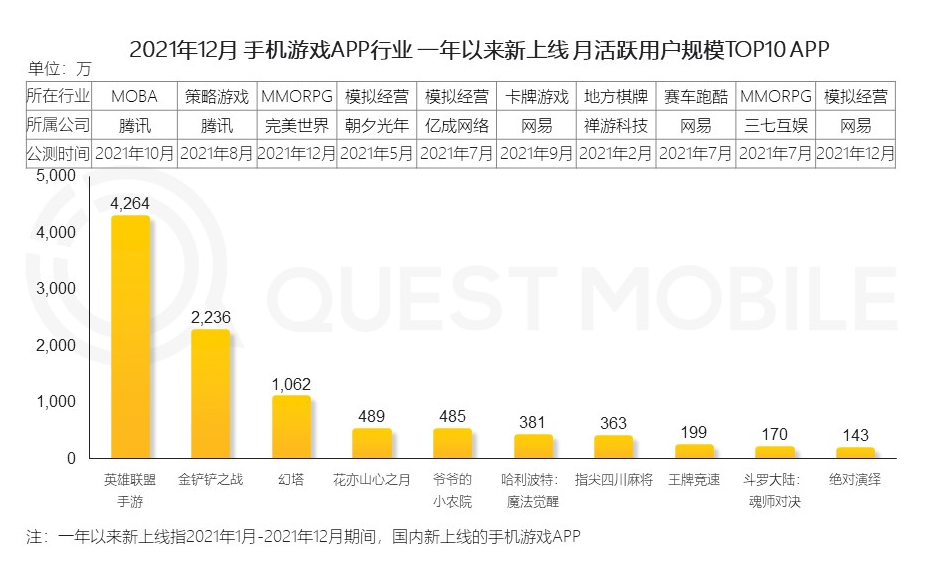

据QuestMobile数据,2021年手机游戏App“一年来新上线月活Top 10”中,头部聚焦效应明显。仅3款月活用户量过千万,其余游戏差距明显。其中前两名的《英雄联盟手游》及《金铲铲之战》均为知名端游改编,自带固定的庞大粉丝群体,其余新游反响惨淡。

(如无大IP加持,新游上线难以获得市场认可图源:QuestMobile)

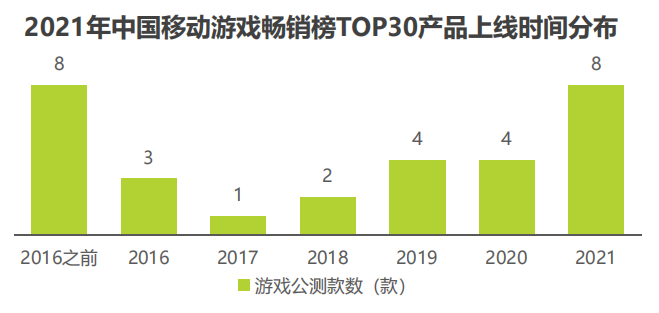

另据艾瑞咨询数据,2021年国内移动游戏畅销榜TOP 30中,运营时间3年及以上的移动游戏为14款,占据了榜单近半壁江山,2021年新游仅占27%。如将统计范围放大至TOP 100,则当年新游仅占18%。

(3年以上老游戏依然占据半壁江山图源:艾媒咨询)

不仅厂家们都已达成了长线运营的共识,而且从市场取舍来看,近年来可以长线运营的游戏也依然是那些上线已久的老游戏,新游戏更多只是昙花一现。甚至在A股游戏板块的上市公司中,不少公司仅靠一款老游戏独撑营收大局。

研发出爆款游戏《问道》的吉比特,在财报的“风险提示”中披露,公司来自于《问道手游》的营收比例较大。此前,吉比特曾在2019年披露,《问道》及《问道手游》贡献了超八成的营收。而《问道》已是一款问世了17年的老游戏。

不仅是二线厂商,头部厂商也依然靠着老游戏称霸。腾讯游戏目前的营收大头来自于《*荣耀》《绝地求生手游》,这两款常年分列全球手游收入榜前二的作品,2021年为腾讯本土游戏市场贡献了近22%的营收;网易游戏中常年排在收入榜单榜首的拳头产品,也是《梦幻西游》这员老将。

大厂王牌手游中最年轻的《绝地求生》上线已超过3年,《梦幻西游》端游面世超过了18年。

老游当道的结果,是游戏市场被老巨头们牢牢把持。这些大公司纵横游戏市场多年,手握众多经典游戏,吸引着一代又一代游戏玩家的目光和钱包。

据中国音数协游戏工委与中国游戏产业研究院共同发布的《2021年中国游戏产业报告》,2021年,中国游戏市场实际销售收入2965.13亿元。以各大头部游戏公司财报披露的营收计算,腾讯(1288亿)、网易(628亿)两大巨头便占据了市场近65%的份额。第三名三七互娱,国内游戏营收仅为114.4亿元,与两巨头相去甚远。

02、用户“抠门”

不但新游戏难以在市场掀起波澜,在整个游戏市场,用户都越来越不买账了——游戏产业告别高增长趋势的背后,是越来越“抠门”的用户。

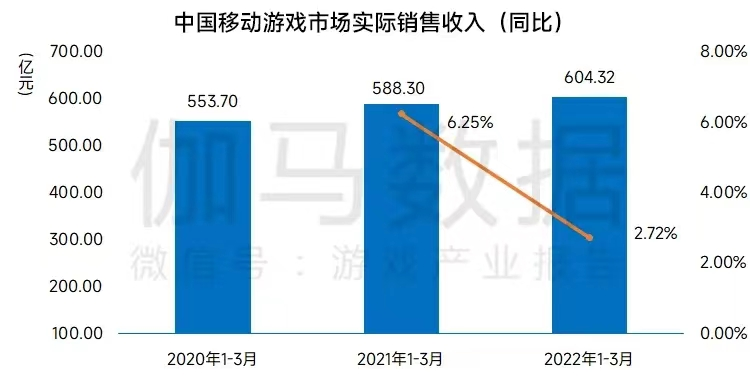

据伽马数据,2022年一季度中国移动游戏市场实际销售收入604.32亿元,同比增长2.72%,低于去年同期的6.25%。这其中有新游增量不及去年的因素,也有整体游戏市场低迷的原因。

(2022年Q1移动游戏市场增速放缓图源:伽马数据)

从行业整体来看,近年来游戏市场的大盘——中国手游用户规模已触及天花板。据伽马数据,2021年中国手游用户6.56亿人,同比微增0.2%。

这种背景下,即使占据国内游戏市场近半壁江山的腾讯游戏,都难免陷入增长困境。据腾讯2021年Q4财报,游戏业务营收428亿元,同比增长9.4%(2020年Q4腾讯游戏收入同比增长29%),这还是海外游戏业务大增31%拉动的结果,腾讯在本土游戏市场的收入增长仅1%至296亿元。

这其中有国内“未成年人保护”的部分影响,腾讯在2021年Q4财报中披露,未成年人流水仅占本土游戏市场的1.5%,而这一数字在2020年同期为6%。

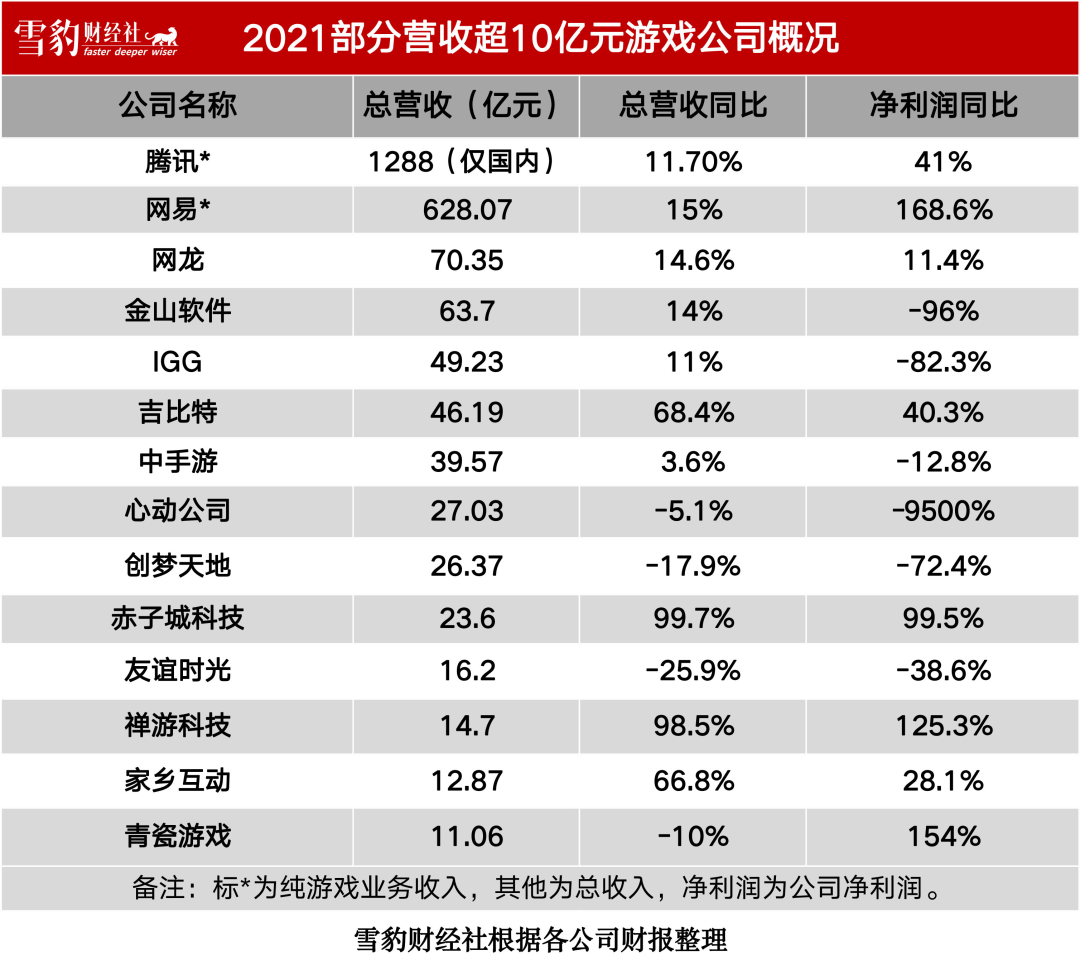

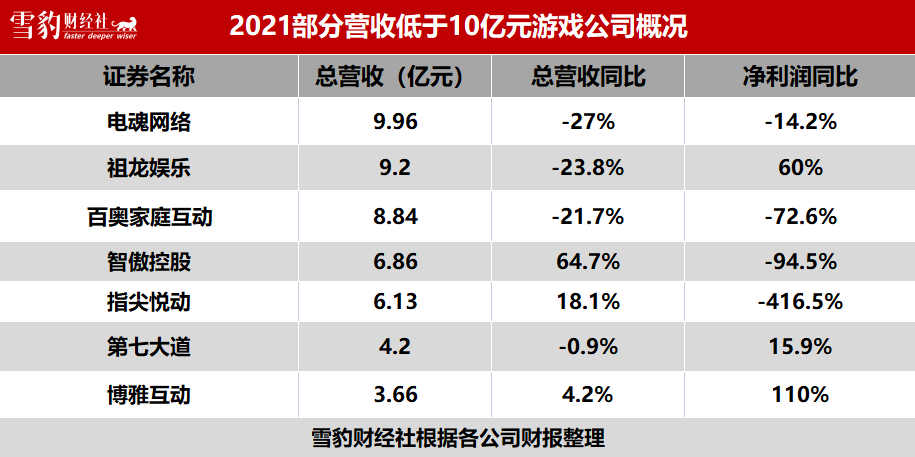

除游戏巨头外,多家二线厂商也在营收、净利方面折戟。据雪豹财经社不完全统计,已公布2021年年报的游戏公司中,营收10亿元以上的有14家,其中有近1/3营收下降,超4成公司的净利润同比下滑。

而在10亿元营收线下的也有7家公司,业绩更为惨烈,其中过半营收、净利润均同比下降。

这背后是氪金(付费)主力的年轻人的离去,以及短视频的挤压。

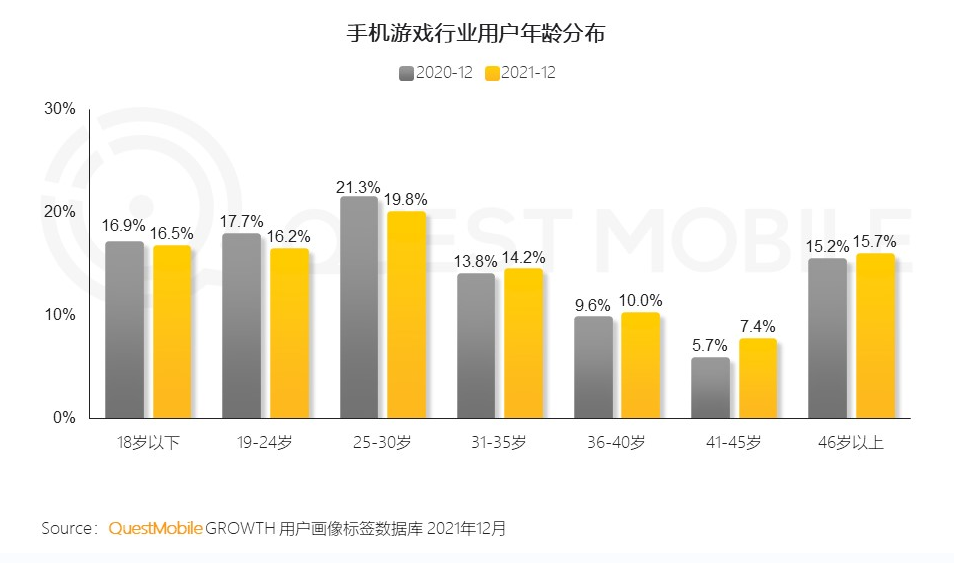

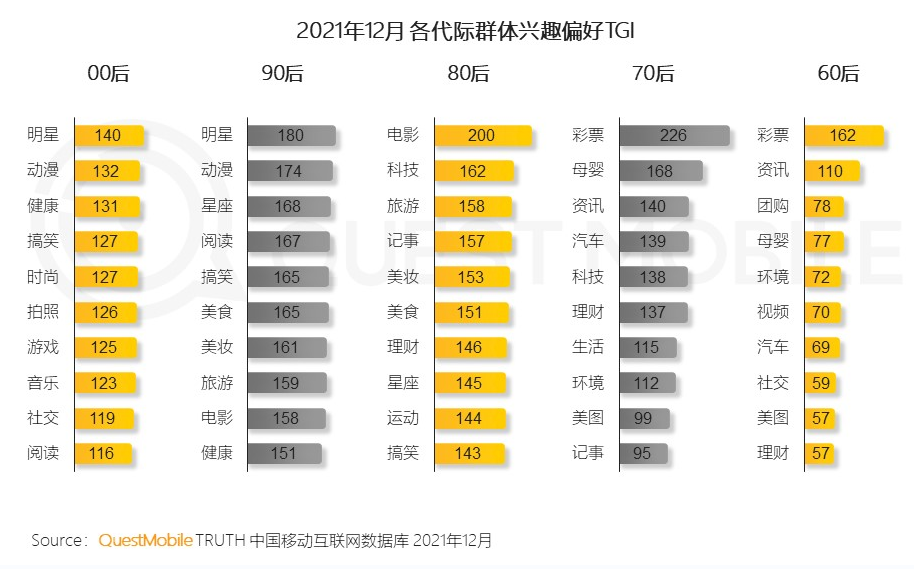

据QuestMobile数据,截至2021年12月,30岁及以下的手游用户占比同比下降3.4%。在年轻人的兴趣偏好中,除00后外,80、90后兴趣偏好的TOP 10中,已不见游戏的踪影。

(30岁及以下年轻人加速离场图源:QuestMobile)

(80、90后已不再偏爱游戏图源:QuestMobile)

而短视频的强势崛起,也一直在压榨用户的娱乐时间。中国互联网络信息中心(CNNIC)的报告显示,截至2021年12月,国民娱乐App*的门类是短视频,占比为29.8%,手机游戏排名第三,占比仅为6%。

03、资本拐点

金钱流动的趋势不会说谎,最能反映一个赛道商业价值前景的,当属资本市场的态度。

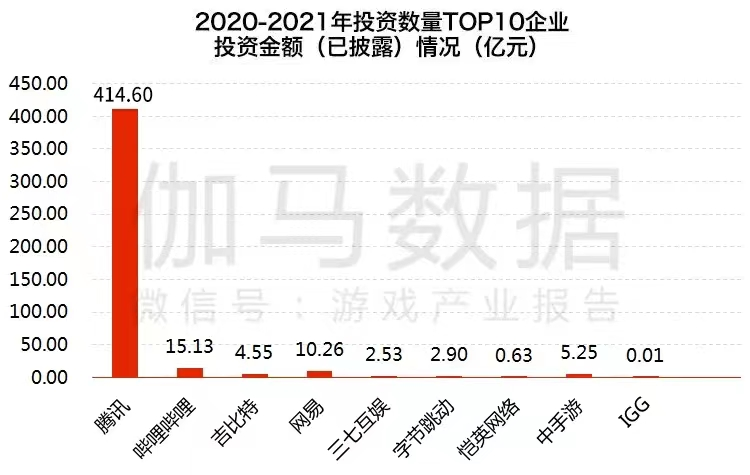

之前的游戏赛道,民间游资纷纷离场,剩下的投资方几乎都是游戏相关的企业。换言之,游戏赛道的主要玩家变为了以战略投资为主导的产业投资者,而非纯财务投资者。2021年游戏板块低迷之际,游戏赛道反而出现投资案209起,同比增长了近1倍。

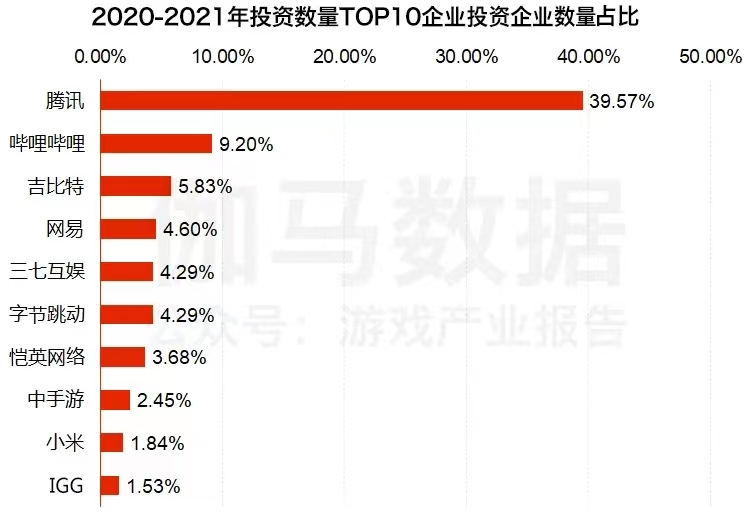

但细看下来,头部集中现象同样明显,尤其是腾讯可谓一家独大。不论是投资数量还是投资金额,腾讯都占据*优势。据伽马数据,腾讯2020-2021年投资游戏企业数量占比近40%,投资金额更是占近八成。

(不论是投资数量亦或金额腾讯已成*霸主图源:伽马数据)

2014-2018年,曾有过游戏投资的“泼墨”时期,大量财务投资者涌入游戏赛道,但2018年后纷纷铩羽而归。

此后,研发、运营一体化成为游戏公司的核心竞争力,做不到研运一体化的游戏公司生存困难。

如此一来,市场的寡头局面日益加剧。雪上加霜的是,大量中小游戏企业最终倒在了版号停发、资金流羸弱的黑夜之中。据天眼查数据,2021年7月至年末,国内游戏企业注销1.4万家,而2020年全年注销数仅为1.8万家。

此次游戏版号的“重启”,被一些市场观察者们解读为行业利空的拐点来临。在证券公司行业研报中,整个游戏产业重新进入了一个发展新阶段,行业景气度预期已经改变。

但是,“重启”后的*批游戏版号大多给了中小游戏厂商,甚至一些厂商已经开始转行、濒临消失,这让重新关注游戏板块的资金陷入“虽看到游戏产业出现拐点,但一时难以选择投资标的”的观望状态。这也是前文提到的资本乱象的重要原因。

因此,那些虽然不在*批版号放行的直接受益行列,但股价长期在底部徘徊,又有一定研运一体化实力的腰部公司,就成了财务投资者炒作的对象。

甚至在4月26日上证指数在市场恐慌情绪中失守2900点大关之际,游戏板块却逆势集体走高。冰川网络这类在今年一季度出现困境反转的中小游戏厂商,成了行业景气度反转叠加公司经营反转的避险标的,在前期暴涨基础上,又逆势上涨15.1%。

但正如目前游戏市场的局面,这些投资标的能否做出经久不衰的游戏产品,才是真正的破局之道。新游并非没有机会,米哈游的《原神》火爆全球,盘踞2021年海外吸金榜首,动摇了腾讯游戏的*老大地位。

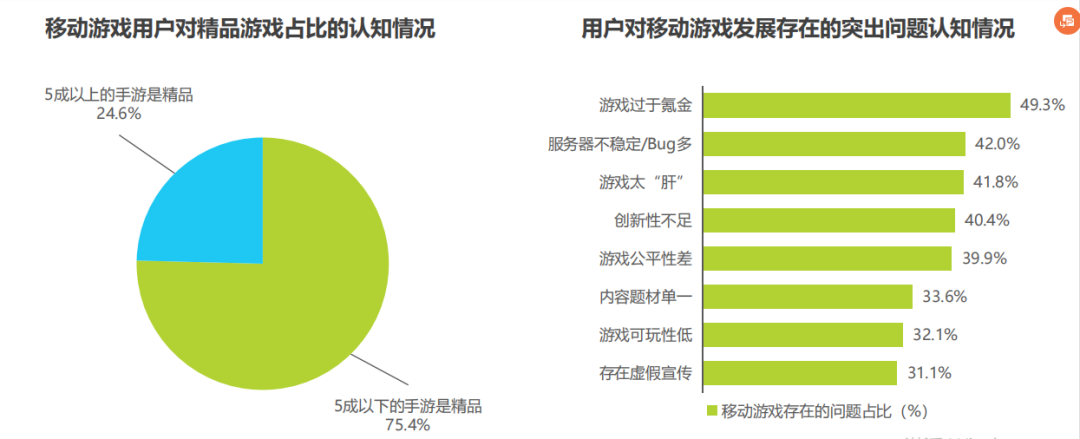

用户并非不喜欢新游戏,只是面对质量参差不齐的游戏,用户实在难以买单。据艾媒咨询调研,75.4%的移动用户认为其深入体验过的手游中,精品率低于5成。过于氪金、太“肝”、创新不足、BUG多等,是困扰用户的主要问题。

(多数用户认为精品游戏较少图源:艾媒咨询)

除了做出更好的游戏之外,之前一波游戏产业繁荣,最直接的动力是手游崛起带来的品类机遇,那么,下一波游戏产业的机遇在哪里?除了“出海”之外,VR游戏、元宇宙游戏,以及竞技之外的休闲游戏都出现过投资或行业亮点,至于哪个会引领新一轮品类级机遇,都还在探索期。

多年来,几乎所有游戏公司都把业绩不振的原因推到了“版号停发”上,但真当版号放闸之际,却发现不是市场缺“水”,而是大量游戏公司在“裸泳”。创新能力犹如电影行业要靠经典翻拍、老片续集来生存一样乏力。

在财务投资者开始回归的情况下,游戏企业自身产品和品类创新活力的“回归”,更为重要且稀缺。