俗话说,骑马要骑大红马,买股要买大牛股。

A股的CXO龙头药明康德,港股的电子烟龙头思摩尔,再比如美股的特斯拉,基本都是3年10倍的大牛股。如果你能拿住一只,大概率是要被归入“祖坟冒青烟”的好事之列。

不过,3年10倍算什么?美股有一家公司,15年股价涨幅达80倍。

它就是基因检测巨头因美纳(llumina)。通过收购方式进入第二代测序行业至今,因美纳的股价坐上了直升机:从2006年*点的6.88美元,一度在2021年涨至555美元。

这样的造富速度,特斯拉也要自叹不如。

2021年下半年以来,即便股价随着大行情下跌,但因美纳市值仍超过500亿美元。这一切,几乎都要归功于二代测序业务。

而就在因美纳持续增长近15年后,市场开始充满忧虑。因为公司赖以成名的二代测序业务,瓶颈似乎开始显现,增速放缓甚至有所下滑。

因美纳见顶了吗?这也是不少国内基因检测玩家关心的。毕竟,大家都等着从基因测序市场分一杯羹。那么问题来了:

1、15年80倍,因美纳是怎么炼成的?

2、因美纳还有未来吗?

/ 01 /

掌控测序产业的命脉

任何一个技术革命,都能诞生新的*。因美纳正是基因测序行业技术革命的大赢家。

大家都知道,DNA是包括人类在内的大部分生命体的遗传物质。而所谓基因测序,简单来说就是解读DNA这一生命密码——通过相应的测序技术,获得目标DNA片段碱基排列顺序。

1977年,WalterGilbert和FrederickSanger发明了*代测序技术,为人类打开了新世界的大门。

不过,被命名为Sanger的*代测序技术,虽然测序准确率高,至今无人打破,是目前测序结果验证的“金标准”,但受限于测序通量低、耗时长、成本高,应用范围始终受限。

也正是在这一背景下,第二代基因测序技术,即高通量测序技术应运而生。

相较于Sanger测序技术,高通量测序技术不同DNA片段固定在同一个基因芯片中,同时边合成边测序,因此通量和速度大幅提高。

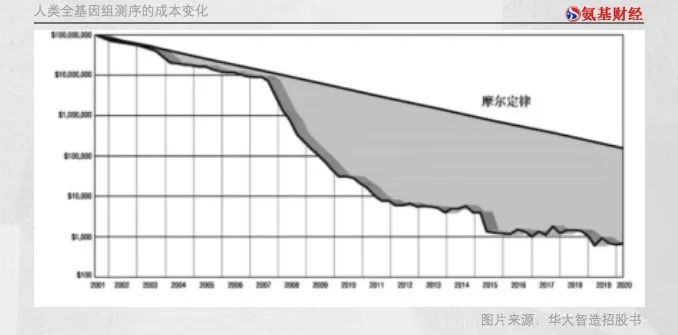

一二代测序技术差距有多大?同样一个人类基因组的测序时间,Sanger测序技术需要3年时间,而二代测速技术只需要一周时间。这不仅缩短了测序时间,更降低了基因测序的测序成本。

这种革命性技术变革,使得高通量测序技术成了当前基因测序行业的主流。而因美纳,正是高通量测序上游产业链的“王”。

基因测序产业链,上游为测序仪、试剂厂商,中游为基因测序服务商,下游为终端客户。

成立于1998年的因美纳,起初主要产品是基因芯片技术平台,自2007年收购Solexa公司后,正式投身二代测序行业,开启基因检测霸主之旅。

一方面,公司通过研发、并购,不断迭代产品,在性能端始终占据*身位;另一方面,公司则通过专利壁垒,在测序各个环节都构建了护城河,把大部分行业玩家挡在了门外。比如华大智造,虽然在国内收入已经不错,但在海外受限于专利因素,寸步难行。

根据Grand View Research市场报告,2019年全球测序行业上游市场,因美纳的市场占有率约为74.1%。

毫不夸张地说,因美纳掌控着整个测序产业的命脉,中游玩家所需要的测序仪和试剂,都绕不开因美纳。

/ 02 /

“剃须刀+刀片”模式催生造富神话

检测仪器之于基因测序行业,好比芯片之于手机。

作为高技术壁垒的设备,检测仪器的售价自然不低。就拿因美纳的产品来说,其产品矩阵*的也要2万美元左右,最贵的则超过100万美元。

2021年,因美纳测序仪器出货量达3200多台,收入为7.34亿美元,平均单台售价达22.94万美元。

即便是主打性价比的华大智造,产品售价也并不低。2018年—2020年,华大智造的产品平均售价为99.89万元、114.64万元、68.29万元。

不过,对于基因检测厂商来说,价值百万的检测设备却并非最主要的收入来源。这是由行业“剃须刀+刀片”商业模式决定的。

基因检测设备之外,包括每次检测所需的库制备试剂盒、测试板、流动槽和试剂等耗材才是基因检测厂商收入的大头。并且,相比于基因检测设备的“一次性收入”,耗材收入是更为稳健的现金流。

截至目前,因美纳仪器出货量已经达到2万多台,这也为其带来了丰厚的耗材收入。2021年,因美纳耗材收入29.11亿美元,占其收入比重达70.84%。

正是在仪器+耗材的增长驱动下,因美纳的收入从2006年的1.85亿美元,增长至2021年的45.26亿美元。

对于这类高度垄断的行业,不管是测序设备还是试剂,都有着丰厚的利润空间。持续增长的收入,也为因美纳带来了可观的利润,从2006年的4000万美元,增长至2021年的7.6亿美元,2019年还曾创下9.9亿美元的记录。

面对一路向上的业绩增长曲线,资本市场很难不为之疯狂。这也是为什么因美纳能够上演15年80倍的造富神话。

/ 03 /

市场增长到头了吗?

疯狂之余,2019年开始,市场对因美纳的未来开始有所担心。

原因在于,高通量测序市场对于测序仪的需求似乎日渐饱和。这一点,通过因美纳日渐放缓的收入增速,可以大致推测。

2019年,其最核心的设备和试剂总收入增速已经下滑至7%,而在2018年这一数字还为20%。具体到更细分的板块,检测设备收入同比已经下滑6%。

市场开始担心,“剃须刀”基因检测设备的收入下滑,即便未来“刀片”可以持续贡献现金流,但似乎难以带来“增量”。

此外,2019年,因美纳的试剂收入增速也下滑至10%。

综合这两点来看,因美纳的未来的确让人担忧。那么,因美纳的增长真得到头了吗?根据2021年财报,答案是否定的。

2021年,因美纳一季度收入突破10亿美元,创下成立以来单季度收入历史。去年全年,其总收入达到45.26亿美元,同比增长39.7%。

具体来看,耗材收入达到32.17亿美元,同比增长39.19%;检测仪器收入7.51亿美元,同比增长74.24%。

为什么因美纳又可以了呢?这其中,固然有新冠带来的影响,但更多的是核心业务肿瘤、遗传学检测以及新兴市场带来的增量。

首先来看肿瘤方面。随着精准医疗的不断发展,从伴随诊断到液体活检,再到预后检测,肿瘤诊疗过程已经离不开基因检测。2020年因为疫情,这部分市场需求被抑制了,2021年开始恢复、反弹。

另外,随着欧美等发达国家对肿瘤检测产品报销力度的加大,带来了医院对于检测设备的新增需求,助推了该市场的增长。2021年因美纳高配置的检测设备NovaSeq出货量384台,其中超过三分之一的仪器,便是用于肿瘤学检测。

再来看NIPT方面。2020年9月,美国妇产科医师学会发布新指南,将无创产前基因检测(NIPT)的检测范围,从存在风险或年龄超过35岁的孕妇,扩大到所有人群,这也为遗传学业务带来了增量。

而新兴市场的增长主要来自中国地区。精准医疗在美国早已成熟,但在国内的发展还是一片荒漠。近年来随着国内创新药研发的热潮,精准医疗的渗透率开始提升,医院对于基因检测设备的采购也有所增加。

2021年,因美纳来自中国地区的收入达到5.02亿美元,超过除中国外亚太地区的收入总和(3.77亿美元),同比增长达46%,增速高于公司整体收入增速。

看上去,在精准医疗不断渗透以及政策的助推下,因美纳又找到了新的增长点。对此,因美纳也较为乐观,预计2022年将迎来新一轮强劲增长,收入增速能够达到14%至16%。

不过,2022年之后似乎就不好预测了。毕竟,增量市场能够持续多久没人知道答案,以及,2022年之后因美纳的专利也会相继到期,这或许也会成为一个较大的变量。