日前,多家媒体报道称B站正在对直播部门进行整体裁员,波及整个部门所有业务线。

根据媒体的爆料,B站此次对直播业务开刀是因为直播区生态出现失衡,矛头直指入驻工会用高于行业标准的无限返点刷流水等乱象。

对于这个不利传闻,B站也光速辟谣:直播业务情况良好,毛利连续三年提升,未来也是B站的重要业务之一,目前正在积极对外招聘。

尽管B站公关行动迅速,*时间出来灭火,但外界对B站直播业务的担忧并没有完全消除:从营收增速和营收占比来看,直播在B站内部的地位并没有那么稳固。

将眼光放到整个直播行业,百度MEG去年年底被传大裁员,直播业务裁员比例高达90%,整个直播行业似乎集体入冬。

在直播平台这一系列困境背后,监管收紧并不是*的因素。直播行业红红火火这么多年,也积攒了大量的问题,只不过终于迎来爆发的时机。

01、B站也沦陷?直播大厂迎来漫长寒冬

B站的裁员传闻,是直播大厂集体入冬的例证。而从这些头部大厂的表现里,我们或许可以清楚地看到整个直播行业的困境。

1、B站:裁员传闻之外,用户、主播的不满与日俱增

四季度财报表现并不如意的B站,近期遇到的麻烦似乎也比往常更多一些。

在过去几年,B站一直在努力摆脱游戏依赖症,直播就是其中一个被寄予厚望的业务。2021财年,B站增值服务业务营收69亿,同比增长80%,占比达到35.78%的历史最高纪录,成功取代占比26.26%的游戏业务成为B站头号营收支柱。

增值服务业务板块里,贡献最高的就是直播,而且从过去一年的相关动态来看,B站还有意继续加码这项业务。

回到开头的话题。平台和入驻工会之间的利益分配失衡,以及过高的运营成本,都给B站的直播业务蒙上一层阴影。

根据官方信息,2022年之后入驻的新主播,享受了B站提供的大量优惠政策,包括但不限于3个月70%无责奖励分成、完成任务后20%的额外分成等。在利益的牵引下,工会不断返点刷流水,直接破坏了B站整个直播生态,且明显损害了用户体验。

翻看知乎、微博等社交媒体,老用户对B站直播板块的吐槽随处可见。在知乎“如何评价B站直播”这一问题下方,高赞回答几乎是清一色的质疑。有答主直言,“B站直播环境也就这样,氛围和B站其他板块根本没法比”。也有用户认为,B站直播现在在走斗鱼、YY的老路,舆论氛围更是“加速微博化”。

与此同时,主播、工会等B站直播深度参与者,对平台的评价也不见得有多高。

2019年豪掷千金从斗鱼挖来的头部主播冯提莫,发展就不如预期。冯提莫转投B站一年之后都未能登上收益榜TOP 10,和花少北、逍遥散人等B站土生土长的主播相比,这位高价来投的前“斗鱼一姐”多少显得有些水土不服。

花大价钱挖来的主播难堪大任,B站自己也很受伤。在四季度财报电话会上,CEO陈睿明确表示,“收入增长在今年会成为比过去更重要的工作,增值服务毛利率会进一步提升”。

暴跌的股价、市值,必然给陈睿带来了极大压力。面对股东的施压,降本增效刻不容缓。虽然B站对大规模裁员作出辟谣,但成本高企的直播业务,的确到了不得不调整的时候。

2、陌陌&抖快双雄:直播营收占比直线下降

事实上,在直播业务上摔跟头的何止B站。

坐稳泛娱乐社交行业第二把交椅的陌陌,直播业务的表现也不尽如人意。

上一财年,挚文集团净营收同比下滑近3%至145.76亿,这是该集团连续两年出现营收、净利润的同比下滑。根据挚文集团给出的一季度营收预期,其营收可能会下滑7.8%-10.7%,秀场直播业务明显承压。

除了营收和利润之外,直播业务的另一项重要指标——付费用户规模,也连续五个季度出现下滑,从2020年三季度的1310万收缩至2021年四季度的1140万。

此外,即便是如日中天的两大短视频巨头抖音和快手,直播业务也是明显承压。根据2021年年报,快手直播业务收入同比下降6.7%至310亿,是三大营收板块中*出现同比下滑的。

3、百度:花最多的钱,摔最狠的跟头

当然,在直播这条赛道上摔跟头最严重的大厂,还要数百度。

去年12月底,百度MEG(移动生态事业群)被爆裁员,百度官方也向媒体确认了裁员的事实,但强调“是小规模调整”。

然而,从职场社交平台脉脉上流传的消息看,百度MEG裁员比例并不小,直播部门更是*震中,被裁比例据传高达90%。其中,主管百度直播、好看视频和YY直播等业务的互动文娱业务总负责人曹晓冬也在同一时间被爆离职。

如果说2020年5月李彦宏联合樊登在百度APP进行直播对话,是百度染指直播业务的开端的话,那么这一场轰轰烈烈的直播试验仅历时不到两年便宣告夭折。

怀揣一腔热情和大量资金入场的百度,遭到现实当头一棒,足以印证整个直播行业的衰败和落寞。

很多人将直播行业寒冬归因于监管政策。对此,价值研究所(ID:jiazhiyanjiusuo)认为,监管当然是导致直播泡沫破裂的重要导火索,但绝不是*因素。

部分监管政策,的确对秀场直播等领域造成严重冲击。最明显的例子,就是对直播打赏金额的限制。

去年1月份开始,广电总局针对直播行业采取的实名制、限制单次/单月最高打赏额度等措施正式实施。根据新规,广电总局要求平台对用户每次、每日、每月最高打赏金额进行限制,在用户累计打赏金额达到限额一半之后,需要通过短信验证才可进行下一步消费,达到限额之后则将暂停打赏功能。

根据快手财报,在新规发布之前,其直播业务打赏抽成高达68.5%,是快手最重要的营收来源之一。广电总局一纸通知下来,秀场直播的财路被切断,震荡在所难免。

然而,大厦将倾之际,要负主要责任的永远是内在因素,而不是外力。说到底,良莠不齐的平台,过度追求流量和短期效益的策略,以及缺乏长远规划等弊端,都是将直播拖进深渊的内在因素。

02、低谷无可避免,监管不是*阻力

Wind数据显示,自从2018年达到顶峰之后,直播板块的景气指数就呈震荡下行趋势,并在2021年跌至谷底。而头部上市企业的投资风险指数,也在同一时期升至历史高位,哔哩哔哩、欢聚集团、斗鱼、虎牙、挚文集团和触宝等Wind收录的直播指数成分股,过去一年表现也都不尽如人意。

作为秀场直播时代的*赢家之一,映客市值从*时期的105亿跌至不足30亿港元,月活用户规模和活跃主播规模也是持续下跌。

艾瑞咨询的统计也显示,2020年中国网络直播用户规模增速由盛转衰,从前一年的41.1%暴跌至10.2%,表明整个市场已经告别黄金增长期,进入平台期阶段。

那句老话——当潮水退去才知道谁在裸泳,用来形容这两年的直播行业可谓相当贴切。在此前的野蛮生长阶段,直播间乱象不断,对流量的渴求趋势平台和主播频繁打擦边球博关注,行业生态早已失衡。

这一阶段,成为媒体和用户口诛笔伐的靶心的,是撑起直播1.0阶段繁荣的秀场直播。

在今年的央视“315晚会”上,男运营冒充精致女主播引诱用户打赏等行业乱象再次被搬上台面。往前追溯就可以发现,在更早之前的“千播大战”时代,运营代聊、虚拟人气、虚拟打赏以及工会和平台之间的利益纠纷就已存在,直到现在也没有得到彻底根治。

除了频生乱象之外,直播行业流量成本高企、过于依赖头部主播、供需错位等天生缺陷,在过去几年并未得到修正。甚至最近两年发展火热的电商直播,也难逃上述问题的困扰。

曾捧出快手头部带货主播瑜大公子的MCN机构遥望网络CEO方剑曾向媒体大吐苦水,吐槽培养主播的超高成本以及低成材率:

“*批找10个主播,每一个300万投下去,淘汰8个,剩下两个继续跑。”

而在诸多前期投入中,流量成本对平台和主播背后的MCN机构来说都是异常沉重的负担。

以快手为例,在2020-2021年期间,流量成本在单场直播GMV中的占比最高达到10%,而且头部主播的二八定律愈发突出,中腰部主播流量焦虑与日俱增。虽然过去一年快手已有意扶植公域流量、收紧辛巴等头部主播的流量供给,但效果如何尚需时间观察。

尚处风口的电商直播尚且如此,已经走在下坡路的秀场直播困境可想而知。换个角度看,收紧监管对于直播行业来说也不见得是坏事——想净化市场环境,借助监管层的力量是最彻底、有效的做法。

4月15日,广电总局等多部门联合发布了《关于加强网络视听节目平台游戏直播管理的通知》,宣布加强游戏直播行业监管,提出包括禁止未成年人充值打赏、不得通过直播间等形式为各类平台的违规游戏内容引流、不得直播未经主管部门批准的网络游戏等多项新规。

除了游戏直播外,其他各个垂类的秀场直播也都受到越来越严格的监管限制。对于国内的直播市场来说,现在已经到了不破不立的关键时刻,只不过整治市场需要时间,阵痛和蛰伏在所难免。

有鉴于此,出海寻增长早已成为众多直播平台的头号发展战略——没有之一。

03、出海是直播的最后希望?

在价值研究所(ID:jiazhiyanjiusuo)看来,直播平台之所以执着于出海,有两个重要的大前提:友好的市场环境,以及逐步完善的配套设施。

一方面,海外市场尚未进入存量竞争时代,监管环境也比国内更加宽松,正处于高速发展阶段。

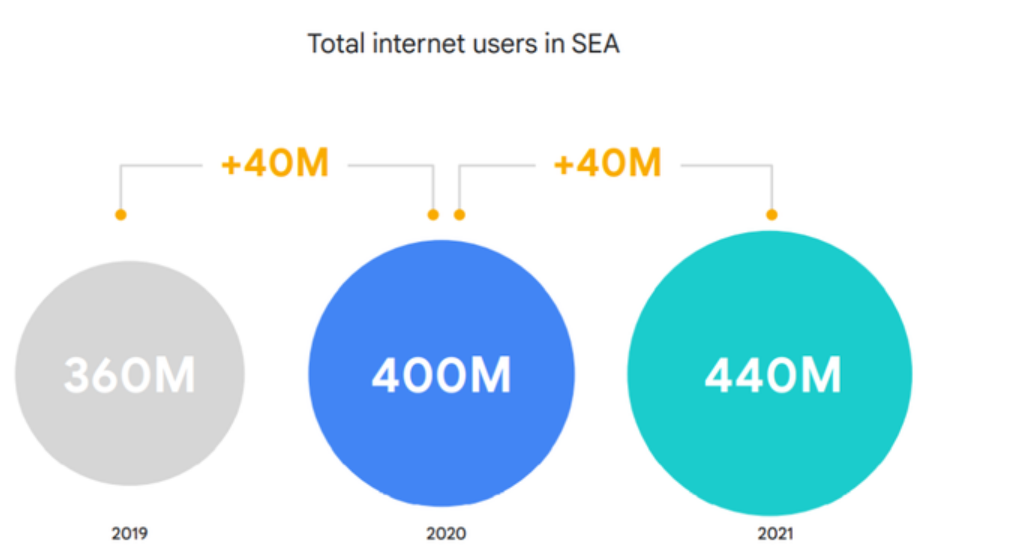

以欢聚极为重视的东南亚市场为例,规模庞大且尚未被开发的潜在用户,以及友好的竞争环境,都是国内市场无法比拟的。

数据显示,过去一年东南亚新增互联网用户超过4000万,网民总数已达到4.4亿,但75%渗透率距离中国、欧美仍有差距。这些数据也就意味着,东南亚市场的潜力尚未完全释放,新老玩家都还有攻城略地的机会。

(图片来自网易云信)

另一方面,在直播出海潮愈演愈烈之际,为直播平台提供软硬件、本地化营销服务的上下游企业业绩也迎来爆发,整条直播出海产业链都迎来了难得的突围机会。

例如为出海企业提供实时互动解决方案服务的声网,提供第三方技术支持的科大讯飞、旷视、商汤科技等AI企业,提供直播软件和平台搭建解决方案服务的保利威,还有腾讯、阿里等大厂旗下的云计算、SaaS数字化运营服务,都在为直播平台出海保驾护航。

在出海大军中,不少头部平台已经取得了不俗成绩,代表性企业包括欢聚集团、赤子城、雅乐科技。

过去几个财年,欢聚海外市场营收占比逐步提高,将所有资源都放在了海外业务BIGO身上,海外业务营收占比现今已超过90%。

财报显示,欢聚集团四季度营收6.64亿美元,全年营收26.19亿美元,同比分别增长16.8%和36.5%。在不考虑已剥离的YY Live业务的情况下,全年经调整净利润达到1.09亿美元,净利率4.2%,两项数据均取得历史性突破。

其中,BIGO业务板块经调整净利润为1.82亿,7.8%的净利率超过集团整体水平,支柱作用相当明显。

赤子城这边,虽然体量和欢聚有一定差距,但进步非常明显。

数据显示,2021财年其营收达到23.亿,同比增长99.7%,经调整净利润达到3.1亿,同比同样超过99%。在用户规模方面,截止2021年底,赤子城平均月活跃用户2179万,旗下社交APP下载量3.44亿,同比均接近翻倍。和欢聚布局全球不一样,赤子城将有限的资源用在了几个重点市场:中东、南亚和北美。

和赤子城类似,雅乐科技也将重点放在东南亚和中东市场,在业内更享有“中东小腾讯”的称号。

财报显示,2021年,雅乐科技营收2.731亿美元,同比增长102.4%,中东市场是营收大头。而且和欢聚、赤子城相比,雅乐科技用户规模增速更快,上升趋势更加明显。在表现最突出的二季度,雅乐科技旗下Yalla MAU达到2206万,同比激增77%。

当然,在上述头部平台之外,大量的中腰部直播平台也把海外市场视作救命稻草——其中有不少出海先行者已完成曲线救国,业务更上一层楼。

作为最早的一批出海平台之一,由Zynga和腾讯前高管创立的Uplive在2016年上线之后,也始终把发展重心放在海外市场,立足中东、北非市场,随后向全球扩张。

近期刚刚公布最新年报的天鸽互动,上一财年纯利同比增长16.2%、经调整EBITDA激增31.4%,经调整纯利和持续经营业务盈利等指标也都录得大幅上涨,主要就是得益于海外市场。

不得不说,消费水平和互联网普及率双高的中东,是国内中腰部直播平台出海的热门选择。除了Uplive之外,成立于2014年的MICO多年深耕中东市场,已经成为当地首屈一指的直播平台。

建立之初主打陌生人社交,随后引入多人连麦、直播和短视频等泛娱乐功能,MICO花了8年时间在中东沉淀了1亿私域流量,且陆续孵化了YoHo等产品,搭建了自己的社交直播APP矩阵。

官方数据显示,MICO WORLD的社交直播产品在全球签约了近20万主播,近年来已迈出中东向全球扩张,先后闯入80多个国家的Google Play社交应用畅销榜前十。

当然,海外市场的竞争环境也在不断变化,欢聚、赤子城等头部平台应该能感受到日趋激化的竞争压力。比如Tik Tok和欢聚,在北美、南美市场的竞争就逐渐进入白热化阶段。

有鉴于此,国内的直播平台想在海外市场取得成功,还需要考虑自己的差异化优势,打好出海组合拳。价值研究所(ID:jiazhiyanjiusuo)就认为,有两条路线是它们需要重视的:一是复制国内成功经验,将直播电商模式移植到海外;二是发力短视频,打造更完善的出海产品矩阵。

一方面,直播电商对于国内直播平台来说是一个尚未开发的新蓝海,也是一个必须抓住的增收机会。

其中,Tik Tok是海外直播电商的*领跑者。据彭博统计的数据,过去两年Tik Tok和沃尔玛等零售商超合作的直播带货活动点击量超预期七倍有余,Tik Tok带货主播的总体涨粉率也超过25%,双方可谓双赢。

此外,阿里旗下的Lazada,还有获得腾讯投资的Shopee也在东南亚直播电商市场打得火热,前者更是早在2018年就上线直播功能,发力时间和国内的淘宝几乎保持同步。

当然,国外巨头也不会放过直播电商这个方兴未艾的风口。亚马逊正在力推其流媒体平台Amazon Live,Facebook也推出了Live Shopping Fridays,向直播电商领域进军。

但总体来说,直播电商在海外市场的渗透率远不及国内,仍有很大开发空间。对于国内的一众出海平台来说,机会窗口就在眼前,抢占先机尤为重要。

另一方面,直播和短视频的结合也是出海直播平台的共识,前文提到的欢聚、赤子城、雅乐科技等头部大厂已经在积极打造自己的短视频+直播产品矩阵。

欢聚BIGO旗下的短视频应用Likee就实现和直播业务的协同发展,给集团带来了源源不断的用户和收益。数据显示,光是去年一季度,Likee端内活跃粉丝达1万以上、10万以上的KOL日均开播环比分别提升12.8%、18.5%,直播和短视频之间的融合十分顺畅。

对于同样在寻求海外增长的中腰部平台来说,欢聚们的成功经验,或许值得它们好好参考、借鉴。

04、写在最后

在去年五月份召开的“2021年中国网络表演(直播与短视频)行业年度峰会”上,YY、KK和陌陌等头部直播平台的高层齐聚一堂,探讨网络主播的职业化发展之路。

在5月18日的圆桌会谈环节中,大会提出了一个观点:国内的直播行业已经进入3.0时代,竞争格局基本稳定、电商/教育等多种直播形式兴起,内容多元化成为未来的主要发展趋势。

和野蛮生长的1.0时代,以及急速下坠、行业竞争格局被推倒重塑的2.0时代相比,进入3.0时代的直播行业,稳定压倒一切,内容质量是制胜关键。

面对越来越严格的监管,唯流量论、追求短期效益的战略已然失去生存空间。各大头部平台也应该好好调整自己的运营策略,把眼光放得更长远一些。

可以肯定的是,无论国内还是海外,直播都还是一个有增长潜力的市场。只希望在净化行业环境之后,头部平台能够拿出让我们眼前一亮的表现,给用户提供更优质的直播内容。