本文主要内容:

一、我国烘焙行业概览

二、烘焙行业需求侧分析

三、烘焙行业供给侧分析

四、烘焙行业创业及投资机遇

一、我国烘焙行业概览

1. 烘焙的分类

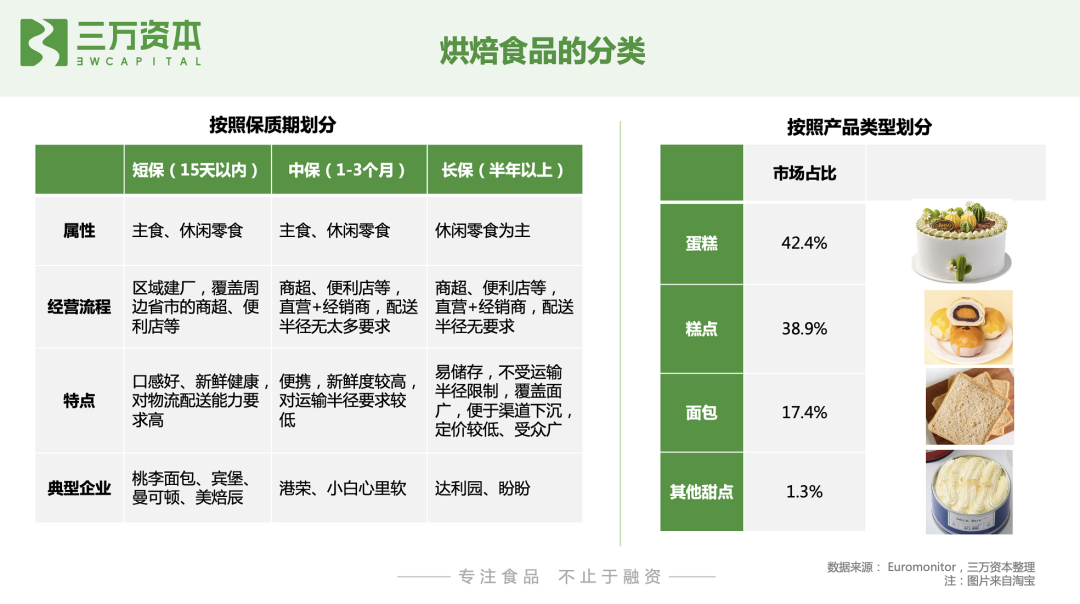

烘焙食品是以面粉、酵母、食盐、砂糖和水为基本原料,添加适量油脂、乳品、鸡蛋、添加剂等,经过一系列复杂的工艺手段烘焙而成的方便食品,从分类来看,按照产品种类和保质期可划分为不同的类型。

按照种类划分,烘焙食品可以分为面包、糕点、蛋糕和其他甜点四大类;按照保质期划分,烘焙食品可分为短保产品(1-15 天)、中保产品(1-3个月)和长保产品(6个月以上)三大类。

2. 行业发展历程

现代烘焙业虽然起源于西方,但烘焙糕点在我国拥有久远的历史,糕点制作早在商周时期就已经出现,传统烘焙食品以月饼、桃酥等糕点,及各地方特色糕点为主,消费场景主要为传统节日和饭后甜点,生产上以手工作坊为主,未形成产业化规模化。我国现代烘焙业起步于上世纪80年代,经过三十多年的发展,我国烘焙行业经营业态多元化,品类不断丰富,发展至今可划分为四大发展阶段。

1980-1989年,我国现代烘焙行业开始兴起。西式烘焙糕点从香港、台湾进入大陆市场,产品生产模式以家庭作坊为主,产品品类单一,渗透率低。

1990-1999年,国外品牌陆续进入国内市场,国内现代烘焙企业出现并发展。1995 年,比利时 Artal 集团在上海投资建厂,生产销售曼可顿品牌面包;1997 年,韩国烘焙零食龙头好丽友在中国设立工厂进行生产销售。与此同时,徐福记、桃李面包、盼盼食品等国内烘焙糕点零售企业相继成立和发展。

2000-2009年,烘焙企业步入快速增长期,线下品牌烘焙店发展。2003年新加坡烘焙连锁品牌包新语在国内开设*家门店;2004 年,韩国烘焙品牌巴黎贝甜在上海开设*家门店,日本烘焙龙头山崎面包设立上海分公司;2007 年,国际烘焙零食龙头宾堡在北京设立子公司,开始中国区域布局。外资品牌凭借品牌和资本优势在国内的市场占有率不断提升。

2010年至今,本土企业逐渐主导市场,出现各种新型模式。烘焙产业呈现多元化业态,除了各类传统中西式烘焙糕点企业外,还涌现出众多互联网蛋糕品牌、线上烘焙品牌。购买渠道的便利化及烘焙食品代餐化趋势,促进了我国烘焙行业的快速发展。

3. 行业市场规模

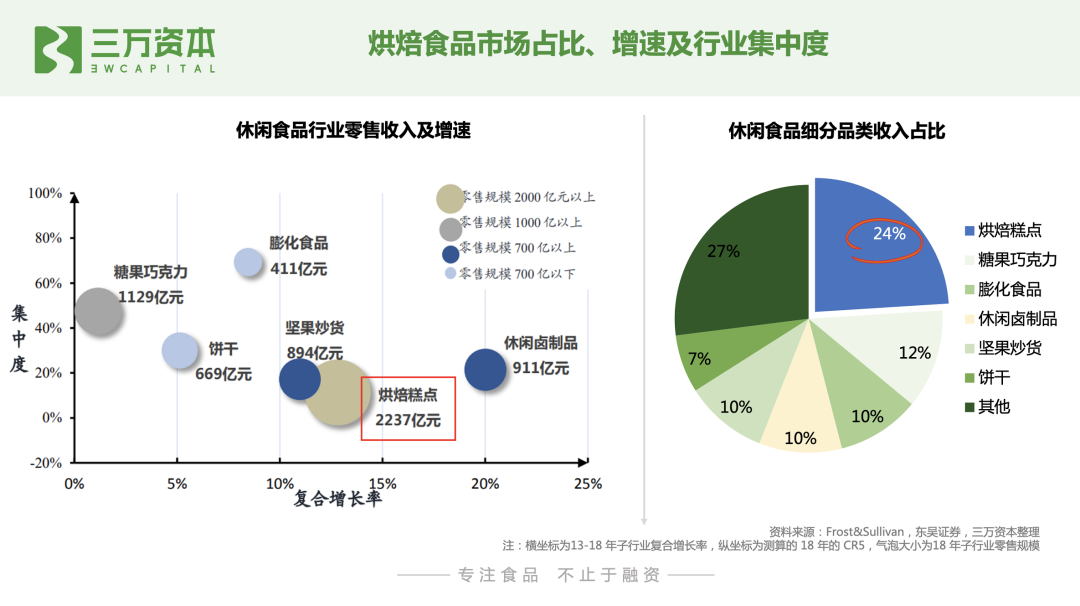

烘焙食品为休闲食品行业*大品类,且增速快、行业集中度低,发展空间大

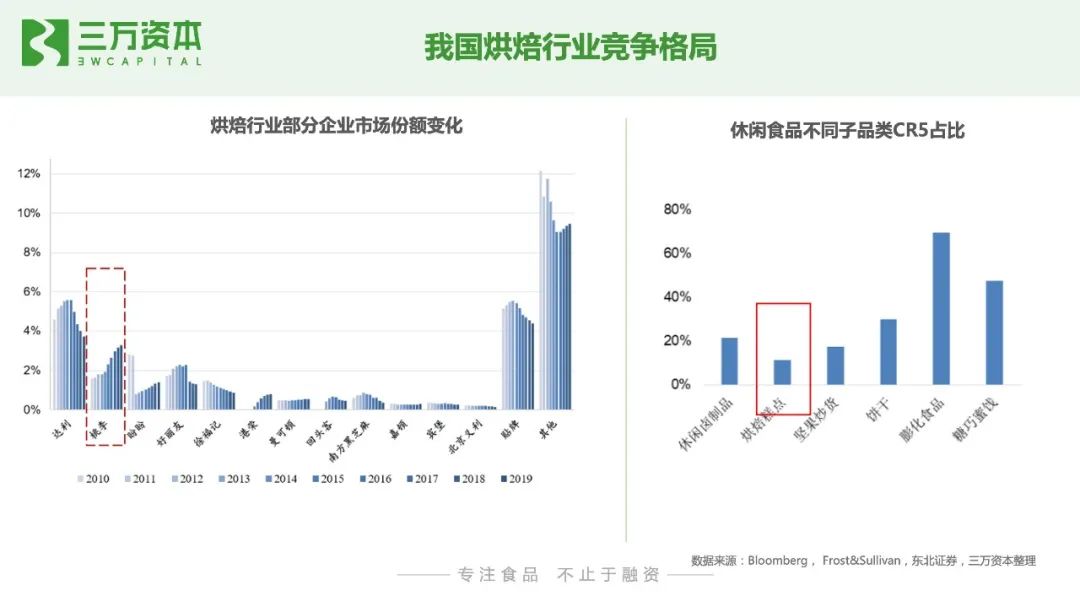

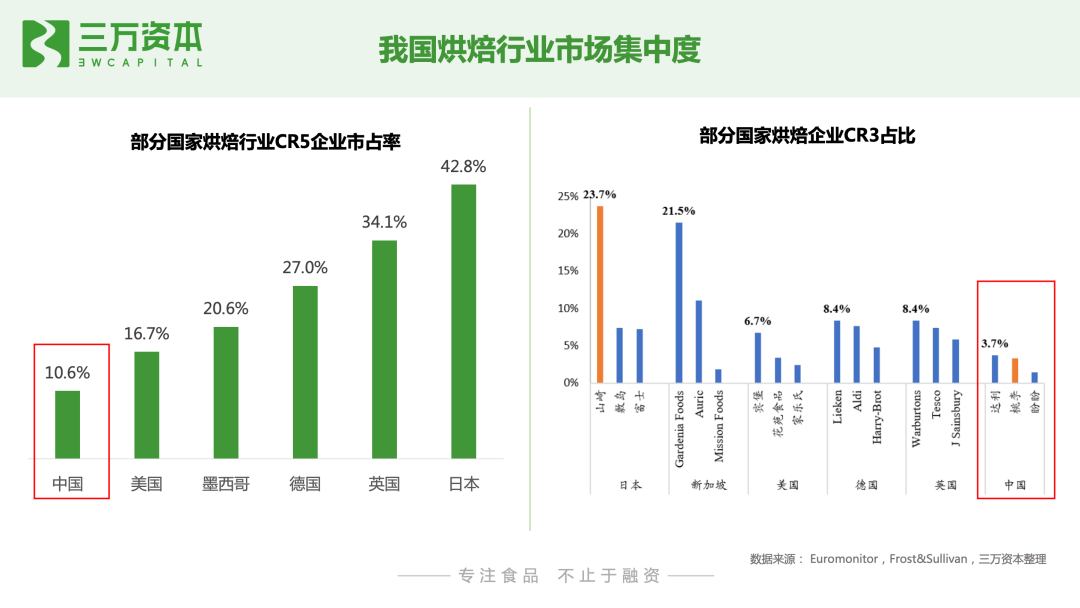

根据Frost&Sullivan数据显示,2018年我国休闲食品行业市场规模为10297亿元,2012-2018年CAGR为12%。从细分行业占比来看,烘焙食品为我国休闲食品行业*大品类,占比达24%,而位居第二的糖果巧克力,占比仅为12%。从增速来看,烘焙食品2013-2019年CAGR为11.2%,为休闲食品中第二大增速品类;从行业集中度来看,烘焙食品的CR5仅为11%,为休闲食品中市场集中度*的细分品类。由此可见,烘焙食品与休闲食品其他细分品类比,市场规模*,且保持高增速,市场集中度*,烘焙赛道无论是行业内企业还是新入局的初创公司都存在很大发展空间。

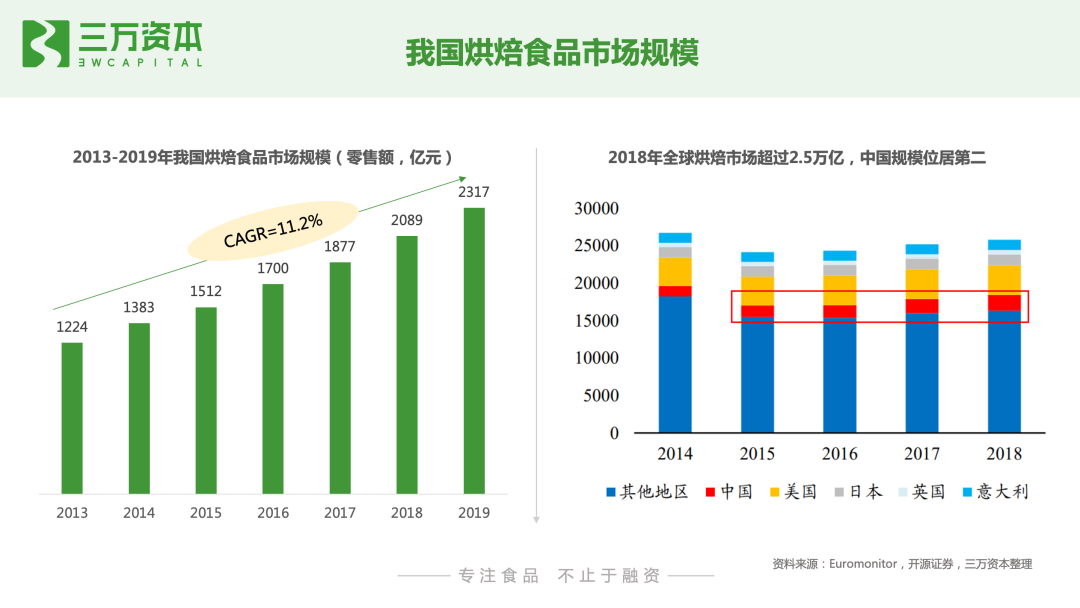

我国烘焙行业存量市场规模约2300亿,未来潜在市场空间约4700亿

根据Euromonitor数据显示,2019 年我国烘焙食品零售额为2317亿元, 2013-2019年CAGR达11.2%。全球烘焙食品市场已超过 2.5 万亿元,我国仅次于美国,为全球第二大烘焙市场。

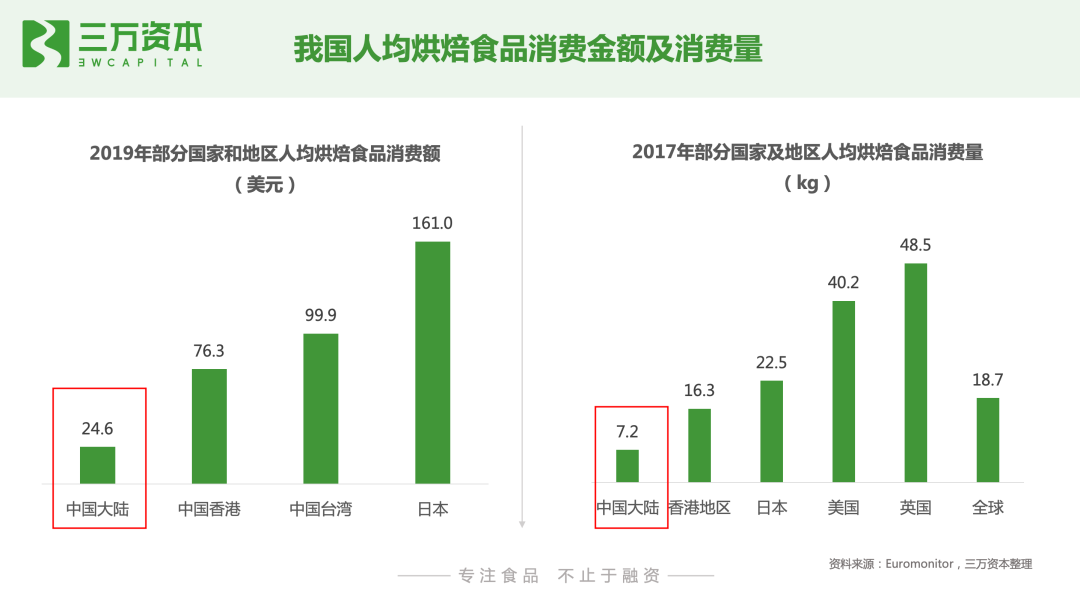

从人均烘焙食品消费量来看,2017年,我国内地人均烘焙食品消费量为7.2kg,中国香港和日本地区分别为16.3kg和22.5kg,以烘焙食品为主食的英国、美国则分别高达48.5kg、40.2kg,世界平均的烘焙人均消费量为18.7kg,我国远低于世界平均消费量。

从人均烘焙食品消费额来看,2019年,我国大陆人均烘焙食品消费额为24.6美元,处于全球后25%水平。而与中国大陆饮食文化相近的中国香港、中国台湾区及日本分别为76.3美元、99.9美元、161美元,分别是我国的3.1倍、4.1倍、6.5倍。

我们通过对标香港地区、台湾地区和日本,来测算我国大陆烘焙行业未来潜在市场空间。考虑到中国幅员辽阔,不同地区经济发展水平差异大,从而导致人们消费水平不同。因此,按照经济发展水平对我国城市进行线级划分,对不同线级城市的人均烘焙消费金额进行系数折算,然后用人口数量乘以各线级城市的未来潜在人均烘焙消费金额,进而测算出我国烘焙食品零售端潜在市场规模。通过测算,取最保守的数值我国烘焙行业零售端潜在市场空间约4700亿。目前我国烘焙食品零售额约2300亿,说明未来我国烘焙行业还存在至少一倍市场增量空间。

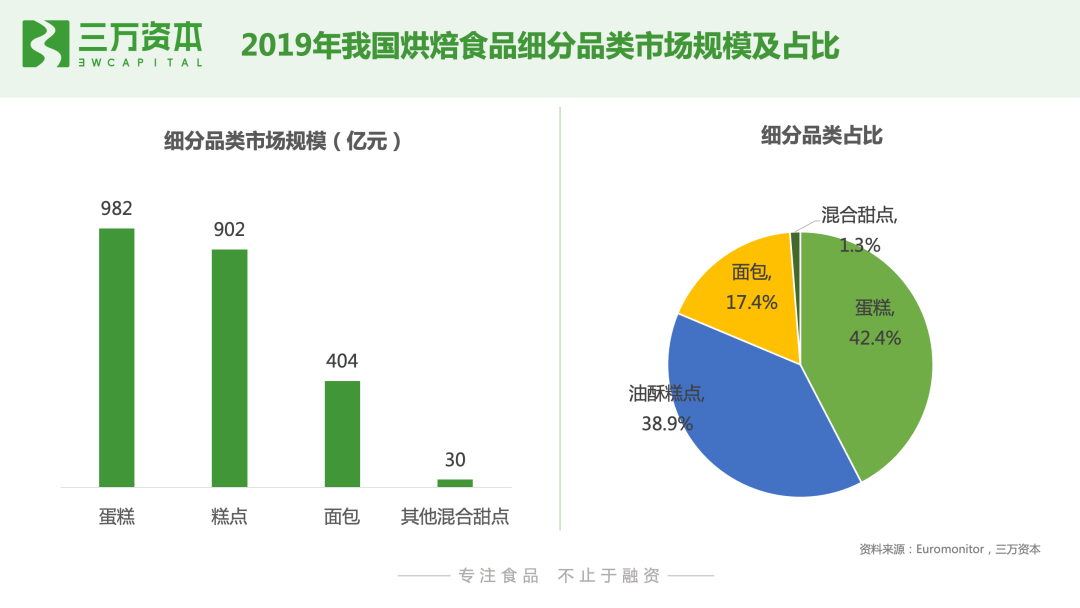

细分品类来看,蛋糕、糕点为我国烘焙行业*的两个细分品类

2019年,我国蛋糕和糕点的市场规模分别为982亿元、902 亿元。蛋糕作为舶来品,在发展初期主要是生日庆祝场景,糕点主要是传统节日庆祝或送礼场景,未来随着蛋糕和糕点往休闲下午茶等日常场景的延伸,将有效提高消费频次,从而推动市场规模持续放量。

面包目前存量市场规模较小,为404亿,尚不足蛋糕、糕点的一半。面包在西方国家通常作为主食食用,未来随着我国烘焙食品代餐化趋势的发展,具有代餐属性且便于携带和储存的面包品类有望迎来快速发展。

4. 市场竞争格局

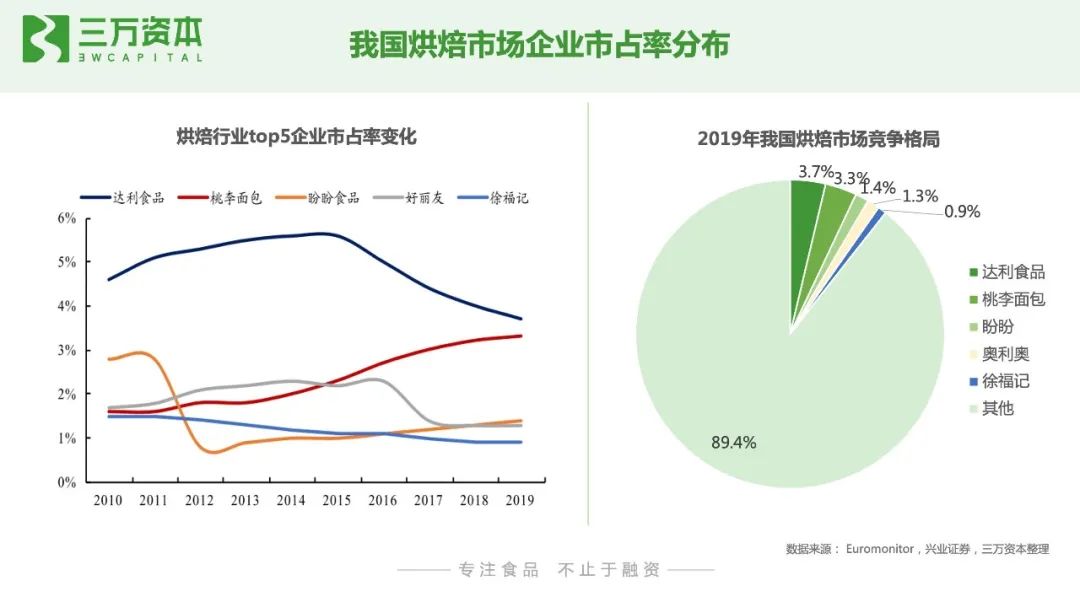

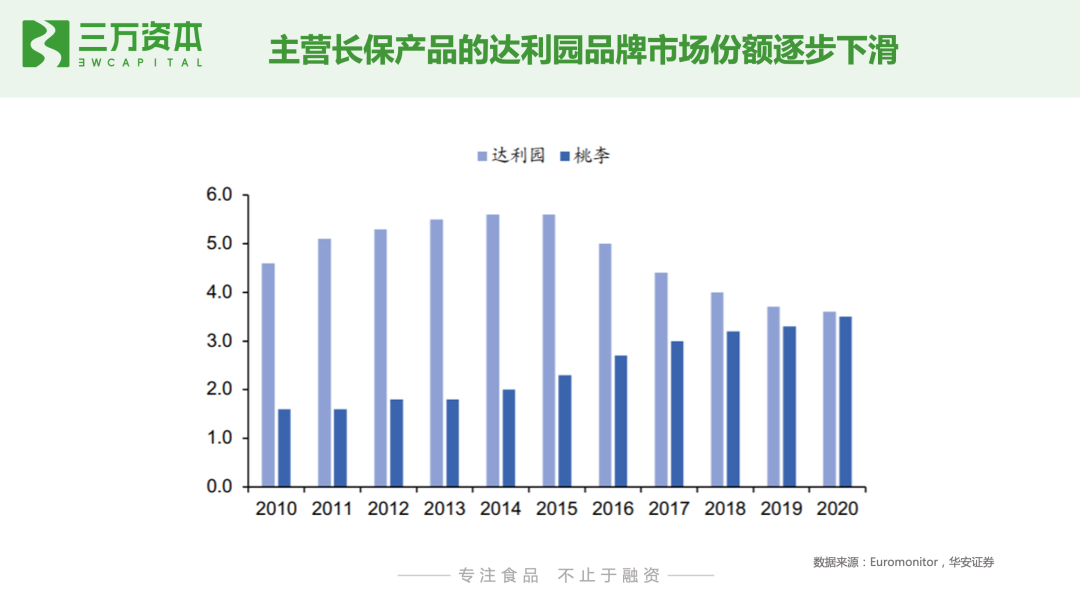

达利食品、桃李面包、盼盼、奥利奥和徐福记是我国烘焙行业top5企业。根据Euromonitor 数据显示,市占率居首的达利食品自2015年后,市占率呈不断下降趋势,截止2019年,达利食品占烘焙市场份额为3.7%,相比于2015年近6%的份额,下降趋势显著,主打短保面包的桃李市占率不断提升,2019年达3.3%,与达利食品不断接近。

与其他休闲食品细分品类对比来看,我国烘焙品类的市场集中度远低于糖果、咸味零食等品类;与其他国家市场集中度对比来看,也远低于日本、英国、墨西哥、美国等国家。说明我国烘焙市场整体处于初步发展阶段,市场格局分散。我国头部烘焙企业年收入尚不足百亿,暂未有占领*优势的市场玩家,无论是原有市场参与者还是新入局企业都存在很大发展空间。

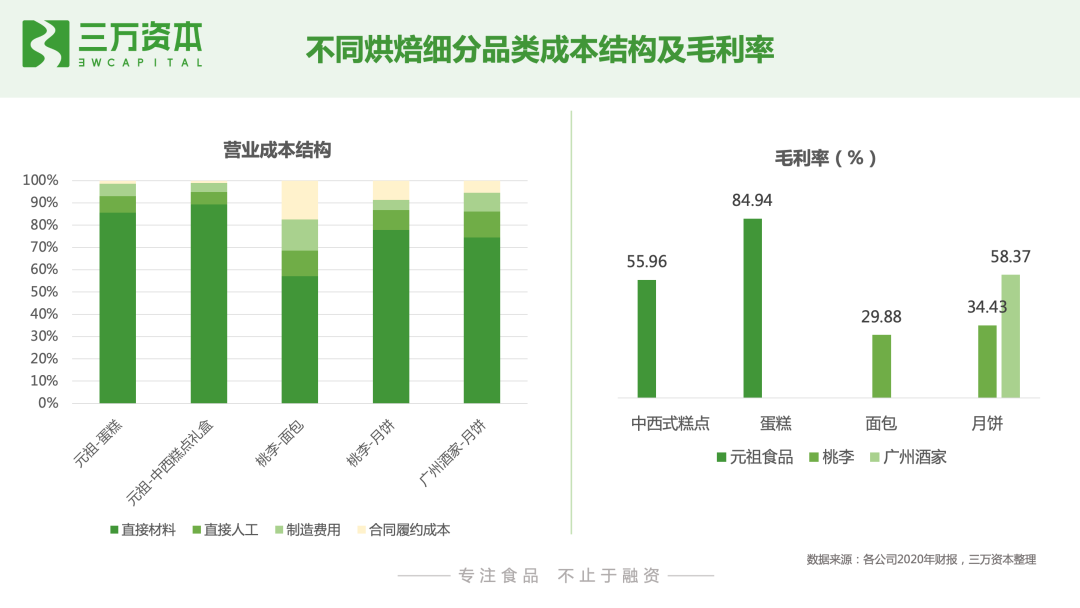

从企业营业成本来看,烘焙产品原材料通常占总成本的60-80%,直接人工成本占5-10%左右,制造费用占5-10%,物流成本占比在5-10%。对于桃李等短保类预包装产品来说,对物流和产品周转率要求高,因此物流成本在成本结构中占比高;蛋糕、糕点等烘焙门店现制食品毛利率通常高于面包等预包装产品。

烘焙食品企业的净利率通常在8-15%之间,而A股食品板块企业的净利率的中位数为7.7%,可见烘焙食品企业利润普遍高于其他食品企业。较高的利润空间,也有利于企业在发展初期有相对宽裕的营销推广费用。

从烘焙企业研发费用支出来看,A股食品板块上市公司的研发费用率的中位数是1.06%。烘焙板块相关上市公司中,桃李面包的研发费用率仅为0.19%,元祖食品为0.74%,远低于中位数。而烘焙原料企业南侨食品、立高食品、海融科技分别高达3.72%、2.91%、3.87%,远高于中位数,可见上游烘焙原料生产企业研发支出占营业收入的比重高于下游面包糕点等生产销售企业。

二、烘焙行业需求侧分析

从消费场景来看,人们对烘焙食品的消费可分为主食代餐、休闲下午茶、节日送礼及生日庆祝四种场景,不同的消费场景对烘焙产品的消费品类有所差异。

主食代餐场景:目前我国以早餐消费场景为主,从产品品类上来看,以短保面包、吐司等西式烘焙食品为主。

休闲下午茶场景:居家、旅游、办公室休闲等场所,满足人们消遣和享受取悦需求,品类涉及广,中西式糕点、小蛋糕、面包等烘焙品类。

节日送礼场景:中秋节、春节等节日送礼,或作为社交礼品馈赠等,以中式糕点为主。

生日庆祝场景:生日、纪念日庆祝,以蛋糕为主,客单价高,消费频次低。

1. 烘焙食品代餐化趋势明显

烘焙食品在西方通常作为主食消费,在我国发展初期主要作为饭后甜点或节日馈赠。

随着90后年轻一代消费者成为消费主力军,饮食消费方式和偏好发生变化,在高线城市,工作场所和上班途中逐渐成为食用早餐的主要场景之一,饮食偏向方便快捷,烘焙预包装食品成为重要选择。另一方面,单身人口、老龄化趋势使得独居人口增多,也会推动对便于存储的烘焙代餐产品需求的增长。

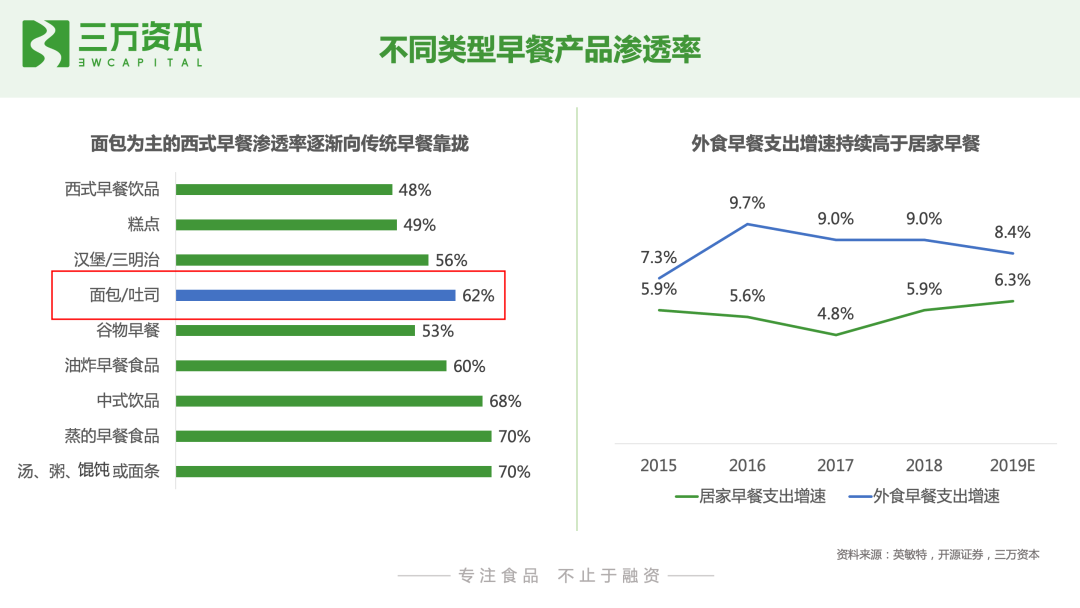

根据英敏特2019年6月发布的《早餐中国》数据统计,多数西式早餐渗透率在我国已近五成,逐步向粥、馄饨、面条等传统早餐的渗透率靠拢,其中面包/吐司产品渗透率已高达62%。相比于保质期6个月的长保烘焙食品,短保烘焙食品,添加剂少、口感新鲜,符合消费者对新鲜、健康的偏好。消费者对于便捷早餐需求的日益增加,将推动短保面包市场的高速增长。

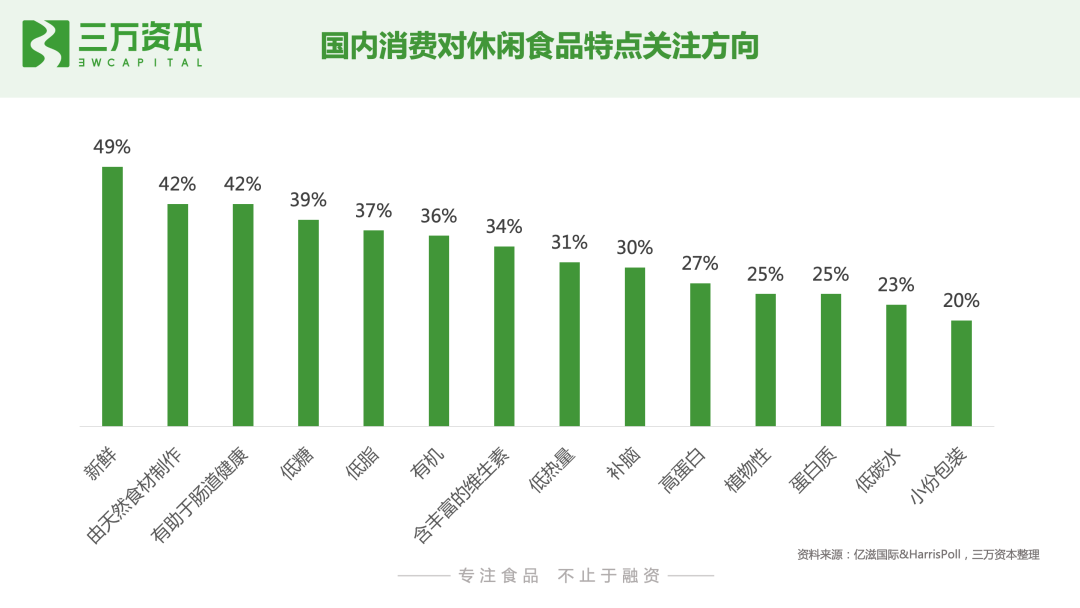

2. 新鲜、健康是消费者购买休闲食品时主要考虑因素

据亿滋国际和HarrisPoll发布的报告显示,我国消费者在购买休闲食品时,新鲜度、食材的天然性、有助肠道健康、低糖、低脂是消费者主要考虑的因素。此外,根据麦肯锡《2020年中国消费者调查报告》显示,72%的城市消费者表示在积极追求一种更健康的生活方式;大城市中60%的消费者表示会经常查看包装食品的成分表,会选择看起来更健康的产品;55%的受访者表示“健康和天然原料”是他们购买产品时的*因素,此外“无糖”、“有机”等概念也比较重要。说明我国消费者对食品的新鲜、健康关注程度高。

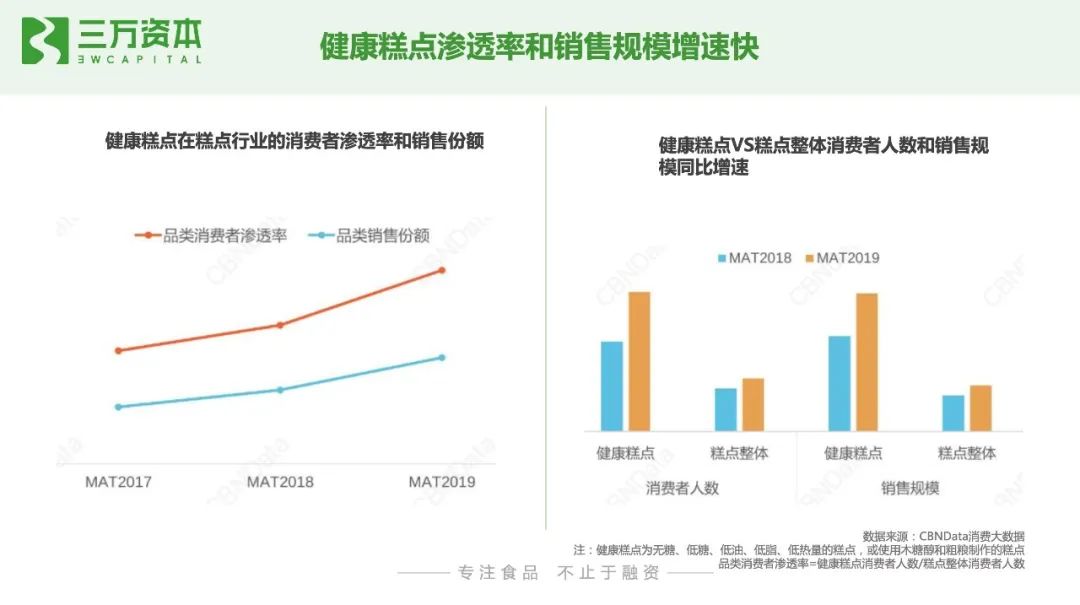

从线上糕点销售情况来看,健康糕点消费者人数和销售规模增速远高于糕点整体,且增速不断加快;健康糕点在糕点行业的消费者渗透率和销售份额逐年提升,说明了消费者对健康糕点的需求不断上升。

3.创新风味、国潮元素糕点礼盒受消费者青睐

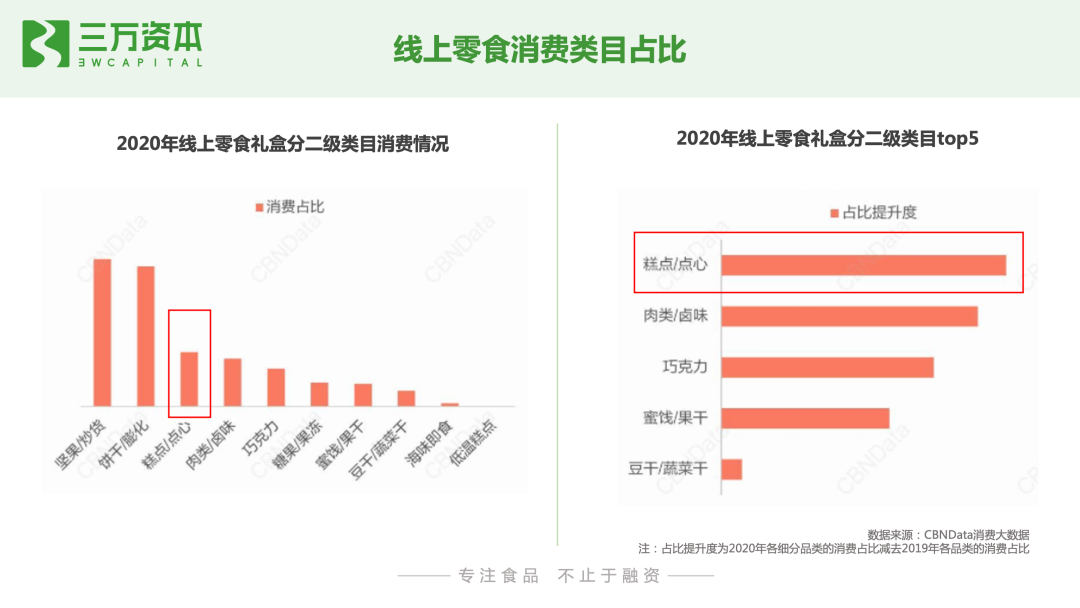

从线上零食礼盒消费类目来看,糕点/点心在子类目消费占比位居第三,虽然低于坚果和膨化食品,但占比提升度最快,说明了消费者对糕点/点心的礼盒需求持续提升。

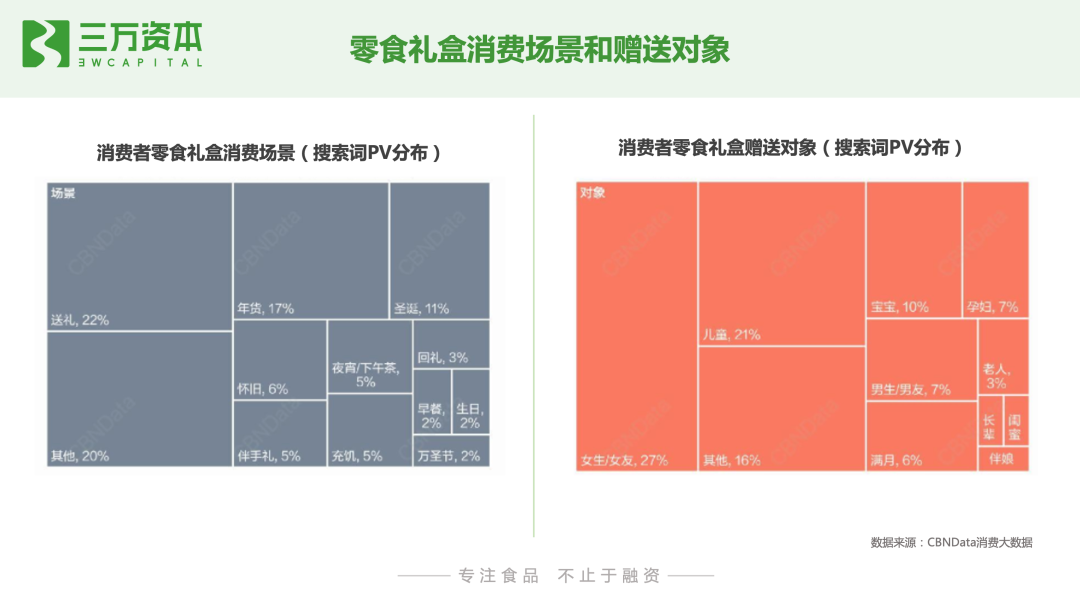

从消费场景来看,零食礼盒的消费场景不断延伸,除了佳节礼品馈赠场景,零食礼盒在下午茶/夜宵、伴手礼等日常场景也占据了较强的用户心智;从人群来看,女友、儿童/宝宝、男友是品类重点赠送对象。烘焙糕点早期主要作为礼品在中秋节、春节等传统节日馈赠,随着年轻一代用户对烘焙糕点消费的日常化,其消费场景将不断延伸到日常社交礼品馈赠场景,提高了其消费频次。

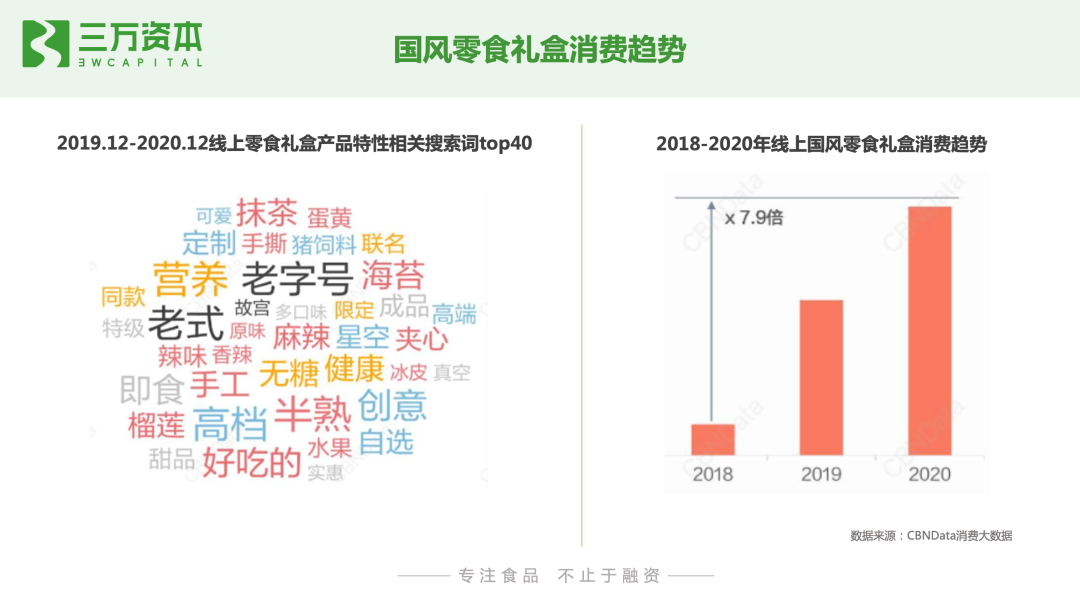

国风礼盒消费增速迅猛,2020年同比2018年,增速达7.9倍;在相关关键词搜索中,“老字号”“老式”突出,说明消费者对国潮元素国货的认可;此外,健康、营养、高档、好吃等也是消费者重要关注因素。

90后年轻一代生活在较为富裕的年代,拥有强烈的文化自信,对本土文化的强烈认同感,推动了国潮国货的爆发。我国历史悠久,地大物博,不同食材和制作工艺的传统糕点和地方特色糕点品类众多。烘焙企业可以挖掘传统糕点的特色和背后的文化属性,赋予其新的生命力,开发契合年轻人口感需求和外在审美需求的糕点产品,中式糕点有望出现引领消费潮流的新品牌。

4. 蛋糕不仅要健康好吃,也要好看和有趣

现如今,蛋糕由早期的单纯生日庆祝,逐渐扩展到各类节日、庆典、婚礼以及休闲下午茶,消费场景的延伸,提高了购买频次。与此同时,消费者对蛋糕的本身也提出了更多要求,不仅要好吃健康,也要满足消费者情感和个性化需求。

蛋糕从外在颜值到原材料都不断升级。蛋糕外观颜值契合不同的消费场景,表达消费者的情感寄托和祝福。从原材料来看,除了奶油、水果、蛋糕胚等基础配料,配料不断丰富,豆沙、红丝绒、榴莲口味等,食材在丰富化,健康化。

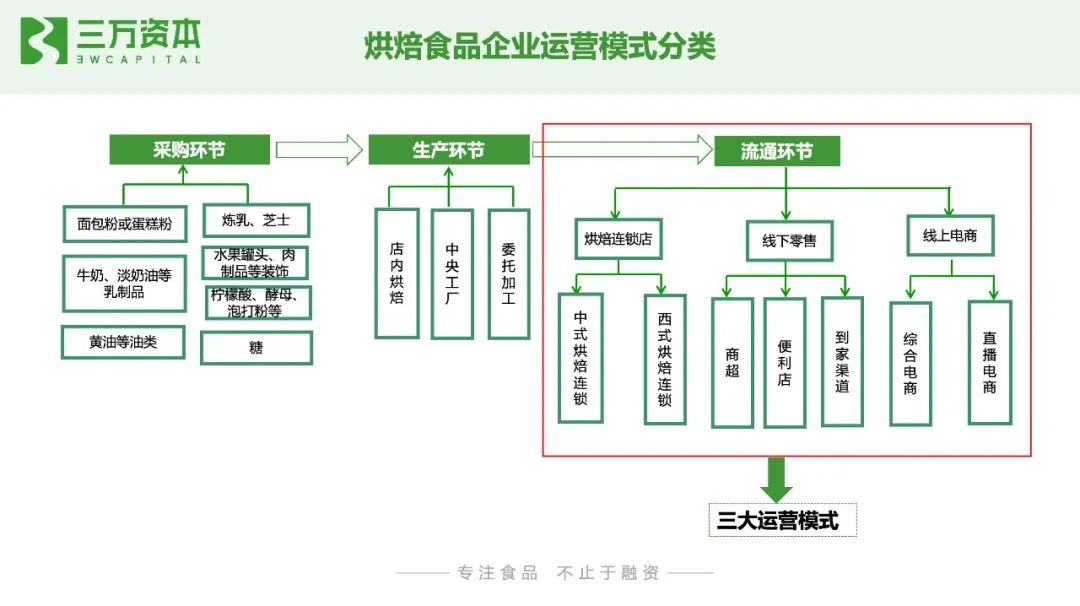

三、烘焙行业供给侧分析

从供给侧来看,按照流通渠道的不同,烘焙食品企业可划分为烘焙连锁店、线下零售品牌和线上电商品牌三种类型。需要注意的是,目前很多品牌采取全渠道运营模式,已不局限在单一渠道,以上的划分方式仅按照该品牌在发展初期的主要布局渠道或者营业收入的主要渠道来源对企业进行归类。

1. 烘焙连锁店

烘焙连锁店通常在城市人口密集的商业区和居民区开设门店,在城区周边设立中央工厂制作成品或半成品配送到门店销售,或者采取前店后厂的方式,在门店进行产品现烤制作并销售,涉及产品类型多样,如蛋糕、中西式糕点、面包等各类烘焙食品。

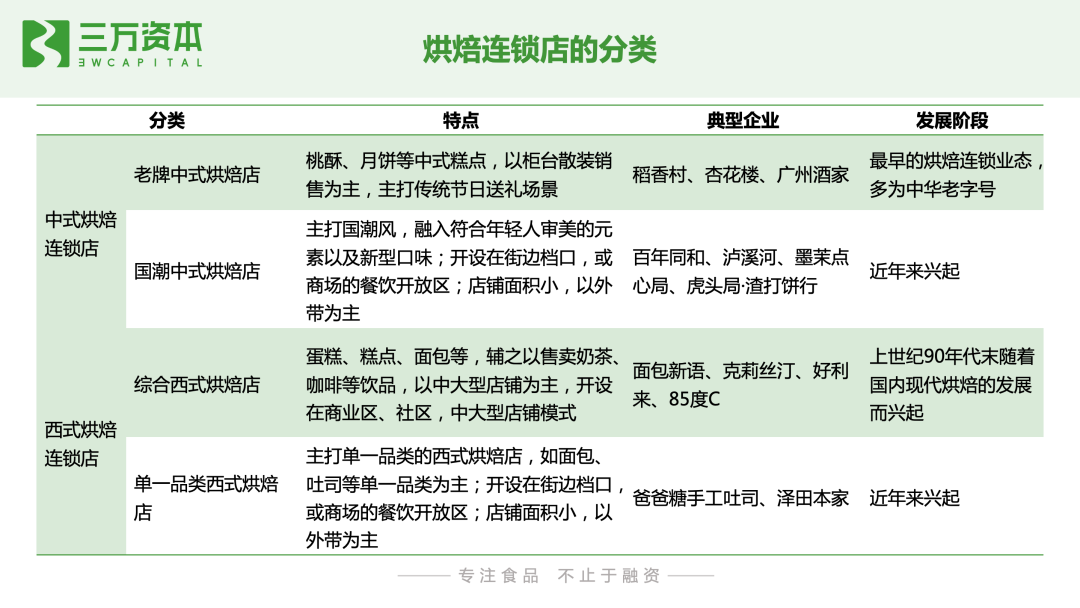

按照产品类型的不同,烘焙连锁店可以分为中式烘焙店和西式烘焙店两大类。

中式烘焙店分老牌中式烘焙店,以柜台散装销售为主,主打传统节日送礼场景,如稻香村、杏花楼、广州酒家等;和新型中式烘焙店,将传统糕点融入现代人喜欢的元素和口味,主打国潮风,如百年同和、虎头局渣打饼行、墨茉点心局、泸溪河等。

西式烘焙店分为综合西式烘焙店,售卖蛋糕、中西式糕点、面包等,辅之以销售奶茶、咖啡等饮品,以中大型店铺为主,如面包新语、克莉丝汀、好利来;主打单一品类的西式烘焙店,店铺面积通常较小,主要售卖面包、吐司、蛋挞等单一品类,如爸爸糖手工吐司、泽田本家等。

老牌中式连锁店是我国发展最早的烘焙连锁业态,很多为中华老字号;综合西式烘焙连锁店,上世纪九十年代随着我国现代烘焙业的发展而兴起,近年来增长乏力,众多品牌出现倒闭和关店潮;主打单一品类的西式烘焙店和国潮中式烘焙店为近年来新出现的烘焙店业态,增长迅猛。

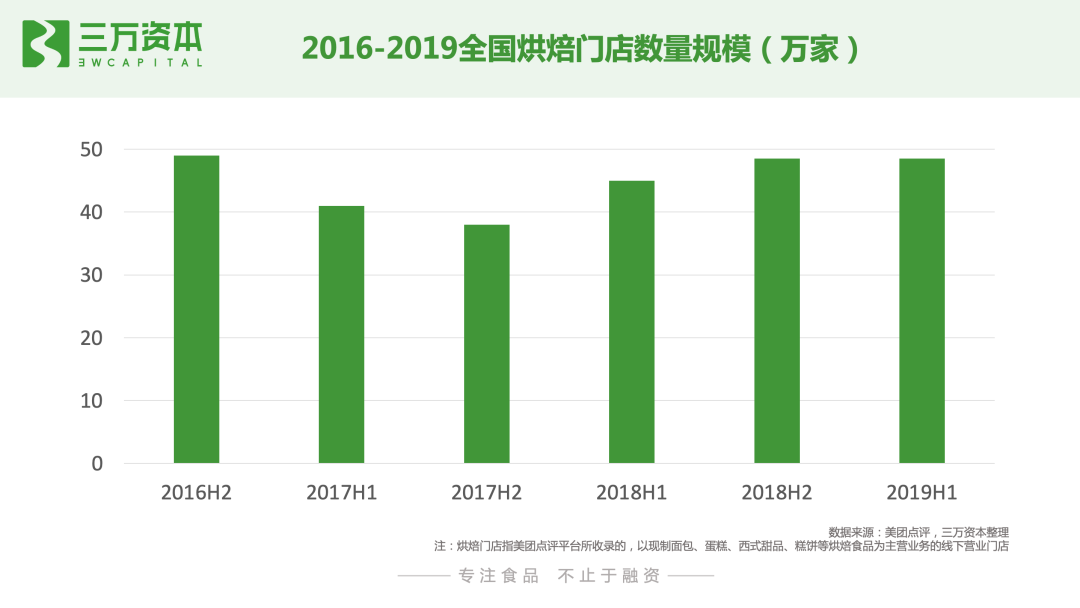

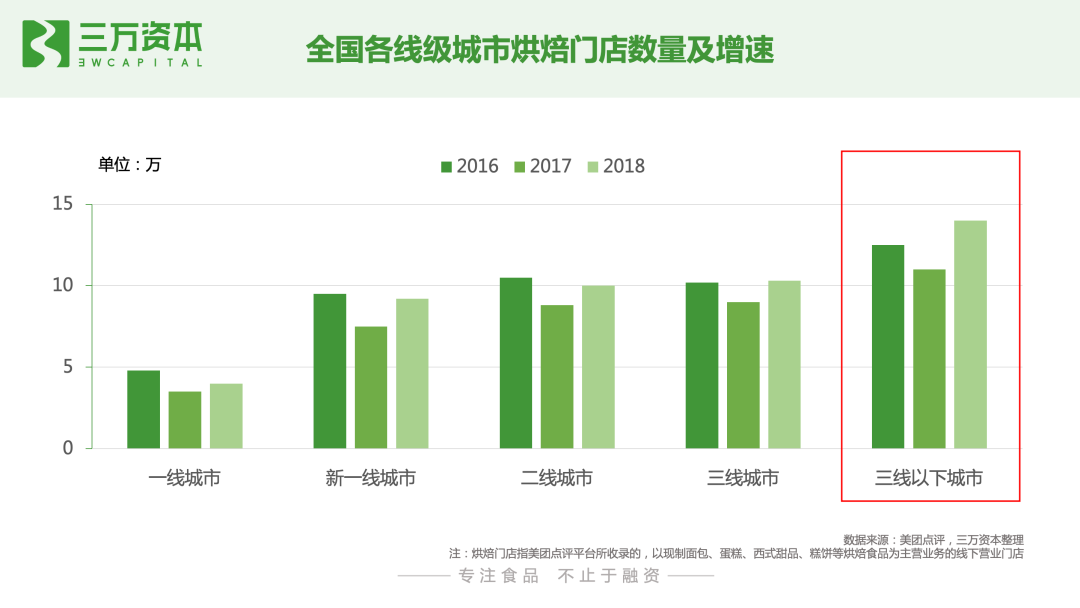

根据美团点评发布的报告数据显示,截至2019年上半年,全国烘焙门店数量已接近50万家。从城市分布来看,三线以下城市门店的涨幅*,达26.2%。一线城市烘焙门店在全国门店总量中的占比持续下降,其占比由2016年的9.9%下降至2018年的8.2%。新一线、二线城市烘焙门店占比也呈下降趋势;而三线以下城市门店占比则呈增长趋势,其占比由 2016 年的48.8%上升至2018年的 51.8%,说明烘焙市场在加速往低线城市渗透。

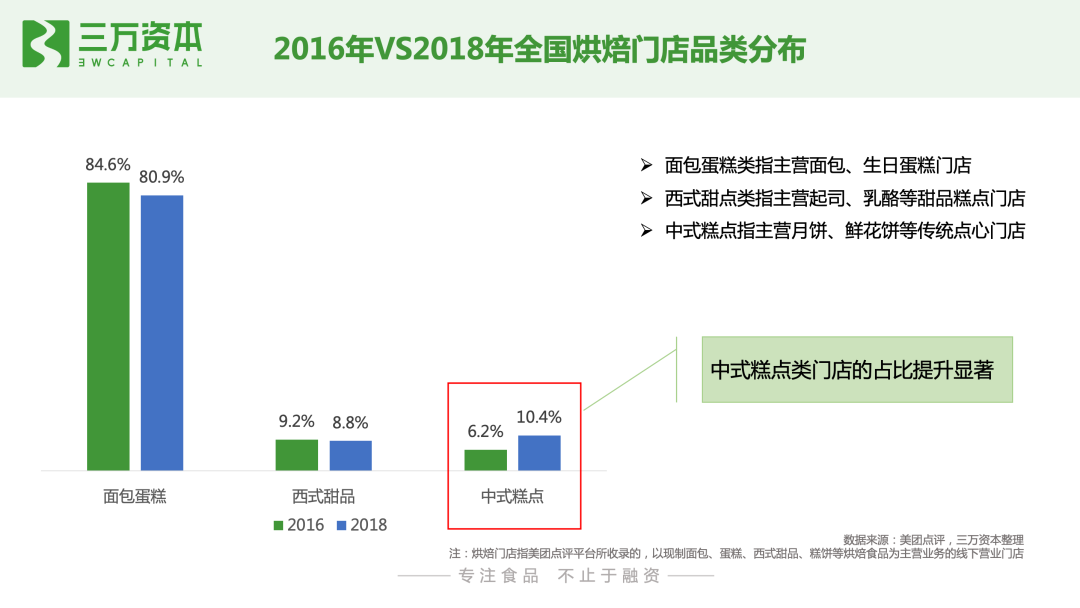

从烘焙门店类型来看,以面包蛋糕类门店为主,但占比呈下降趋势,由2016年的84.6%,下降到2018年的80.9%;中式糕点类门店占比呈上升趋势,由2016年的6.2%上升到2018年的10.4%,但整体占比仍较低,未来仍有很大提升空间。

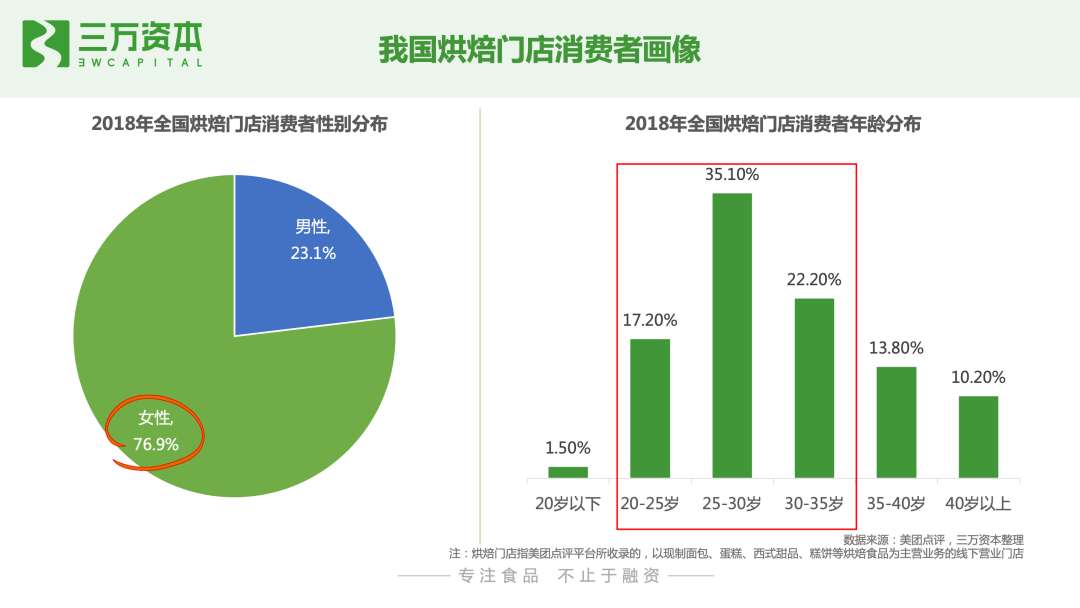

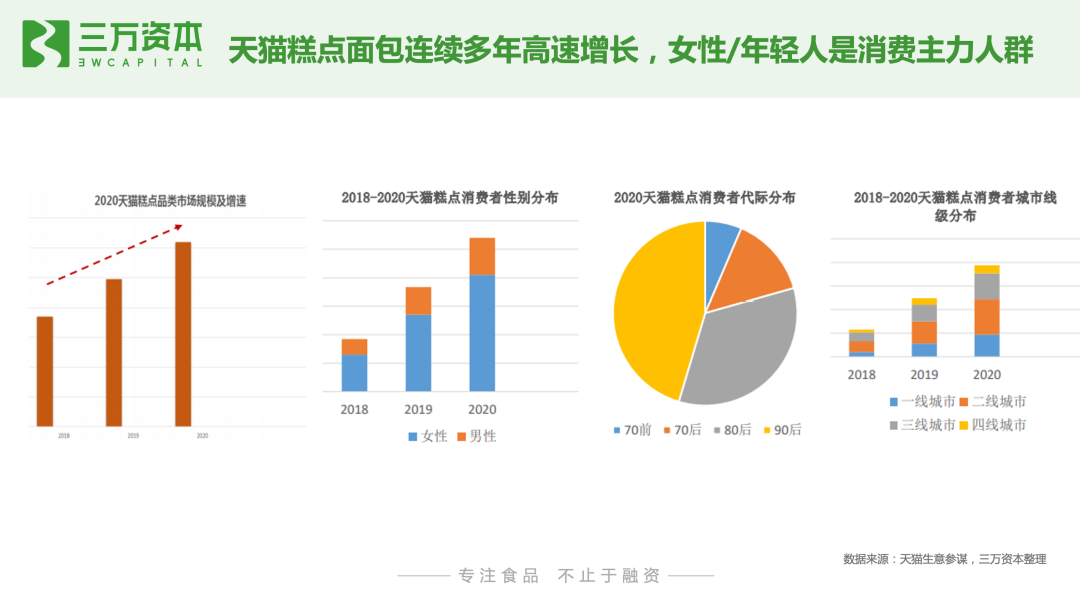

从烘焙门店消费者画像来看,女性消费人群占比高达76.9%,是烘焙门店主流消费人群。年龄分布上,35.1%的烘焙门店消费者年龄在25-30岁之间,说明刚步入职场的年轻人群是烘焙门店的典型人群;其次是30-35岁的消费者,占比为22.2%。总体而言,75%的烘焙门店消费者年龄在20-35岁之间,可见年轻人,尤其是年轻女性消费者是烘焙门店消费主力军。

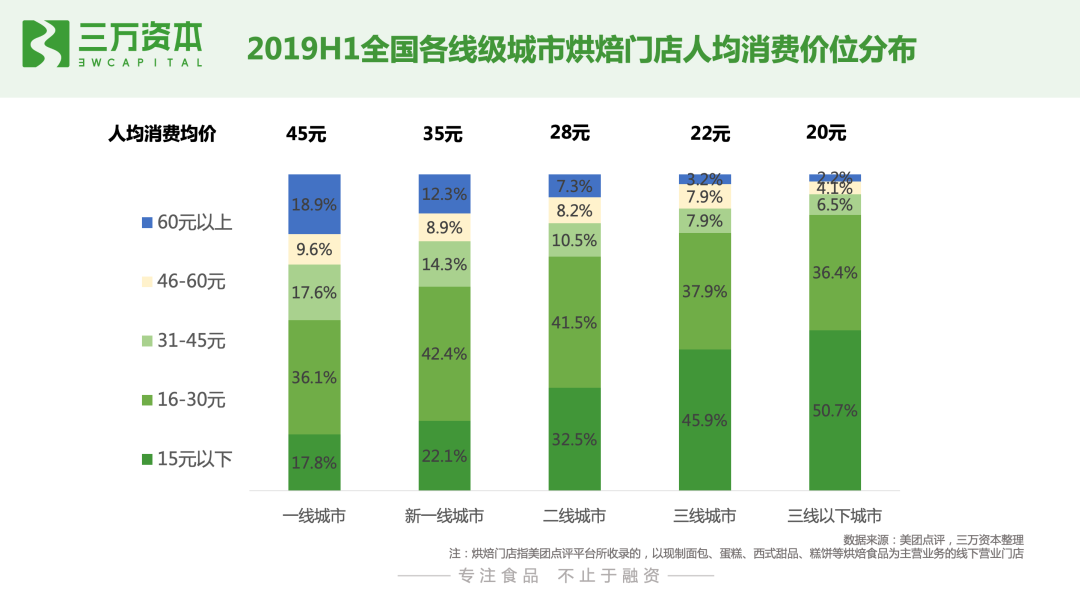

从烘焙门店人均消费价位分布来看,2019H1一线城市烘焙门店人均消费均价为45元,是三线城市人均消费均价的两倍。三线及以下城市87%的烘焙门店人均消费均价在30元以下,人均消费客单价为20元,中低端消费仍是主流。

1.2 综合西式烘焙连锁店

西式综合烘焙连锁店开设在人口密集的商业区和社区,以中大型街边店和商场店为主,大都提供可视化操作的现场装饰加工,店内通常设有座位,以供消费者堂食,除了蛋糕、糕点、面包等烘焙产品,同时搭配出售咖啡、果汁等饮料,产品品类丰富,定价较高。市场参与者有克莉丝汀、面包新语、巴黎贝甜等外资企业,以及好利来、味多美等本土品牌。

综合西式烘焙店产品毛利率在50%-70%,毛利率较高,但是由于店面较大,房租和人力成本高等固定成本支出高,导致费用支出高,净利率通常在5%,甚至更低。总体而言,综合西式烘焙店整体盈利能力较差,呈现高毛利率、高费用、低净利润率的特点。

近年来,综合西式烘焙连锁店模式增长乏力,频现关店潮。烘焙*股克莉丝汀自2012年上市以来,营收不断缩小,连续8年亏损,门店数量也呈现逐年下降的趋势;面包新语自2017年起就频现关店潮,陆续撤离多个城市,2020年,宜芝多在上海地区关闭70余家店铺。

综合西式烘焙连锁店出现增长困境,与其经营模式和店铺定位相关,综合西式烘焙门店比产品差异化和服务体验比不过新式茶饮,比性价比又弱于便利店和预包装中西式烘焙食品,其产品又不具备足够的差异化,让消费者愿意为此支付高溢价。因此无论是追求性价比的消费者还是追求精致体验的消费者,综合西式烘焙连锁店都无法很好满足其需求。

此外,蛋糕通常是综合西式烘焙门店的主要收入来源之一,高客单价高毛利,但近年来随着互联网蛋糕品牌的兴起对其蛋糕业务也造成了很大挤压。

总之,市场竞争在不断加剧,综合西式烘焙门店自身又缺乏创新和特色,其发展不断式微。

1.2老牌中式烘焙连锁店

老牌中式烘焙连锁品牌很多为中华老字号,如广州酒家、稻香村、杏花楼,主打春节、端午节、中秋节等传统节日或者地方特产送礼,通常根据不同节日推出相应产品,具有较强的季节性。目前在A股有两家上市公司,分别为创立于1935年的广州酒家,以及1981年创立于台湾的元祖食品。

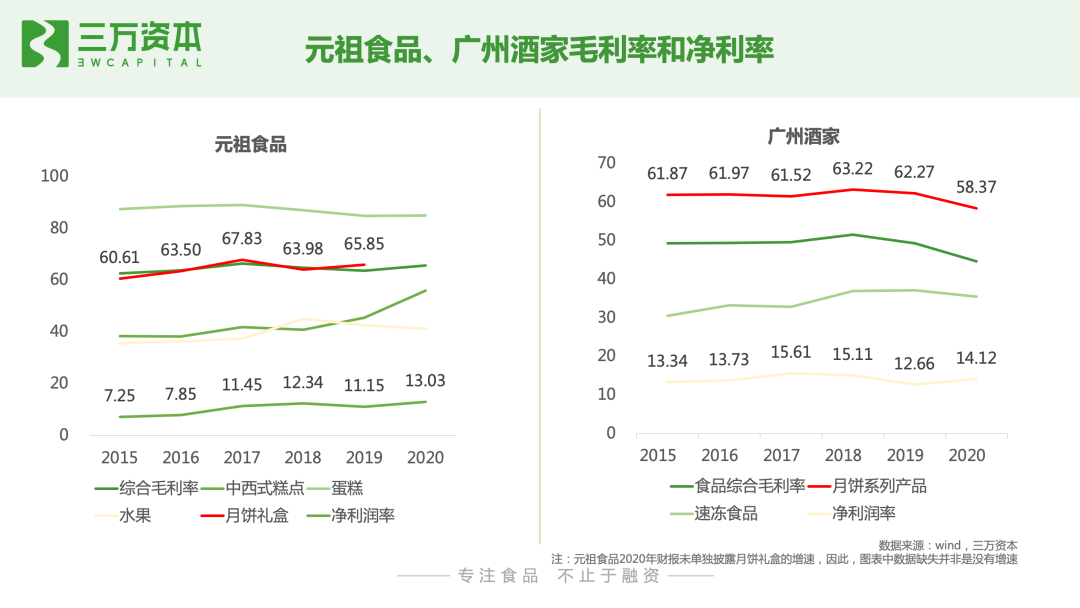

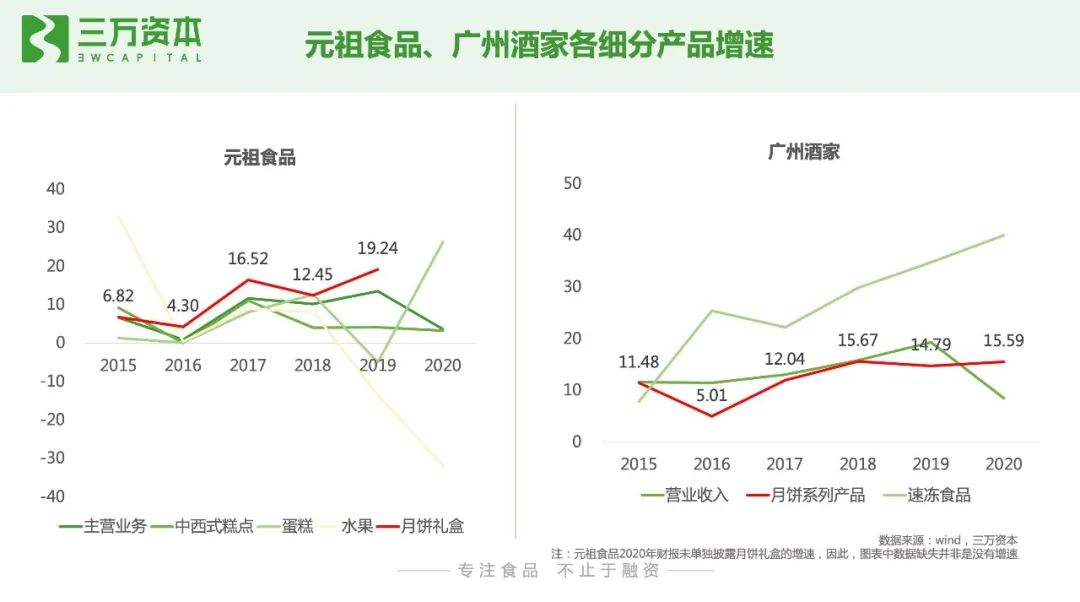

广州酒家的食品综合毛利率在50%左右,净利率在13-15%;元祖食品的综合毛利率在62-65%,净利率为11-13%。从业务构成来看,月饼是其主要细分产品,占总营收的40%左右,且月饼产品销售收入呈两位数增速。相比综合西式烘焙门店,中式烘焙连锁店的盈利水平较好,中式糕点主打传统节日送礼场景,在消费者心智中认知度高,目前可替代性产品少,消费者对中式糕点的需求持续稳定。

我国历史文化悠久,全国性糕点及地方特色糕点众多,如月饼、桃酥、绿豆糕、板栗饼、鲜花饼、桂花糕等,但除了月饼已有头部企业,成为大单品,其他糕点仍处于有品类无品牌的状态。我们前文分析到,年轻一代消费者对糕点消费逐渐延伸到日常消费,且对国货认可度高,喜欢国潮风。因此,挖掘各地方特色糕点,融入年轻人喜欢的元素和采取便于储存携带的包装,把节日糕点做成日常休闲食品,中式烘焙糕点的发展仍有很大提升空间。

1.3单一品类西式烘焙连锁店

在综合西式烘焙连锁店不断关店的同时,国内西式烘焙连锁品牌并没有停止发展的步伐。新型西式烘焙店主打单一品类,如吐司、铜锣烧、蛋挞等。通常开设在街边档口或商场的餐饮开放区,面积较小,以外带为主。

从企业运营模式来看,这类店铺产品品类单一,有利于标准化生产;店面面积小,员工数量少,降低了房租人力等固定成本支出。从产品类型来看,单一品类西式综合店主打某一品类,卖点上突出专业性,虽然相比于普通烘焙门店,产品单价高很多,但由于配料更好,质量口感好,主打差异化,通过高品质产品吸引顾客。

1.4 国潮中式烘焙连锁店

不同于老牌中式烘焙店的单调装修,国潮中式烘焙店将年轻人喜欢的国潮元素融入传统糕点,从店面装修、包装设计、文案都符合年轻人审美,并将传统糕点与现代口味结合。同单一品类西式烘焙连锁一样,这类店铺通常开在街边档口以及商场的餐饮开放区,以中小型店铺为主,店面面积较小,没有或仅有几个简单的座位,产品以外带为主,降低了房租人力等固定成本支出。

从产品上来看,国潮中式烘焙连锁品牌主打某一爆款糕点,但同时店铺也售卖其他产品,如主打荷花酥和女王蛋挞的百年同和,主打麻薯的墨茉点心局。产品单价低,通常在10元以内,降低了消费者决策和尝试门槛。

烘焙行业进入门槛低,无论是老牌中西式烘焙店,还是新兴中西式烘焙店都存在产品同质化问题。时尚的包装和爆款单品能够获得一时的关注,但如何能够做到持续长久发展,提高消费者复购率而不只是一时尝鲜是竞争关键所在。

对标同样门槛低的线下茶饮门店来看,茶饮行业近来跑出了主打高端、天然的新式茶饮品牌喜茶和奈雪的茶,以及主打性价比和下沉市场的蜜雪冰城、古茗。烘焙连锁品牌要确定好自身产品的定位,满足目标消费者的需求,成为某一细分产品的代表,占领用户心智。提高自身产品研发能力和新品迭代能力,打造品牌能力,保持老用户的粘性,建立品牌壁垒。

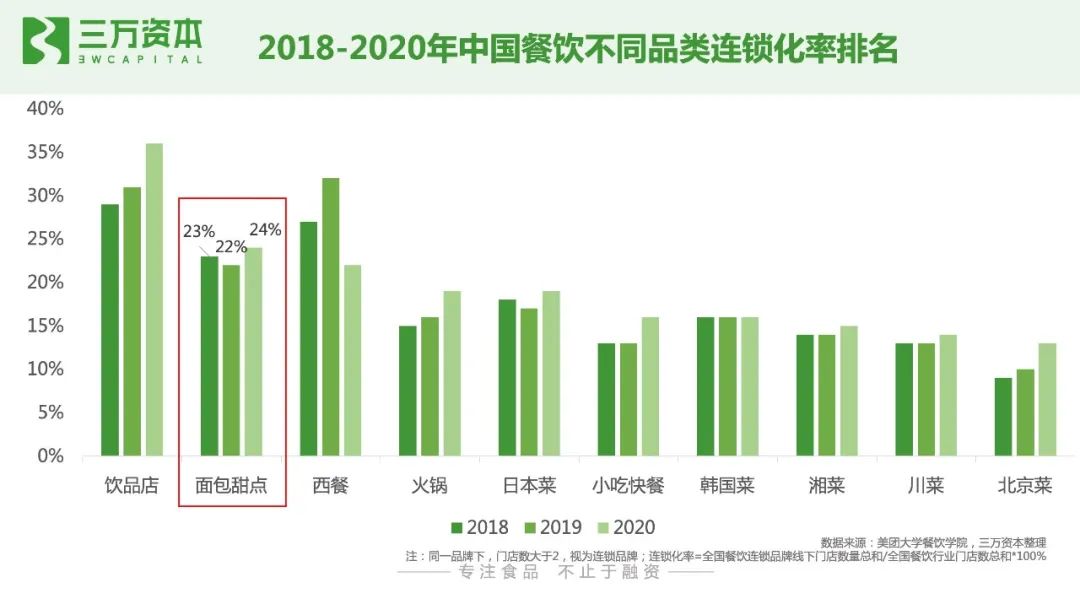

根据美团大学餐饮学院的数据显示,连锁化率*的饮品店,单店模型跑通后,在资本的助力下,头部品牌加速跑马圈地,连锁化率增长一骑绝尘。千店规模以上的连锁门店数连续三年稳定在三成左右,2020年蜜雪冰城更是进入万店俱乐部,书亦烧仙草和古茗也分别突破5000家和4000家。

从餐饮连锁化率来看,面包甜点店铺稳居top3,2020年连锁化率达24%,远高于我国餐饮行业整体连锁化率(15%)。虽然烘焙门店连锁化率较高,但是目前我国头部烘焙连锁品牌门店数量不超过千家店,且老牌头部烘焙连锁品牌增速放缓,甚至出现负增长趋势。整体而言,烘焙行业暂未出现全国连锁品牌,仍然以区域性小连锁为主,格局分散,市场存在整合空间。

2、线下零售品牌

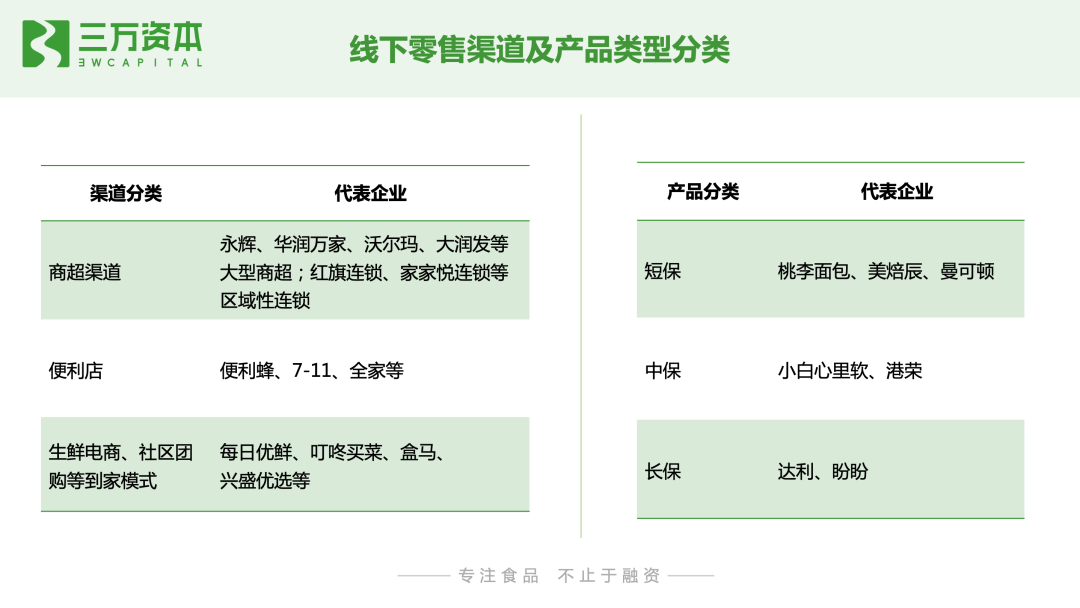

线下渠道主要分为商超、便利店以及到家模式(生鲜电商、社区团购等新零售渠道)三种类型。从产品类型上看,分为长保、中保、短保的预包装产品,以面包/吐司等西式糕点为主,主要满足消费者的代餐需求和休闲下午茶场景。

市场参与者有传统大型食品企业和初创公司。长保预包装烘焙品牌有好丽友、达利园等老牌企业,短保面包有桃李、曼可顿,以及达利食品2018年推出的美焙辰。近年来,随着健康概念的兴起,长保食品市场销量出现下滑趋势。

短保产品对产品的周转率要求高,大型休闲食品企业经过多年深耕,线下经销体系完善,推出短保烘焙食品可以复用原有经销体系。2018年底,达利食品推出短保面包美焙辰, 2020年营收已突破10亿,增速40%,成为全国化运营品牌。

对于初创企业来说,商超等传统线下渠道进场费用高,不具有优势,但近年来随着生鲜电商、社区拼团等模式兴起,以及便利店渗透率的提高,初创企业可以借助新兴的本地生活渠道,关注线下流量的变化,借助线下流量洼地,寻找新品牌崛起机会。

3、线上电商品牌

从线上烘焙消费者画像来看,同线下烘焙连锁店一样,线上烘焙糕点消费者人群,仍然以女性和90后年轻一代为主。

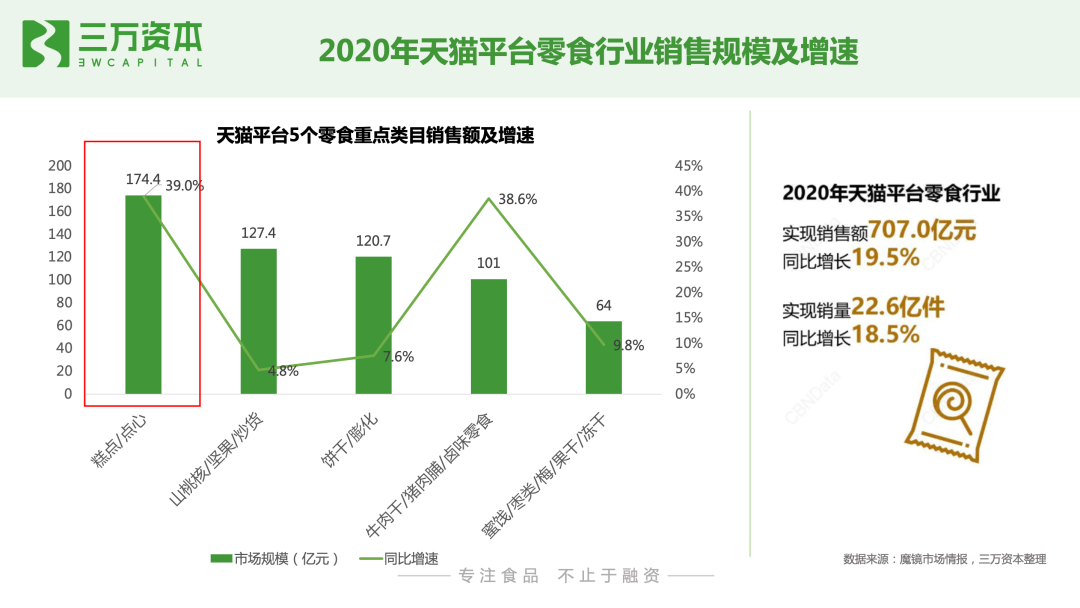

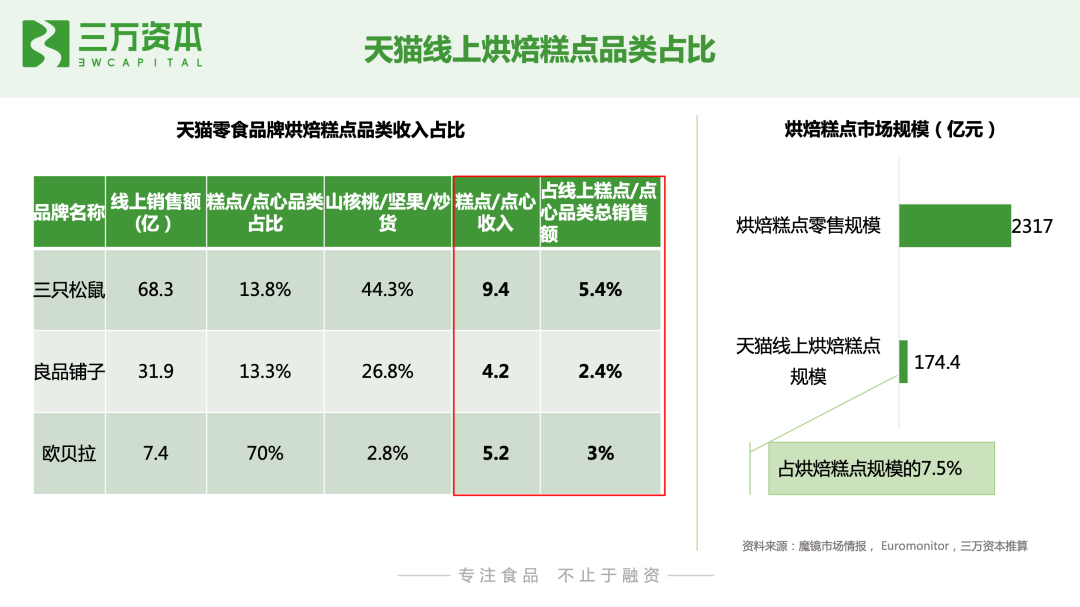

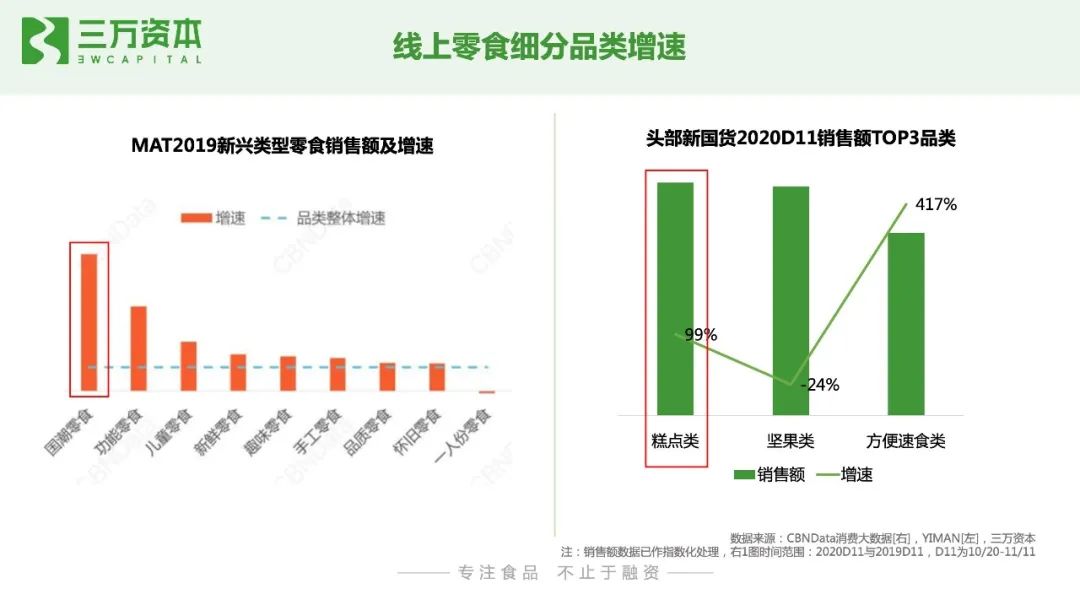

从市场规模来看,烘焙糕点是休闲零食*大子品类,从线上渠道来看,其同样是线上零食行业的*大子品类。根据魔镜市场情报数据显示,2020年天猫平台零食行业全年销售额为707亿,同比增速19.5%,实现销量22.6亿件,同比增长18.5%。其中,糕点/点心销售额为174.4亿,同比增速为39%,远高于零食行业整体增速,说明消费者线上购买糕点/点心的需求旺盛。

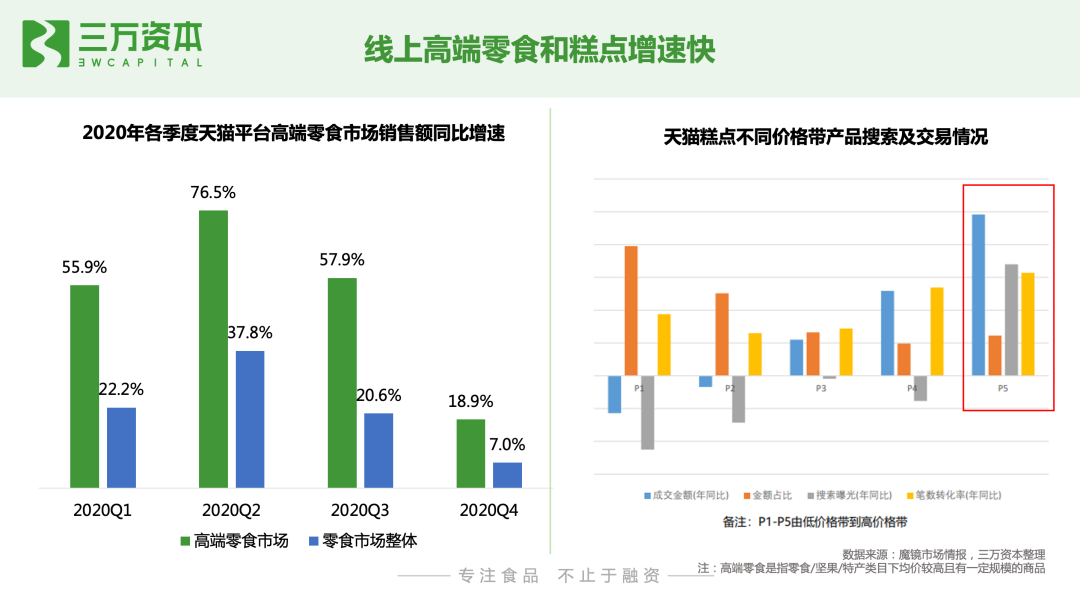

此外,值得一提的是,线上消费者对高端糕点的需求上升。2020年天猫高端零食销售额为129.1亿元,同比增长46%,占零食行业中整体销售额的18.5%。2020年高端零食市场各季度销售额同比增速均超过了15%,且各季度同比增速明显高于零食行业整体。就烘焙糕点来说,2020年高价格带的糕点商品成交额、搜索曝光和笔数转化率同比增速均高于中低价格带。

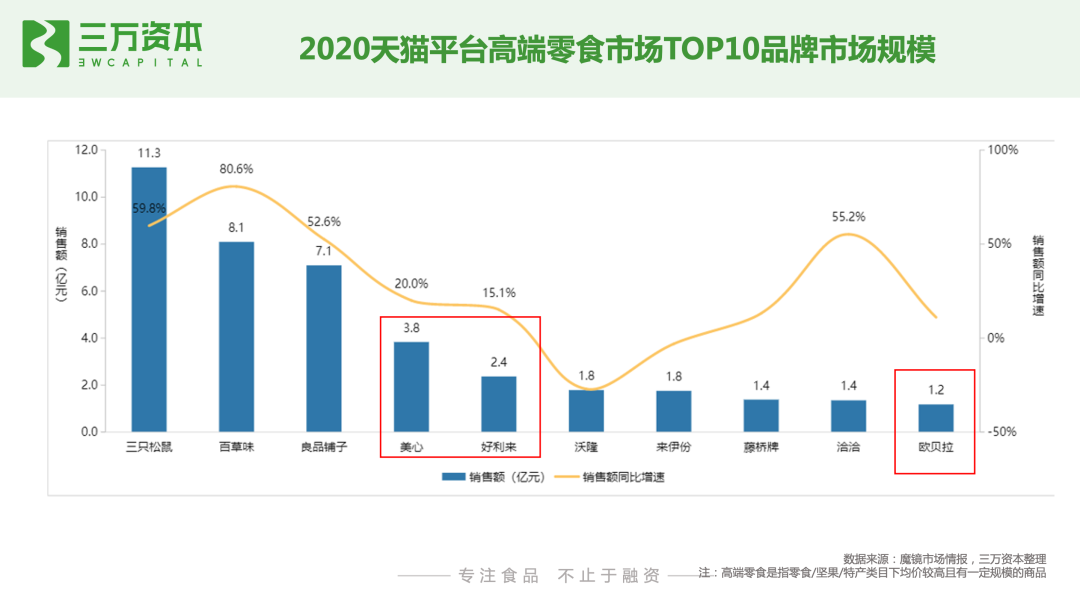

线上高端零食TOP10品牌中,以坚果和糕点类品牌为主,烘焙糕点占据三席,分别是美心、好利来和欧贝拉,但是销售额相比糕点坚果较小,随着消费者对线上高端糕点需求的上升和接受度的提高,未来线上高端糕点销量有待不断放量。

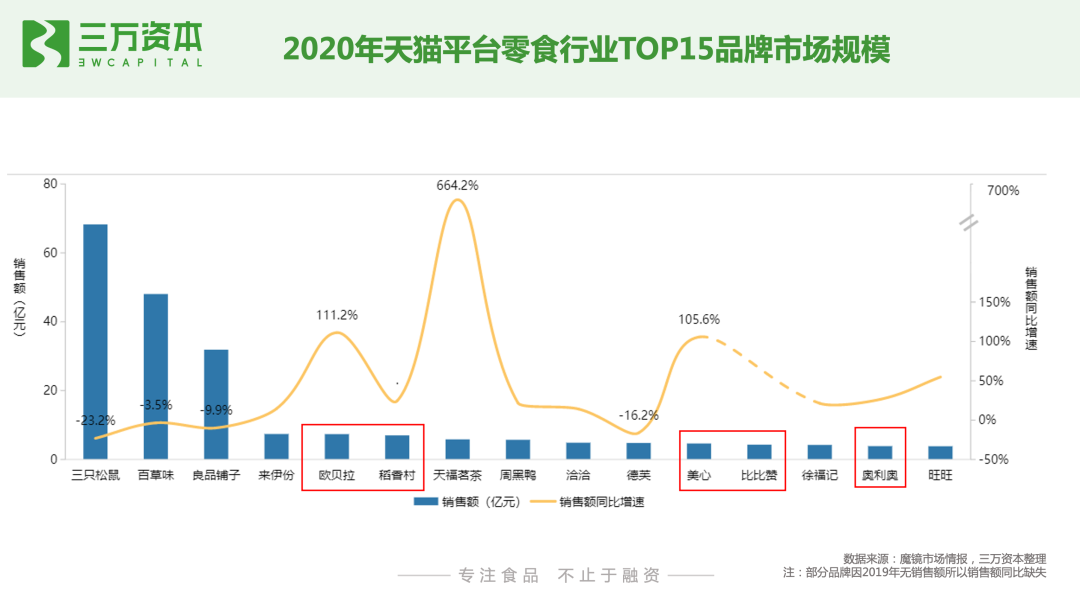

从线上零食品牌竞争格局来看,三只松鼠、百草味、良品铺子、来伊份、欧贝拉是我国零食行业线上top5品牌,2020年5大品牌的线上销售额分别为68.3亿元,48.1亿元,31.9亿元、7.4亿元,7.4亿元,5大品牌同比增速分别为-23.2%、-3.5%、-9.9%、14.9%、111.2%,以糕点为主营业务的欧贝拉增速迅猛。

在休闲食品线上top15品牌中,主营业务为糕点的有5个品牌,分别是欧贝拉、稻香村、美心、比比赞及奥利奥,销售额*的欧贝拉糕点/点心收入仅为5.18亿,占线上糕点/点心品类总销售额的3%。值得一提的是,主营业务为坚果的三只松鼠糕点品类收入已达9.4亿,占线上糕点总销售额的5.4%;良品铺子糕点类收入为4.2亿,占线上糕点总销售额的2.4%。说明烘焙线上市场分散,暂未有明显优势的头部品牌,品牌仍有很大增长机会;另一方面也说明了,其他品类的零食类企业糕点业务发展迅速,面对其他品类头部企业的竞争,糕点类企业要有自身鲜明的定位和差异化优势。天猫线上烘焙糕点销售额占烘焙糕点整体零售额的7.5%,线上烘焙糕点渗透率提升空间大。

目前线上烘焙品牌主要分为两种模式切入市场,一种主打代餐需求,如欧贝拉、七年五季、田园主义、生来有趣,囤货心智明显;二是打大单品策略,如专注于榴莲口味糕点的榴芒一刻,专注于蛋黄酥的轩妈。

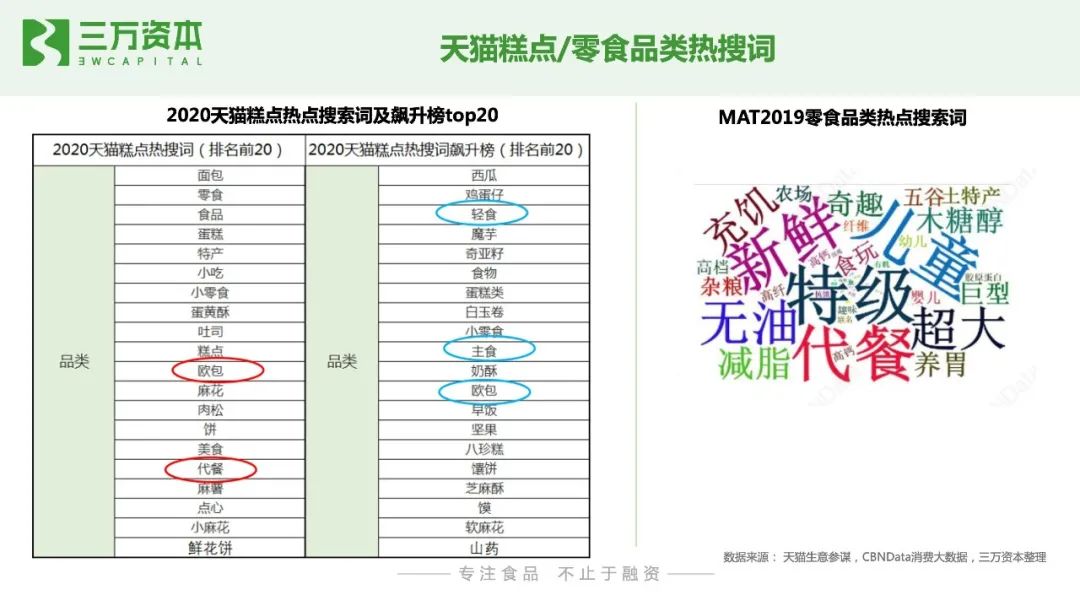

从线上糕点品类搜索热词来看,主食、健康代餐轻食等功能需求成为消费者在购买糕点时的关注热点。国潮零食在MAT2019销售增长超过四倍,显示出“国潮”巨大的吸引力;休闲零食品类中,糕点类销售额位列头部新国货首位,且保持高增长趋势。

根据Ipsos报告显示,2020年Q3淘宝天猫减糖/无糖概念top10销售榜中,烘焙糕点相关产品占据6席。由此可以看出,消费者在线上购买烘焙糕点时,新鲜、代餐、减糖、无油、充饥是其主要诉求。

综上所述,线上烘焙糕点消费呈现出国货国潮风、代餐、减糖、新鲜的趋势。新鲜、无添加剂决定了保质期短,目前烘焙短保产品保质期通常在7天或者15天以内,虽然我国物流基础设施完善,但是如此短的保质期,对于企业的生产、物流配送仍然是很大的考验,且较低的保质期决定了消费者无法囤货,难以提高单次购买客单价。因此,企业如何通过生产工艺和产品创新,在保持口感新鲜、少各种添加剂的情况下,可以适当延长产品保质期,对于线上烘焙短保产品的发展是关键突破所在。

线上烘焙品牌企业还有一种模式是线上下单+前置仓配送模式。2010年之后,随着移动互联网和物流等基础设施的成熟,烘焙出现了众多互联网蛋糕品牌。这类企业采取消费者在线上下单,中央厨房集中制作、配送的运营模式,由于不需要开设线下店铺,免去了传统烘焙店沉重的租金压力。从产品类型上看,互联网蛋糕品牌以蛋糕和下午茶糕点为主,蛋糕的毛利率通常在80%左右,且客单价高,高毛利可以摊平其物流配送成本。这类模式企业虽然优化了传统蛋糕店模型,但是由于没有线下店用户认知度低,且产品同质化严重,导致消费者忠诚度低,市场参与者有幸福西饼、21cake、诺心等。

四、烘焙行业创业及投资机遇分析

烘焙行业进入门槛低,市场参与者重多,产品同质化严重,如何保持产品持久的创新能力和品牌力是发展关键。目前无论是线下新式烘焙连锁店,还是预包装烘焙产品,都暂未出现占领用户心智和市场份额的*头部品牌。初创企业有望通过产品创新,打造爆款单品,成为某一细分品类的市场定义者,通过研发能力不断迭代产品,强化用户复购和认知,建立企业自身壁垒和行业竞争力。

最后总结一下,我们看好以下几个烘焙食品的赛道创业和投资方向:

1. 新鲜、健康、低糖低油的短保和中保烘焙产品。随着国内消费者健康意识的崛起,新鲜、无/少人工添加剂的短保烘焙食品契合消费者日益提升的健康诉求。此外,烘焙食品代餐化的发展趋势也推动了烘焙食品消费由中长保向短保升级,比如主打燕麦烘焙产品的生来有趣。

2. 融入现代元素的中式糕点。我国传统烘焙糕点细分品类众多,但除了月饼和粽子有头部品牌外,其他品类处于有品类无品牌的发展阶段。年轻一代消费者对国潮国货认可度高,融入现代审美元素,新兴口味和便于携带存储的健康中式糕点将焕发新的生命力。如主打荷花酥的百年同和,主打桃酥的泸溪河和詹记。

3. 线下中西式烘焙连锁小店。烘焙连锁小店优化了老牌烘焙连锁店的单店模型,投入成本低,坪效高,品类少,产品标准化程度高,前端易操作,有利实现规模化复制,小店更容易跑出大连锁品牌。

4. 儿童健康烘焙食品。年轻一代消费者健康消费意识将会传导到对儿童食品的购买偏好, 近年来,儿童零食增速远高于零食品类整体增速,但目前还暂未还没有出现针对儿童健康零食的**品牌,初创品牌有很大的发展空间。

5. 具有研发能力的烘焙原辅料企业。下游烘焙食品的增长将持续推动上游烘焙食品原辅料企业的发展,近半年已有三家烘焙原材料厂商相继登陆A股,分别为海融科技、立高食品和南侨食品。此外,烘焙食品消费习惯的形成将会推动家庭烘焙的发展,家庭烘焙电器和工具耗材将迎来发展机会。