价格上涨、销量下降,是2022开年新能源汽车市场的主旋律。

随着行业巨头特斯拉率先宣布涨价,国内品牌接连跟进,已有超过20家车企宣布涨价。新势力中,小鹏在一月平均提价5000元左右之后,三月再度涨价,涨幅在10100-20000元不等;自4月1日起,理想ONE的售价也将上调11800元;三家之中,只有蔚来目前表示没有涨价的计划。

新能源汽车补贴退坡与原材料价格,尤其是电池价格的上涨,直接促成了这一波涨价潮。李想在个人微博中表示:“二季度电池成本涨的离谱,还未宣布涨价的,大多是涨价幅度还没谈妥。”从去年下半年到今年年初,宁德时代先后两次涨价,幅度高达两万,其余动力电池厂商国轩高科、孚能科技也接连宣布涨价。

与涨价一同到来的,还有新能源汽车销量的大幅滑坡。2月,蔚来、小鹏、理想三家销量均未破万,且都呈现出环比下跌的趋势。究其原因,除了拥有春节的2月是常规淡季之外,各家车企在供应链端也都不同程度遇到问题。

2月,苏州遭遇疫情,理想等车企的零部件供应受到影响;小鹏则是在春节期间对肇庆工厂进行了改造,从而影响了交付量。

过往即序章,在这样的市场背景下,蔚小理三家造车新势力接连发布了2021年财报。通过数据,我们从中看到了一些新的趋势和动态:

销量层面过去半年发生了座次改变,小鹏升至榜首,蔚来后半年疲软,理想正在与其缩小差距;

业绩方面,三家的营收规模都在扩大,但持续亏损的局面仍未改变;

成本、政策双重承压的背景下,各家都在埋头研发,高价抢人才。

01、小鹏登顶,蔚来指望新车救市

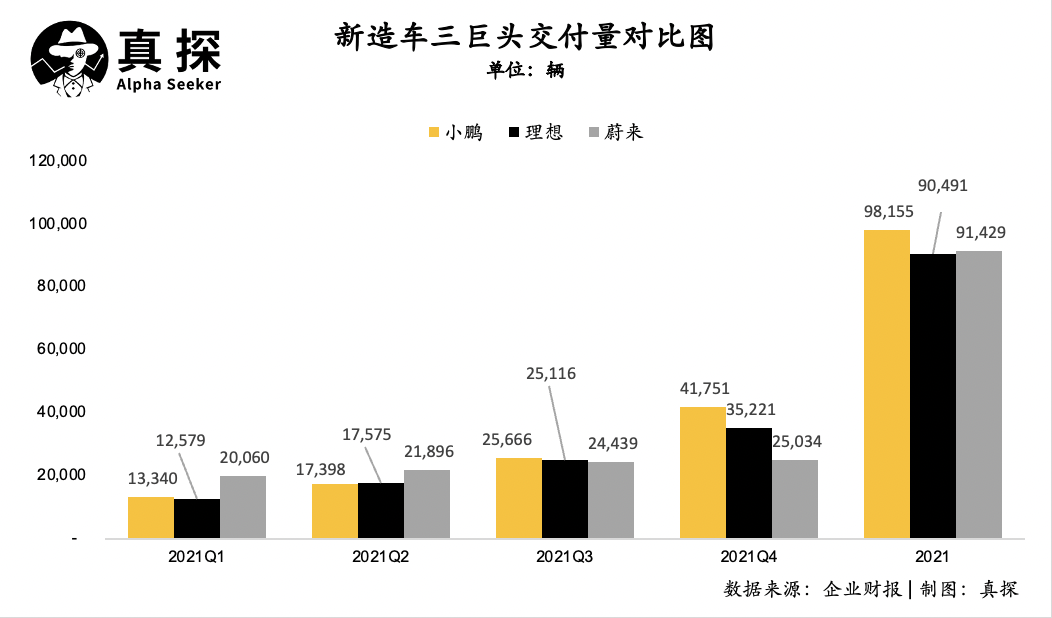

过去一年间,三家新势力的交付量排名发生多次改变。前半年蔚来牢牢居首,理想、小鹏交替*;到了第三季度,小鹏一举登顶,理想次之、蔚来落到垫底。第四季度延续了三季度的趋势,但综合全年来看,小鹏坐稳*,蔚来排在第二,对理想保持着微弱的优势。

2021年第四季度,小鹏的交付量突破4万达到41751辆,环比增长幅度高达63%。理想同样以40.2%的高环比增长,在2021年最后一个季度交付了35221辆车。相比而言,蔚来的增长就显得十分缓慢,季度交付量仅有25034辆,环比增幅只有2.4%。整个2021年,蔚来没有一个季度的交付量超过三万。

从全年来看,小鹏一直都在狠踩油门,他们也是最接近突破十万交付量的公司。全年交付98155辆,263%的同比增速,也使其成为三家中*跻身全球新能源汽车交付量前20名的品牌。

小鹏汽车董事长兼CEO何小鹏表示:“在P7车型及新推出的P5家庭型轿车带领下,交付量在第四季度创新高。在全年及第四季度,我们的总交付量按年增长超过三倍。我们产品在上述市场的需求庞大、一直供不应求。”

靠着前两个季度积攒的优势,蔚来以91429辆的全年交付量勉强保住了第二位,但明显的后劲不足,也让其与理想的差距越来越小——去年全年,理想交付了90491辆理想ONE。

靠单一车型打天下的理想从2021年11月开始连续三个月交付量破万,创下了超30万价位的中国品牌豪华车型新的交付记录,2022年三季度,理想将会交付新车X01,照此趋势超越蔚来也并非难事。

面对疲软销量,蔚来的机会又在何处?

细致拆解来看,去年10月蔚来的交付量几近腰斩仅有3667辆,对此官方给出的稳定军心的解释是:主要由于江淮蔚来合肥先进制造基地生产线改造升级,需要停线,生产计划受到影响。但其实从去年7月开始,蔚来的交付量便不再稳定,甚至一度被二线品牌威马、哪吒赶超。

全球性的供应链问题对任何企业都是相对公平的,在这样的大环境下,交付能力愈发成为新能源赛道竞争的关键,蔚来的不稳定性的确会带来不小的隐忧。

2022年开年,蔚来疲态依旧,1月小鹏、理想交付量均超过12000辆,但蔚来还未破万。2月新能源市场全面下滑,蔚来依然排在三家末位。根据蔚来财报估计,今年*季度的交付量将在25000-26000之间。根据长桥海豚投研预测,蔚来2022年一季度业绩将基本与上年Q4持平。

不过,*季度结束之后,蔚来或许将随着新款车型的上市而迎来转机。按照计划,2022年蔚来将会推出三款新车ET7、ES7和ET5。其中ET7在3月28日开始交付,ES7将在第三季度交付,ET5预计也将在9月交付。三款新车将分别对2022年的后三个季度产生实际影响,其销量也将成为蔚来2022年业绩的风向标。

02、营收大增难抵巨额亏损

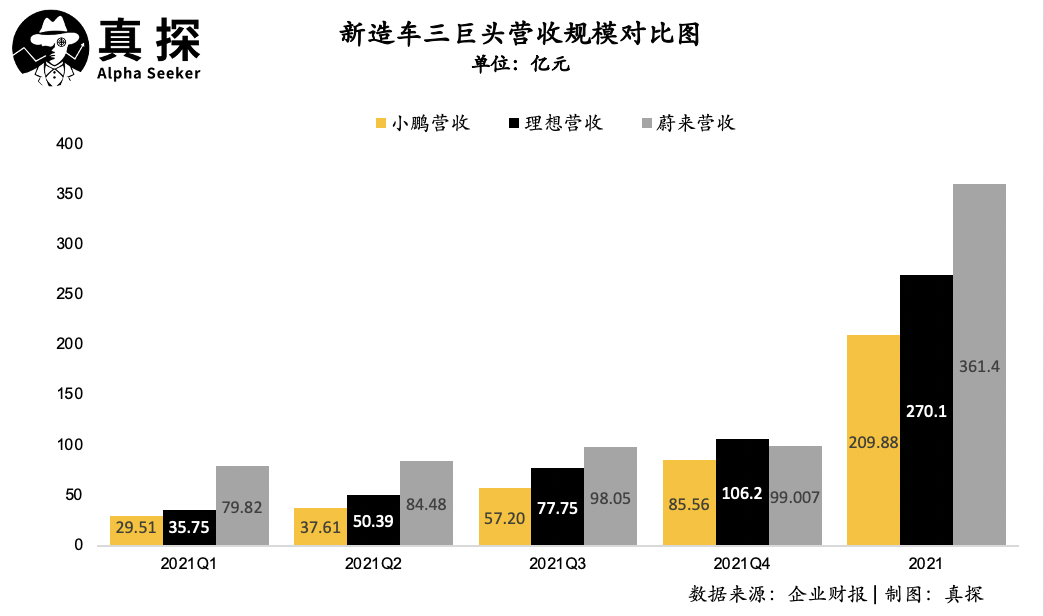

在收入层面,尽管蔚来依然遥遥*于其他两家,但营收增长趋势与交付量的增长保持了一致,蔚来的脚步有所放慢。

2021年全年,蔚来营收为361.4亿,同比增长为122.3%,理想次之总营收为270.1亿,涨幅达到185.6%,小鹏同比上涨幅度*,达到了259.1%,不过由于基数较小,总营收位列第三为209.88亿元。

受限于单车收入规模,小鹏在营收层面尚未实现超越。去年第三季度,小鹏因为P7的交付量占比达到所有车型中的77%,其单车平均售价增长了6700元,单车收入达到22万,第四季度,P7车型交付占比略有回落,为61.7%,单车收入为20万元。相比而言,理想在去年第四季度的单车收入达到29.5万元,蔚来单车收入更是高达36.8万元。

虽然三家营收都实现了大幅度的增长,但亏损依然是造车新势力难以回避的阿喀琉斯之踵。

高额亏损之下,蔚来倒是三家中*在全年净亏损方面有所收窄的公司。2021年度,蔚来净亏损为40.2亿元,较去年同期的51.7亿减少了28.6%。

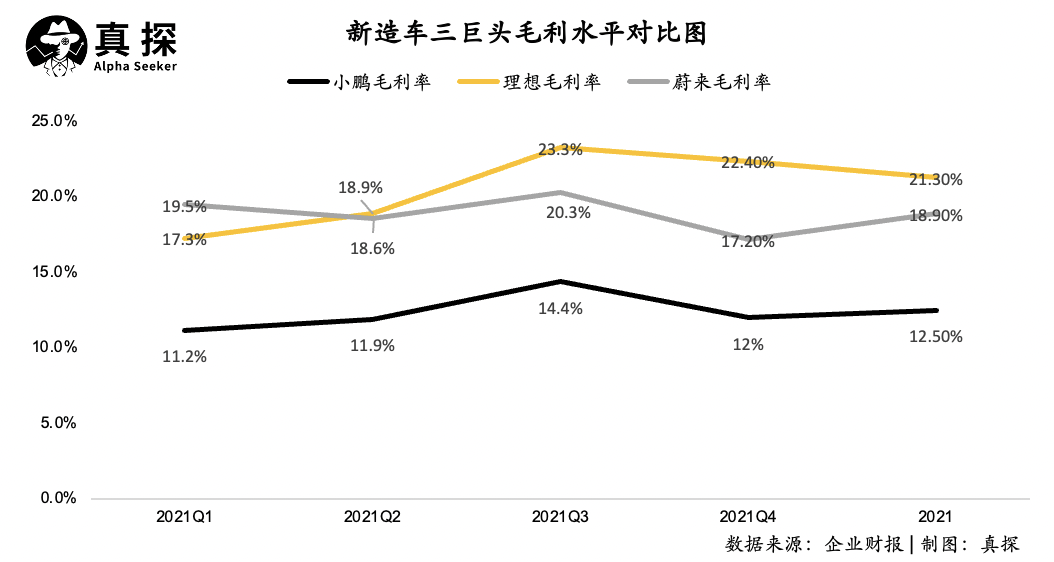

究其原因,要归结于保持增长的交付量以及创下新高的毛利率水平。尤其是在毛利率层面的突破,是本期蔚来财报中,难得的亮点。2021年第四季度,蔚来的单车毛利率首次突破20%大关,达到20.9%,去年同期该项数据仅有17.2%,而第三季度也只有18%。纵观全年,蔚来的单车毛利率也达到了20.1%。

定位高端的蔚来在行业成本端承压的情况下,通过减少车辆融资补贴等措施稳住盈利水平。不过,减少融资补贴的措施并非长久之计,长桥海豚投研分析认为,蔚来想要保持毛利率水平,还需要看其NT2.0平台能否带来更近一步的盈利。

三家之中,最“能赚”的一直是理想。去年第四季度,理想的单车毛利率达到了22.3%,全年该项数据也保持在了20%以上。而三家中价格定位*的小鹏,单车毛利率也是*的,2021年度,其汽车毛利率(汽车毛利润占汽车销售收入百分比)为11.5%,相比去年的3.5%,却是有了大幅度提升。

在总体毛利率层面,理想基本保持在20%上下排在*,2021年全年毛利率水平达到21.3%,蔚来紧随其后为18.9%,小鹏始终在15%以下,2021年全年为12.5%。

蔚来以外,小鹏、理想的全年净亏损均大幅度增加。小鹏全年净亏损达到48.63亿元,亏损较之去年同期增加了78%,理想虽然在第四季度实现了2.96亿元净利,但全年亏损依然达到3.21亿元,净亏损扩大超过一倍,上年同期仅为1.52亿元。

可以看出,蔚来的单车高售价支撑着*的营收规模,小鹏丰富且高性价比的产品线支撑着交付量的快速增长,理想则精打细算维持着*的盈利水平。

03、砸钱研发,大肆抢人

对于新造车企业来说,高昂的费用投入是其烧钱的主要领域。小鹏砸研发,蔚来在市场营销上烧钱,理想虽然投入大幅度增加,但精打细算的花钱思路依然没有改变。

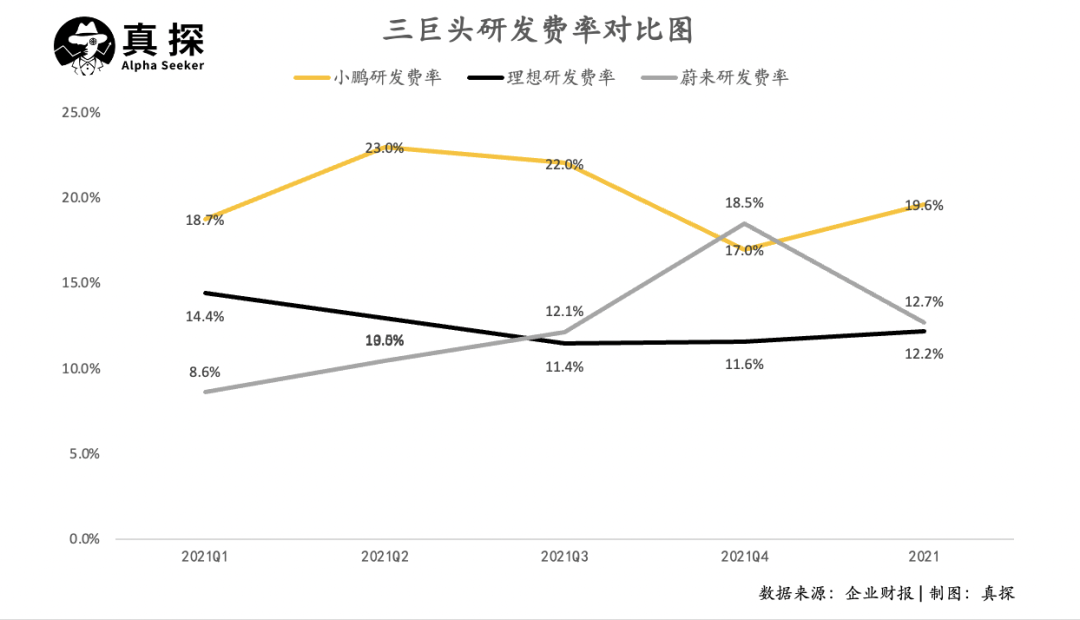

在研发投入方面,蔚来排在*,2021年全年达到45.91亿元。小鹏位列第二,达到41.14亿元,三家之中理想最为精打细算,研发投入仅为32.9亿元,与其他两家差距不小。而在研发费用率方面,小鹏依然居首,19.6%的研发投入比远高于理想的12.18%和蔚来7.3%。

研发投入大幅增加之下,三家公司在产品上也开启了硬件的“军备竞赛”。在“蔚小理”计划于今年推出的新产品上,芯片、雷达都将有所提升。小鹏G9将配备2颗目前业内算力最强的英伟达 Orin X芯片,蔚来ET7、ET5则会配备4颗;蔚小理的五款新车均会搭载激光雷达。

蔚来2021年全年的销售及行政费用达到68.78亿元,比上一财年提高了74.9%,小鹏的销售及行政开支也有了大幅度提升,从上一财年的29.21亿元提高到53.05亿元,上涨幅度高达81.7%,而理想在营销方面的投入,几乎只是蔚来的一半,不过其增长幅度*,达到了212.1%。

随着补贴不断退坡,整个新能源市场或许将迎来拐点。车企之间的竞争将从此前的价格战过渡到技术竞争之中。未来,头部车企为提升自身品牌,或许将会投入更多的人力、物力、财力在技术研发层面。

对技术研发的迫切需求直观体现在了对人才的渴求上。三家公司在财报中也不约而同地提到,公司对研发人员的投入成本在不断提高。

随着新能源汽车智能化的趋势愈发明显,各大公司软件、算法等方面的人才需求旺盛。根据据BOSS直聘数据,2021年以来,自动驾驶研发、智能座舱设计、算法工程师等岗位的需求同比增幅已经超过1.8倍。另据公开报道,在过去,汽车算法岗的薪资涨幅达到20%以后就很难突破,但最近两年年涨幅普遍在30%-50%,部分可以甚至能达到70%-100%。

有趣的是,在求职者给企业的排名中,蔚小理>互联网造车厂(小米、百度等)>供应商,由此可见,在招揽员工的过程中,这三家公司丝毫不手软——据媒体报道,蔚来、小鹏、理想曾通过数期股权激励计划,将部分股权分给了公司大量中高层人员。

市场上人才永远是稀缺资源,蔚小理忙不迭地砸钱,也是感受到压力的一种体现。作为后来者,小米在搭建团队方面可谓下血本,据36氪报道,小米汽车在成立初期为了快速搭建团队,开出offer的现金部分甚至比市面还要再高出20%-30%左右,此外,股权激励等措施也一样不少。

人才的流动往往意味着市场风口的方向,由研发需求所驱动的抢人大战未来或许还将持续。

机遇与压力是平等的,蔚小理竞争逐步进入到白热化阶段,三家互有优势和短板:蔚来利润高但增长陷颓势、小鹏产品多卖的多但利薄价低,理想财务表现稳健但缺乏新增长点。在向着十万年交付、持续自我造血的目标迈进过程中,如何扬长且补短,是三家公司都要面对的问题。