提起国产手机,OPPO总是绕不过去的存在,它的营销战绩和线下渠道能力,都让人印象深刻。在手机行业逐渐“内卷”后,OPPO开始有意识的主动拉开与“厂妹机”“广告”之间的关联,取而代之的是“高端化”“技术流”。在今年2月的发布了OPPO Find X5系列身上,这两点“特质”再次展露无遗。

在转型手机行业、并且又从功能机时代过渡到智能机时代后,OPPO开启了第三次自我革命。“高端化”和“技术流”只是OPPO第三次革命的一部分,是其中的“明线”,它的另一个动向同样重要。

今年3月,智能投影仪头部品牌“火乐科技(坚果投影JMGO)”,完成了10亿元的Pre-IPO融资,OPPO作为产业投资人与老股东IDG一道位列资方之中。这里面有两个细节值得玩味。

沿着OPPO出手的案例算下来,这家手机大厂的投资活动断断续续地持续了近十年,期间还经历了投资方向的转变。在OPPO如今寻求向上突破战略的指导下,CVC已经成为观察OPPO时不可忽视的窗口。

01、OPPO投资变阵

2021年3月,智能投影仪行业诞生了*家上市公司“极米科技”。数据显示,极米科技是中国智能投影仪行业的龙头,在2020年以75.7万台的出货量蝉联中国投影机市场冠军。火乐科技旗下的品牌“坚果投影JMGO”是紧随其后的第二名,市场份额约为14.4%。

尽管投资标的是行业头部,但如果你以为OPPO做投资的目的只是赚钱,那就有些天真了。好标的自然会带来丰厚的回报,不过这对OPPO来说只是投资的副产品,它做投资的首要目标是为主营业务添砖加瓦。

CVC相比一般意义上的VC有两点不同,这两个不同之处也反映了两者不同的追求。

传统VC由有限合伙人(limited partner)和一般合伙人(general partner)组成。LP通常是养老基金、大学基金、上市公司等,LP负责出资,GP负责运营管理。而CVC的LP就是企业本身,管理团队对企业负责。

这延伸出了第二个不同之处。传统VC的*目标是为LP赚钱,而CVC的首要考虑的是为母公司的主营业务服务,投资活动一般都围绕母公司主营业务展开。OPPO投资坚果投影的案例正体现了这一点,坚果投影有助于OPPO拓展以手机为基础的IOT生态。

复盘OPPO最近的出手案例,我们发现OPPO的投资打法在2020年出现了本质上的变化。

在2020年之前,OPPO的投资没有规律可言,甚至可以说是“毫无章法”。

比如,OPPO曾三度出手媒体领域。2014年投资了王自如的ZEALER,2016年入股一点资讯,2018年参与了印度女性线上数字刊物POPxo的融资。作为一家手机大厂,能和它们联系起来的也只有“预装了”,但一点资讯的后续发展说明这起投资不太成功。

从2020年开始,在“缺芯”和手机产品进入高端市场需要硬科技支撑的共同推动下,以半导体为代表的硬科技领域,成为了OPPO对外投资的宠儿。

据天眼查显示,OPPO 2021年至今共出手24次,其中有七成投向了“硬科技”领域。仅在2021年三月,OPPO就参与了联发科子公司“唯捷创芯”的C轮融资,后者是射频及高端模拟芯片供应商,同时还参与了威兆半导体的C轮融资。

在更早的2019年底,OPPO总裁陈明永在第7届OPPO未来科技大会上,就称为了打造技术护城河,集团未来三年将投入500亿元用于科技研发,重点关注5G/6G、人工智能、AR、大数据等领域。

从“毫无章法”到聚焦前沿科技,OPPO做投资走过了从0到1的摸索期,这背后既有服务母公司发展的需求,也体现了这家手机大厂对科技行业的未来,有了新的思考。

02、手机大厂们的新思考

库克接任乔帮主后,Apple身上就存在一个悖论:我们一边吐槽Apple创新不足,一边掏腰包买iPhone 13,并感叹“真香”。

Apple真的“泯然众人矣”了吗?从不同角度看,会得到不同的答案。

与自己相比,Apple近几年给我们带来的惊喜确实越来越少,我们有多久没有在Apple发布会上说上一句“Oh, my god!”了?库克时代,Apple在商业化上的成绩要大于在技术上的成绩。即便如此,Apple相比于其他同行,仍具有无法超越的优势。

Apple的优势在不同人眼里有不同的感受,而在同行眼里,它的优势可以总结为一点,那就是对底层技术的掌握,自研SoC与自研OS构成了*闭环。这让Apple可以在核心体验上做到“人无我有”,而其他手机大厂只能“人有我优”。

去年发布的iPhone13系列,虽然也被一些用户吐槽创新不足,但还是帮助 Apple在时隔近六年后,以22%的市场份额,再次成为中国智能手机市场的*名。(Counterpoint数据,截至2021年10月)

反观Apple之外的手机大厂,每到新品发布会都会强调差异化优势,在供应链高度趋同的情况下,这也是没办法的事。比如,OPPO的传统优势是影像,但这也是其他大厂重点发力的领域,而影像的核心零部件都来自于供应链,这使得各品牌之间的差异并不大。

而手机大厂们在投资和费用投入方向上的变化,向我们说明了它们的应对之策,这反映了它们对行业未来的思考。

今年2月,OPPO发布了OPPO Find X5系列,其中应用了自研的NPU芯片“马里亚纳X”。在专有DSA架构和6nm工艺的加持下,它拥有比起通用芯片更好的AI性能和能耗比。

联系OPPO 2019年提到的500亿研发计划,以及投资方向转到半导体等硬科技领域,这说明OPPO现阶段以及未来一段时间的目标将是补上底层技术的短板,而自研+投资则是落地的策略。

这并不是OPPO的“一家之言”,“造芯”时间更长的小米也在做同样的事。

去年3月,小米的折叠屏产品MIX FOLD就应用了自研的图像信号处理芯片“澎湃C1”;同年12月发布的小米12Pro,应用了自研的快充芯片澎湃P1,它是业内*谐振充电芯片,疾速模式下最快18分钟可充满4600mAh的电池。小米(小米长江产业基金)还与OPPO一起投资了上海南芯、唯捷创芯。

由此,我们可以得出一个结论,包括OPPO在内的手机大厂们,投资逻辑已经发生了变化。

此前,它们的投资逻辑与业内最早做CVC的小米是高度相似的,都以产品为导向。在缺芯和进入高端市场的要求下,投资导向变为硬科技。

03、OPPO的焦虑

除了跟着集团战略走,OPPO的投资部门在2020年之后,还投资了几家“非硬科技公司”。如编程猫、万声音乐等,涵盖了教育、文娱等多个领域。

尽管与上述硬科技投资重点集中区有偏差,但这几次出手的逻辑还是没变,依然是为集团的发展添砖加瓦。

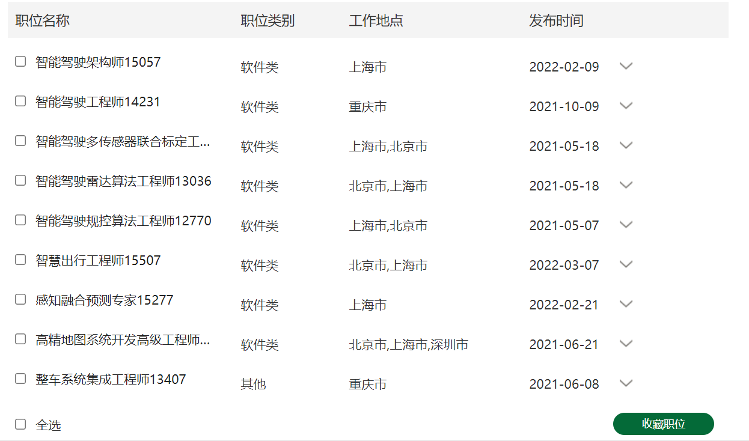

比如投资动力电池企业赣锋锂电,这明显是在为OPPO造车做铺垫。尽管对于造车,OPPO始终是三缄其口,但在OPPO官网开放的招聘信息中,已经出现了多个智能驾驶、整车制造相关的职位需求。

图片来源:OPPO 官网

为集团做贡献不只是投资部门要做的,OPPO的其他部门也在做相同的事。两者的目标其实也一样,那就是缓解OPPO的发展焦虑。

一方面,OPPO在中国手机市场的市场份额,在过去一年中(2020年四季度-2021年四季度)出现了5个百分点的下滑,是前五名中唯二下滑的大厂之一,另一家是与OPPO十分相似的VIVO。

不过,如果把时间拉长, OPPO的市场份额是相对稳定的。

另一方面,手机之外的其他业务进展不顺,尤其是IOT业务。

OPPO做IOT比小米晚了约5年,直到 2018年才被提到集团战略层面。不过,入局时间晚并不是这项业务的问题,问题在于对于现阶段的IOT处于普及期,更需要依靠爆款产品带动出货量,而OPPO迟迟拿不出一款爆品,导致这项业务的发展并不顺利。

目前发展相对成熟,普及度也较高的是智能电视。据中怡康家电数据显示,在2021年1-3月,线上彩电市场小米位居第1,份额为21.8%,OPPO仅排名第39。

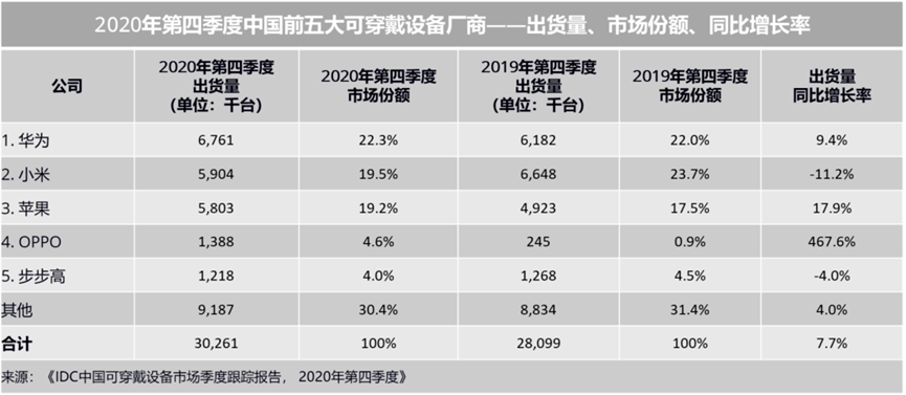

另一个潜力较大的领域是可穿戴设备。IDC数据显示,截至2020年第四季度,OPPO在可穿戴设备市场以4.6%的份额排在第四位,与*名华为存在17.7个百分点的差距。反映到出货量上,华为约是OPPO的5倍。

而在去年,OPPO的IOT部门由于持续亏损,传出了裁员的消息。据36氪报道,仅去年的亏损就高达数亿元。

如果说手机业务关注度高且马力足,是推动OPPO发展的“明线”,那么投资就是推动OPPO发展的“暗线”。这两条线,在理论上都可以帮助OPPO走上发展新台阶,但是各有各的掣肘因素。

掣肘“明线”的是老生常谈的问题,行业竞争激烈叠加自身优势不足,导致业务承压。

自带buff的投资暗线虽然与集团发展的契合度越来越高,但它的带动作用不是短期内就能发挥出来的,硬科技普遍都有长周期的特点。而且大家都在做相关领域的投资,也有再次陷入供应链高度同质化的倾向。

从Apple乃至华为的先例看,OPPO已经走在了正确的道路上,只是与它一起赛跑的还有小米、VIVO、荣耀等大厂。这两条线不仅要让OPPO比昨天的自己更出色,也要比同行更优秀,才能高枕无忧。