2021年中企境内外上市数量达645家(中企境内外上市情况详见上篇),其中,共有432家获得VC/PE支持,融资规模达到5,435.15亿人民币,数量和规模均创历史新高,同时,VC/PE渗透率也增长至67.0%。回报方面,2021年VC/PE被投企业境内外上市的平均账面回报有所提升,值得注意的是,按首日、20日和12月31日收盘价计算的境内上市平均账面回报水平均高于境外市场,我国资本市场深度改革已初见成效。机构层面,深创投、红杉中国、高瓴集团、中金资本的中企IPO数量超20家,在IPO常态化的背景下,项目回报成为机构关注重点。

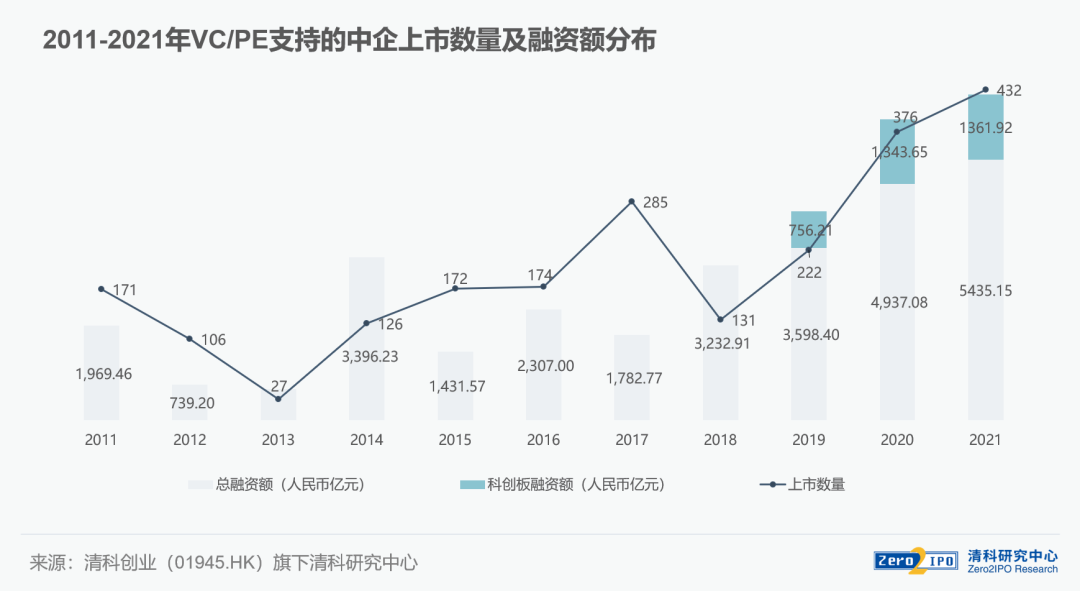

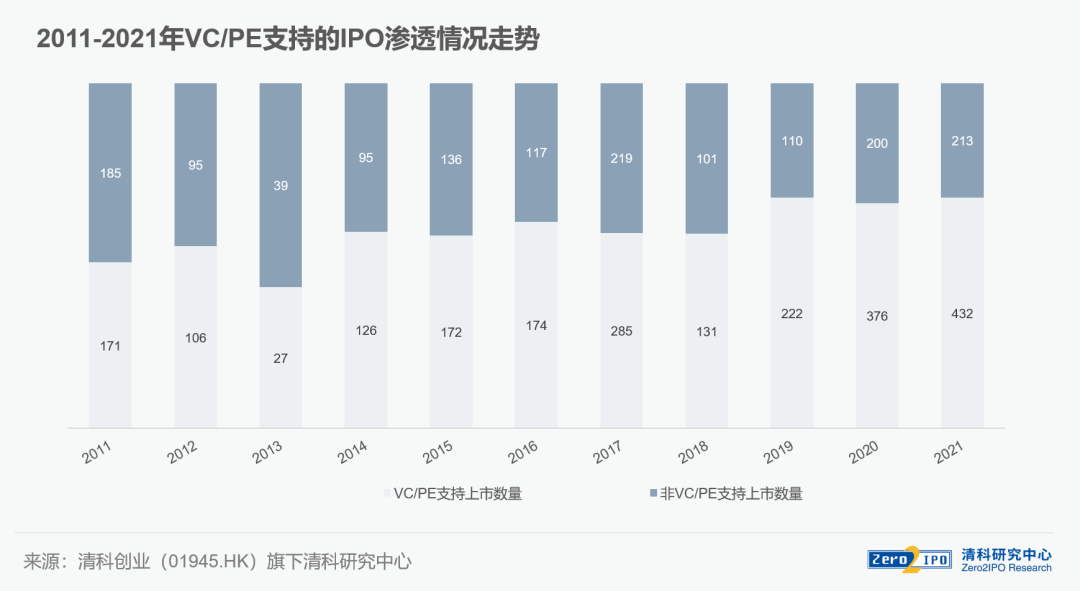

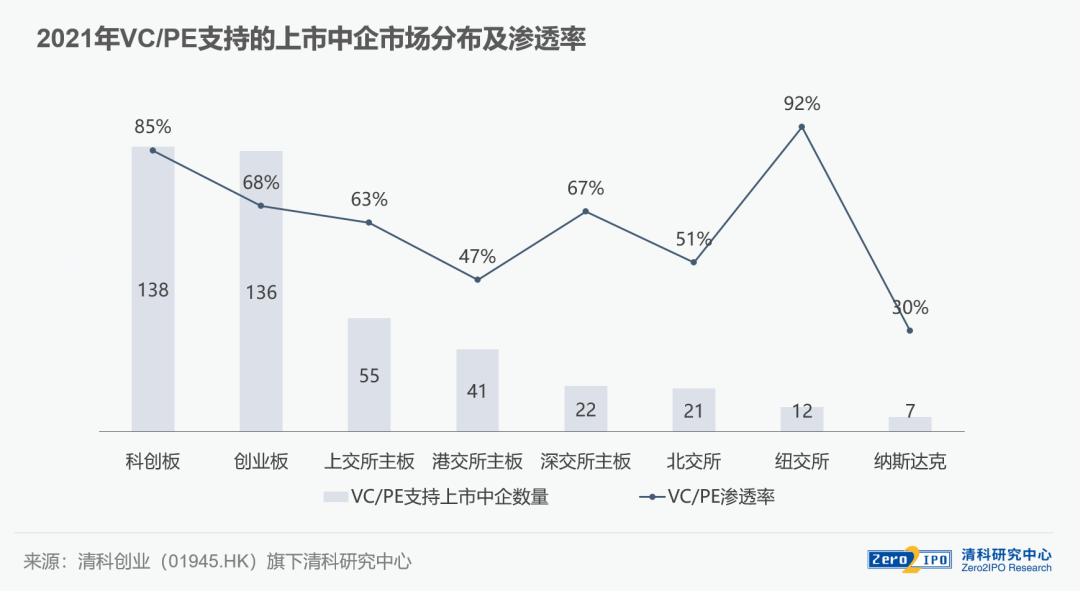

VC/PE支持的中企上市数量及融资额持续增长,科创板VC/PE渗透率超8成

2021年,VC/PE支持的上市中企的数量为432家,同比增长14.9%;融资规模超5,435.15亿人民币,同比增长10.1%,数量和融资规模创历史新高。同时,VC/PE渗透率也较去年增长1.7个百分点,达到67.0%,其中,科创板受VC/PE机构青睐,渗透率高达85.2%。

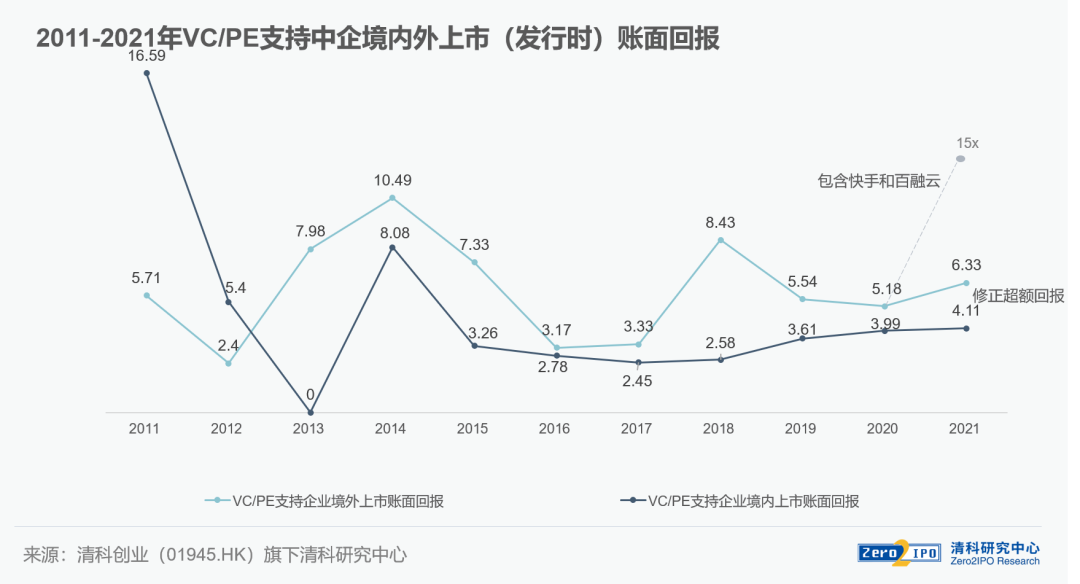

大额案例拉升中企上市账面回报,境内市场20日回报反超境外

2021年VC/PE被投企业境内上市账面回报水平持续回暖,按发行价计算的平均账面回报为4.11倍,达到近7年最高水平,与此同时,随着快手、百融云等明星项目的上市,境外市场发行日账面回报倍数大幅上升。

注:境外上市中企账面回报为调整后倍数,主要调整涉及快手、百融云两个极值案例

从各板块的综合回报水平来看,2021年境内市场虽然发行时的平均账面回报倍数仍低于境外市场,但后续的首日收盘、20交易日以及12月31日平均账面回报倍数均高于境外市场的平均回报水平,其中,科创板和创业板的平均回报水平最高,可见境内资本市场深化改革已初见成效。

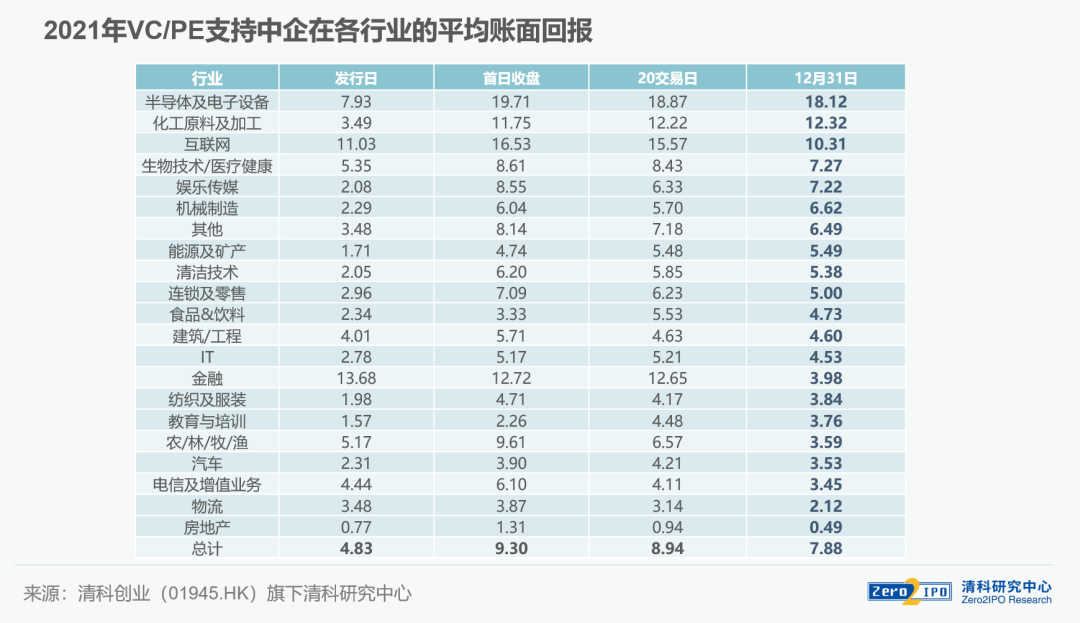

行业方面,按12月31日收盘价计算,半导体及电子设备二级市场表现较好,平均账面回报远高于其他行业;受益于快手和贝泰妮两个明星案例上市,互联网和化工原料及加工行业账面回报被拉高;此外,生物技术/医疗健康和机械制造的平均账面回报也相对较高。

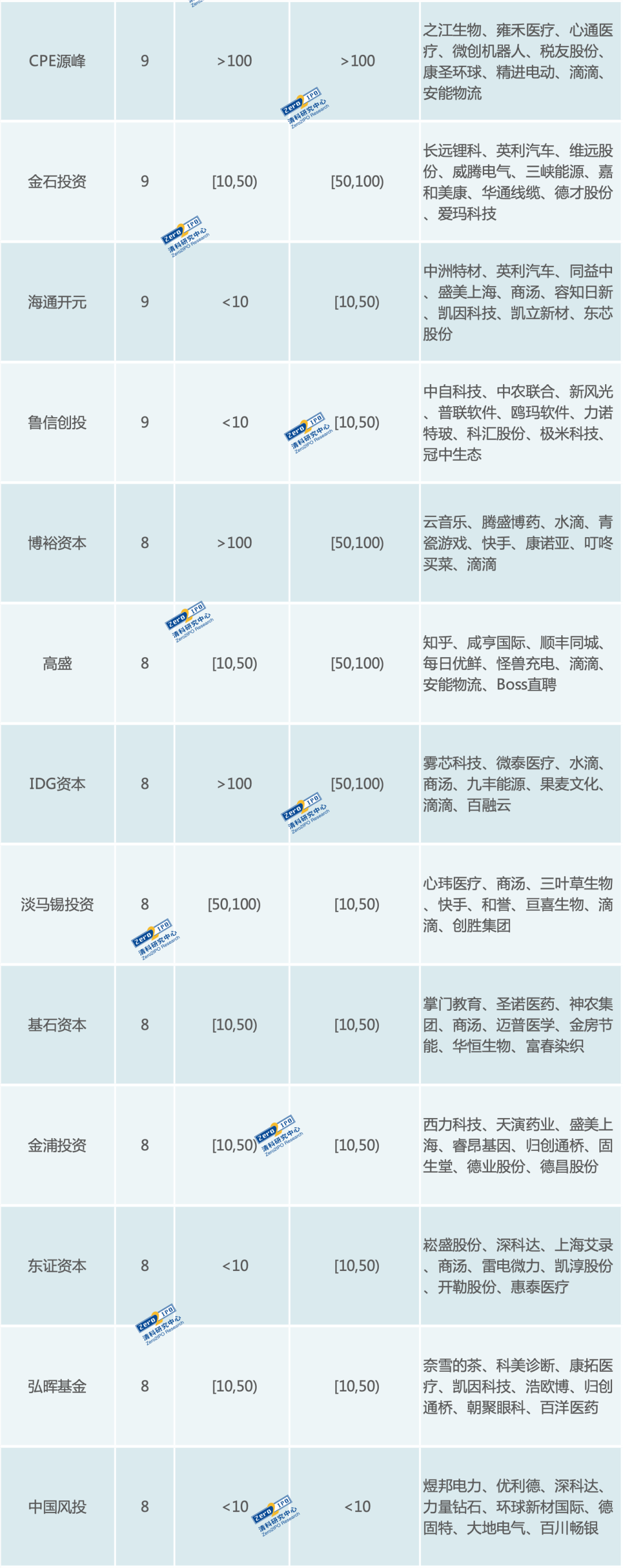

IPO成绩单:4家机构中企IPO数量超20家

注:

1、上表统计的IPO为2021年在境内外证券交易所首次上市发行且总部位于中国境内(不含港澳台)的企业,第二上市及多地上市的企业不包含在内;

2、投资机构仅列示在招股说明书中出现的显名股东;

3、账面金额为机构于所投项目首次发行前的持股数(不含基石轮/战略配售)*2021年12月31日或发行日收盘价格计算得出,部分账面金额可能因首发前持股数未在招股书中披露而存在偏差。

IPO常态化后机构应更加关注项目回报

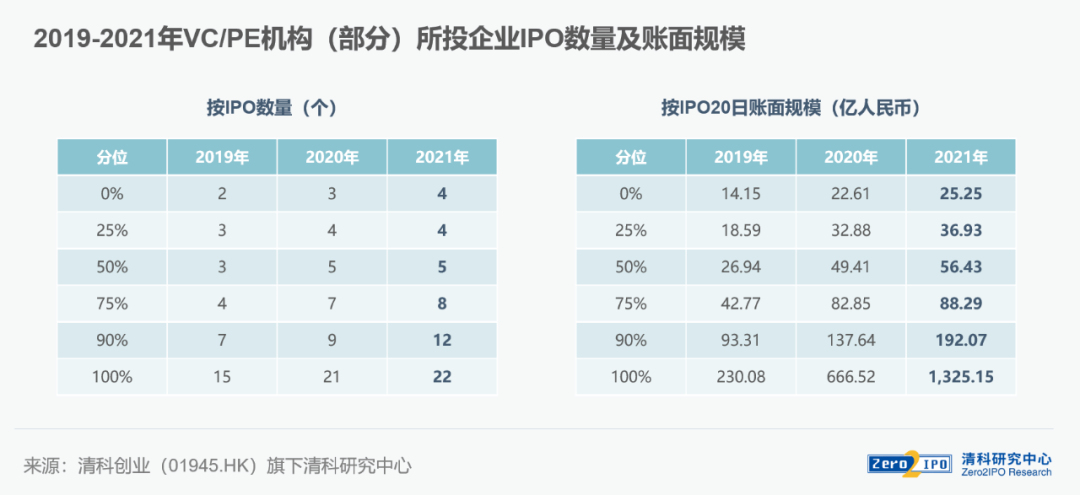

为深入研究机构层面项目IPO情况,清科研究中心选取了2019-2021年被投企业IPO数量最多的100家机构以及20日账面金额最高的100家机构作为研究对象,发现2021年获得最多项目IPO的机构由21家IPO增长至22家IPO,增长空间已不大,且腰部机构的项目IPO数量正在与头部机构缩小差距。但从账面规模来看,集中度却有所提升,前10%机构的20日账面规模明显上升,间接反映出头部机构的超额回报案例增多,机构间回报差距拉开。此外,需要注意的是,IPO项目的账面回报与实际回报并不直接对等,项目价值仍有波动风险,部分项目在减持时股价表现并不如意,因此,在被投企业上市后机构还应做好退出管理,适时减持。综上,在IPO常态化的背景下,项目回报成为机构关注重点,投好退好才能构筑核心竞争力。

统计说明:

1.中企系指总部位于中国境内(不包括港澳台)的企业

2. 20交易日价格指的是发行后20个交易日的收盘价,用其计算的回报为20日回报;12月31日价格指的是2021年12月31日的收盘价,用其计算的回报为12.31回报

3.平均账面回报倍数的计算方法为持股主体账面回报倍数的算数平均,同一机构N个持股主体计算N条