2021年我国经济复苏强劲,但经济发展仍面临需求收缩、供给冲击和预期转弱三重压力,国内企业有较大动力调整自身战略和业务,改进运营管理,同时伴随着多层次资本市场体系进一步完善,募资及退出环境优化,国内企业通过并购和资产重组重新配置业务的机会同步增多。在此背景下,清科创业(1945.HK)旗下清科研究中心邀您回顾2021年中国并购市场数据,纵览市场新动向。

一、并购总数平稳上升,交易金额下滑

2021年全年新冠影响逐步消退,尽管仍有反弹,但经济复苏势头强劲,GDP同比增长8.1%。受经济回暖带动,中国并购市场更加活跃,2021年共发生并购事件2,172起,同比增加14.7%。由于2020年下半年以来监管政策调整,市场因不确定性出手较为审慎,表现为全年并购规模同比下滑23.1%,为9,309.57亿元。年内各季度变化较为平稳,四个季度分别发生486起、513起、539起和634起案例,交易金额分别为2,418.32亿元、1,608.86亿元、2,196.83亿元和3,085.56亿元。

并购交易金额呈现分化。5亿元以下的小型并购是市场主流,占全部案例数量的近70%,但对并购金额规模贡献较少;50亿元以上并购案例数量上占比不足1.5%,但交易规模占比超过40%,其中不乏国企主导的行业内重组、金融机构实施的控股并购及行业*企业推动的平行整合。整体而言,随着我国步入高质量发展阶段,各行业内部整合与跨行业合作交流将成为常态,并购作为企业外延式发展的手段,其重要性进一步凸显;同时,全球范围内货币宽松态势延续,叠加国内资本市场改革,较为充裕的流动性为企业实施并购提供足够“弹药”。

二、跨境交易回暖,国内交易规模收缩

2021年境内并购事件数量增加,但总规模有所下降,跨境并购回温明显。全年境内并购交易数量达到2,066起(+13.7%),交易金额8,120.51亿元(-29.0%)。相比之下,跨境并购交易总数106起(+39.5%),交易总金额1,189.06亿元(+74.9%)。跨境并购升温一方面得益于年内各国因疫情趋于缓和而放宽通航限制,人员流动更加便利的同时也有助于境外并购实施;另一方面中国作为全球疫情影响下首先恢复经济运转的国家,经济韧性显露,对外资仍有较大吸引力,外资并购交易有所回暖。

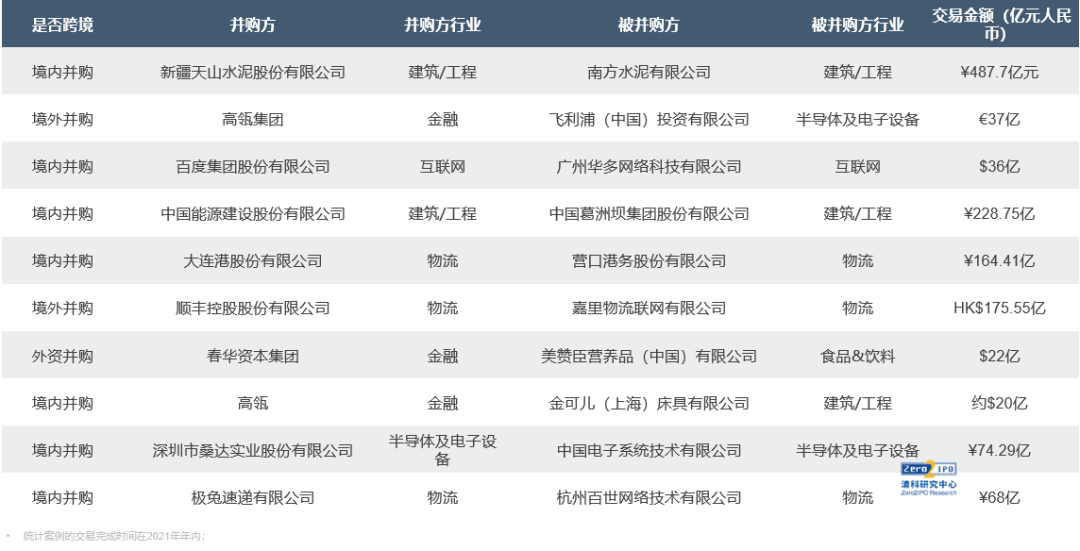

表1 2021年境内外部分大额并购案例展示

三、行业整合成并购市场主流,科创行业热度仍将持续

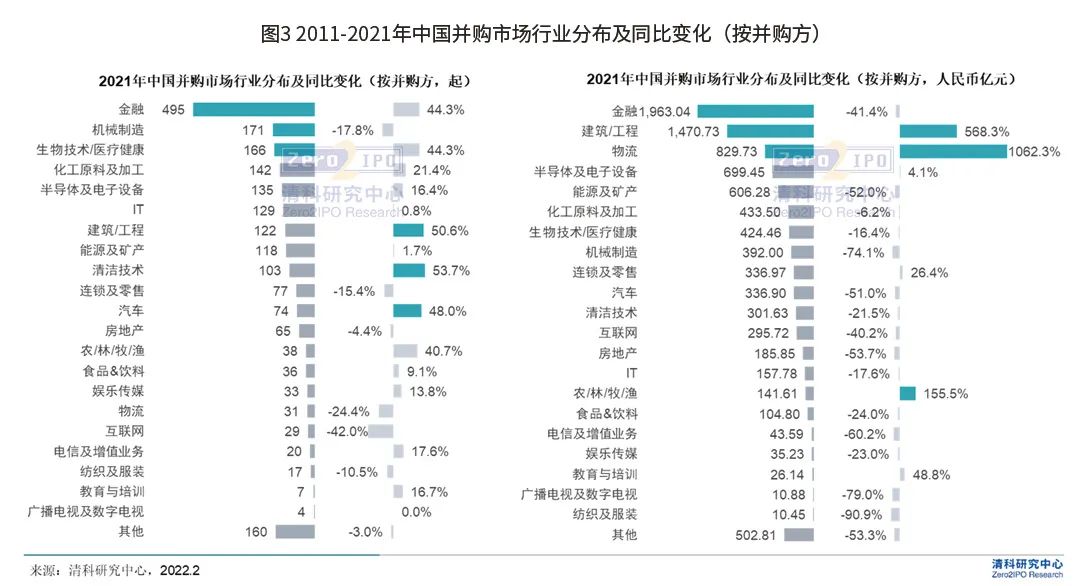

从并购方各行业交易数量来看,全年交易量前三位的行业分别是金融(495起,+44.3%)、机械制造(171起,-17.8%),生物技术/医疗健康(166起,+44.3%);此外,化工原料及加工、半导体及电子设备、IT等行业企业参与并购也较为积极。

其中,金融类企业的并购标的集中在生物技术/医疗健康、IT和半导体及电子设备等硬科技行业,一定程度上反映了并购市场整体行业取向。其中,VC/PE机构作为并购方参与的并购交易中,交易标的集中在以半导体及电子设备、信息技术和生物技术/医疗健康为代表的科创相关行业。高瓴、春华、KKR等资深玩家主导的控股型并购在交易规模上居于前列,也有合肥建曙、亦庄控股等国资背景机构对硬科技企业大额出资。总体而言,VC/PE机构参与的并购目的仍以长期财务投资为主。

除金融行业外,其他行业并购标的主要集中在本行业或上下游相关行业。生物技术/医疗健康、半导体及电子设备等热门行业内部并购热度持续,海正药业、双林生物、冠捷电子、深桑达等企业均以较大对价获得业务相关企业的控股权,谋求平行或垂直整合。随着双循环逐步建立和产业升级深入,科创相关实体领域并购交易在未来仍将保持较高热度,推动各行业内部经历新一轮调整。

从并购方各行业交易规模来看,金融(1,963.04亿元,-41.4%)、建筑/工程(1,470.73亿元,+568.3%)以及物流(829.73,+1062.3%)等行业企业作为并购方所主导的并购交易总规模位居前三。金融企业的并购金额集中在半导体及电子设备、金融、房地产以及生物技术/医疗健康等行业,除在市场热门行业一展拳脚外,金融企业2021年在房地产也有较大规模并购,多数交易源于REITs推进及房企业务调整等市场改革大趋势。

其次,2020年开始的国企改革三年行动方案加速了国有企业重组与业务资源整合,在国资属性较强的建筑/工程、物流及能源及矿产等重资产行业中,由国资主导的并购交易推高了整体交易规模,2021年上述领域里国资主导并购交易的金额在行业内占比超过50%。其中,天山水泥收购重组四家相关企业涉及金额合计超1000亿元人民币,中国能源建设、长源电力、首钢股份等也有大额并购事件。

此外,同样受益于国企改革的还有农林牧渔行业,在并购总规模收缩,多数行业并购交易金额有所下降的背景下,该行业同比仍有较高增长。中国中化在“两化”重组后进一步理顺业务和架构,由旗下先正达集团收购扬农化工,实现集团农化业务集中,涉及金额超过100亿元,推高农林牧渔领域并购规模。

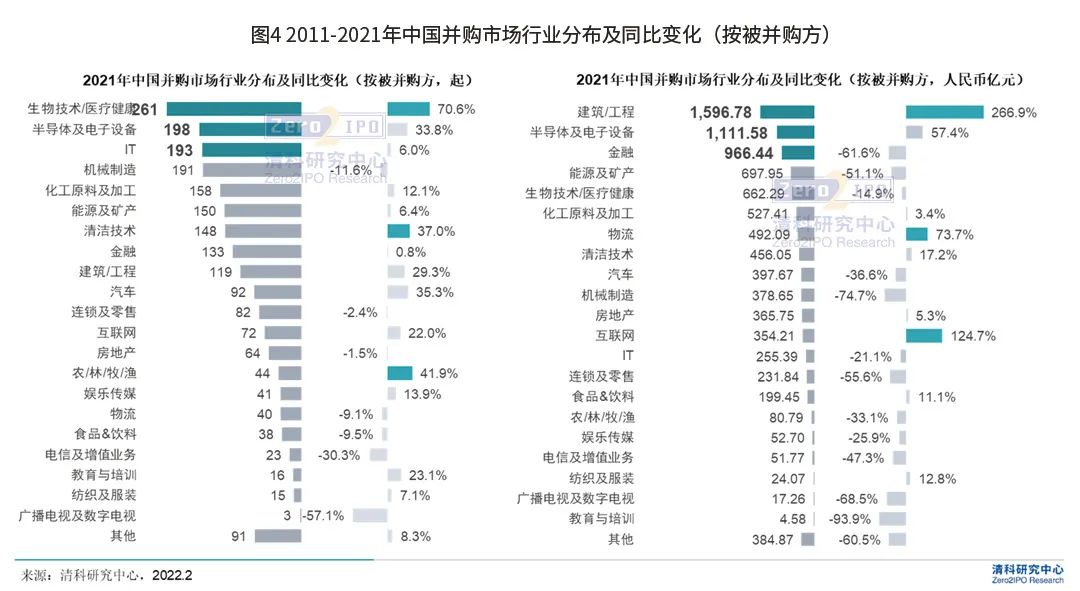

从被并购方(标的方)行业分布来看,2021年并购标的进一步向科创和硬科技企业集中。全年数量前三位的行业分别是生物技术/医疗健康(261起,+70.6%),半导体及电子设备(198起,+33.8%)以及IT(193起,+6.0%),此外,机械制造、化工原料及加工、能源及矿产、清洁技术等也位居前列。交易规模方面,金额集中于建筑/工程、半导体及电子设备、金融三个一级行业。其中建筑/工程、金融等行业因国企整合案例占比较大,规模居前具有一定偶发性;半导体及电子设备、生物技术/医疗健康、清洁技术和汽车等领域仍处于快速发展阶段,技术更迭频繁,行业竞争格局仍将经历长期演变,规模效应潜力仍有待挖掘,行业内企业通过并购寻求外延式发展动力较强,预计未来仍将是并购市场热门标的行业。

四、并购地域集中现象持续,东部省市活跃度提高

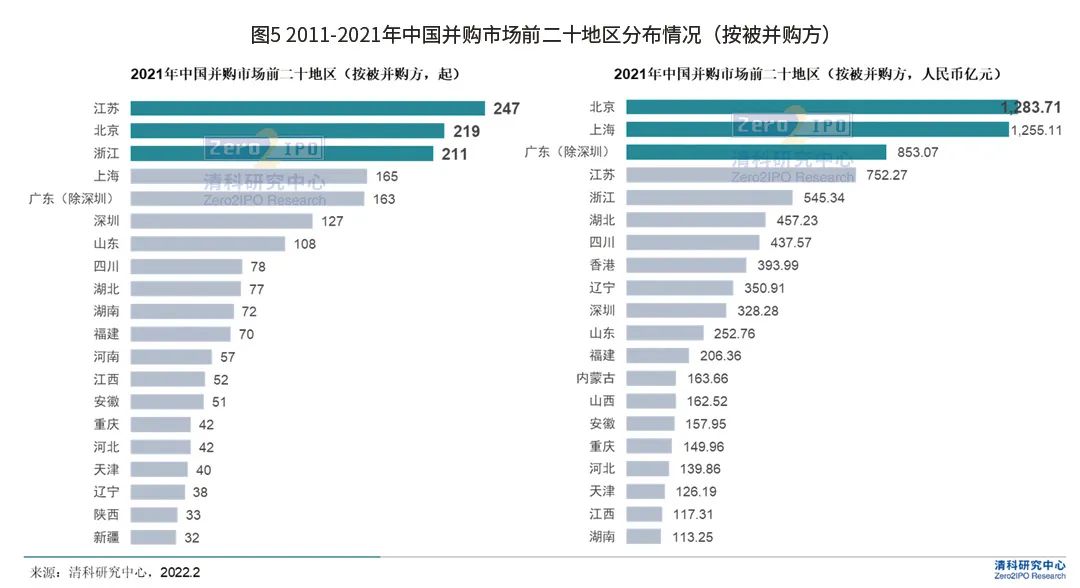

地域分布方面,2021年并购市场地域集中进一步增强。按被并购方地域统计,京、沪、苏、浙、粤是并购最为活跃的地区。前5大地区的案例数占总并购数量的比例为46.3%,与上年基本持平,前5大地区总金额占比为50.4%,与2020年相比上升6.2个百分点,集中度有所增强。

具体来看,江苏延续2020年增长势头,继续占据并购数量之首,北京、浙江、上海、广东等地也有不同幅度增长。京、沪、广、深等区域经济核心城市具备较强产业和资本积累,在新发展阶段有较强资源整合动力和能力,江浙两地科创氛围浓厚,产业结构上更加贴近硬科技与产业升级主体,在本轮整合中受到更多关注。

五、总结展望

2021年,经济复苏带动并购市场更为积极,但全年较为严格的反垄断监管基调仍对并购交易规模产生一定影响,叠加下半年多项行业政策调整,市场显露出对于政策不确定性的担忧。2021年底,中央经济工作会议部署2022年经济工作要以稳字当头,坚持稳中求进,加强统筹协调,同时提出要发挥资本作为生产要素的积极作用,支持和引导资本规范健康发展。在此背景下,预计2022年对资本监管将从依法有效监管和引导健康发展两方面进行,政策不确定性将有所减退,在行业内部大整合趋势中,企业将更加积极利用资本参与并购市场;国有企业改革三年计划进入下半场,预计将出现更多更为深化的资产重组和业务调整,叠加后疫情时代跨境并购增长,2022年中国并购市场规模有望扩大。