3月10日美股盘前,知名美妆品牌*日记的母公司逸仙电商公布2021财年四季度及全年财报。数据显示,逸仙电商四季度营收、净利率出现同比下滑,年度亏损额虽有收窄但距离扭亏为盈仍相当遥远。

受财报数据及大盘疲软、中概股集体杀跌的影响,逸仙电商上周以三连跌收官,收盘价跌至0.67美元,周四一度暴跌40%。和高峰期相比,逸仙电商股价、市值跌幅均九成,市值蒸发近千亿美元。

众所周知,美股有严格的限制退市机制,1美元是一条必须坚守的生命线。如今,逸仙电商已经触及红线,股价若不能快速实现反弹,将对其市场前景带来难以预测的影响。

(图片来自富途牛牛)

作为新消费的代表,电商时代兴起的标志性国货美妆品牌,*日记曾经统治年轻人市场,并被不少业内人士视为对抗欧美一线大牌的头号种子。可如今,逸仙电商的遭遇令人唏嘘。

红极一时的*日记,何以沦落至此?是消费者变了,还是竞争对手太强,还是逸仙电商自己从一开始就做错了?

这背后的教训,值得所有国货品牌警醒。

四季度营收、利润双降,逸仙电商颓势难止

成立不到五年就成功赴美上市的逸仙电商,一直被诟病烧钱换市场,所以外界对其营收增速十分重视。不幸的是,从最新财报来看,包括营收、净利润、净利率、毛利润在内的多项核心指标,增长情况都不甚理想。

数据显示,逸仙电商2021财年营收同比增长11.6%,达到58.4亿元,全年净亏损15.5亿,同比收窄42.5%。这一营收数据不仅达不到市场预期的60亿,而且增速下滑的趋势十分突出:上一财年,其总营收为52亿,同比增速高达73%;在高速增长的2018年,其年度营收同比增速更是高达377.1%。

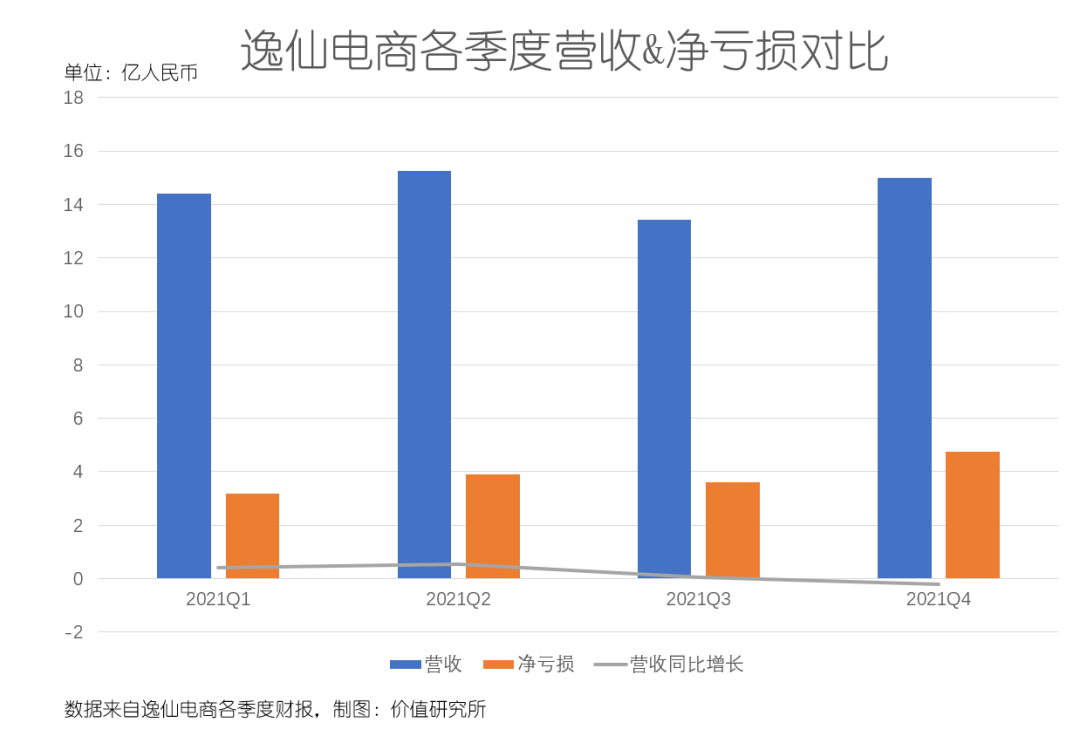

而从单季度营收表现来看,四季度的颓势也很明显。

根据财报数据,逸仙电商四季度营收为15亿美元,同比锐减22%——这是逸仙电商上市以来首次出现季度营收负增长。环比2021财年前三个季度,其营收增速也在退步。数据显示,2021年一至三季度逸仙电商营收分别录得14.4亿、15.25亿和13.42亿,同比分别增长42.7%、53.5%和6%,增长曲线不断趋缓。

从增速的回落可以看出,逸仙电商已经度过爆发期,逐步回归传统增长模式。但问题在于,告别高速增长的逸仙电商至今尚未实现盈利。当营收增速放缓之后,扭亏为盈无疑会变得更加困难。

数据显示,去年前三季度逸仙电商净亏损分别录得3.18亿、3.91亿和3.61亿,四季度的亏损状况是过去一年中最糟糕的。

需要注意的是,逸仙电商2021年净亏损收窄一定程度上受客观因素影响:上一财年亏损额之所以同比大幅扩大,主要受2020年四季度上市后的股份支付导致。撇除这部分资金之后,逸仙电商过去两个财年的亏损变化其实并不大,距离扭亏为盈依然遥遥无期。

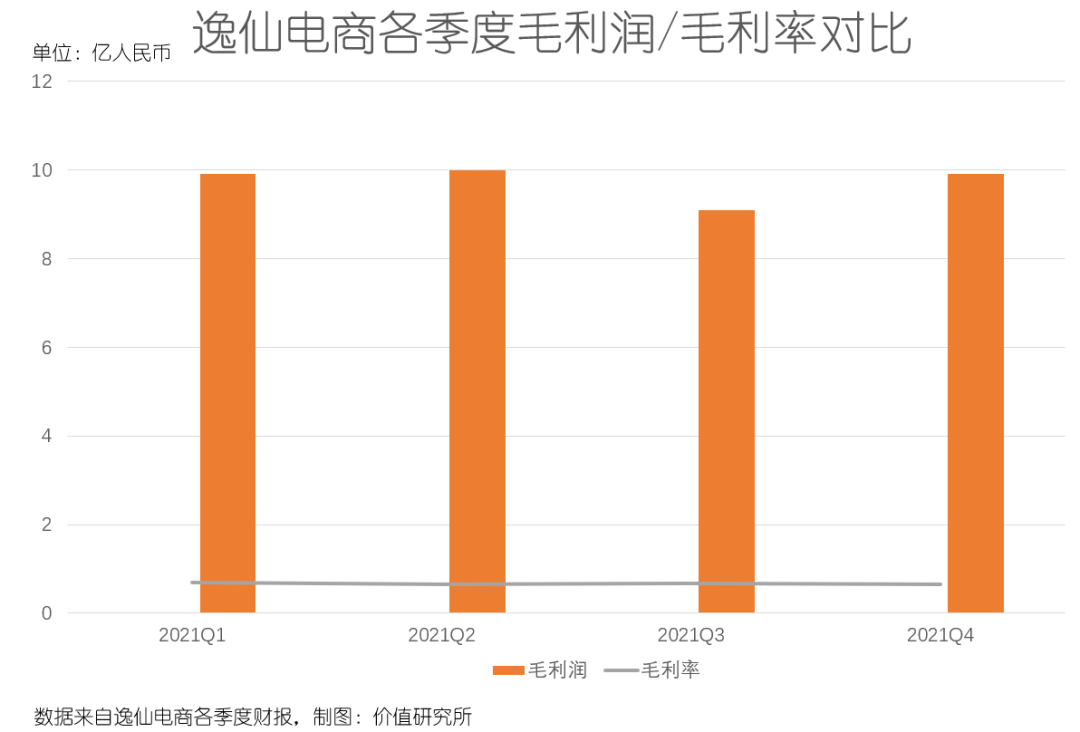

数据显示,逸仙电商四季度毛利仅录得9.9亿,同比下降23.7%,毛利率也从去年同期的66.3%下滑至65%。事实上,过去一年逸仙电商的毛利状况都不甚理想,前三个季度毛利率分别录得9.9亿、10亿以及9.1亿,对应的毛利率分别为68.8%、65.7%以及67.9%,看不到太多进步。

在营收、利润双双疲软的背后,逸仙电商营收结构单一、彩妆产品销售额下滑的问题变得愈发突出,尤其是在线上渠道。

逸仙电商就在财报中直言,四季度营收下降主要归因于彩妆品牌销售额出现30%的下滑,旗下的*日记、小奥汀和皮可熊三个品牌几乎无一幸免。而在销售渠道上,数据显示,逸仙电商四季度电商渠道总销售额为18.8亿,同比下滑17.2%。对于发家于线上的逸仙电商来说,电商渠道销售额下滑带来的影响无疑是巨大的。

*的好消息可能是,从分项数据来看,其护肤品业务营收同比激增360%。值得一提的是,去年双十一期间逸仙电商护肤产品的销售额也录得同比近400%的增长,显示了不俗的发展势头。

不过从营收占比来看,彩妆业务依然占据大头:护肤板块全年营收占比为21.3%,彩妆板块占比则接近八成。

在价值研究所(ID:jiazhiyanjiusuo)看来,逸仙电商现阶段的营收基本上还得靠彩妆业务拉动,一旦该业务出现疲软,整个集团的业绩将无可避免地陷入困境。

前两年大红大紫的*日记突然熄火,原因也是多方面的。其中既包括外部因素,即更多国产彩妆品牌的崛起以及国际大牌入侵电商渠道,也和逸仙电商自身经营策略的缺陷脱不开关系——比如过于依赖营销、缺乏核心竞争力、客单价低和产品溢价能力不足等等。

上述问题都不是突然出现的,市场其实都早有预兆。只不过此前两年逸仙电商的增长神话过于耀眼,掩盖了很多问题,也让泡沫的破裂变得更加震撼。

*日记的“不*”经历:

兴于流量,困于流量

*日记的兴起十分传奇,但其中逻辑不难理解,主要是做对了两件事:以高性价比产品打出差异化优势,以及通过精准营销打动目标客户群。而如今其增长神话的幻灭,说白了就是这两个打法不再奏效。

我们不妨就从市场“造神”到神话破灭这两个阶段,好好梳理一下*日记及其背后的逸仙电商是怎么一步一步跌落神坛的。

阶段一:高性价比和病毒式营销撑起彩妆神话

艾瑞咨询统计的*日记用户画像显示,其消费者主要集中在20-39岁年龄层,其次是小于19岁的青少年消费者。另一个值得注意的现象是,*日记超过40%的消费者是男性,这和女性占主力的传统品牌用户画像有很大出入。

在价值研究所(ID:jiazhiyanjiusuo)看来,作为最早抓住男性消费者彩妆需求爆发风口的一批品牌,*日记的市场嗅觉之敏锐可见一斑。总的来说,年轻的*日记是靠同样年轻的Z世代撑起的。

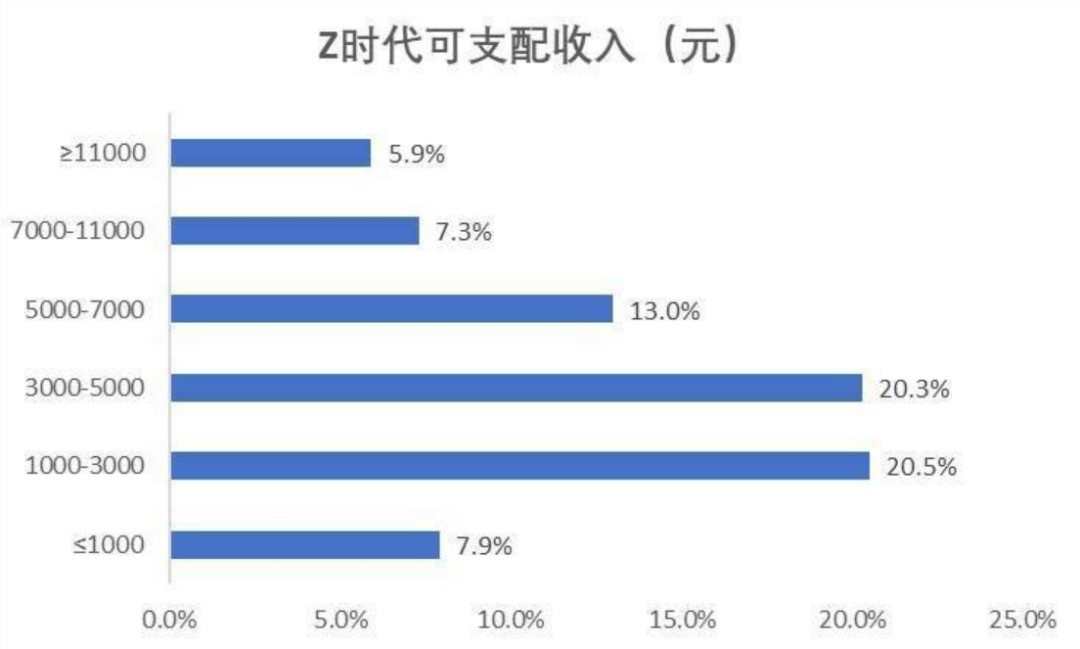

那么重点来了:这一批年轻人的消费能力,其实并没有那么强。换句话说,*日记很清楚,自己只能走薄利多销路线,卖高性价比产品。

同样来自艾瑞咨询的数据显示,截止2020年底,Z世代平均可支配月收入为4193元/月,超过90%的Z世代月可支配收入都在7000元以下。这也就意味着,在选购作为非生活必需品的彩妆产品的时候,性价比对他们来说是一个非常重要的因素。

(数据来自艾瑞咨询)

根据价值研究所(ID:jiazhiyanjiusuo)的观察,*日记的客单价平均为80元左右,主营的口红、眼影、唇釉等爆款都以高性价比著称。但*日记的成功之处就在于,在打出低价优势的同时,还有出色的营销包装——即将自己塑造成国货潮牌的代表,通过营销提升品牌调性。

逸仙电商很清楚,在国内的舆论氛围中,低价很容易和劣质、山寨等负面标签联系在一起。想要摆脱这些负面标签,就必须通过营销确立自己的品牌调性。至于具体的操作,主要包括两点。

一是高价聘请一线明星担任代言人,比如“三金影后”周迅,以及备受年轻人喜爱的刘昊然等。前者咖位极高,以往是兰蔻、雅诗兰黛等国际大牌争抢的目标,“下凡”担任*日记代言人无疑能为后者镀金。后者则在年轻人中享有超高人气,契合*日记的品牌定位和目标客户群的需求。

其次是在小红书、微博等社交平台进行病毒式营销,以及通过联合举办各种营销活动持续刷脸。

价值研究所(ID:jiazhiyanjiusuo)了解到,*日记早在2018年便入驻小红书,是首批入驻该社区的国产品牌之一,且一开始就打出“大牌平替”、“国货之光”等标签,精准地找到了目标客户。根据招股书上披露的数据,截止上市前,光是*日记这个子品牌就先后和近15000个行业KOL展开合作。

阶段二:高端大牌下场放大*日记的不*

那么高性价比和病毒式营销这两个策略是怎么失效,最终导致逸仙电商股价、市值出现大崩盘的呢?

正如前文所说,外部竞争是一方面,自身经营策略的弊端被不断放大也是一个重要原因。

和绝大部分新消费品牌一样,线上电商渠道对*日记来说至关重要。然而,由于疫情爆发以及直播电商的兴起,线下经销渠道遭遇巨大压力,倒逼雅诗兰黛、欧莱雅甚至兰蔻、DIOR等一线大牌深耕线上渠道。

这样一来,*日记等国货品牌可谓遭遇双重困境:流量被大牌分走,直播电商提供的优惠也削弱了*日记的性价比优势。

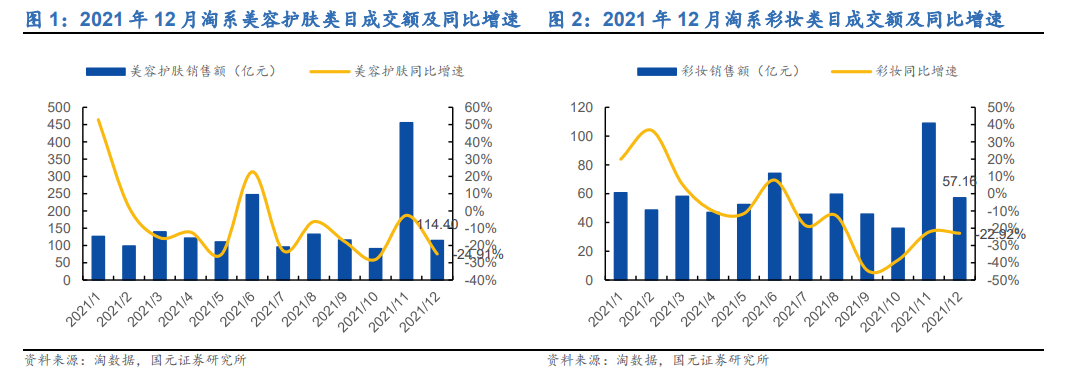

在李佳琦、辛巴这些头部大主播的直播间里,*日记等国货品牌和雅诗兰黛、欧莱雅等国际大牌的流量争夺战就打得热火朝天。数据显示,去年双十一的天猫彩妆榜上,花西子、*日记两个“国货之光”的销售额分列四、五位,预售销售额同比分别下降45%和30%。

与此同时,天猫双十一彩妆榜的前两名被YSL圣罗兰和雅诗兰黛两个国际大牌包揽。如果计算交易额的话,由于客单价偏低,花西子、*日记和一线大牌之间的差距就更大了:前者勉强破亿,雅诗兰黛和欧莱雅则双双超过20亿。

更重要的是,在流量红利消退、性价比优势下降之后,*日记产品溢价能力低、可取代性强以及品控等方面的问题,也变得愈发突出。

在各个社交平台上,关于*日记产品品控的诟病其实不算少。知乎“*日记口红质量怎么样”问题下方,答主“niconico”就直言,*日记的小礼盒不值得入手:

“容量实在小,我可以不用完,但是你不能给我那么少的啊。算了下,单克口红的价钱都不比很多大牌差多少,我有这钱买支YSL、雅诗兰黛不香么?”

另一位答主“你好”则对*日记的唇釉打出了差评:

“最近俩室友都买了*日记小酒馆,我有天蹭了一下,明显的酒精味,还有说不上来的味道,就是感觉劣质,苦了吧唧的。”

在价值研究所(ID:jiazhiyanjiusuo)看来,*日记的表现足以证明,流量、营销可以带来快速增长的神话和短期的繁荣,但归根结底,品质才是一个消费品牌的*生命力。

对于逸仙电商来说,想触底反弹,首先要解决的也是品质问题。

新消费品牌如何避免重蹈覆辙?

品质!品质!品质!

首先要明确的是,国内彩妆护肤市场依然有很强的增长潜力,以*日记、花西子、珀莱雅、华熙生物、贝泰妮和丸美为首的国产品牌也都积累了大批追随者。

统计显示,去年上半年国内九家主要美妆上市公司共计营收165.8亿,且全部实现正增长。其中,美客、华熙生物和珀莱雅已经连续三年实现营收正增长。而根据未来智库的统计,截止去年11月份,淘系护肤品牌头部效应显著增强,产品力更强的薇诺娜、珀莱雅后来居上,销售额占据前十,市占率也进一步提升。

对于这个仍在蓬勃发展的蓝海,*日记必然不会就此放弃。而在未来一段日子,开拓新增长曲线,打进中高端市场以及提升产品品质,将成为其逆袭的关键。

(图片来自国元证券研究所)

具体怎么做?根据价值研究所(ID:jiazhiyanjiusuo)的观察,逸仙电商目前主要遵循两条策略。

首先是扩宽产品库,尤其是向高端护肤品市场发力。数据显示,逸仙电商2021年研发投入同比增长113%,达到1.42亿元,营收占比2.43%。这一数字虽然仍远低于营销支出,但横向对比国内同行已属较高水平。而在研发方面投入的资金,很大一部分都花在逸仙Open Lab研发体系上。

根据公开信息,逸仙电商目前已经和上海瑞金医院、科丝美诗和莹特丽三家*医疗/科研机构建立合作关系,后者将为前者提供高端护肤产品研发技术支持。

其次则是加强供应链管理和线下渠道建设,从产品品控、经销售后等方面全面提高品牌形象,以及增强对产业链上下游的掌控力。

数据显示,截止去年11月份*日记共有280家线下门店。虽然受反复的疫情影响,其开店计划变得很不稳定,但逸仙电商高层曾对外承诺,执行谨慎的拓店策略并不意味着会停止开新店。

而且相比之下,同样发家于线上的橘朵门店数还是双位数,花西子仍没有走向线下的计划,*日记已经*对手不止一个身位。

正如前文所言,逸仙电商的遭遇*代表性。所以其自救计划能否成功,对于其他品牌来说也十分重要——如果成了,将成为它们的*参考范本。

值得注意的是,对*日记的关注,并不局限在美妆行业:包括新式茶饮行业的喜茶、奈雪的茶、茶颜悦色;三只松鼠、百草味等休闲零食品牌;三顿半、永璞咖啡等咖啡饮料品牌;甚至小米这种已经成长为巨头智能手机品牌,都正在或有可能会遭遇相似的困境。

靠高品质治愈流量焦虑,在国产消费品牌中也不乏成功案例:比如在最近两年引领国潮经济大潮的安踏和李宁。

在刚刚过去的冬奥会上,安踏的黑科技就赚足了眼球,也对其品牌口碑产生了不容忽视的正面效应。

在这一届冬奥会上,安踏包揽了中国代表团的比赛、领奖服装赞助。其中,在短道速滑比赛服中应用的空气湍流控制减阻和边界滑移减阻技术,减阻效果比其他比赛服提升5%-10%左右,还获得了ISPO全球设计大奖。此外,在钢架雪车等高风险项目中提供的设备安全性,也得到了参赛运动员和组委会的认可。

一度也被耐克、阿迪达斯、彪马等国际大牌压得透不过气的安踏能成功翻身,靠的就不仅是营销和流量,提高产品品质才是最关键的成功因素。这一点,*值得一众国产品牌好好学习。

写在最后

如今再回顾逸仙电商的成长经历,大起大落这个词非常贴切。

2016年,曾经在宝洁、御泥坊等快消品牌工作,积累了大量美妆产品运营、营销经验的黄锦峰选择自立门户,创立逸仙电商。第二年,*日记上线,随即用了短短两年的时间登上天猫彩妆榜榜首,创造2020年双十一累计销量破6亿的神话。

也是在这一年,头顶“国货之光”光环的逸仙电商成功登陆纽交所,成为“境外美妆*股”,前途一片光明。

然而,逸仙电商的“*神话”破灭,甚至都不用两年时间。其经历也告诉我们一个道理——美妆护肤品牌想要成功固然离不开优秀的营销推广,但想要长久繁荣,归根结底还是得靠品质。这个道理,对于其他新消费赛道也同样适用。

离开了流量,*日记固然丧失了昔日魔力。但从长远发展的角度讲,这对逸仙电商不见得是一件*的坏事:借助这个机会调整自己的发展战略,改善品质,或许还能为未来赢得希望。