“本质上中心化开放式货架的电商,你可以叫它古典电商,已经不性感了。”

2019年,徐雷还只是京东零售的CEO,着手摸索京东商城的转型,一年后,徐雷接棒刘强东成为京东“主理人”,革新“古典电商”的路径也逐渐清晰起来:增加3P(平台)收入、引入更多商家,构建身边经济.....

3月10日,京东发布了2021年第四季度及全年财报,开放化成为关键词之一:接入更多商超、吸引奢侈品牌开店、和独立站Shopify联手、京东物流第三方业务占比超56%。同时,京东继续在“基建狂魔”的路上奔跑,一年之内新增400个仓库,平均一天增仓1.09个,京东物流的一线员工数超过30万人,在过去一年达到了新峰值。

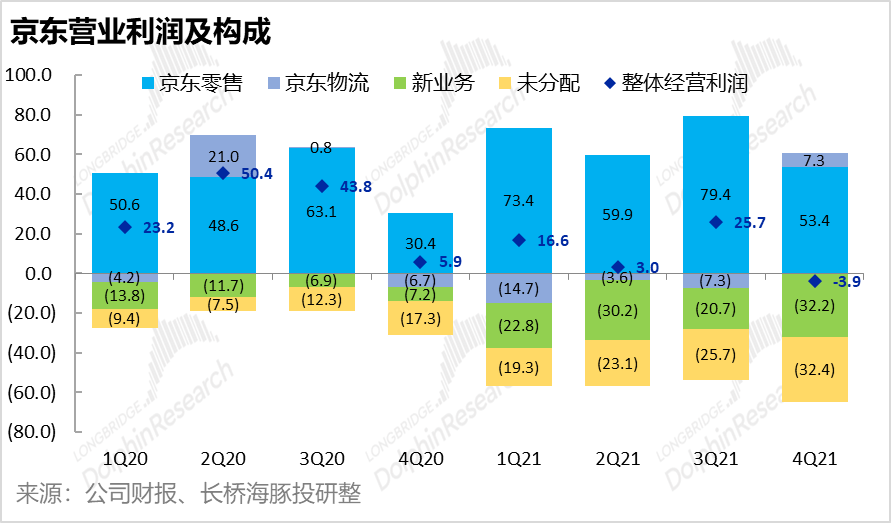

京东正变得越来越重,2021年全年净收入9516亿元人民币,同比增长27.6%,全年净亏损为36亿元人民币,从2021年Q3开始,全年经营利润率为1.4%,京东已经进入“低利润”通道。连续两个季度的亏损,或许是投资者用脚投票的原因之一。截止3月10日美股收盘,京东股价在美元52.5美元,跌幅超15%。

“浓眉大眼的京东怎么也崩了?”

一边是监管政策的收紧,一边是老对手阿里、拼多多,以及新兴平台抖音、快手、小红书磨刀霍霍向电商,京东在此时用利润换规模的“壮士断腕”,还能否讲出更性感的故事?

平台化的京东

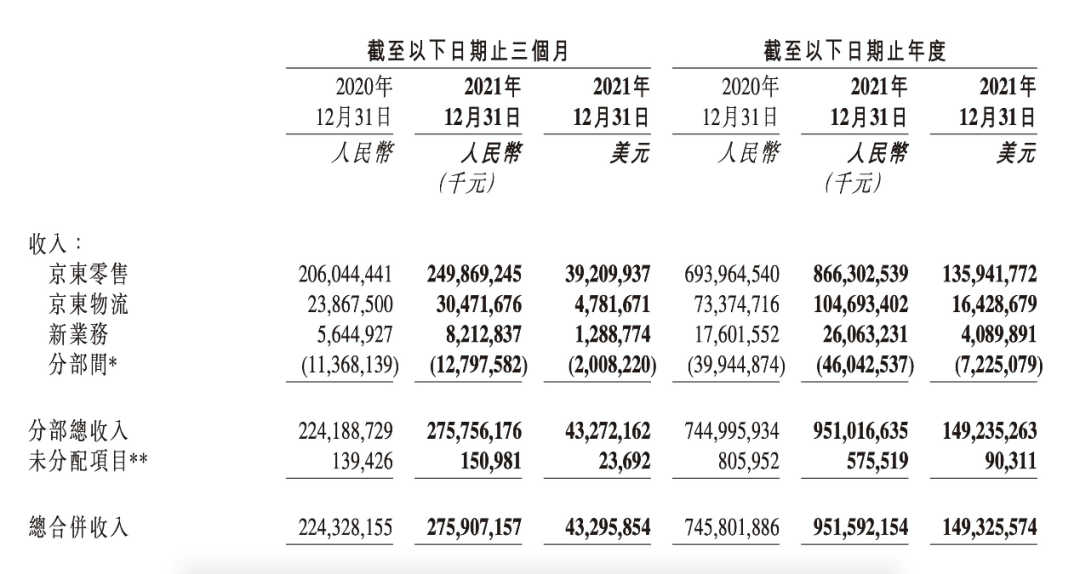

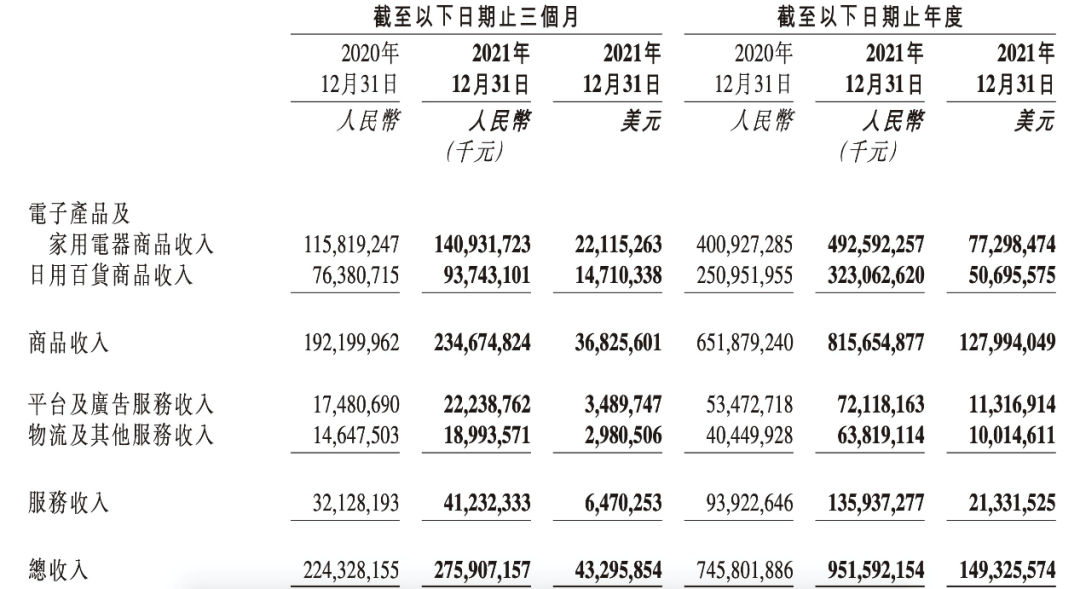

零售、物流、新业务,三个板块构成了京东的营收。

这其中,作为基本盘的零售板块贡献了近90%的营收。一直以自营模式为主的京东,曾是徐雷口中的“古典电商”,但近年来,自营和开放平台两种模式日渐“合流”:开放平台起家的阿里,自营业务GMV已经占到总成交额的35.4%;自营起家的京东,截至21年Q3,已经有一半以上成交额来自第三方商家。

能否帮商家做好生意,是作为零售平台的核心命题。自营与开放平台的不同之处在于,自营属于零售业,赚的是进销差价;开放平台属于互联网业务,赚的是服务费/佣金/广告费,毛利率要高一个数量级。而从财报数据来看,21年Q4京东自营业务同比增长27%,POP业务(第三方业务)同比增长滑落到40%以下,低于上一季度49%的增速。

收缩战略投资,砍断“流血”业务,在稳住核心业务的基本盘之上不断试探边界,这几乎是阿里和京东几个巨头平台当下的共性。在外部环境上,互联网流量红利见顶,监管形势更为严峻,相比之前的“赛马”,从核心业务突破边界或许是更为“划算”的一种策略。而对于京东来说,走向开放平台,更是解决品类、人群和新增流量的一把钥匙。

在本季财报的电话会议上,徐雷表示,四季度入驻京东的商家比过去三个季度还要多。财报中,京东提到了奢侈品牌的入驻,一直对时尚潮流品类念念不忘的京东,需要补齐这块短板,主打时尚和潮流元素,可以吸引女性用户群体。开设自有店铺,展示品牌调性的空间,从奢侈品选择入驻京东小程序的路径,也能看出品牌背后的考量。

在电话会上,徐雷提出,京东的逻辑是保持可持续有质量增长,这是一个重要原则:第4季度,新客提升ARPU(用户平均收入)同比增长11%,老客购买频次提升3%,ARPU同比增长4.5%。此前,阿里在投资者上公布ARPU超过8400元,当用户触及到天花板,电商大厂们未来的重点将转变为用户留存和ARPU值增长。

通过扩大平台的第三方业务,实现品类扩张的同时带领用户增长是京东的核心逻辑,这其中一条线在于纯线上零售业务,另一条线则是走向线下大商超,为线下商超搭平台,拓展同城零售业务。按照财报披露,已经实现线下34000多家商超入驻。徐雷在财报会议上指出,全渠道是京东零售的战略目标之一,其中大商超是京东全渠道战略里渗透*的品类,目前大商超品类已经接近盈亏平衡。

变得越来越重

在徐雷眼中,同城零售是重要的赛道,不仅可以打开长期增长的天花板,还能助力线下实体数字化转型,这是个万亿级市场。

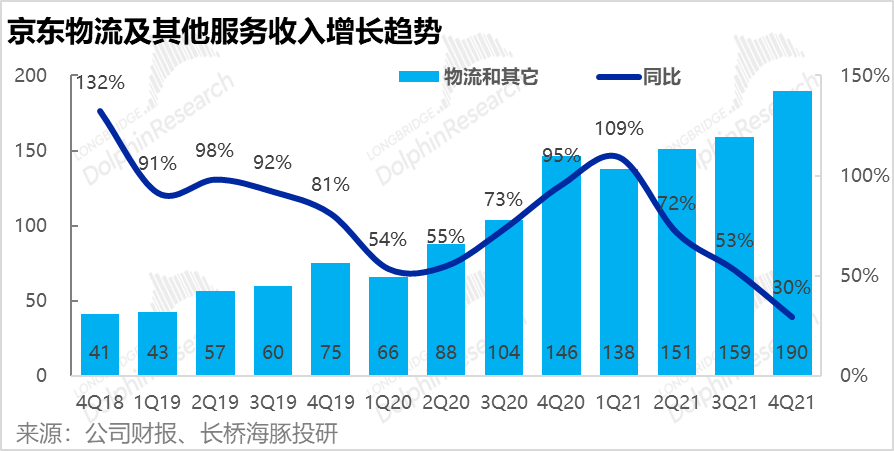

而突破同城零售的关键,依然在于线下的履约能力,从物流到仓储的供应链网络,化身基建狂魔的京东,不仅要支撑起对于同城零售的想象空间,更是在完善京东物流的下一步。

有媒体报道,京东即将完成对德邦快递的收购,一旦完成,其在航空资源、干线网络、客户基础上的资源,都将补充京东物流的供应链基础,强化其在B端市场的竞争,并继续向供应链上游延伸业务,成为京东拓展第三方业务的抓手。

京东物流CFO马越在财报后的电话会议中说,京东物流会持续保持对并购机会的关注,如果有合适的机会和标的,肯定会积极参与。他透露,对于标的主要考虑两个方面:一是能对京东物流现有网络能力提升有帮助的,二是更加关注技术方面的并购标的。

而从京东物流上市后的首份年度业绩来看,2021年,京东物流总收入突破1000亿元大关,同比增长42.7%。其中,来自外部客户收入达591亿元,占总收入比例达56.5%,全年占比首次超过半数。但代价是毛利润、毛利率双双下滑,全年净亏损156.6亿元。

值得注意的是,物流业务虽然本季度营收增速放缓,但盈利转正,利润率达到2.4%了,竟是京东*钱的业务。显然,在第三方业务上找到出口的物流板块,还将是京东的巨大引擎,但同时也是京东背上一个解不掉的“重担”。

想说收缩不容易

新业务往往是大公司最受外界瞩目的业务板块,京东的新业务包括:京东产发、京喜、海外业务及技术创新。

财报数据显示,2021年,京东新业务营业亏损达到106亿元,去年同期为47亿元,而2019年同期这项数据为10亿元。持续烧钱中的新业务也表明,京东的想要打开新局面还需要时间。

在上季度的财报沟通会上,京东提到将收缩新业务投入,减少亏损,但实际上本季的亏损由上季度的20.7亿元扩大到32.2亿。这样的结果,更像是一种无奈,对于竞争激烈但关键的下沉市场和生鲜品类,缩减投入拱手将市场让与对方恐怕谁都不愿意。

更重要的是,相比京东的基本盘是在筑建堤坝,新业务则是承担着新鲜活水注入的角色。在这样的逻辑之下,京东还不能对新业务轻易做收缩。

最新财报显示,京东年活跃用户超5亿,对比阿里与拼多多的年活跃用户,外界对于京东的期待仍然很高。回溯近5年京东的用户积累:2017年,京东年活用户达2.925亿,2018年微涨4.38%,冲过3亿大关,2019年达到3.62亿,增速明显扩大,而2021年放缓到了1亿人,其中有70%新增用户来自于下沉市场。

2020年,京东将整个下沉市场的布局集中在京喜事业群,其中包括社交电商京喜APP、社区团购京喜拼拼、为下沉市场线下门店提供商品和服务的京喜通、提供物流服务的京喜快递、以及最近试验的京喜便利店。

毫无疑问,下沉市场是京东必须啃下的硬骨头,京东用组合拳做下沉,背后逻辑依然是想调用起整套供应链优势。但在高线城市自营和自建物流,卖惯了3C数码的京东,攻进下沉市场略显不易。

今年以来,社区团购已然告别了战火硝烟,进入了比拼供应链、精细化运营的时代。橙心优选宣布退出群聊,包括美团、拼多多等在内的社区团购平台,也都已转换策略,开始把无底线投放转移到向标品要毛利的策略上来,原本就不在*梯队的京喜如何在接下来的格局中,找到适合自己的姿势,恐怕还需要继续投入中找到方向。