涨上去容易跌下来难。

继美股连续四次熔断、原油被打到负价后,我们再一次见证了历史。

过去两天,伦敦金属交易所的LME期镍报价创下单日涨幅超过100%、两日累计大涨248%的历史记录。

但很多人不知道的是,如果剔除金融炒作而只看市场供需造成的价格波动,镍在锡面前根本不值一提。

亮瞎眼的牛市

锡是一种有银白色光泽的金属元素,具有熔点低、延展性好、易与许多金属形成合金、无毒、耐腐蚀等特性。

基于这些特性,衍生出了锡在工业生产中的众多应用价值,主要包括锡焊料、锡化工、马口铁、铅酸电池、锡铜合金等,其中锡焊料是*的消费大头,占比约50%。

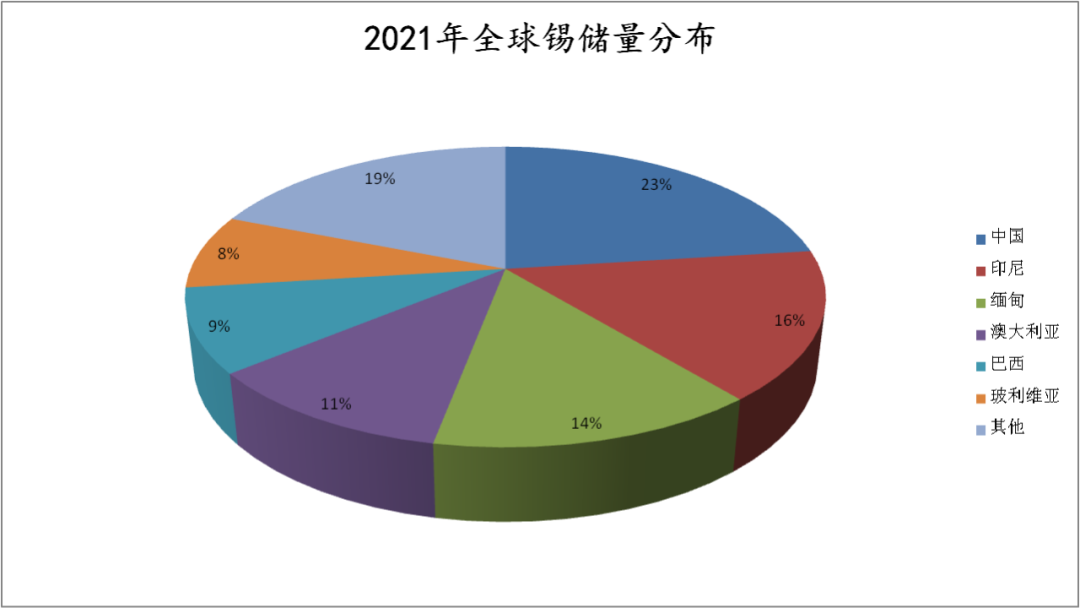

中国是全球锡资源最丰富的国家。

截至2021年年底,全球锡储量490万吨,其中中国储量为110万吨,占比23%全球居首,印尼储量80万吨,缅甸储量70万吨,中国、印尼、缅甸、澳大利亚、巴西等前五大储量国合计占了全球锡总储量的73%。

▲数据来源:USGS

值得警惕的一点是,全球锡资源已变的极度紧缺。

按照目前每年30万吨的开采量,全球已探明的锡资源还有不到17年的开采期,中国的锡储采比更是只有13年。相比之下,中国稀土储备量大约4400万吨,以去年16.8万吨的开采指标计算,足够挖上几百年。

仅从这个角度来看,锡比稀土更加珍贵。

2016年之后,全球锡产业进入减产周期,为之后供不应求的局面埋下了伏笔。2020年,新冠肺炎疫情的不期而至进一步扰动供给,当年全球锡矿产量仅为26.5万吨,同比下滑15%,让本就紧张的供需格局雪上加霜。

更要命的一点在于,全球各个经济体都试图通过大肆印钞来托底经济,致使大宗商品的价格彻底失控,锡价尤甚。

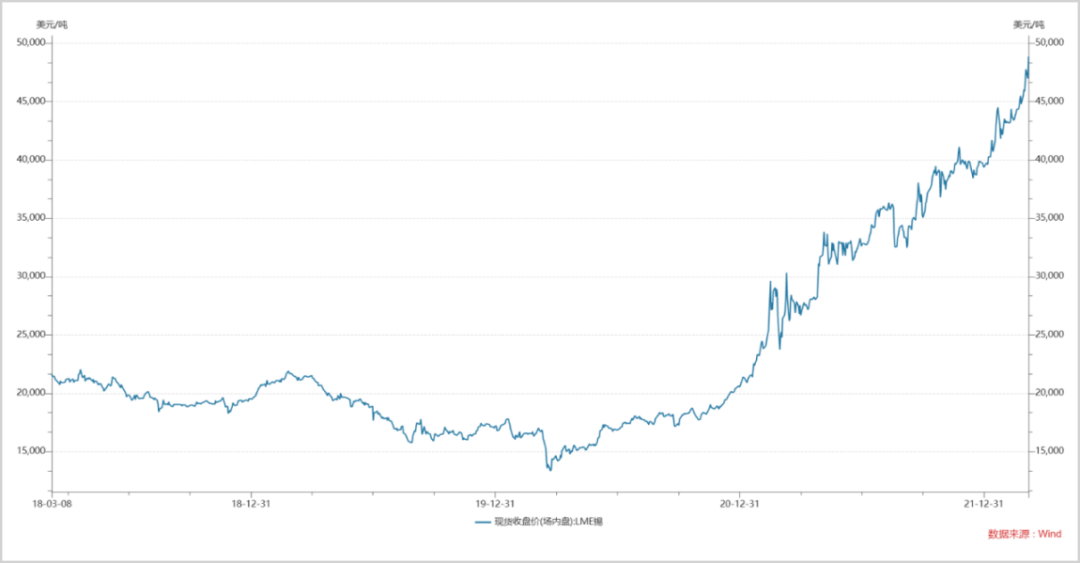

自2020年3月疫情后的价格低点以来,LME锡现货结算价已经从1.4万美元/吨涨到了5万美元/吨,期间涨幅超250%,是所有基本金属中涨势最凶猛的品种。

相比之下,镍在此轮因投机而爆拉之前的价格只有约2.5万美元/吨,相较于2020年的低点只涨了一倍多点。

所以说,如果只考虑市场供需的作用,锡的涨价动力比镍要强的多。

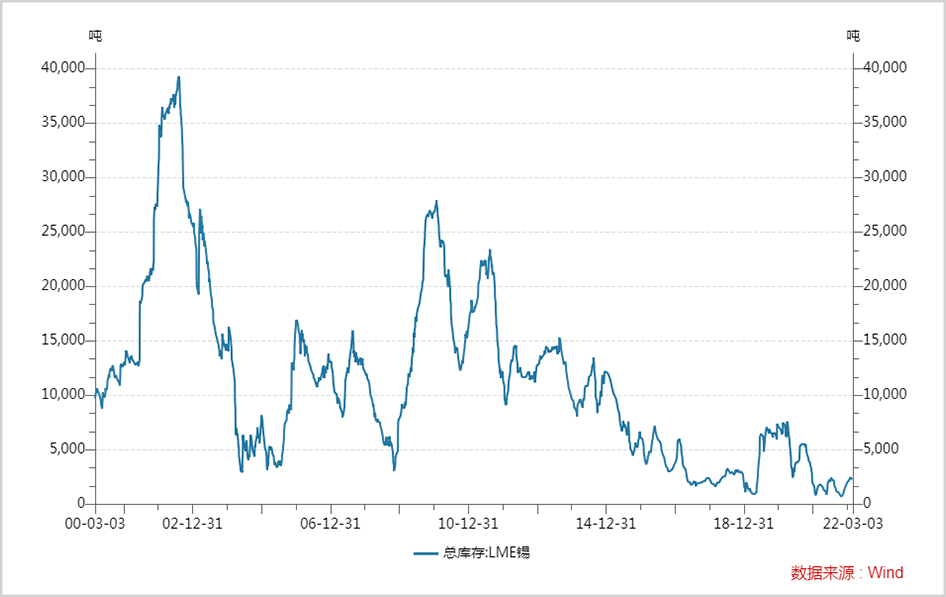

截至2022年3月3日,LME锡库存为2270吨,基本处于过去二十年以来的*水平,全球交易所库存可用天数仅为5天左右,同样处于极限水平。

市场供需情况在进入2022年后并没有任何缓解的迹象,这既在意料之内,也在情理之中。

回不去的价格

先看需求端。

不管是光伏、半导体、汽车电子,还是智能手机、计算机等3C产品,均离不开锡焊料。传统行业的锡需求触及天花板,但新兴产业的高速发展却带来了很大的增量空间。以光伏为例,去年锡消费量同比增长了27%。

根据中金的测算,到2023年,全球锡消费将达40万吨,2021-2023年CAGR为3.8%。作为对比,2017-2020年,全球锡消费量CAGR为-1.6%。

再看供给端。

2021年,锡矿山企业的资本开支同比增长了约88%,行业在重赏之下开启了扩张周期,但金属矿山的建设周期一般在5-10年左右,远水解不了近渴,短期不会对市场形成有效供应。

基于对供需的测算,中金给出的数据是,2022-2023年,锡的全球供需缺口分别为-1.89万吨、-1.98万吨。

即便把时间拉长,基于中国、印尼、缅甸等三大主要资源国的现实情况,全球锡价也不可能再回到之前的行情了,原因有二。

首先是矿山品位的下滑。

中国的锡矿大部分都已经进入地下开采阶段,矿石品位逐渐下降,并直接带来采选成本的大幅提升。结果是,国内锡矿的产量不断下降,需求主要依赖进口。

2021年,国内锡矿砂产量只有8.32万吨,进口量反倒高达18.43万吨,其中有14.71万吨来自缅甸,占进口总量的近80%。

现在的问题是,缅甸的高品位露天锡矿已基本消耗殆尽。

十年之前,缅甸佤邦地区地表和露天的矿石品位高达10%-20%,低成本开采后可以直接出口,恰逢当时佤邦军政府与缅甸政府签署了停火协议,缅甸开始为国际市场大量供应锡。

2015年之后,缅甸露天锡矿资源逐渐枯竭,进入地下开采阶段,紧随而来的是矿山品位的直线下滑(目前已下降到不足2%)。到2017年,缅甸锡矿产量在全球占比达到21%,随后单边下滑,2021年已降至*时的一半(11%)。

印尼锡矿同样如此,目前的开采深度已由地表下50米降至地表下100-150米,开采难度逐步提升。

总之,目前全球主要锡供应国的矿山品位都已大幅下滑,开采难度的增加必然伴随成本的提升。这意味着,即便现在资本开支增大,但远期究竟能带来多少新增产量还要打一个问号。

另一方面,这些成本最终都会加到终端价格上,并带来锡价中枢的提升。

如果说开采难度和成本的提升是支撑锡价的客观条件,那么各国政府资源保护意识的加强则在主观上强化了这一点。

上个世纪,在国际市场中“贱卖”矿产是发展中国家获得工业化原始积累的一条重要途径,西方国家因此可以长期获得低价原材料,但却给输出国的资源与环境带来了严重破坏,而今,这些国家都已幡然醒悟。

早在2014年,印尼贸易部就颁布了贸易法规44/2014号文,目的是遏制本国大量锡资源贱价流失,提升锡资源的定价话语权。

“44号文件”之后,印尼锡供应立竿见影的下滑。

2011年,印尼锡矿开采量的峰值达到10.45万吨,然而到了2020年,这一数据已下降至5.3万吨,近乎腰斩。今年1月,印尼出口精锡1216吨,环比减少85%,同比减少了71%,供给端还在收缩。

去年11月,印尼总统再次表示,将在2024年停止锡矿出口。

中国政府近几年对资源开采的掌控能力比印尼有过之而无不及,通过自上而下的整合、淘汰,大量低效、无序的产能被出清。以锡为例,江西、云南、广西等地区的精矿生产商开工率一直处于下降态势,供给侧难以放量。

总之,滥采资源然后低价出口的时代一去不复返了,随着资源日趋紧张,稀缺金属市场将完成从“走量”到“走价”的转变,而市场也具备这一条件。

从下游应用领域来看,锡的成本占比极低,同时也意味着终端市场对于锡涨价的容忍度极高。即便锡价在目前的基础上再翻一倍,其在电子焊料、光伏焊料等主要应用领域中的成本占比仍然不足0.5%。

所以,市场需求不会因为涨价而被抑制,进而反过来压制价格。

如此局面,最开心的当属锡业股份。

拥有世界最长、最完整的锡产业链,控制锡金属国内近半、全球超20%的市场份额,锡业股份自2005年以来一直稳坐全球锡业的产销龙头。

根据公司最新发布的业绩预告,预计2021年归属净利润为27亿元-29亿元,同比增长291.08%-320.05%。

放在更长的时间周期上看,或许这只是其业绩“慢牛”的起点。